Тестът на Хоуи: Фината граница между маркера за сигурност и помощния токен – лидери на мисълта

Неотдавнашният поток от комисии за ценни книжа и борси на свързани с крипто фирми и инвестиции с действия за принудително разказване разказва история, която отдавна е загадка за мнозина. Два от тези видни случаи попаднаха в заглавията през юни. Първият, дело срещу социална медийна платформа, фондация Kik и Kin – фондацията, управляваща операциите на екосистемата Kin. Вторият беше срещу Longfin Corp, финтех компания, която „Предлага търговия със стоки, алтернативен трансфер на риск и услуги за финансиране на търговия.“.

Докато мнозина очакват повече такива репресии, връщането и връщането между SEC и тези компании донякъде откри нови противоречия около жизнеспособността на регулаторната рамка, регулираща цифровите ценни книжа и токени. В светлината на това е важно да се разгледат аргументите от двете страни на разделението, за да се признае напълно критичният характер на ситуацията и нейните последици за инвестиционния пейзаж на Америка. Но първо, нека разгледаме действията / бездействията на Kik и Longfin, които може да са принудили SEC да ги съди.

Contents

SEC срещу Longfin

През април 2018 г. SEC замръзна печалбите от търговия, генерирани от продажбите на акции на Longfin, които регулаторът обвинява в продажба на нерегистрирани акции след придобиване на Zidduu.com (компания за крипто търговия). През юни 2019 г. SEC подадена иск за измама срещу същата компания и нейния главен изпълнителен директор Венката С. Минавали. В публикуваната жалба се твърди, че Meenavali е „извършил измамно публично предлагане на акции на Longfin“, като е заблудил инвеститорите относно финансовото състояние и начина на работа на крипто свързания бизнес на своята компания.

SEC срещу Kik

На 4 юни 2019 г. SEC официално предприе съдебни действия срещу Kik Interactive Inc. за провеждане на незаконно предлагане на ценни книжа на стойност 100 милиона щатски долара през 2017 г. Ако си спомняте, Kik беше една от многото компании, които се възползваха от бума на ICO през 2017 г. да събира пари за своята блокчейн екосистема. SEC твърди че кампанията за набиране на средства на Kik е незаконна, тъй като компанията продава токени на стойност 55 милиона долара на американски инвеститори, без да регистрира офертите или продажбите.

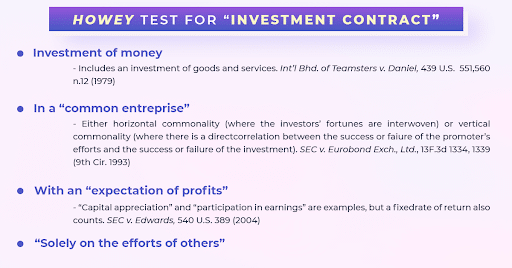

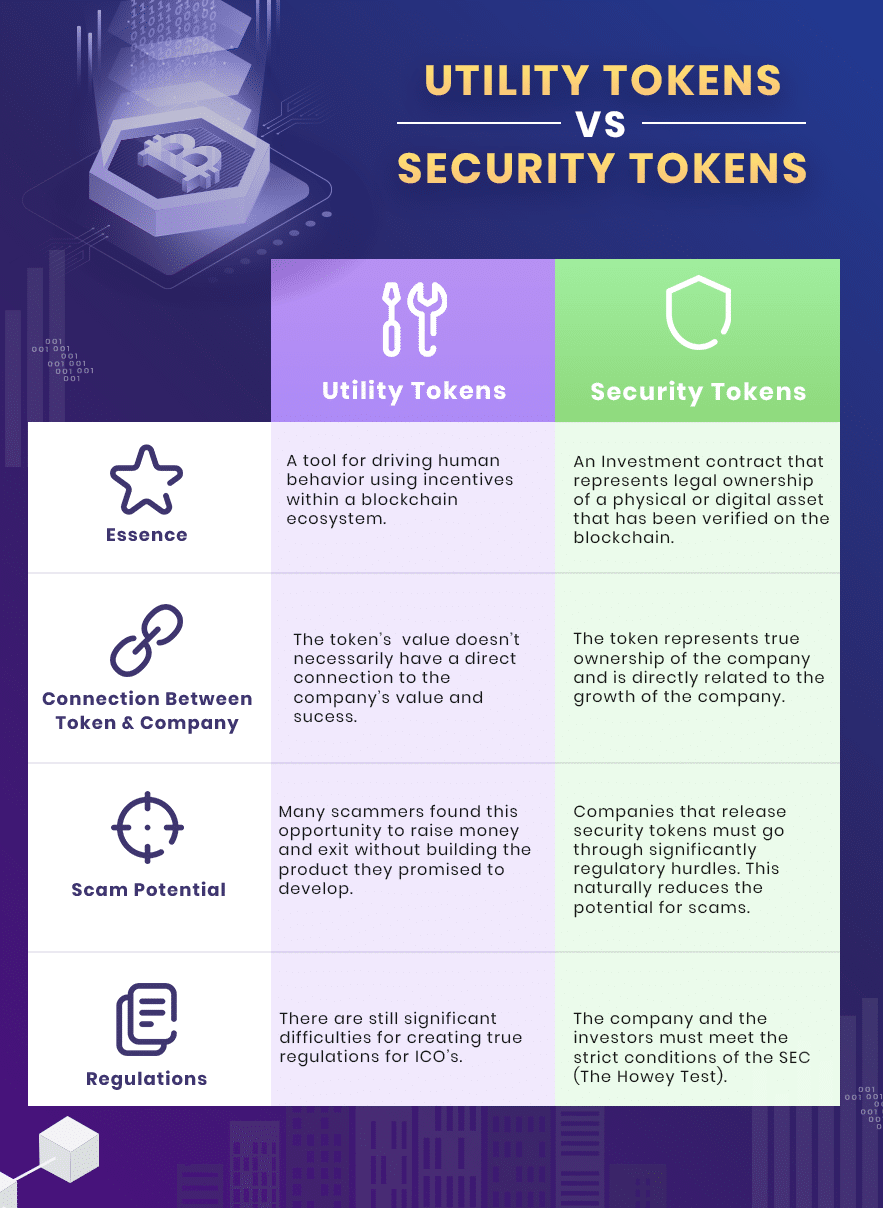

На второ място, в жалбата се твърди, че по време на кампанията за набиране на средства нито един от продуктите и услугите, които Kik е имал предвид, няма да стимулира търсенето на Kin токени. Освен това пазачът твърди, че клаузата за споделяне на приходите, включена в кампанията за предлагане на Kin, установява, че Kin token е ценна книга. Това е вярно, тъй като кампанията се провали на теста на Хоуи, тъй като обеща печалби “предимно от усилията на другите”За изграждане на екосистема и определяне на стойността на маркера.

И така, SEC основава делото си на неспазването на изискванията за регистрация съгласно американския закон за ценните книжа и пропускането на информация, която би помогнала на инвеститорите да вземат информирани решения. Струва си да се отбележи, че Кик имаше освободен силен отговор на първоначалното искане на SEC.

Въпреки че през 2017 г. нямаше ясна рамка за насочване на провеждането на ICO или предлагания за цифрова сигурност, това не попречи на SEC да съди компании, които са продавали цифрови токени години преди регулаторите издаден насоки.

SEC срещу KIK [с коментари] от Константин Коган

Тестовата полемика на Хоуи

От детайлите на подчертаните обвинения става ясно, че финансирането на бизнес или компания чрез измисляне или манипулиране на информация е, по стандарта на действащия закон за ценните книжа, наказуемо действие. Това важи и за инвестиции, които не отговарят на съществуващите необходими финансови оповестявания. Въпреки това, както спори от Дейвид Вайсбергер (съосновател и главен изпълнителен директор на CoinRoutes), настоящите изисквания за финансово оповестяване не са ефективни, когато става въпрос за даване на информация на инвеститорите за жизнеспособността на инвестициите.

В истинския си смисъл съществуващите закони за ценни книжа изискват само разкриване на информация за емитента и неговите финанси. Като такъв, Weisberger твърди, че няма начин инвеститорите да използват такава информация, за да преценят перспективата за цифрови токени. Използвайки раждането на Кик с SEC като казус, той обясни, че ако Кик е следвал надлежния процес и е спазил изискванията за регистрация, все още няма да даде намек на инвеститорите, че цената на токена днес ще струва много по-малко от това, което бяха продадени през 2017 г..

Независимо от това, както SEC посочва в жалбите, преди започването на промоционалната кампания на Kin, Kik се нуждаеше от средства, тъй като разходите му непрекъснато надхвърляха приходите си. Ако Kik беше информирал бъдещите инвеститори за финансовото си положение, мнозина щяха да преосмислят. Като такова няма съмнение, че такава информация би помогнала на инвеститорите да вземат информирани решения.

Също така SEC освободен разяснение на теста на Хоуи, което обяснява факторите, които определят дали цифровият актив е ценна книга или не, показа, че много от жетоните там са ценни книжа. Може би най-интересната информация в документа от 13 страници е тази, която разкри това компаниите трябва да имат работещи продукти, преди да започнат кампании за набиране на средства.

Отново това уточнение включва Kik и много от организациите, които издават цифрови токени, тъй като е обичайна практика за стартиращи компании и утвърдени компании да основават своята ICO кампания на измислени продукти.

Малко история

За да оценим напълно противоречието около разговора „сигурност“ и „полезност“, трябва да погледнем произхода на теста за Хоуи през 1946 г. Тогава една компания, компанията Хоуи, въведе инвестиционна схема, която ще позволи инвеститорите да закупят част от нейните портокалови горички, с надеждата да донесат печалбата от продажбата на култивираните портокали.

След въвеждането на тази схема SEC, макар и да твърди, че условията на инвестицията означават, че тя е сигурност, се премества да блокира продажбата. Това, което последва по-нататък, беше тежка юридическа битка, която се проточи до върховния съд. В крайна сметка върховният съд се произнесе в полза на SEC. И така, определението за ценни книжа, установено в този случай, оттогава е фактическата рамка за дефиниране на ценни книжа до този момент.

Няма почивка за издателите на цифрови (полезни) маркери

Ангажиментът на SEC да установи стандарт и да наложи закони за ценните книжа на фирми, които някога са намерили начин да заобиколят регулаторните структури, несъмнено ще промени перспективите на пазарите на цифрови активи. Докато някои крипто фирми се заеха с отбранителна позиция за борба с налагането на тези нови директиви, други работят в тясно сътрудничество с регулаторите, за да установят ясни правила и да гарантират защита на инвеститорите.

Няма съмнение, че настоящият разказ на регламента е такъв задушаващ растежа на крипто сектора в тази част на света, тъй като утвърдени компании като Coinbase тепърва ще намерят своите основи. Не помага, че дори след спазване на разпоредбите на SEC, компаниите трябва да се справят с различните регулаторни разпоредби на всяка държава.

Вярно е също, че нещата щяха да се влошат, ако регулаторите избраха да останат встрани. От една страна, приливът на измами, които набелязаха ICO ерата от 2017 г., щеше да продължи, тъй като инвеститорите нямаха начин да проверят законността на жетоните. Едва сега някои случаи стават публични, като например прословутата ICOBox, която нарушава законите за ценни книжа с продажбата на символи от 2017 г. и по-нататъшна дейност, популяризираща други първоначални предложения за монети (ICO) или дело за изнудване Nerayoff и Hlady. Има много повече случаи като този, които тепърва ще станат обществено достояние. Основната цел на SEC е да защити инвеститорите. И като спори от главния изпълнителен директор и съосновател на Symbiont, Марк Смит, зависи от фирмите да търсят начини да работят с регулаторите, за да определят фината граница между полезността и сигурността. Това тук е стъпката напред, а не обичайната практика за заобикаляне на съществуващите закони.

Независимо от това, ако SEC ще промени позицията си и въведе нови закони за ценните книжа, създаването на подклас от токени, издадени на инвеститорите за финансиране на организации с нестопанска цел, ще измине дълъг път, за да помогне на наблюдателя да актуализира 70-годишния тест на Howey. На свой ред създаването на такъв клас активи ще помогне на SEC да формулира адекватна рамка за управление на борсите и дилърите, които ги търгуват.

Интересното е, че Камарата на представителите на САЩ пое инициативата въведете отново закон за таксономия, който би изключил цифровите токени от широкото определение на ценни книжа. За да постигнат това, законодателите планират изменение на законите за сигурност от 1933 и 1934 г. След като каза това, последиците от такова развитие, което ще бъде разгледано в отделна статия, биха поставили началото на домино ефект.

Заключение

Подобреният подход на SEC към цифровите токени и законите за сигурност не е изненада. Злоупотребата с ICO от 2017 г. беше просто аномалия, породена от смяната на караула в ръководството на SEC след полагането на клетва на президента Доналд Тръмп. Поради тази причина издателите на цифрови токени трябва да гарантират, че всички техни операции попадат в рамките на закона, тъй като няма повече безплатни пропуски.

Сега имаме 2 чудесни примера за одобрени от SEC предложения за съвместимост с Reg A +: Blockstack и Реквизит.