Биткойн деривати, обяснено: Фючърси, вечни суапове и опции

Производни са търгуеми ценни книжа или договори, които извличат стойността си от базисен актив. В случай на деривати за криптовалута, основният актив в повечето случаи е Биткойн (BTC) или други най-добри криптовалути.

Като цяло дериватите са сложни, обикновено високорискови финансови инструменти, които са полезни за управление на риска чрез хеджиране.

Contents

- 1 Традиционни производни

- 2 Биткойн фючърси

- 3 Какво е биткойн фючърсен договор?

- 4 Как работи биткойн фючърсният договор?

- 5 Защо хората купуват и продават BTC чрез фючърсни договори?

- 6 Биткойн вечни фючърси или суапове

- 7 Как работят постоянните суапове на BTC?

- 8 Опции за биткойн

- 9 Как работи договорът за опции за биткойн?

- 10 Защо хората купуват и продават BTC чрез опционни договори?

- 11 Деривати и легитимност на Биткойн

Традиционни производни

Докато традиционните пазари използват различни форми на деривати за хиляди години, съвременните им сортове могат да бъдат проследени до 70-те и 80-те години, когато Чикагската стокова борса и Чикагският съвет по търговия въведоха фючърсни договори.

Най-често срещаните видове деривати включват фючърси, форуърди и опции, които се основават на различни активи, включително акции, валути, облигации и стоки. Предвид огромния брой деривати, налични днес, е трудно да се установи размерът на пазара оценки вариращи от трилиони до над квадрилион долара.

Биткойн фючърси

Сред крипто дериватите, Биткойн фючърси бяха първите, които излязоха на пазара и останаха най-търгуваните по отношение на обемите. БТК фючърсите се търгуваха на по-малки платформи още през 2012 г., но не беше до 2014г че нарастващото търсене подтикна основните борси, а именно CME Group Inc и Cboe Global Markets Inc, да Последвайте примера.

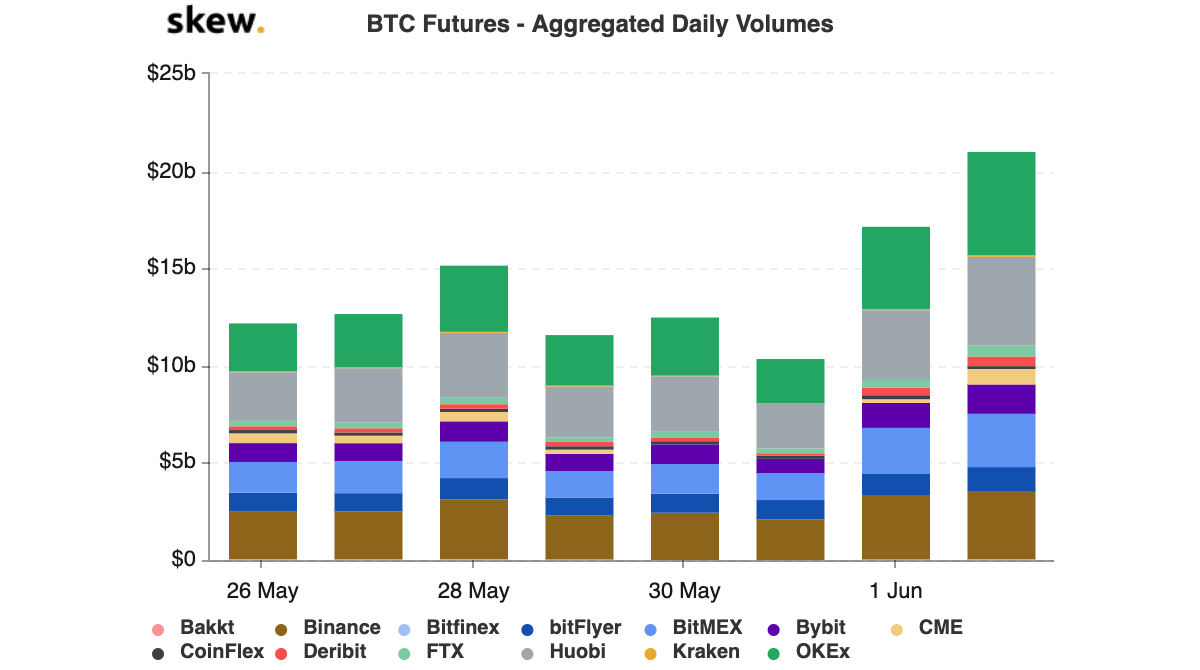

Днес биткойн фючърсите са сред най-търгуваните инструменти в космоса, като водещи борси като OKEx записват ежедневно милиарди долари в обем.

Какво е биткойн фючърсен договор?

Фючърсният договор е споразумение между две страни – обикновено двама потребители на борса – за покупка и продажба на базисен актив (BTC в случая) на договорена цена (форуърдна цена) на определена дата в бъдеще.

Докато по-фините детайли могат да варират от борса до борса, основната предпоставка зад фючърсните договори остава същата – две страни се договарят да заключат цената на базовия актив за транзакция в бъдеще.

За удобство повечето борси не изискват притежателите на фючърсни договори да получат действителния базисен актив (като барели петрол или златни кюлчета) след изтичане на договора и вместо това да поддържат сетълменти в брой.

Въпреки това, физически уредените фючърси на биткойни, като тези, предлагани от Bakkt на Intercontinental Exchange, са нарастваща популярност, тъй като действителните биткойни могат да се прехвърлят с относителна лекота в сравнение с повечето стоки.

Как работи биткойн фючърсният договор?

Нека да преминем през търговия с фючърси на BTC Седмичен фючърсен пазар на OKEx. На първо място, седмичният фючърсен пазар просто означава, че притежателят на договора залага на цената на биткойн в продължение на една седмица – OKEx предлага и двуседмични, тримесечни и двумесечни тримесечия за фючърси.

Така че, ако днес биткойн се търгува на 10 000 долара и Адам вярва, че цената ще бъде по-висок следващата седмица той може да отвори a дълга позиция с минимум един договор (всеки договор представлява $ 100 в BTC) на седмичния фючърсен пазар на OKEx.

Когато някой купи биткойн и го задържи (продължава дълго), те разчитат на повишаване на цената, но не могат да спечелят, ако цената падне. Късо, или продажбата на актив днес в очакване, че утре ще намалее, е начинът, по който търговците печелят от спада на цените.

За този пример ще приемем, че Адам отваря 100 дълги договора (100 х 100 щатски долара = 10 000 долара), които колективно представляват неговия ангажимент да закупи 1 BTC на датата на сетълмент следващата седмица (8 ч. Сутринта всеки петък по OKEx) за тази цена – 10 000 щатски долара.

От друга страна, имаме Роби, който вярва, че цената на биткойн ще бъде нисък от $ 10 000 следващата седмица и иска да отиде къс. Роби се ангажира да продаде 100 договора или 1 BTC на датата на сетълмент следващата седмица за договорената цена от 10 000 долара.

Адам и Роби се съчетават от борсата и стават двете страни, сключващи фючърсен договор: Адам се ангажира да купи 1 BTC на 10 000 долара, а Роби се ангажира да продаде 1 BTC на 10 000 долара, когато договорът изтече.

Цената на биткойн една седмица по-късно, на датата на сетълмент, ще определи дали тези двама търговци виждат печалби или загуби.

Минава една седмица и биткойн се търгува на $ 15 000. Това означава, че Адам, който се е съгласил да закупи 1 BTC за 10 000 долара, печели по договора си, като печели 5000 долара. Адам, както беше договорено, трябваше да плати само 10 000 долара за 1 BTC, които той веднага може да продаде за текущата му пазарна стойност от 15 000 долара.

Роби, от друга страна, губи 5000 долара, тъй като трябва да продаде своя 1 BTC за договорената цена от 10 000 долара, въпреки че сега струва 15 000 долара.

В зависимост от това дали Адам и Роби са използвали Маржирани фючърси на USDT или Фючърси с маржове с монети, OKEx урежда договора в stablecoin Tether (USDT) или BTC, като кредитира сметката на Адам или Роби с реализираната печалба или загуба.

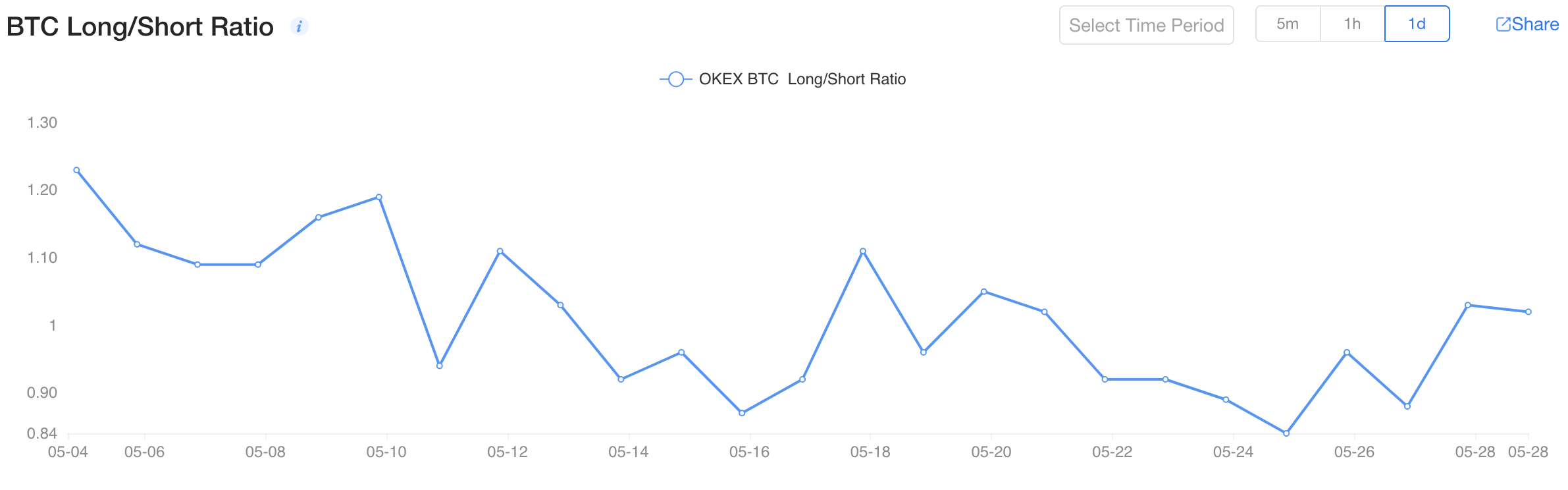

Тъй като фючърсните договори отразяват очакванията на участниците на пазара, показатели като BTC Long / Short Ratio могат да осигурят бърз поглед върху общите настроения. BTC Long / Short Ratio, сравнява общия брой потребители с дълги позиции спрямо тези с къси позиции, както във фючърсите, така и във вечните суапове.

Когато съотношението е едно, това означава, че равен брой хора заемат дълги и къси позиции (настроението на пазара е неутрално). Съотношение по-високо от едно (повече дълги от къси) показва бичи настроения, докато съотношение под едно (повече къси от дълги) показва мечи очаквания на пазара.

Защо хората купуват и продават BTC чрез фючърсни договори?

Защо някой да сключва фючърсен договор за покупка или продажба на биткойн, вместо да търгува BTC директно на спот пазара? Като цяло двата отговора са управление на риска и спекулации.

Управление на риска

Бъдещите договори отдавна са използвани от фермерите се стремят да намалят риска и да управляват паричния си поток, като гарантират, че могат да получат ангажименти за своята продукция предварително, на предварително договорена цена. Тъй като фермерската продукция може да отнеме време за подготовка, има смисъл фермерите да искат да избегнат колебанията на пазарните цени и несигурността в бъдеще.

Волатилността и колебанията на цените на биткойните също изискват активно управление на риска, особено за тези, които разчитат на дигиталния актив за редовен доход, като например Биткойн миньори.

Приходите на миньорите зависят от цената на биткойн и техните месечни разходи. Докато първият може да се колебае ежедневно, вторият остава до голяма степен фиксиран, което затруднява прогнозирането на печалбите със сигурност.

Освен това, нарастващата конкуренция в копаещото пространство поражда нови предизвикателства, които не са свързани с цените, като хардуерна излишък поради увеличаване трудност. Единственият начин миньорите да продължат да работят в такава среда с минимален риск е да се хеджират деривати като фючърси.

Спекулации

Управлението на риска или хеджирането обаче е такова различно от спекулацията, което също е един от основните двигатели зад биткойн фючърсните договори. Тъй като търговците и спекулантите се стремят да се възползват от нестабилността на цените в двете посоки (нагоре или надолу), те се нуждаят от възможността да залагат всеки път – дълъг или къс.

Фючърсните договори дават възможност на песимистите да повлияят на пазарните настроения, явление, обсъдено подробно от Федералната резервна банка на Сан Франциско в тяхното изследване, озаглавено Как търговията с фючърси променя цените на биткойн.

И накрая, биткойн фючърсите са популярни, защото позволяват използването на лост, където търговците могат да отворят позиции, по-големи от техните депозити, стига да поддържат приемливо съотношение на марж – определено от борсата. Използването на ливъридж не променя нито едно от условията, свързани с дериват и служи само за усилване на риска и печалбата.

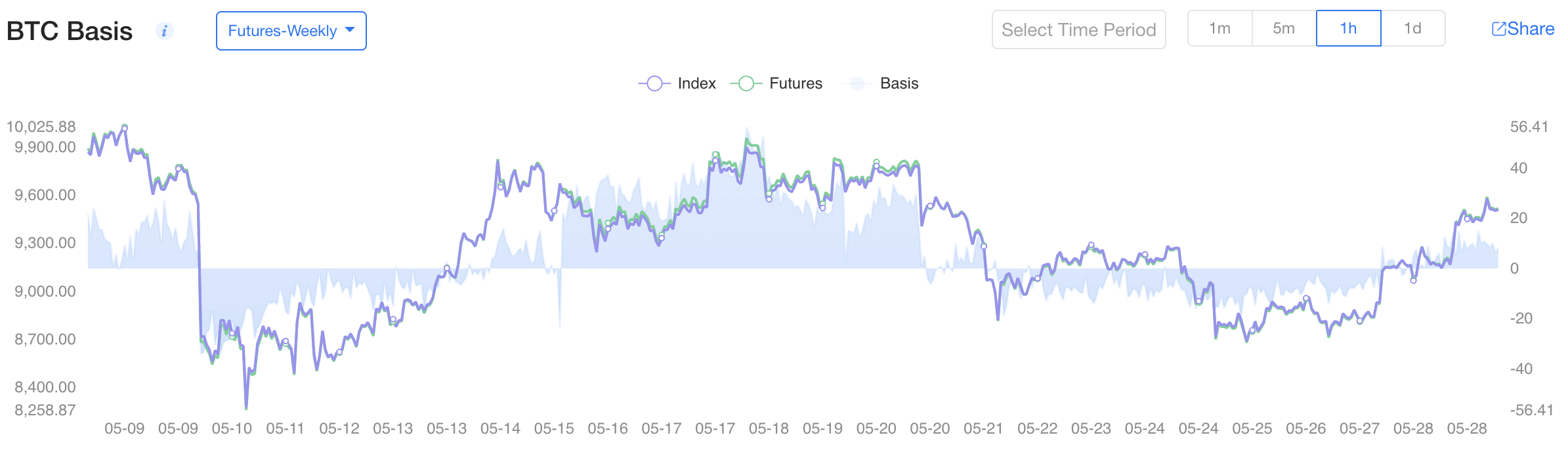

Когато пазарът е възходящ, бъдещите договори оценяват стойността си и могат да се продават на премия над спот цената и обратно. Тази разлика, наречена основа, е друг добър показател за оценка на пазарните настроения.

Когато основата е положителна (бичи), това означава, че фючърсната цена е по-висока от действителната спот цена. Когато базата е отрицателна (мечи), това показва, че фючърсната цена е по-ниска от спот цената.

Биткойн вечни фючърси или суапове

В допълнение към обсъдените по-горе стандартни фючърси, пазарите на биткойн също поддържат вечни суапове, които, верни на името си, са фючърсни договори без срок на годност.

Тъй като няма дата на сетълмент, нито една от страните не трябва да купува или продава. Вместо това им е позволено да държат позициите си отворени, докато сметката им е задържана достатъчно BTC (марж), за да ги покрие.

Въпреки това, за разлика от стандартните фючърси, когато цената на договора и базовия актив в крайна сметка се сближават, когато договорът изтече, безсрочните договори нямат такава референтна дата в бъдеще. Непрекъснатите фючърси или суаповете използват различен механизъм за налагане на целовата конвергенция на редовни интервали, наречен процент на финансиране.

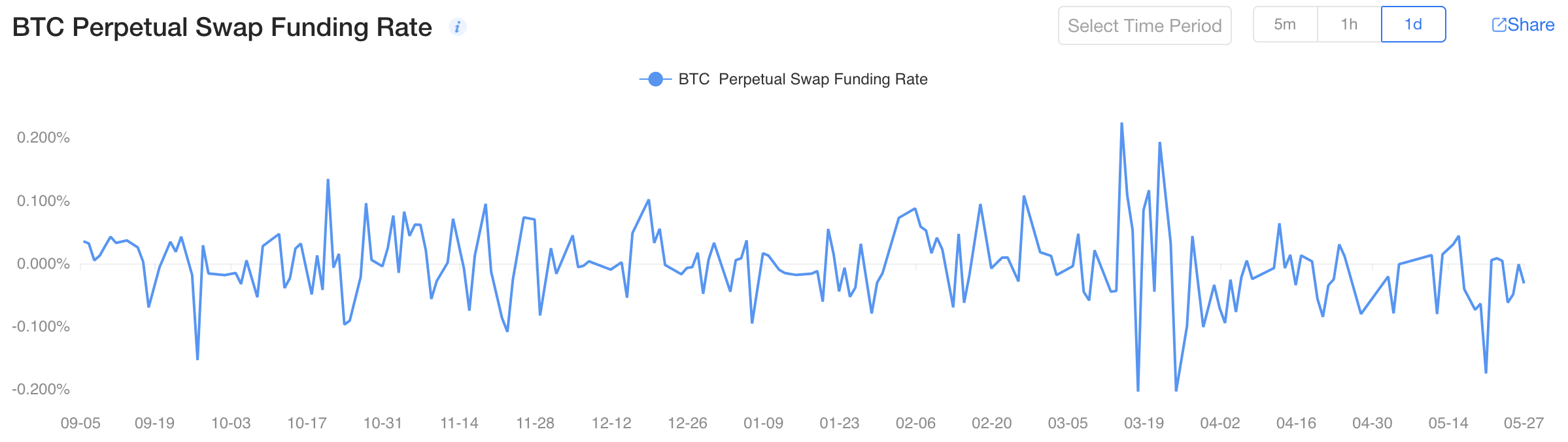

Целта на процента на финансиране е да поддържа цената на договора в съответствие с спот цената на базовия актив, като обезкуражава основните отклонения.

Важно е да се отбележи, че процентът на финансиране е такса, обменена между двете страни по договора (дългата и късата страна) – не такса, събрана от борсата.

Ако например стойността на безсрочен договор продължава да се увеличава, защо шортите (хората от продажбата) ще продължат да държат договор отворен за неопределено време? Размерът на финансирането помага за балансиране на подобна ситуация. Самата ставка варира и се определя от пазара.

Как работят постоянните суапове на BTC?

Например, ако безсрочен суап договор се търгува на $ 9 000, но спот цената на BTC е $ 9 005, процентът на финансиране ще бъде отрицателен (за отчитане на разликата в цената). Отрицателният процент на финансиране означава, че късите притежатели трябва да плащат на дългите притежатели.

Ако, от друга страна, цената на договора е по-висока от спот цената, процентът на финансиране ще бъде положителен – притежателите на дълги договори трябва да плащат на притежателите на къси договори.

И в двата случая процентът на финансиране насърчава отварянето на нови позиции, което може да приближи цената на договора до цената на спота.

Плащанията по лихвените проценти се извършват на всеки 8 часа на повечето борси, включително OKEx, стига титулярите да държат позициите си отворени. Печалбите и загубите, от друга страна, се реализират по време на ежедневното сетълмент и се кредитират по сметките на притежателите автоматично.

Данните за лихвените проценти, както е показано по-долу, могат да се използват за бърза оценка на пазарните тенденции и резултати през всеки период от време. Отново, а положително финансиране ставка ни казва, че пазарът обикновено е повече бичи – цената на договора за суап е по-висока от спот цените. A отрицателен процент на финансиране показва мечи настроения, тъй като означава, че суап цената е по-ниска от спот цената.

Опции за биткойн

Като биткойн фючърсите, настроики също са производни продукти, които проследяват цената на биткойн във времето. Въпреки това, за разлика от стандартните фючърси – където две страни се договарят за дата и цена за покупка или продажба на базовия актив – с опции, вие буквално купувате „опцията“ или правото да купувате или продавате актива на определена цена в бъдеще.

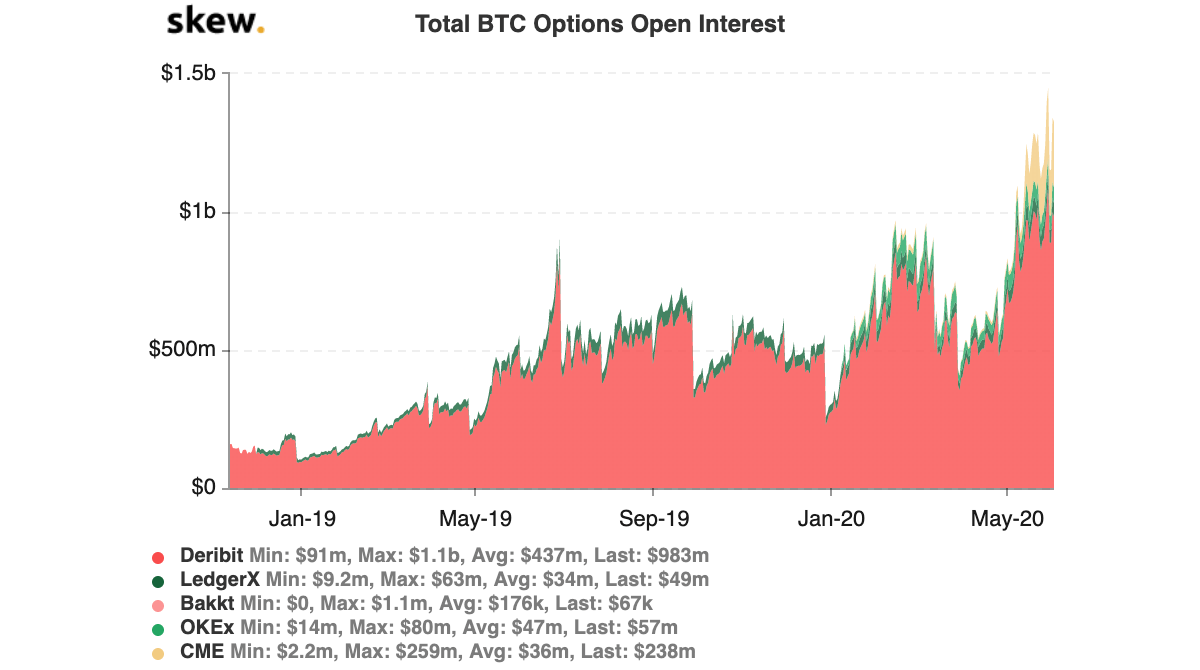

Въпреки че крипто опциите са по-нови от фючърсите, този месец опциите за биткойн достигнаха рекорд за всички времена от над 1 милиард долара по отношение на отворения интерес (OI). OI обозначава общата стойност (общо в щатски долари) на неизплатени опционни договори, които тепърва ще се уреждат. Нарастващият отворен интерес обикновено показва приток на нов капитал на пазара.

Обаждания и путове

Има два вида опционни договори, опции за повикване и пут опции. Опциите за обаждане дават право на притежателя Купува базисен актив на определена дата (изтичане), а пут опциите дават право на притежателя продавам то. Всяка опция, в зависимост от свързаните условия, има пазарна цена, наречена премия.

Опционните договори също са два вида, американски и европейски. Американска опция може да бъде упражнена – което означава, че притежателят купува или продава – по всяко време преди датата на изтичане, докато европейска опция може да бъде упражнена само на датата на изтичане. OKEx поддържа европейски опции.

Притежаването на опция означава, че ако притежателят реши да не упражни правото си да купува или продава на датата на изтичане, договорът просто отпада. Притежателят не трябва да се справя с това, но губи премията – цената, която е платил за договора.

Опциите също се уреждат в брой за удобство, но носят много различни рискове в сравнение с фючърсите. При фючърсите рискът и наградата на която и да е от страните са неограничени (цената на биткойн може да отиде навсякъде преди сетълмент). Но при опциите купувачите имат неограничена потенциална печалба и ограничена загуба, докато продавачите на опции имат неограничена потенциална загуба и много ограничена печалба (както е обяснено по-долу).

Как работи договорът за опции за биткойн?

Ако биткойн се търгува на $ 10 000 днес и този път Роби вярва, че цената ще бъде по-висока на определена дата в бъдеще (да кажем месец по-късно), той може да си купи опция кол. Опцията за кол на Роби има стачка цена (цената, на която BTC може да бъде закупена в бъдеще) от $ 10 000 или по-ниска.

Ако месец по-късно Биткойн се търгува на $ 15 000, Роби може да упражни опцията си за кол и купи биткойн за 10 000 долара и да реализирате незабавна печалба. От друга страна, ако Bitcoin се търгува на $ 9 000 на месец по-късно, Роби може просто да остави опцията си да изтече.

Въпреки това не сме разглеждали премията за опции и в двата случая. Премията е това, което Роби ще плати, за да купи опцията кол – пазарната цена на опцията. Ако премията е 1500 долара, Роби ще плати 1500 долара днес, за да има право да купува биткойн на 10 000 долара месечно по-късно.

Това означава, че за Роби реалната цена на безубезност е $ 10 000 + $ 1500 = $ 11 500 – така че Bitcoin се нуждае от BTC да бъде по-висока от $ 11 500, за да може той да реализира печалба. Ако Роби реши да остави опцията си да отпадне, той ще загуби само премията си от 1500 долара.

Така че на практика, докато потенциалът на Роби за печалба е неограничен (или, по-скоро, само ограничен от цената на Биткойн), загубата му е ограничена от премията, която той е платил. В никакъв случай Роби не може да загуби повече от премията в този договор.

Тогава имаме Адам, който вярва, че биткойнът ще падне в цената през следващия месец. Той може да си купи пут опция, с ударна цена от 10 000 долара. Това означава, че той ще има възможност да продайте биткойн на 10 000 долара след месец, независимо от спот цената.

След месец, ако биткойн се търгува под $ 10 000, да речем на $ 8 000, Адам ще спечели, упражнявайки опцията си – продавайки BTC за $ 2000 по-висока от пазарната цена. Ако BTC търгува над $ 10 000, той може просто да остави опцията си да изтече.

Адам също ще трябва да плати премията, за да закупи тази опция и, подобно на Роби, премията е и максималната сума, която рискува в този договор.

От друга страна, имаме продавачи на опции или автори на договори, които са контрагенти на Роби и Адам и са се съгласили да им продадат съответно кол и пут опции. Тези продавачи по същество обещават да продават и купуват BTC при поискване, в замяна на премиите, платени от Роби и Адам.

По отношение на риска печалбата на продавача на опции е ограничена от премията, която те начисляват, но загубите им са потенциално неограничени, тъй като те ще трябва да купуват или продават BTC, ако опцията бъде упражнена, без значение колко голяма е разликата между спот цената и стачната цена е.

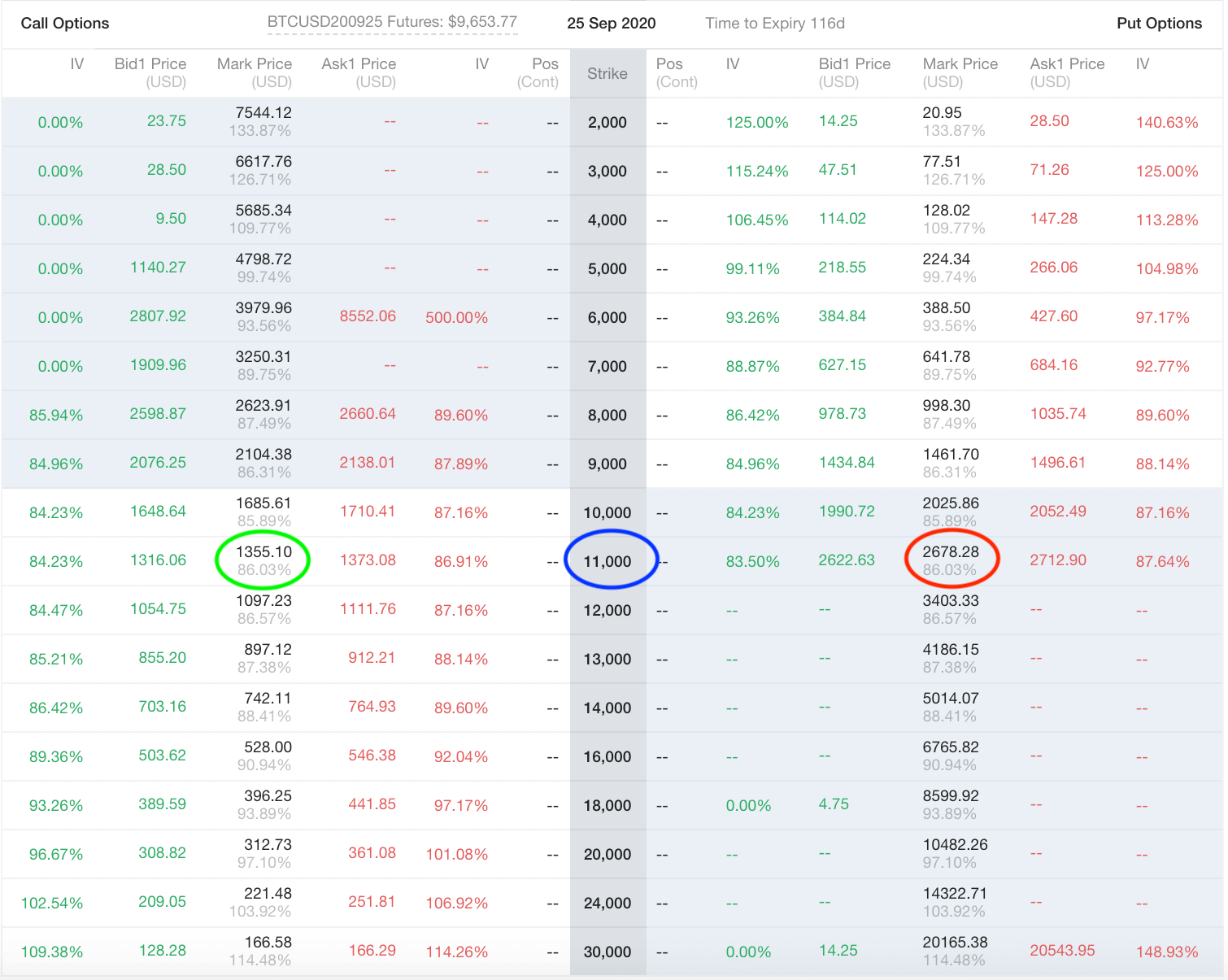

Това може да бъде обяснено допълнително чрез OKEx Пазар за биткойн опции поглед отдолу.

Опции за обаждане и пускане за дата на изтичане на 25 септември 2020 г. са показани в диаграмата по-горе. Синият кръг маркира опционни договори със стачка на цена от 11 000 $, което означава, че притежателят на a опция кол за този договор ще може Купува Биткойн на $ 11 000 на 25 септември, докато притежателят на a пут опция ще бъде в състояние да продавам то за същото. Зеленият и червеният кръг означават маркова цена, което е средно базиран показател за пазарни оценки, докато "Оферта1" и "Попитайте1" цифрите отразяват текущите пазарни предложения.

Ако Роби трябваше да закупи тази опция за обаждане днес, той би платил най-доброто искане – което е 1 373,08 долара на екранната снимка по-горе – като премия, за да запази правото си на Купува Биткойн на $ 11 000 на 25 септември. По същия начин Адам ще плати $ 2 712,90, за да купи опцията си за пут за право на продавам Биткойн на $ 11 000 на 25 септември.

Разликата в тези премии е представителна за пазарните настроения, където контрагентът, който се съгласява да купи биткойн на Adam’s, смята, че това е по-рисков залог от този, който се съгласи да продаде на Роби.

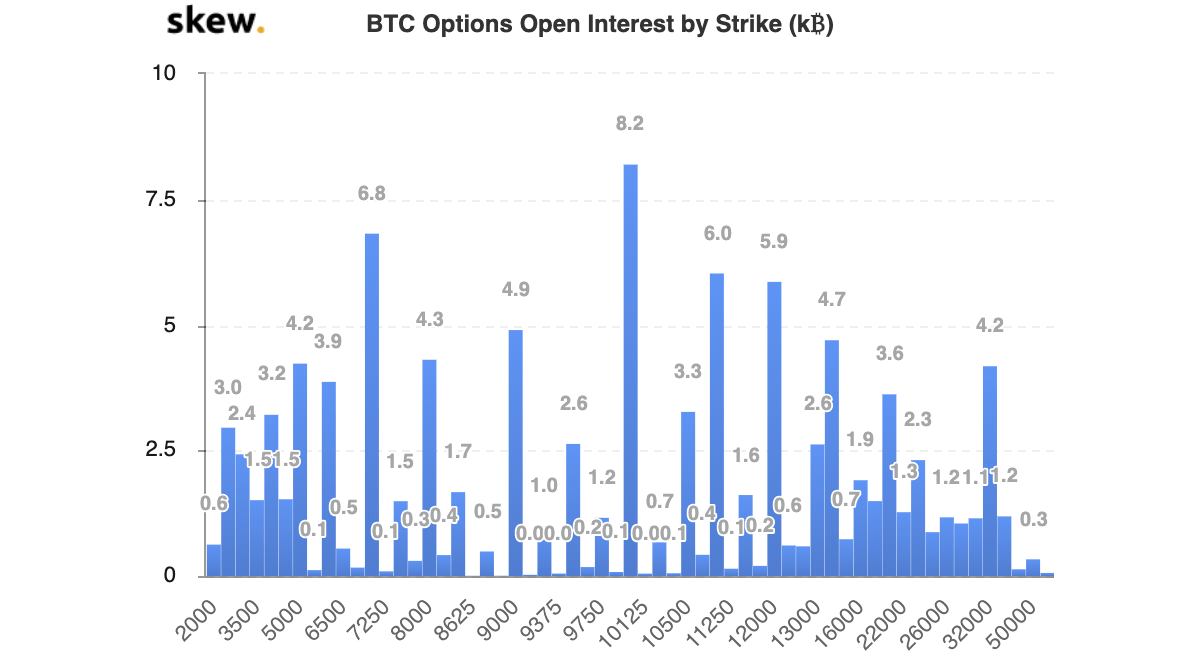

Open Interest by Strike е друг набор от данни, който може да разкрие перспективите на пазара с един поглед, както е показано на таблицата по-долу.

Тази диаграма показва стойността (в BTC) на неизтекли опции (кол + пут) на различни стачки. Както се вижда по-горе, повечето участници на пазара имат опционни договори на стачка от $ 10 125, последвани от $ 7 250 и $ 11 250. Разглеждането на тези данни подчертава трите най-често срещани ценови стачки като активни цени за биткойн – и очакваните диапазони в близко бъдеще.

Защо хората купуват и продават BTC чрез опционни договори?

Опционните договори, като фючърсите, също са инструменти за управление на риска, но са малко по-гъвкави, тъй като не са придружени от никакви задължения за купувачите.

Можем отново да обсъдим биткойн майньорите като потенциални бенефициенти на тези договори, където те могат да закупят опции за пут, за да осигурят определена ставка за добиваните си BTC в бъдеще. Въпреки това, за разлика от фючърсните договори, при които миньорите ще бъдат задължени да продават своите BTC, независимо от цената, тук те могат да изберат да не продават, ако Bitcoin се покачи значително.

Спекулацията остава друга причина за използването на опции, тъй като те позволяват на консервативните участници на пазара да правят своите залози с много по-малки рискови суми (премиите) в сравнение с фючърсните договори.

Деривати и легитимност на Биткойн

Деривати като фючърси и опции поддържат базовия актив откриване на цената – определянето на цената на пазара – чрез предоставяне на пазарните инструменти, необходими за изразяване на настроението. Например, без деривати, инвеститорите в биткойн бяха до голяма степен принудени да купуват и държат самия актив, което създаде a балон през 2017г, тъй като цените скочиха до рекордни рекорди.

Едва след пускането на фючърсите на биткойн от CME и Cboe, пазарните къси продукти успяха пукане на балона.

Колкото и последващият срив и "крипто зима" от 2018 г. удари силно пазара, той също насърчава зрелостта и растежа, тъй като цените се изравниха, позволявайки технологиите и въвеждането отново да бъдат на преден план.

Междувременно стартирането на регулирани деривати, като Опции за биткойн от Bakkt, помагат легитимирайте крипто пространството и привличат институционални инвеститори.

В крайна сметка, за Bitcoin да стане широко приет клас на активите, мнозина твърдят, че се нуждае от прозрачен пазар, който е не е лесно да се манипулира.

Постигането на това ще изисква приток на нов капитал, повишена ликвидност, намалена волатилност, органично формиране на цените и доверието на крупни институционални инвеститори. Всеки качествен деривативен продукт има потенциал да направи биткойн стъпка по-близо до такава легитимност.

OKEx Insights представя пазарни анализи, задълбочени функции и подбрани новини от крипто професионалисти.