Втората вампирска атака на SushiSwap тества механизмите за управление на общността на Uniswap

Натискът е върху Uniswap и неговото управление в общността, тъй като фермерите за добив преминават към конкуренти – актуализация на Crypto Market

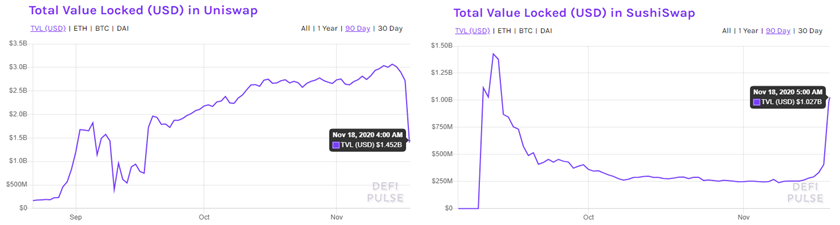

Извличането на ликвидност на Uniswap приключи вчера. Общата стойност, заключена във водещата децентрализирана борса, достигна максимум от 3,068 млрд. Долара на 14 ноември и намали до 2,718 млрд. Долара до края на разпределението на наградите за добив. След това бързо падна с почти наполовина, до 1,452 милиарда долара, на 18 ноември за данни от DeFi Pulse.

Тъй като стимулите пресъхват в Uniswap, фермерите за добив търсят по-продуктивни места за осигуряване на ликвидност. Основният конкурент SushiSwap е най-големият бенефициент, като неговият TVL се е увеличил от 24 милиона долара на 8 ноември до сегашните 1,027 милиарда долара. Всички други децентрализирани борси са имали бърз растеж на TVL, като Curve и Balancer.

Тъй като добивът на ликвидност на Uniswap имаше ясен график за прекратяването му, това позволи на основния му конкурент да бъде добре подготвен за привличане на ликвидност. SushiSwap стартира същите пулове като Uniswap, с повишени награди, вчера – включително ETH / USDT, ETH / USDC, ETH / DAI и ETH / WBTC. Той също така предоставя a "Мигрирайте" интерфейс за улесняване на прехвърлянето на ликвидност с едно кликване от Uniswap – нещо, което мнозина в бранша наричат втора вампирска атака.

Преди това SushiSwap предизвика раздвижване, като предостави 10 пъти SUSHI награди за добива на ликвидност и в крайна сметка имаше 1,43 милиарда долара ликвидност в своя пик на 12 септември. В същото време ликвидността на Uniswap спадна от 1,82 милиарда на около 400 милиона долара. Пускането на Uniswap на своя UNI токен на 16 септември обаче обърна масите и накара TVL на SushiSwap бързо да отпадне.

След това SushiSwap реши да ограничи предлагането на собствените си токени на 250 милиона токени и да намали дневните емисии, което накара някои фермери да се откажат поради намаляващите добиви. Той също така определи шестмесечен период на блокиране за две трети от наградите за добив в опит да намали краткосрочния натиск върху продажбите. Освен това SushiSwap внедри целевия бизнес модел на Uniswap – а именно разпределението на една шеста от таксите за вземане (или 0,05% от общия обем на търговията) между xSUSHI участниците. Тези мерки доведоха до подновени пазарни очаквания за цената на SUSHI, преди стимулите на Uniswap да приключат. След продължителен спад цената на SUSHI се повиши с над 90% през ноември.

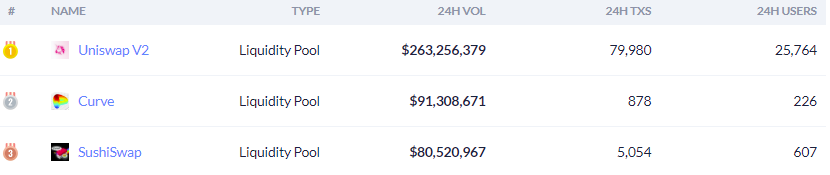

Въпреки че ликвидността е изместена към SushiSwap, Uniswap все още е много по-висока по отношение на реалния обем на търговията. Краят на последното извличане на ликвидност не може непременно да застраши позицията му като най-децентрализираната борса. Според уебсайта Крипто такси, Текущите среднодневни такси на SushiSwap възлизат на 125 876 $, което е само 16% от Uniswap. По-важното е, че броят на потребителите варира значително. През последните 24 часа в Uniswap имаше повече от 25 000 потребители, докато SushiSwap привлече само 607.

Значението на системата за стимули за децентрализиран обмен може ясно да се наблюдава през последните два месеца, но поведението на настоящите потребители е най-голямата бариера пред SushiSwap – първото име, което идва на ум, когато повечето потребители разменят токени на DEX, все още е Uniswap.

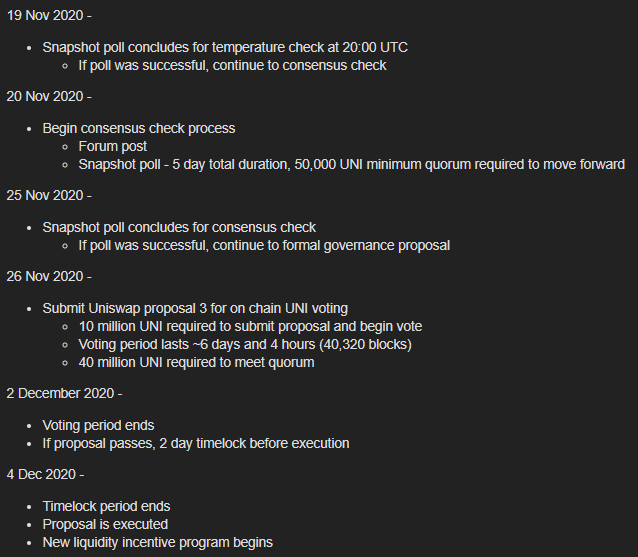

Uniswap обаче може да се наложи да предприеме незабавни действия, за да запази своето предимство – главно когато става въпрос за предизвикателствата на управлението на общността. Общността на Uniswap е обсъждане стимулен план за продължаване на наградите на UNI с намалена ставка от 5 милиона UNI токена месечно за доставчици на ликвидност, което е 50% от фазата на генезиса.

Може би най-големият проблем е, че Uniswap поставя твърде високи изисквания за подаване на предложение и кворум. В момента са необходими 10 милиона UNI, за да представят предложение и 40 милиона UNI, за да го предадат успешно в следващите седем дни. Предишните две предложения не бяха приети.

Вторият въпрос е несъответствието на интересите между притежателите на символи. Няма очевидна причина да се гласува за възобновяване на добива на ликвидност като притежател на дребно, тъй като допълнителните емисии могат да свалят цената на UNI. Екипите и ранните инвеститори обаче може да са по-склонни да го направят.

Третият брой включва време. Планът изисква сложен процес и гласуване и може да бъде чак на 4 декември, преди официално да стартира нов кръг на добив на ликвидност. Понастоящем очевидните проблеми със скоростта и мобилността затрудняват Uniswap и остава да видим дали това ще попречи на неговия растеж допълнително в лицето на конкуренцията.

Въпреки че управлението на общността често се смята за идеално за криптопроекти, то все още е в много ранен етап. OKEx Insights ще продължи да следи битката между Uniswap и SushiSwap през следващите седмици.

OKEx Insights представя пазарни анализи, задълбочени функции, оригинални изследвания & подбрани новини от крипто професионалисти.