yearn.financeとの合併の中でSushiSwapのファンダメンタルズが向上するにつれて、SushiSwapは過小評価される可能性があります

12月1日、分散型金融プラットフォームyearn.finance 発表 分散型取引所であるSushiSwapとの合併。パートナーシップ(最新の5つ)は、自動化されたマーケットメーカーエコシステムの拡大に焦点を合わせながら、2つのプロジェクトの開発リソースを統合します。さらに、SushiSwapはyearn.financeと共同でDeriswapを完成させ、立ち上げます。.

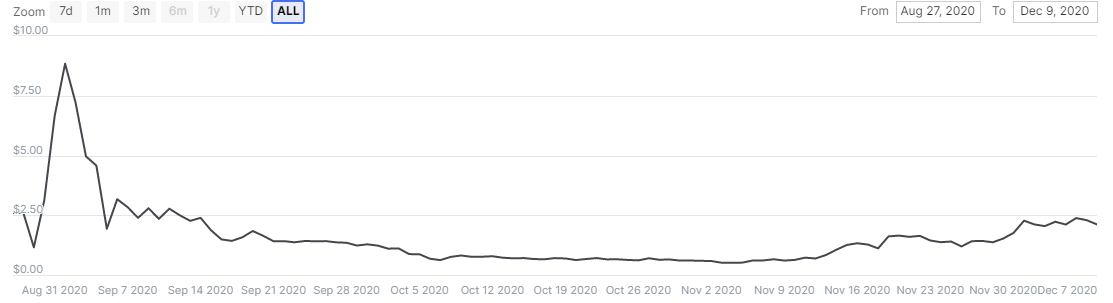

この合併に支えられて、SUSHIの価格は非常に好調で、発表日の1.60ドルから12月7日までに2.50ドルに上昇しました。.

OKEx Insightsは、いくつかのファンダメンタル分析を実行することにより、この合併がSUSHIの価格にどのような影響を与える可能性があるかを詳しく調べます。.

Contents

SushiSwapの簡単な歴史

SushiSwapは、8月に主要な分散型取引所であるUniswapの模倣として始まりました。当時、SushiSwapのUniswapに対する最初の吸血鬼攻撃として知られているSUSHIの形で流動性マイニングのインセンティブを提供することにより、多くの流動性を引き付けました。.

SushiSwapの作成により、多かれ少なかれ、Uniswapは独自のガバナンストークンであるUNIを立ち上げ、流動性マイニング報酬プログラムを開始しました。これにより、9月中旬までにSushiSwapの流動性が大幅に低下しました。.

しかし、Uniswapの反撃はSushiSwapを排除しませんでした。後者は、回復の基礎を提供するいくつかのガバナンスの改善を行いました。 9月20日、SushiSwap ハードキャップ 総供給量は2億5000万トークンで、短期的な販売圧力を軽減するために、マイニング報酬の3分の2を6か月間ロックインします。さらに、SushiSwapは、Uniswapのターゲットビジネスモデル、つまり、xSUSHIの利害関係者(つまり、SushiSwapのSushiBar流動性プールのステーキングトークン)へのテイカーフィーの6分の1、つまり総取引量の0.05%の分配を実装しました。.

11月16日、Uniswapのインセンティブは終了しました。同時に、SushiSwapは、Uniswapとまったく同じ流動性プールを提供することにより、2回目の吸血鬼攻撃を実行しましたが、報酬が増加しました。その結果、SUSHIは長引く不況の後に強気を取り戻しました。 11月9日までの半月で価格は3倍になりました.

12月に合併が発表された後、SUSHIの価格は再び2.50ドルに上昇しました。これは、UniswapがUNIトークンを空中投下して流動性マイニングプログラムを開始する直前の9月中旬以来の最高値に戻りました。.

SushiSwapのTVLは増加していますが、Uniswapのボリュームが支配的です

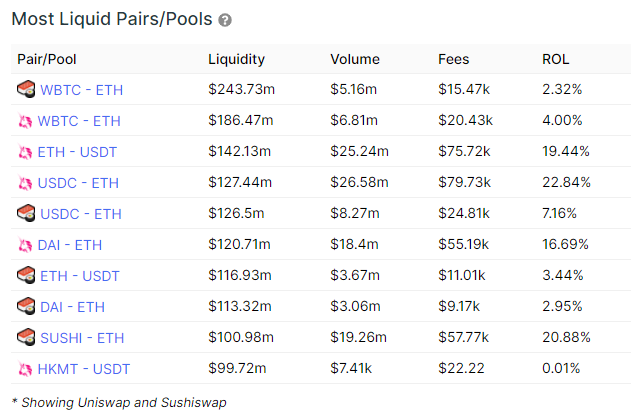

今日、SushiSwapの流動性と取引量はUniswapほど高くはありませんが、それでも分散型取引所セクターの主要プレーヤーの1つです。ロックされたその合計値は、主要な取引所流動性プールCurveと同様に9億6,700万ドルに達しましたが、UniswapのTVLからはまだ4億3,000万ドル離れています。.

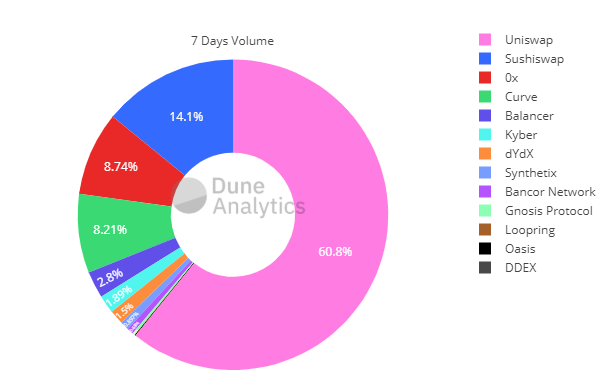

ユニスワップは依然として分散型取引所間の取引量を支配しています。これは、小さなトークンと確立されたユーザーベースからのロングテール需要によるものです。 Dune Analyticsのデータによると、Uniswapの7日間の取引量は24億ドルに達し、総量の60.8%を占めています。.

一方、SushiSwapは、過去7日間で5億6600万ドルを集め、2位にランクインしました。.

2つのDEXを比較すると、取引量には依然として大きなギャップがありますが、特定のプールでのSushiSwapの流動性はUniswapの流動性を上回っています。たとえば、SushiSwapのWBTC-ETHプールの流動性は現在2億4300万ドルで、Uniswapよりも30%高くなっています。流動性の改善は、取引スプレッドを減少させる可能性があります。これにより、取引量が増加する可能性があります.

SushiSwapは根本的な改善を示しています

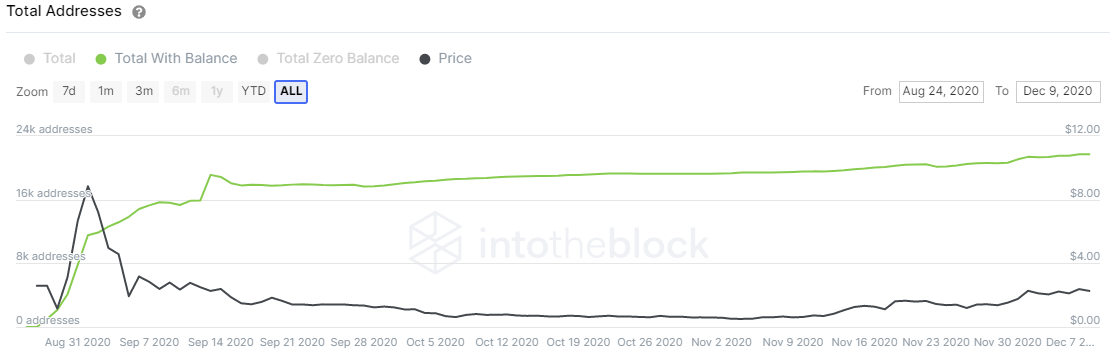

オンチェーンSUSHI保有者数は過去最高の217,000人に達しました。 12月に入ると、この数の増加率は加速の兆しを見せています。このSUSHIの幅広い採用は、市場の信頼を物語っています.

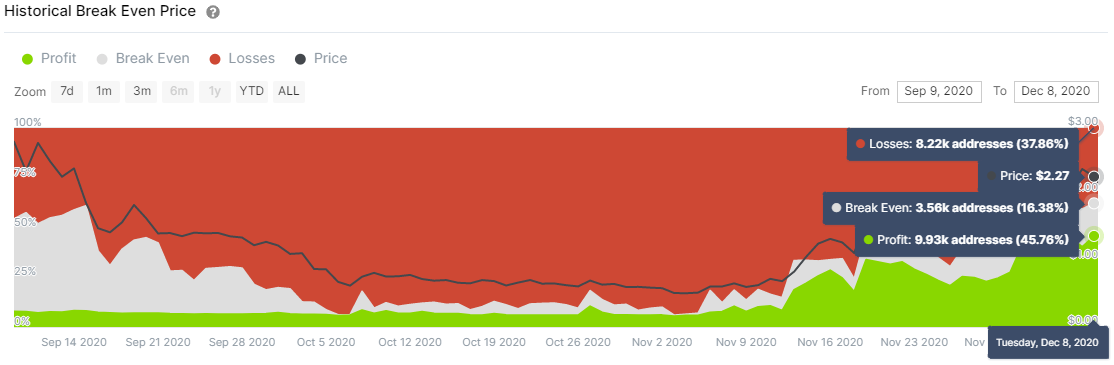

SUSHIの価格は10月以前に大幅に下落しました。しかし、11月以降は価格が4倍になりました。収益性の高い住所の数を見ると、現在のSUSHI保有者の多くが前月に低価格で購入したことがわかります。前回の価格が9月中旬の2.30ドル近くで取引されたとき、アドレスの約8%だけが利益のあるポジションにありました。その後、その数は劇的に45%に増加しました。この金儲け効果は、より多くの小売業者をSUSHIに引き付ける可能性があります.

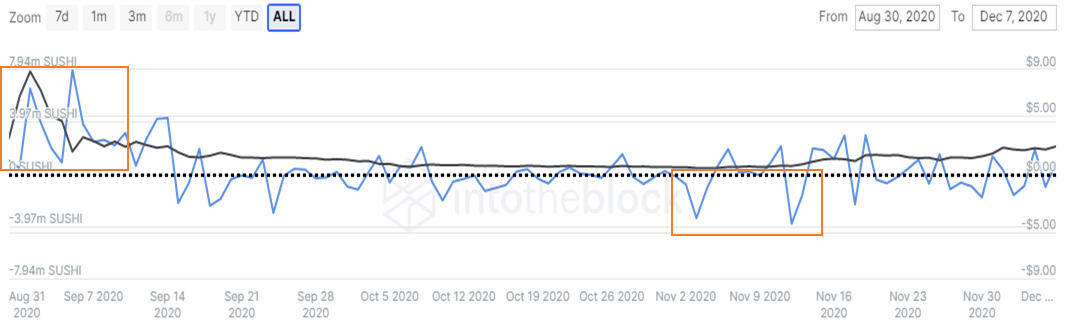

11月上旬に取引所からSUSHIが大量に流出しました。これは、保有者が強い意志を持っていることを示しています。これは、取引所への大量の流入が価格を急速に引き下げた9月初旬の反対です。.

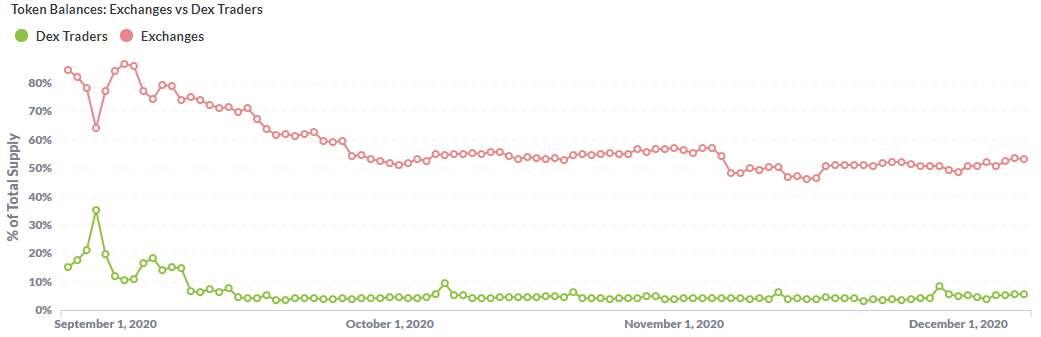

ただし、トークンの残高を見ると、DEXのトレーダーの数は、集中型取引所のトレーダーの数とはかなり異なります。つまり、SUSHIの価格を決定する力は後者にあります。.

まだクジラが支配しているSushiSwapの市場

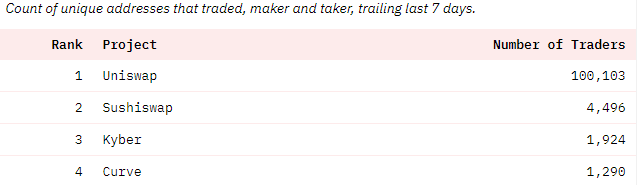

今のところ、SushiSwapの最大の欠点は、小売ユーザーが不足していることかもしれません。 Uniswapは、ロングテールプロジェクトやユーザーを引き付けることにまだライバルがいません。それはSushiSwapの20倍以上のトレーダーを持っています.

一方、SushiSwapは改善されています。 11月14日のデータと比較すると、SushiSwapはUniswapよりもはるかに速い速度で成長しています。ただし、Uniswap V3の今後の展開により、エクスペリエンスがよりユーザーフレンドリーになる可能性があります。したがって、小売業者やロングテールプロジェクトを引き続き引き付けます。.

SushiSwapがyearn.financeに参加する可能性

SushiSwapにとって、流動性と取引量は最も重要です。 yearn.financeとの協力は、両方の多くを提供する可能性があります.

近い将来、yearn.financeのガバナンストークンであるYFIの交換では、SushiSwapが使用されます。 Yearn.financeは、xSushiボールトの作成に役立ちます。これにより、SUSHIの利害関係者の利回りが向上します。一方、keep3r.networkは、Metawalletを介したSushiSwapトランザクションにガスフリーのスワッピングを提供します.

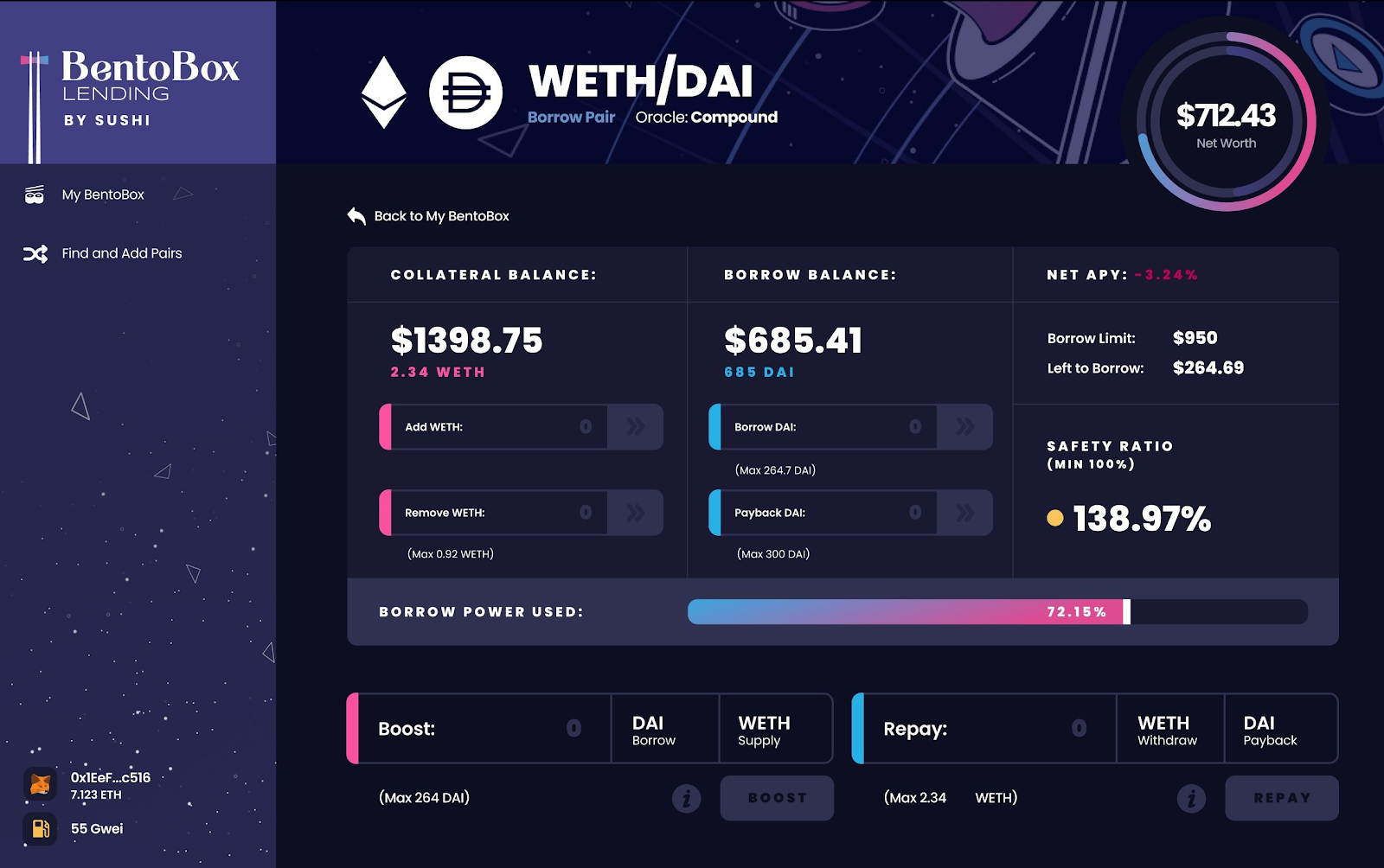

さらに、SushiSwapはBentoBoxと呼ばれる貸付/借入市場を立ち上げる予定です。この種のサービスは通常、担保としてETH、USDT、USDC、またはWBTCを使用します。ただし、将来的には、SushiSwap貸付市場は、マイニングプールの資金を担保として使用するか、Cream Financeと統合して、さまざまなトークンの貸付サービスを提供する可能性があります。カバープロトコルはまた追加します 可能性 SushiSwap流動性プールの保証.

これらのイニシアチブにより、SushiSwapの機能が向上する可能性があります。そのため、yearn.financeの統合により、SushiSwapの時価総額がさらに増える可能性があります。.

SushiSwapの評価

による CoinGecko, SushiSwapの時価総額は約2億8000万ドルです。トークンの総数を2億5000万ドルに制限しているため、完全に希薄化された時価総額は5億4000万ドルで18位にランクされています。.

比較すると、Uniswapの時価総額は約7億3000万ドルで、FDVは34億ドルです。 Curveの時価総額は1,000万ドルですが、FDVは20億ドルを超えています。バランサーの時価総額は1億3000万ドル、FDVは13億ドルです。長期的な観点から、SUSHIは新しいトークンの発行による最小限のプレッシャーにさらされており、トークン所有者にとってプラスです。.

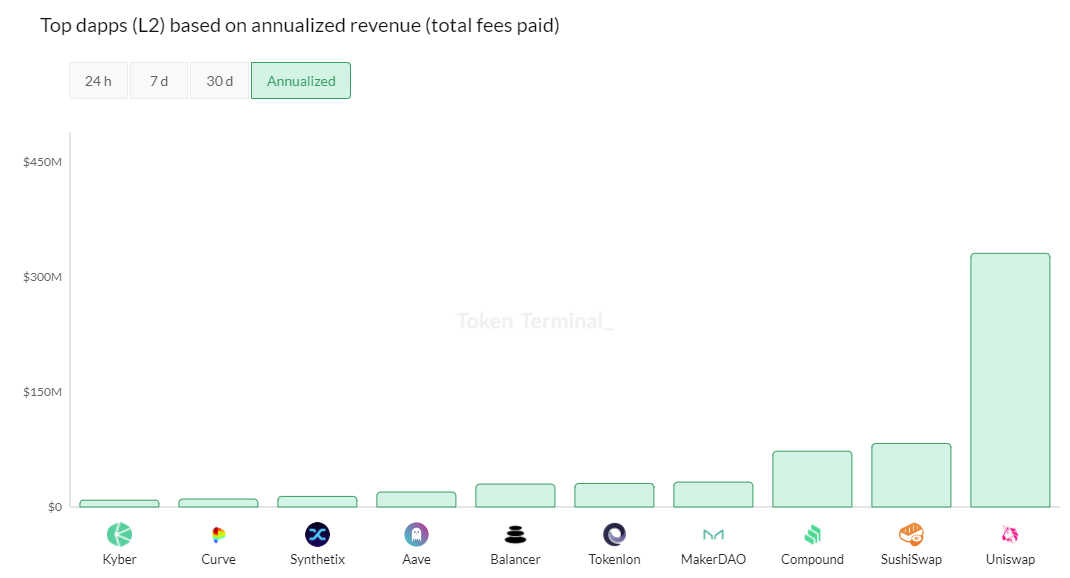

SushiSwapの年間収益は約8,300万ドルで、そのうち6分の5、つまり約7,000万ドルが流動性プロバイダーに割り当てられました。残りの6分の1、つまり1,400万ドルは、xSUSHIの利害関係者に割り当てられました。.

8300万ドルの収益を1億6550万ドル(つまり、SUSHIの現在の循環供給)で割ると、1株当たり利益は0.50ドルになります。現在のトークンあたりの価格である2.30ドルを1株あたりの価格で割ると、株価収益率は4.6になります。.

xSUSHIの利害関係者に分配された1400万ドルの収益を方程式に入れると、株価収益率は27になります。完全に希釈されたトークンの金額を方程式に入れると、株価収益率は41になります。 。この株価収益率は、その成長率と可能性を考慮すると、客観的に優れています。.

OKEx Insightsは、市場分析、詳細な機能、独自の調査を提示します & 暗号の専門家からの厳選されたニュース.