Представяме ви 5-те най-добри проекта по отношение на заключената обща стойност

Докато Bitcoin (BTC) е най-голямата криптовалута по пазарна капитализация – и най-популярната – може би мрежата Ethereum е подхранвала най-много иновации в крипто пространството през последните години. Със своята среда, благоприятна за разработчици и програмируеми интелигентни договори, мрежата Ethereum насърчава създаването на децентрализирани приложения или DApps, които използват разпределената мрежа и могат да комуникират помежду си, насърчавайки създаването на цели ниши.

Една такава ниша е децентрализираното финансиране, което се състои основно от базирани на Ethereum DApps, които предлагат финансови продукти и решения. Тези приложения и техните токени могат да се възприемат като блокове, които могат да взаимодействат помежду си (стига да работят в мрежата Ethereum) и да улесняват финансовите дейности, като децентрализиран обмен на активи, кредитиране и заемане, както и създаването на нови, токенизирани деривати – и всичко това без нужда от централен орган.

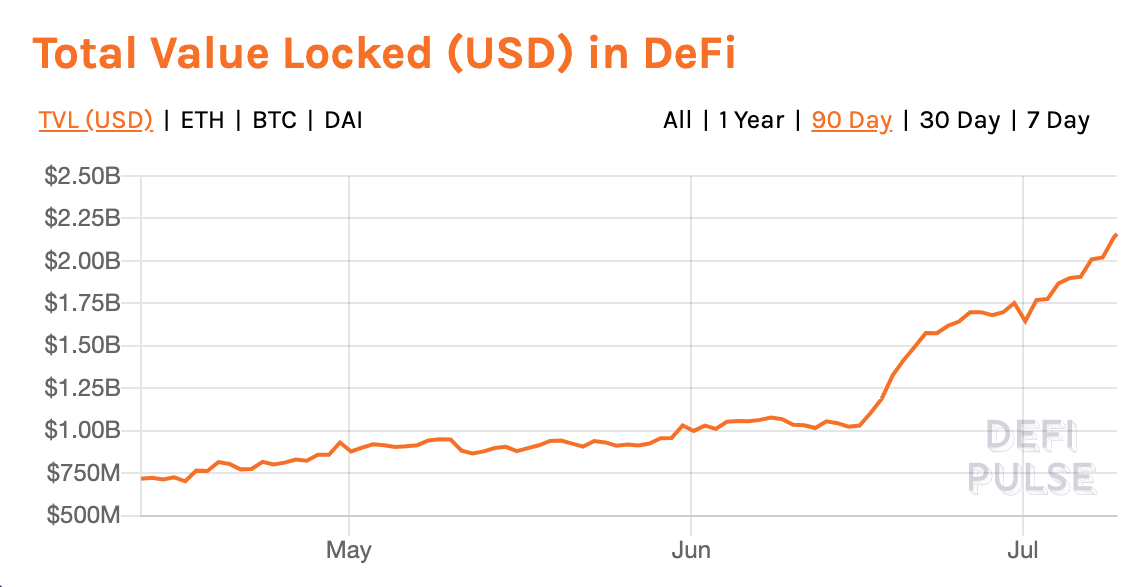

Видяхме няколко De-ориентирани проекта, които навлизаха в космоса през последните две години, но едва наскоро нишата започна да набира широко внимание и шум в индустрията. Общата стойност, заключена или TVL, в проектите DeFi нарасна от малко под 600 милиона долара до нишата от 2,16 милиарда долара, която е днес – в рамките на 12 месеца.

Като се има предвид как нишата на DeFi се фокусира върху финансови продукти и услуги без централизиран орган, като централна банка, едната страна на уравнението зависи от депозиране / заключване на техните крипто активи в интелигентни договори за генериране на ликвидност.

Например, някои проекти изискват издаване на местни токени в замяна на обезпечени крипто активи (депозирани или заключени от доставчици на ликвидност). След това тези токени се разпространяват сред всички потребители, докато доставчиците на ликвидност получават стимули като различни такси или лихвен процент печалби за поддържане на активите им заключени в платформата.

Следователно цифрата на TVL представлява общата стойност на етер (ETH) и различни базирани на Ethereum жетони, държани в интелигентните договори на всеки протокол, действайки като показател за неговия растеж, търсене и използване.

В тази статия представяме първите пет проекта DeFi по отношение на TVL и обясняваме техните функции и функции за читателите, които искат бързо разбиране на този тенденциозен пейзаж.

Contents

1. Съединение – Кредитиране чрез пул на ликвидност

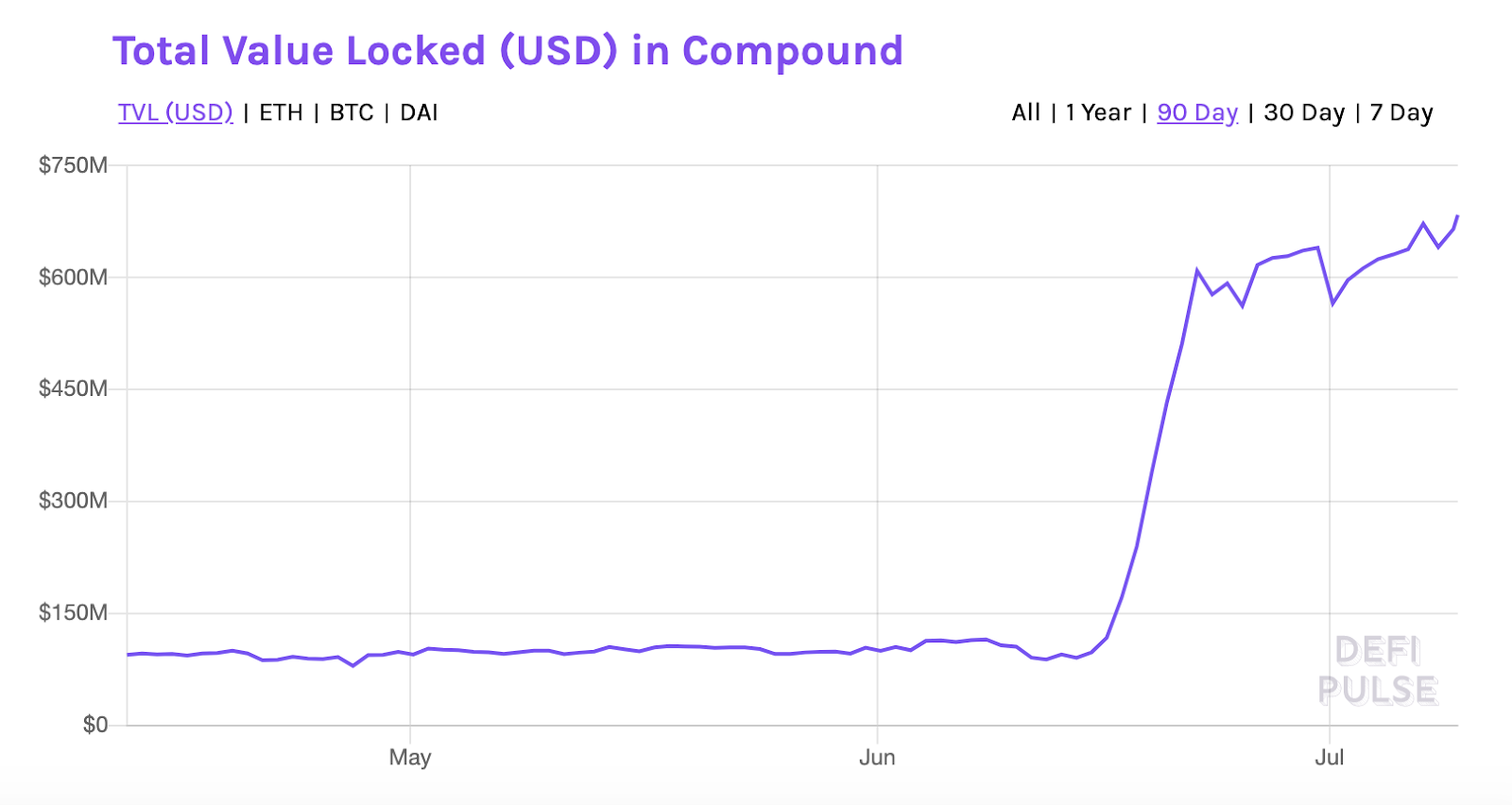

Обща стойност, заключена в щатски долари: $ 683,4 милиона

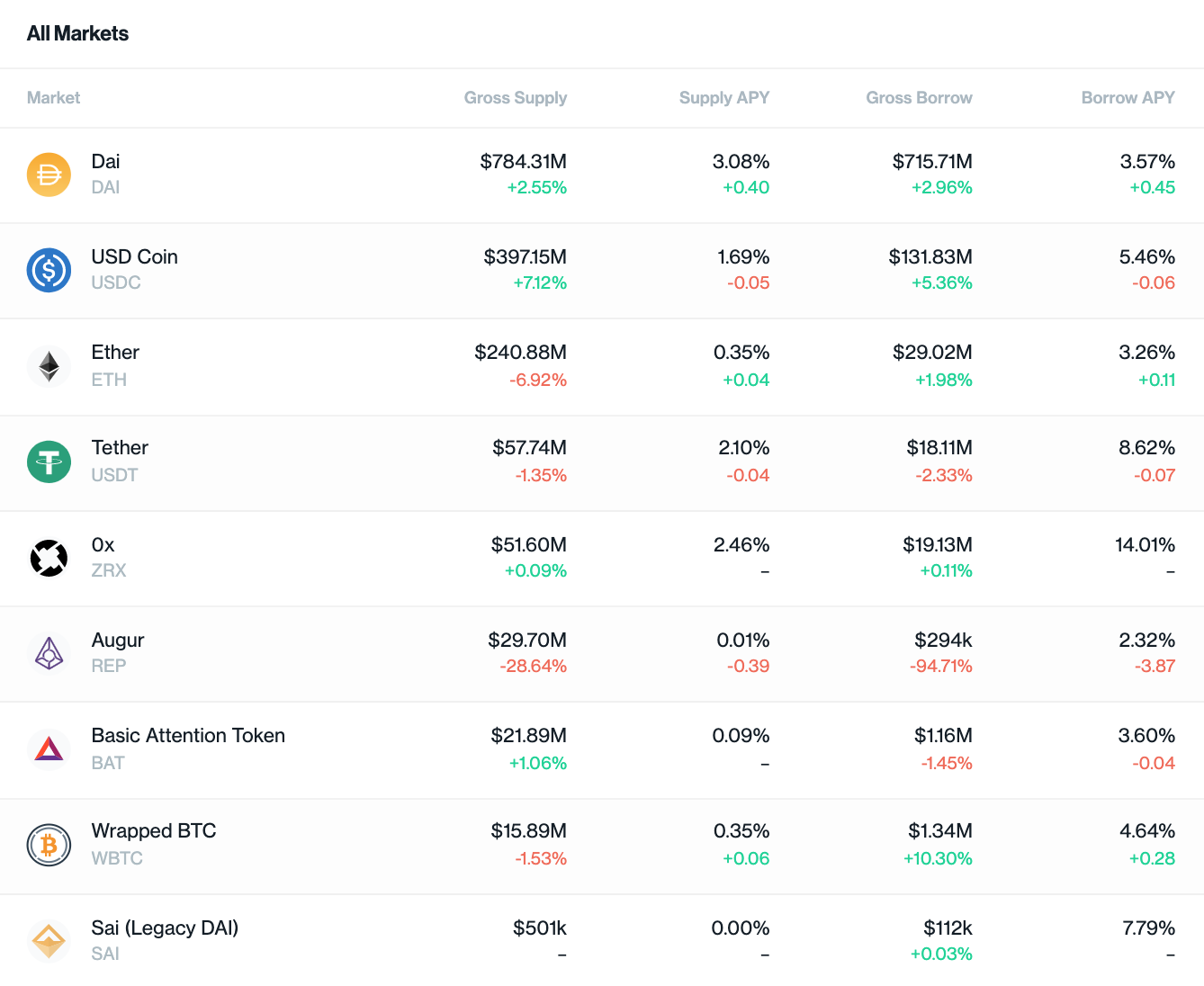

Compound е децентрализиран протокол на паричния пазар, изграден върху мрежата Ethereum. Той позволява на заемодателите и кредитополучателите да взаимодействат с пул от активи, без да е необходим централен орган. За разлика от равнопоставеното кредитиране, Compound има ликвидност, която се финансира от заемодатели, които депозират активите си и получават така наречените cTokens в замяна. Тези токени натрупват лихва и могат да бъдат осребрени по-късно за обезпечение и печалба.

Кредитополучателите, от друга страна, могат да вземат всеки подкрепен актив от ликвидния пул чрез депозиране на обезпечен актив. Няма конкретни условия за заемите, като дата на погасяване или срок, но кредитополучателите са ограничени от коефициента на обезпечение, определен за актива, който депозира. Например, ако кредитополучателят депозира 100 ETH и коефициентът на обезпечение за ETH е 70%, кредитополучателят може да вземе всеки друг актив в замяна на това обезпечение, до 70% от общата му стойност.

Кредитополучателят също плаща лихвен процент, който е начинът, по който заемодателите натрупват доход и тези лихви се определят индивидуално за всеки актив въз основа на неговото търсене и предлагане.

Compound наскоро се превърна в монета с плакати за възраждането на DeFi, когато пусна своя токен за управление, COMP, който видя метеоричен ръст от под $ 100 при стартиране до $ 372 за по-малко от 10 дни. По същия начин общата стойност, заключена в протокола, също се е увеличила от под 100 милиона долара на 15 юни до настоящите си рекордни нива близо 700 милиона долара. Оттогава обаче цената на COMP се коригира значително, като в момента се движи около 185 долара.

2. Maker – Кредитиране чрез stablecoin

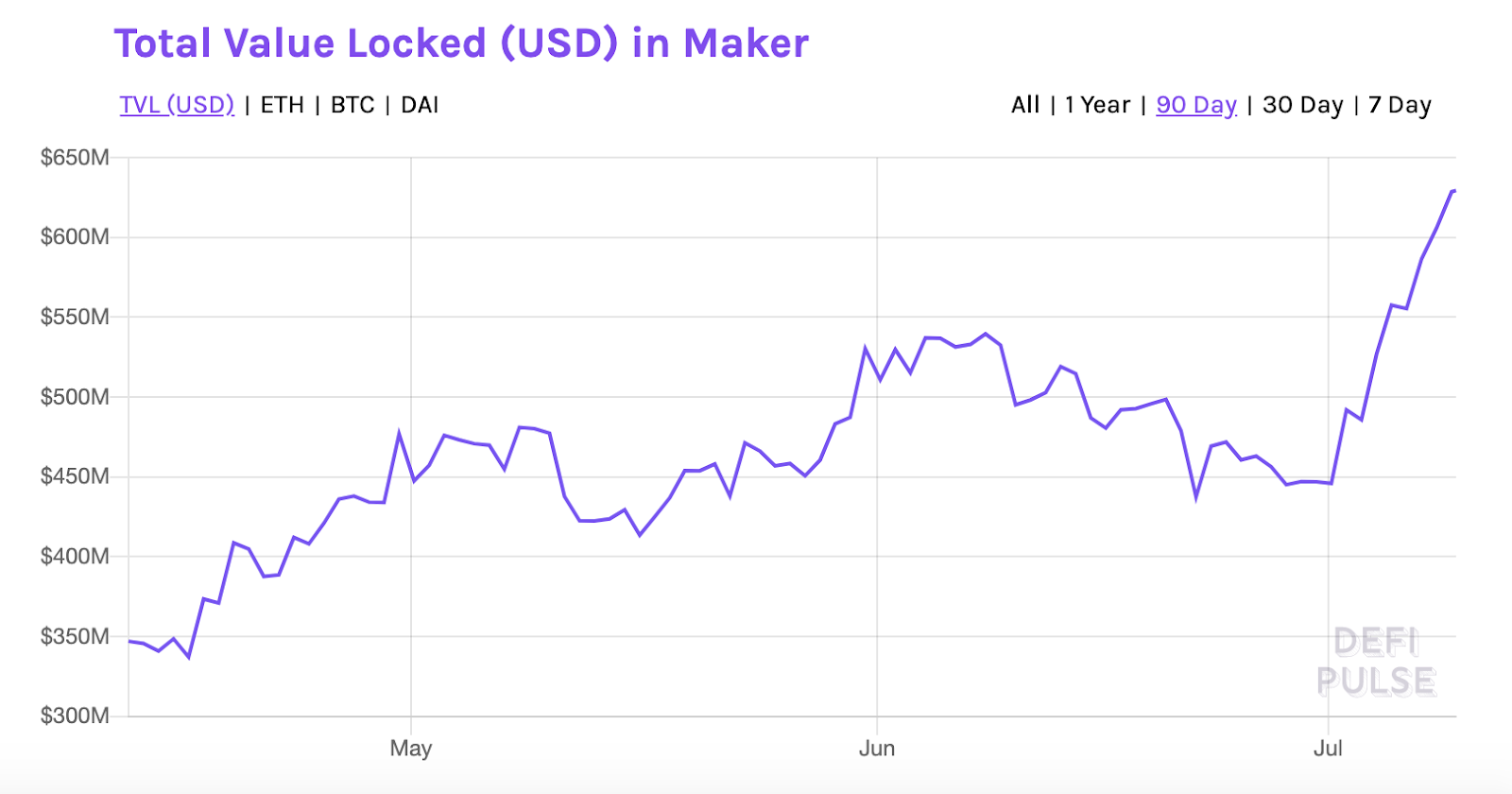

Обща стойност, заключена в щатски долари: 629,3 милиона долара

MakerDAO е децентрализирана автономна организация, изградена върху мрежата Ethereum. Функцията на протокола Maker е фокусирана предимно върху DAI, нейната собствена стабилна валута – стойността на която е алгоритмично фиксирана към щатския долар. DAI е сравним с други стабилни монети, обвързани с щатски долари, като Tether (USDT), с изключение на това, че не твърди, че е обезпечен с реални долари.

Вторият знак на платформата е MKR, който дава на притежателите правото да гласуват по въпроси на управлението – като например коефициента на обезпечение, таксите за стабилност и процентите на спестявания. MKR действа понякога и като противовес, за да гарантира, че стойността на DAI остава стабилна.

Всеки може да вземе DAI в заем, като депозира ETH или други активи, поддържани от DApp Oasis, ориентиран към DAI на Maker, като обезпечение. Настоящият коефициент на обезпечение при заемане на DAI в Oasis е 200%. Кредитополучателят също ще трябва да плати периодична такса за стабилност. След това този DAI може да се търгува, обменя и дава на децентрализирани платформи за отпускане на заеми като Compound или да се депозира в продукта „Save“ на Oasis, за да спечелите лихва.

Освен 200% обезпечение, стабилността на DAI се подкрепя и от MKR токени. В случай, че стойността на обезпеченията намалее значително, токените MKR се издават и продават на пазара, за да се увеличи обезпечението и да се върне цената на DAI на ниво от $ 1.

Един от най-интересните аспекти на Maker е неговата токеномика и връзката между MKR и DAI. Тъй като MKR е управляващ знак, притежателите на MKR по подразбиране се инвестират в успеха и растежа на проекта. Качеството на техните решения се отразява, според дизайна на платформата, в ценовите движения на MKR – решенията, които насърчават растежа, водят до увеличаване на генерирането на DAI, което от своя страна натрупва повече такси за стабилност, които след това се използват за обратно изкупуване на токени на MKR от пазара до в крайна сметка да бъдат изгорени.

Редовното изгаряне на токени MKR неизбежно увеличава цената им, като намалява предлагането, като по този начин възнаграждава притежателите за доброто им управление. По същия начин лошите решения за управление или издаването на токени MKR, за да се балансира намаляващото обезпечение на DAI, ще забавят тази скорост на изгаряне, като по този начин се отразяват негативно на цената на MKR.

Именно тази динамика – и нейната автоматизирана, управлявана от алгоритми природа – кара Maker да се откроява в крипто и DeFi пространството.

В момента MKR се търгува на около 467 долара, което е -74% от рекордното ниво от 1798 долара през януари 2018 г., но с 176% от най-ниското си ниво от 168,36 долара през март 2020 г..

3. Synthetix – Децентрализирани производни

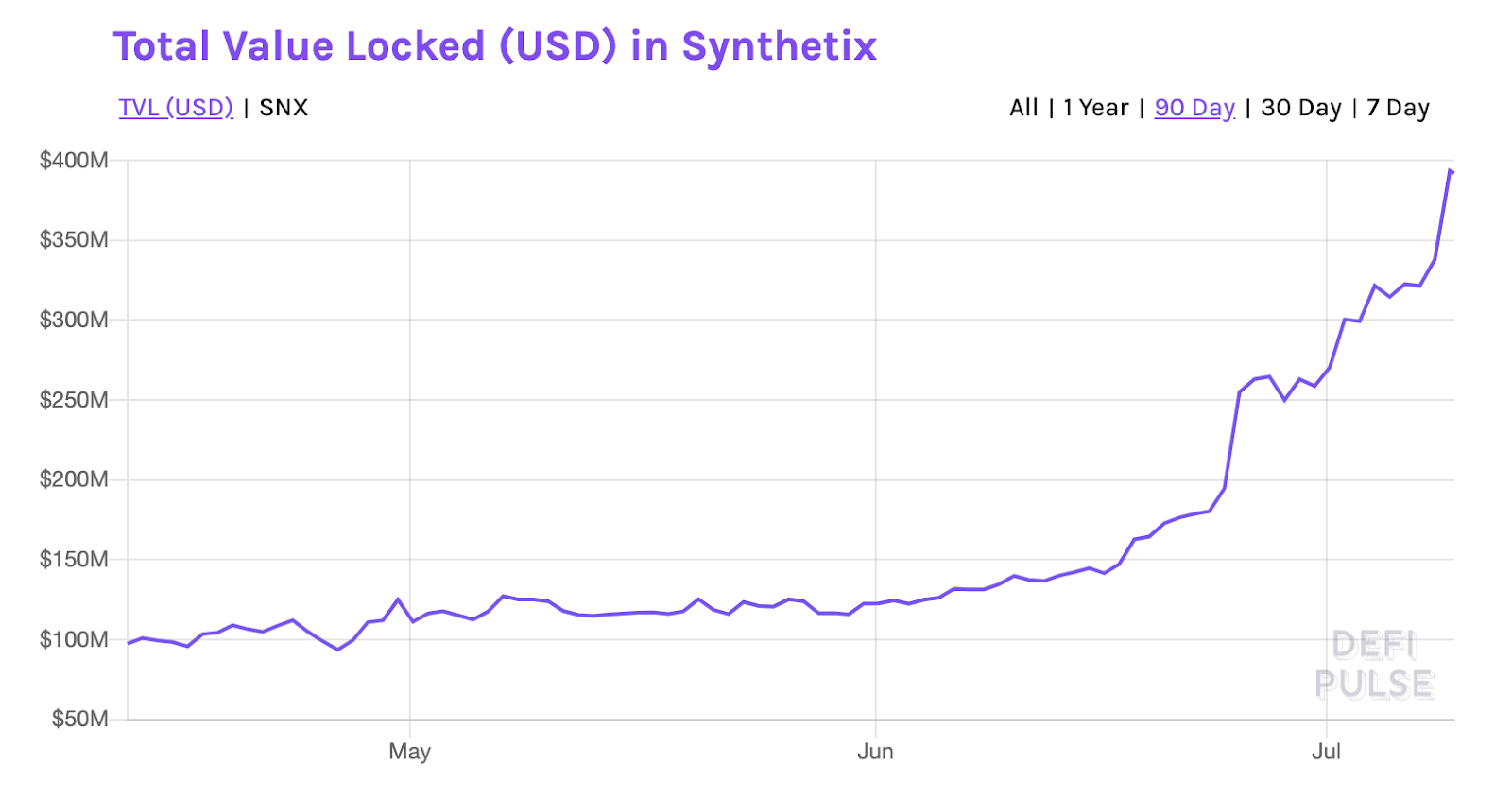

Обща стойност, заключена в щатски долари: 392 милиона долара

Synthetix, ребрандиран от Havven, е децентрализирана деривативна платформа и борса, изградена върху мрежата Ethereum. Потребителите могат да заключват или залагат SNX токени, за да генерират така наречените синтезатори, които са базирани на блокчейн производни. Synths проследяват стойността на реалните активи, включително фиатни валути, цифрови валути, акции, индекси и стоки.

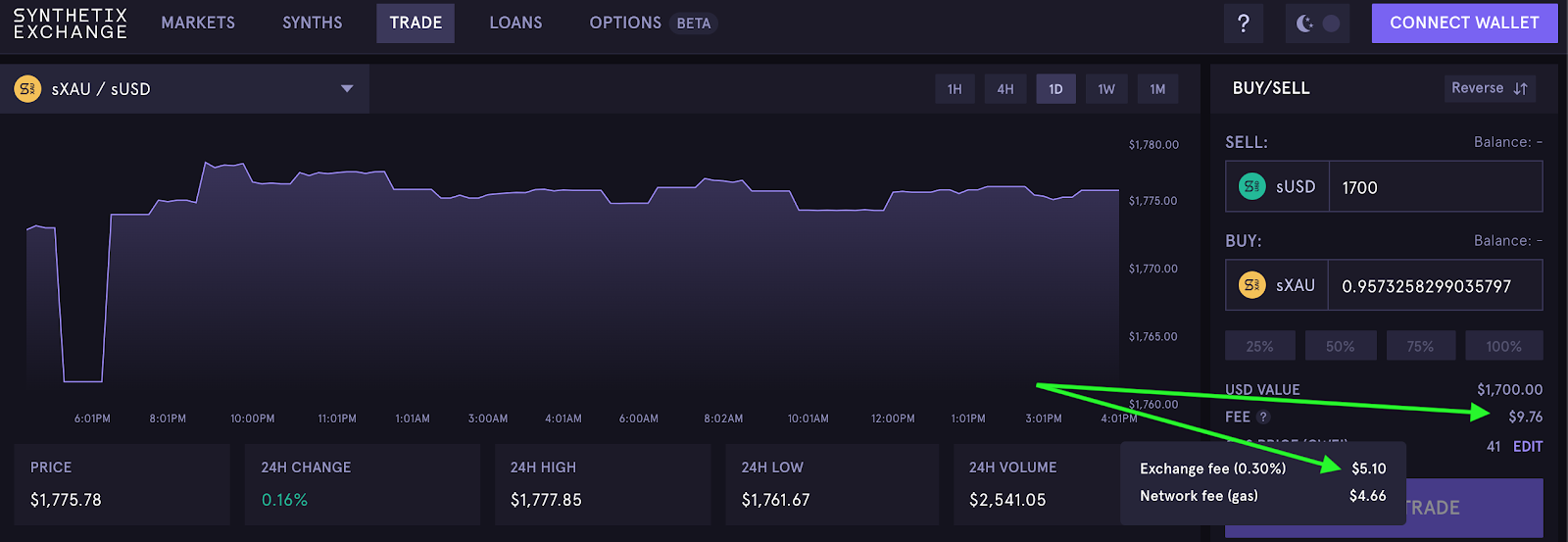

Например потребител, който иска да издаде USD $ 5 000 на USD Synths (sUSD), може да заложи SNX токени на стойност 800% като обезпечение – това е текущото съотношение на обезпечение – т.е. $ 40 000. След това тези синтезатори могат да се търгуват свободно между потребителите на децентрализираната борса на платформата и могат да се използват за закупуване на други синтезатори – като синтетично злато (sXAU) – начисляващи такси за обменни курсове, които се разпределят на притежателите на SNX в пропорцията на техните заложени токени.

Графиката по-горе показва пазара sXAU / sUSD на борсата Synthetix и таксите за всяка сделка, както е подчертано, са разделени на такса за размяна и мрежова такса, като предишната отива за притежателите на SNX, издали XAU Synths.

Освен печеленето на такси за обмен, основният стимул за потребителите да държат SNX е шансът той да поскъпне в резултат на растежа на платформата. Тъй като броят на SNX токените, заключени в проекта, се увеличава, токените стават по-оскъдни на пазара – на теория, повишавайки цената си.

Трябва също да се отбележи, че създаването на синтезатори може да бъде дълго или кратко, като вариантите „s“, като sUSD, обозначават дълги позиции (тъй като те директно проследяват цената на базовия инструмент) и „i“, или обратни синтезатори като iUSD, обозначавайки къси позиции (тъй като те проследяват обратно цената на базовия баланс). Тези дълги / кратки разделения, както и други полезни статистически данни, са публично видими в Табло за управление на Synthetix. По време на писането над 78% от доставките на SNX са заложени на платформата.

Понастоящем токените SNX се оценяват на $ 2,90, според CoinGecko, до 770% повече от цената от началото на юли 2019 г. от около $ 0,33.

4. Балансир – Децентрализиран алгоритмичен обмен

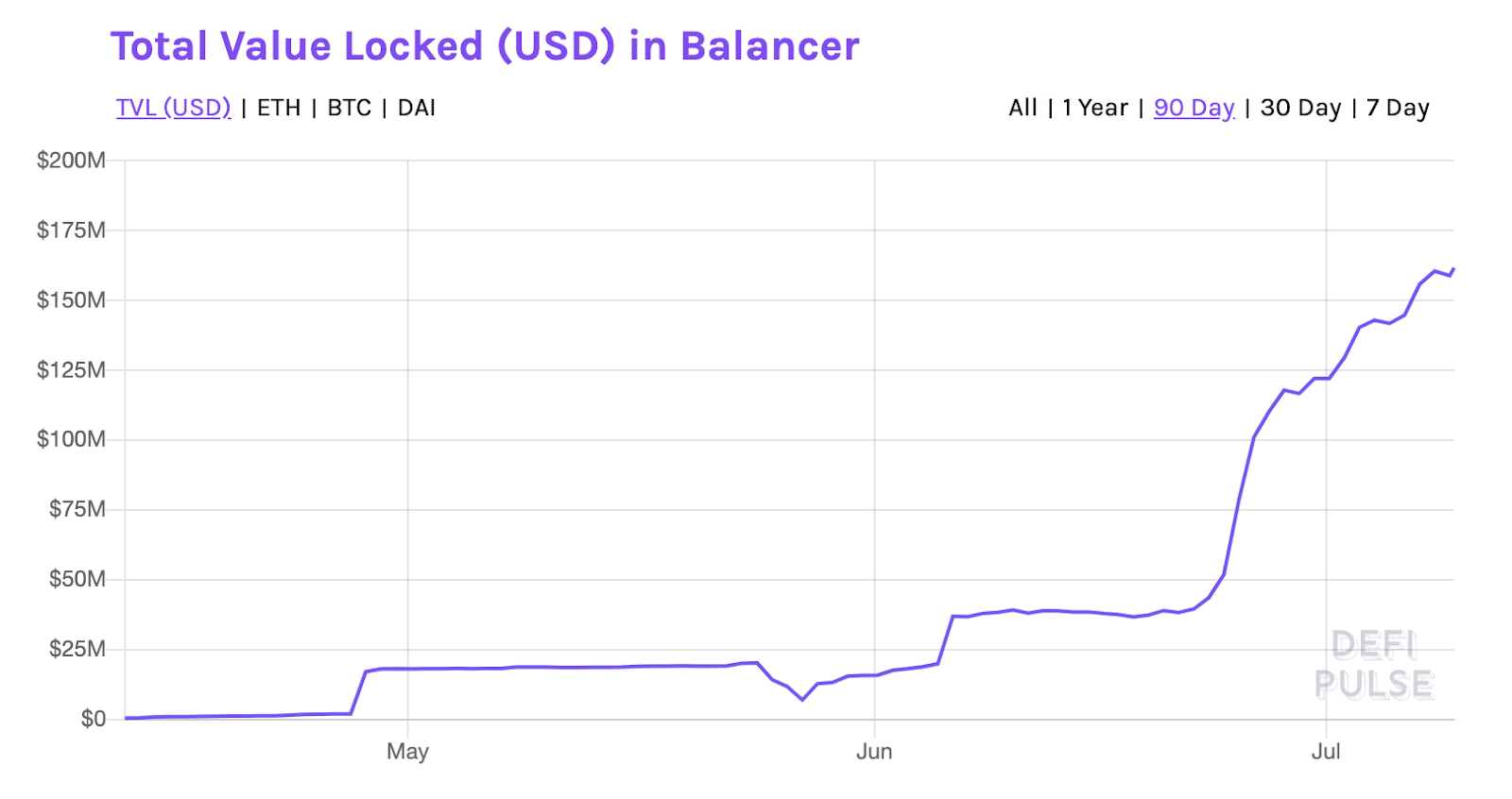

Обща стойност, заключена в щатски долари: 161,6 милиона долара

Пуснат на пазара през март 2020 г., Balancer възприема концепцията за автоматизирано правене на пазара и я прилага в криптопространството, използвайки мрежата Ethereum.

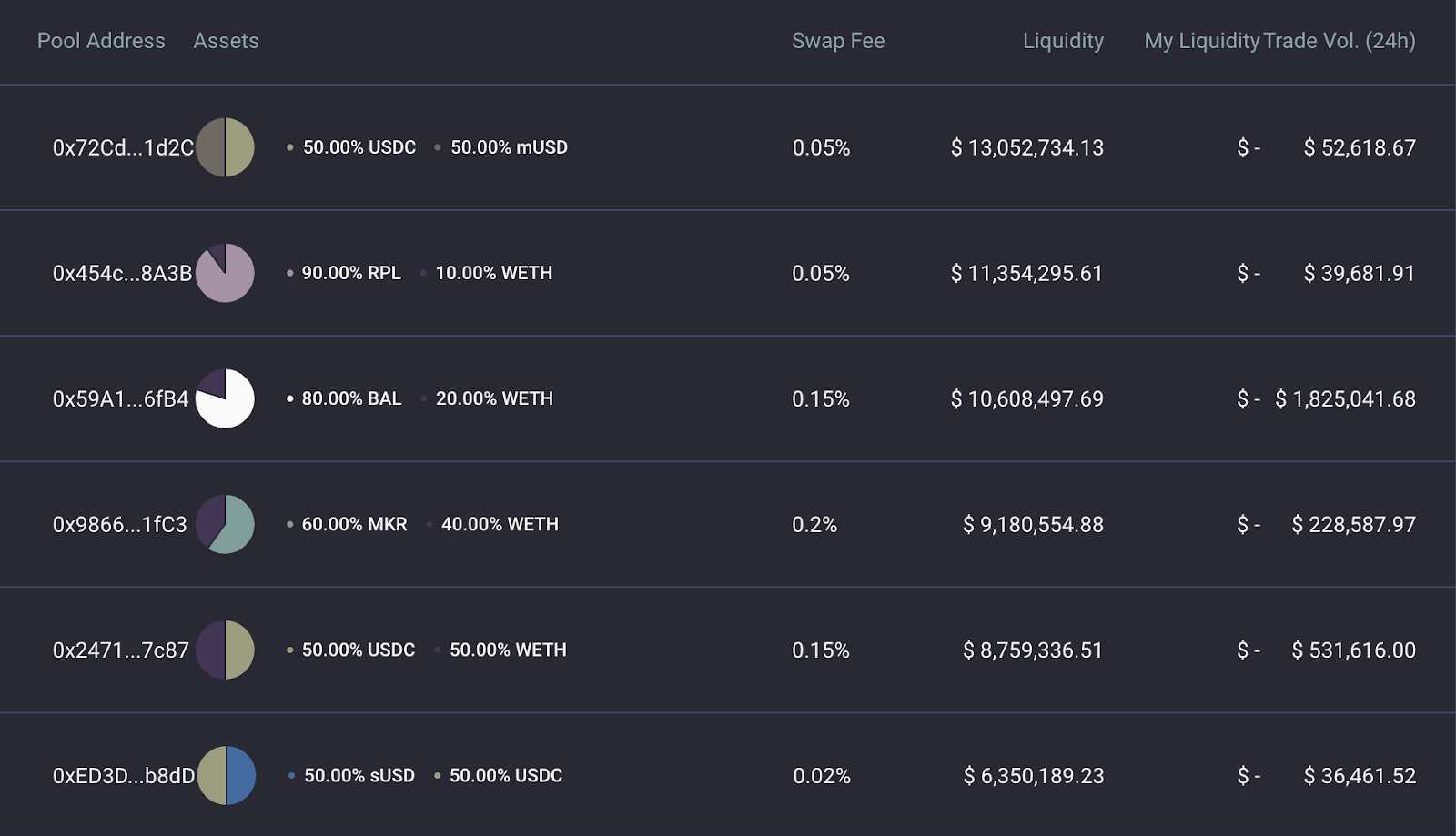

На платформата Balancer доставчиците на ликвидност (т.е. собствениците на капитал) създават частни пулове (или допринасят за споделени пулове), където заключват активите си, определят дела (или теглото) на всеки актив в пула и определят таксите за търговия . Потребителите могат да заключат минимум два и максимум осем различни токена ERC-20 в пул. Тъй като стойността на всеки токен в пула се променя с поскъпване или обезценяване на цената, Balancer ги продава или купува на трети страни, за да върне пула в предварително зададените му пропорции. В процеса доставчикът на ликвидност печели такси, платени от търговците, които по подразбиране също в крайна сметка ребалансират пула.

Пример може да бъде пул с два токена, MKR и DAI, които са определени на 50% всеки по отношение на теглото. Това означава, че Balancer ще гарантира, че общата стойност на пула е винаги наполовина между двата токена.

Ако някой от разпределените символи нараства или пада в стойност, процентът на разпределение естествено ще варира. Това е мястото, където Balancer влиза в игра, като продава преразпределения токен на търговци или купува недостатъчно разпределения токен от търговци.

Balancer активно постига този „баланс“, като определя суап цените между двойки токени в пула, за да насърчи търговците да купуват и продават, използвайки ликвидността на пула, както е показано по-долу.

Екранната снимка по-горе отразява механизма за суап на Balancer, където на търговец, продаващ 10 000 SNX токена (роден на дискутираната по-рано платформа Synthetix) за KNC, се дава автоматично изчислена суап цена (1 SNX = 1,13682 KNC) и ще може да завърши тази сделка използване на различни разпределения от четири пула на Balancer, избрани от протокола.

По отношение на възвръщаемостта, всички такси, генерирани в процеса на непрекъснато балансиране, отиват директно към доставчиците на ликвидност. Има и такса за изход, която се прилага, когато доставчик на ликвидност напусне пула. Тази такса за изход се разделя между останалите доставчици на ликвидност и част от нея също отива за Balancer Labs.

Токенът за управление на балансьора, BAL, позволява на притежателите да участват в процесите на управление и вземане на решения на протокола. Тъй като доставчиците на ликвидност се считат за най-важните заинтересовани страни за Balancer, проектът въвежда това, което той нарича „Копаене на ликвидност“, където доставчиците на ликвидност печелят BAL токени въз основа на дела на техните заключени активи.

Един BAL беше оценен на $ 0.60 по време на поредицата за финансиране на семена на Balancer и в момента се търгува на $ 9,72.

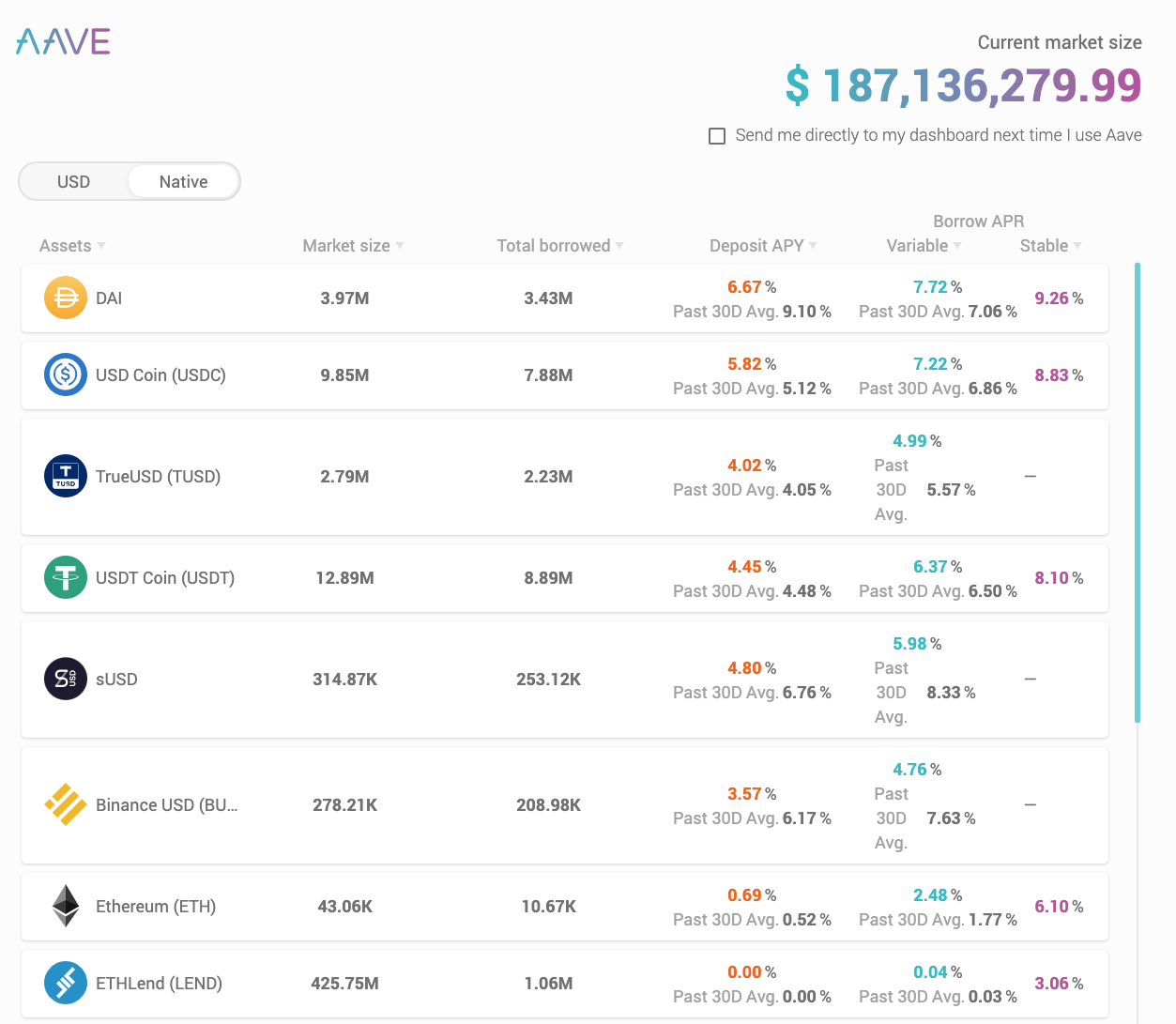

5. Aave – Децентрализиран паричен пазар

Обща стойност, заключена в щатски долари: 158,2 милиона долара

Подобно на Compound and Maker, Aave – ребрандиран от ETHLend, който стартира през ноември 2017 г. – е друга платформа за децентрализирано кредитиране (или паричен пазар), която използва интелигентни договори в мрежата Ethereum. Кредиторите могат да депозират активите си, за да осигурят ликвидност и от своя страна да получат токени, които носят лихва и започват да се комбинират. Вместо да позволи на лихвата да се натрупва в същия портфейл като жетоните, този „лихвен поток“ може да бъде насочен и към различен адрес, който да се съхранява отделно.

Кредитополучателите, от друга страна, могат да вземат заеми с над или без обезпечение, където могат да получат до 75% от стойността на обезпечението си в заеми или да изпълняват „флаш заеми“, които обикновено са запазени за разработчици поради техния напреднал характер.

Флаш заеми са може би по-интересното предложение от Aave. С прости думи, бързият заем не е обезпечен, което означава, че кредитополучателят не трябва да внася никакъв капитал, за да изтегли кредита. Заемът обаче трябва да бъде върнат изцяло с допълнителна такса, преди да приключи цялата транзакция – целият процес се случва едновременно с използването на множество интелигентни договори, всички изпълняващи се заедно.

Флаш заемите могат да се използват, за да се възползват от арбитражните възможности, без да е необходимо да влагат капитал. Например разработчикът може да забележи разлика в цената между два актива на две различни платформи, но няма капитала, за да се възползва от него. След това разработчикът може да използва програмиран флаш заем, за да вземе заем в един токен, да го замени с друг, да продаде новия (те) токен (и) на по-печелившата борса, да конвертира обратно в първоначално заетия токен и да го върне с малък такса наведнъж с помощта на интелигентни договори. В този процес разработчикът добавя допълнителни жетони, които са спечелили, като се възползват от разликата в цената на втората борса.

LEND е родният токен на Aave и дава право на притежателите на намалени такси, докато скоро се очаква да бъдат добавени допълнителни права на управление. По време на писането на LEND се търгува на $ 0,19, което е над 5500% от най-ниското си ниво от август 2019 г. от $ 0,0033.

Струва ли си DeFi рекламата?

Трудно е да се отговори на този въпрос на стойност над 2 милиарда щатски долара, тъй като голяма част от скорошния шум около DeFi се дължи на заглавията, направени от COMP при внезапното му повишаване на спекулациите. Въпреки че основната технология и нейното използване в тези проекти представляват вълнуващ предварителен преглед на бъдещето на финансите, би било прекалено оптимистично да се счита, че нишата на DeFi е готова да се превърне в основна тенденция и да промени целия финансов пейзаж.

Vitalik Buterin, съоснователят на Ethereum, постави това кратко в скорошен туит, подчертаване на временния характер на свръх и присъщите рискове в играта. The Балансиране хак само миналият месец трябва да служи като напомняне за тези рискове и за факта, че нишата се нуждае от много повече стрес тестове, преди да може да бъде готова за обсъждане.

OKEx Insights представя пазарни анализи, задълбочени функции, оригинални изследвания & подбрани новини от крипто професионалисти. Следвайте OKEx Insights нататък Twitter и Телеграма.