Examen dels obstacles regulatoris i de la importància de la ETF de Bitcoin per a la inversió principal

Després de les últimes novetats de la Comissió de Valors i Borses dels Estats Units (SEC) rebuig d’una aplicació de fons negociats en intercanvi de Bitcoin (ETF) de Wilshire Phoenix el febrer de 2020, el gestor d’actius amb seu a Nova York arxivat una nova aplicació per al Bitcoin Commodity Trust cotitzat en borsa la setmana passada.

Al mateix temps, la comunitat de criptomonedes va expressar emoció al voltant del anunci que el primer producte negociat en borsa (ETP) amb seu a Londres, ETC, cotitzarà a la borsa digital alemanya Xetra a finals de juny.

Tot i els avenços positius que envolten els ETP de criptomoneda, la comunitat de criptografia encara espera el llançament del primer ETF de Bitcoin. Amb això en ment, OKEx Insights examina les diferències clau entre els ETP de Bitcoin i els ETF de Bitcoin mentre discuteix els principals obstacles que impedeixen que aquest últim obtingui l’aprovació de la SEC.

Contents

- 1 En què es diferencia un ETP de Bitcoin d’un ETF de Bitcoin?

- 2 Domini de l’ETF als Estats Units

- 3 Els sol·licitants han de demostrar que el mercat Bitcoin està protegit de la manipulació

- 4 Els fons Bitcoin no són necessàriament ETF

- 5 Els ETP de Bitcoin milloren la probabilitat d’aprovació d’un ETF de Bitcoin?

- 6 Quan hi haurà una ETF de Bitcoin?

En què es diferencia un ETP de Bitcoin d’un ETF de Bitcoin?

Cotitzat a les borses borsàries, un ETP és un vehicle d’inversió que rastreja els valors subjacents, un índex o altres instruments financers.

Hi ha tres tipus principals d’ETP:

- Fons cotitzats en borsa

- Bitllets negociats en borsa (ETN)

- Matèries primeres negociades en borsa (ETC)

Els ETF són el tipus d’ETP més comú i contenen una cistella de valors, incloses accions, bons o matèries primeres. Es cotitzen a les borses i els inversors poden negociar-les com a accions ordinàries.

Els ETN, per la seva banda, són títols de deute no garantits que segueixen un índex subjacent de valors. Els inversors en ETN reben els seus rendiments de l’índex rastrejat a la data de venciment.

Finalment, els ETC fan un seguiment de productes bàsics individuals o d’una cistella de productes bàsics, com ara l’energia i la ramaderia.

Richard Keary, el fundador de Global ETF Advisors LLC, va explicar a OKEx Insights les diferències entre ETF, ETN i ETC:

“Un fons negociat en borsa és un producte negociat en borsa. La majoria dels ETF es basen en un índex, on altres productes com els ETN als Estats Units o els ETC a Europa són majoritàriament productes amb suport físic, com el nou Bitcoin Exchange Traded Crypto (BTCE) que es llançarà a Alemanya, i es coneixen com a ETP i de vegades com a ETF “.

En el cas dels ETP i ETF de Bitcoin, tots dos fan un seguiment del preu de Bitcoin (BTC) com a actiu subjacent. Ofereixen exposició a comerciants i inversors interessats en criptomonedes sense comprar bitcoins directament d’intercanvis de criptomonedes. Un cop aprovats pels reguladors, tant els ETP de Bitcoin com els ETF es cotitzen i cotitzen a les borses de valors.

Es tracta de regulació

La diferència principal entre un ETP de Bitcoin i un ETF de Bitcoin es relaciona amb la manera com es regula un ETF en determinades jurisdiccions.

Als Estats Units, es requereix un compliment addicional per als ETF en comparació amb els ETP. Aquests últims es classifiquen com a ETF si es tracta d’una empresa d’inversió en virtut de la Llei de societats d’inversió de 1940. Com que els ETF funcionen com a societats d’inversió de capital lliure o fons d’inversió, els emissors han d’obtenir una exempció exempta de la SEC per llançar els seus ETF..

La SEC adoptat Regla 6c-11 per proporcionar exempcions de l’alleujament exemptiu el 2019 i els ETF elegibles han de complir procediments addicionals en comparació amb un ETP. Els procediments de compliment inclouen informes diaris de transparència de la cartera, polítiques escrites sobre cistelles personalitzades d’actius i divulgació d’informació històrica sobre inversions, com ara primes, descomptes i diferencials de licitació d’ofertes..

Què passa amb Suïssa?

A Suïssa, els ETF es distingeixen dels ETP per la seva estructura de fons.

Segons SIX Swiss Exchange, els ETF a Suïssa són fons subjectes al Llei de règim d’inversió col·lectiva (CISA) i no estan supervisats i regulats per l’autoritat suïssa de supervisió del mercat financer (FINMA).

Els ETP de Bitcoin, en canvi, són títols de deute emesos per un vehicle d’ús especial (SPV). Un SPV és una filial creada per una empresa matriu que té un estatus jurídic separat i no es fa responsable de cap passiu financer de la companyia matriu..

Una diferència addicional entre ETP i ETF a Suïssa és l’emmagatzematge de garanties. Tot i que tant els ETF com els ETP estan garantits, les garanties dels ETF s’emmagatzemen en un conjunt d’actius segregat que està subjecte a la regulació de la FINMA. Les garanties en ETP, en canvi, són dipositat en un tercer.

A SIX Swiss Exchange, els ETP del mercat s’anomenen ETN o ETC.

Domini de l’ETF als Estats Units

Tot i que hi ha diversos ETP llistats als Estats Units i a Europa, la comunitat criptogràfica encara espera que s’aprovi el primer ETF de Bitcoin.

Els Estats Units han estat durant molt de temps el líder en el comerç d’ETF. Segons el proveïdor de dades ETF ETFdb.com, el 60% dels 30 ETF més importants en actius gestionats ho són basat en els Estats Units.

El domini tradicional del mercat dels ETF ha convertit els Estats Units en la ubicació principal per llistar un ETF de Bitcoin. No obstant això, fins ara totes les sol·licituds del país han estat rebutjades per la SEC, que no està convençuda que els ETF Bitcoin proposats siguin resistents a la manipulació del mercat.

Els sol·licitants han de demostrar que el mercat Bitcoin està protegit de la manipulació

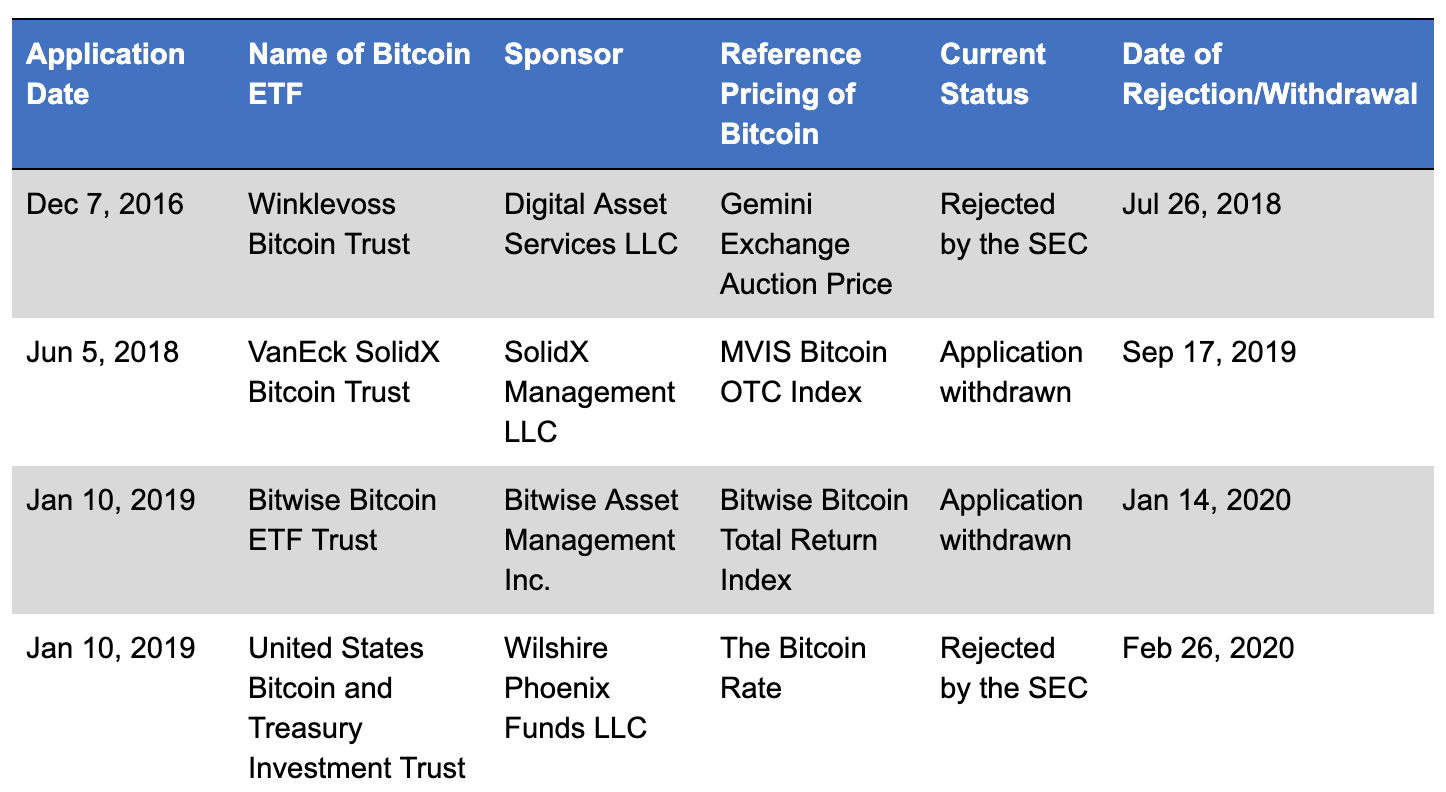

Les SEC denegació més recent de l’aplicació d’ETF Bitcoin de Wilshire Phoenix el 26 de febrer de 2020, tal com van fer les propostes anteriors, basant-se en el fet que no demostrava la capacitat de complir la regla de manipulació del mercat establerta a Secció 6 (b) (5) de la llei de canvi de valors de 1934.

Segons la norma, els intercanvis que llistin els ETF de Bitcoin haurien d’establir mesures preventives contra actes fraudulents i manipulatius per protegir els inversors. La norma també exigeix que els intercanvis demostrin un acord de vigilància compartida integral amb “un mercat regulat de mida significativa relacionat amb els actius subjacents”, cosa que es considera essencial, ja que aquests acords faciliten el compartiment d’informació, com ara l’activitat comercial de mercat activitat de compensació i identitat del client.

La SEC va fer referència als ETPs de confiança en matèries primeres aprovats en el passat, afirmant que hi havia hagut almenys un mercat significatiu i regulat en el comerç de futurs de la mercaderia subjacent en aquests casos. A més, les borses que llisten ETP han subscrit acords de vigilància compartida o han mantingut membres del Grup de Vigilància Intermarket (ISG) als mercats regulats. Per tant, la SEC raona que s’hauria d’aplicar el mateix estàndard als ETF de Bitcoin.

En l’últim rebuig a l’aplicació de Bitcoin ETF de Wilshire Phoenix, la SEC va assenyalar que els sol·licitants anteriors havien intentat altres mitjans que els acords de vigilància compartida per evitar la manipulació del mercat. Per exemple, les aplicacions per a Winklevoss Bitcoin Trust i Bitwise Bitcoin ETF Trust va afirmar que el mercat spot de Bitcoin és “únic” i “inherentment” resistent a la manipulació del mercat. La SEC va rebutjar aquestes afirmacions, subratllant que molts mercats puntuals de Bitcoin no estan regulats ni supervisats per una agència governamental i va assenyalar que hi ha una manca de protecció del client a les plataformes que ofereixen operacions puntuals de BTC..

No obstant això, la SEC va oferir una exempció per als acords de compartició de vigilància si els sol·licitants de Bitcoin ETF són capaços de demostrar resistència a la manipulació del mercat més enllà de les proteccions existents als mercats tradicionals de productes bàsics o de renda variable..

Els fons Bitcoin no són necessàriament ETF

El NYDIG Bitcoin Strategy Fund opera en futurs liquidats en efectiu

Tot i els múltiples rebuigs de les sol·licituds de Bitcoin ETF, la SEC ha aprovat el NYDIG Bitcoin Strategy Fund (BTCNX.US) arxivat per Stone Ridge Trust VI el desembre de 2019. El fons no inverteix directament en Bitcoin. En el seu lloc, inverteix en contractes de futurs Bitcoin liquidats en efectiu en borses registrades a la Commodity Futures Trading Commission (CFTC).

El NYDIG Bitcoin Strategy Fund no és un ETF. Com es va expressar explícitament en la seva presentació, “les Accions del Fons no estan cotitzades i actualment el Fons no té intenció d’incloure les seves Accions per a la seva negociació en cap bossa de valors nacional”.

La confiança de Bitcoin en escala de grisos es negocia a través del mostrador

Tot i que la proposta de Winklevoss Bitcoin Trust i VanEck SolidX Bitcoin Trust han estat retirades o rebutjades per la SEC, no s’han de confondre amb la denominada similarment Grayscale Bitcoin Trust (GBTC), que es va llançar el 2013. Tot i que aquests productes s’anomenen “Bitcoin Trusts “, és important tenir en compte que el Bitcoin Trust en escala de grisos no és un ETF.

La principal distinció entre el Bitcoin Trust en escala de grisos i els ETF de Bitcoin proposats és que el primer es negocia a la venda (OTC) i només està disponible per a inversors acreditats. El Bitcoin Trust a escala de grisos es negocia públicament al mercat OTC OTCQX, que es troba en virtut de l’estàndard d’informació alternativa. Per tant, no és necessari registrar-se a la SEC.

Per proporcionar més transparència, el Bitcoin Trust en escala de grisos obtingut aprovació de la SEC com a empresa informadora el gener de 2020 i les accions de la companyia es registren a la comissió segons la secció 12 (g) de la Securities Exchange Act de 1934.

El comissari de la SEC, Hester Peirce, conegut com a “Crypto Mom” entre molts de la indústria de les criptomonedes, ha afirmat que un ETF regulat de Bitcoin ajudaria a fixar el preu del Bitcoin Trust de Grayscale de manera més justa. Ella va dir durant un Entrevista de Bloomberg:

“Recentment, vaig emetre un segon desacord, dient: Per a mi, sembla que la comissió actual no està interessada en aprovar cap producte comercialitzat en borsa que estigui disponible per a un públic minorista que tingui subjacent a la criptografia. […] L’anàlisi que hem aplicat per evitar la comercialització d’aquests productes als Estats Units és una anàlisi personalitzada que només semblem utilitzar per a aquest tipus de productes, cosa que em suggereix que tenim un estàndard per a la criptografia productes i després un altre estàndard per a altres tipus de productes. I no crec que sigui correcte ”.

El “Fons Bitcoin” canadenc es gestiona activament

El gestor d’inversions canadenc 3iQ Corp ha cotitzat The Bitcoin Fund (QBTC.U) a la Borsa de Toronto (TSX) el 9 d’abril. El Bitcoin Fund va obtenir aprovació de l’Ontario Securities Commission (OSC) el 29 d’octubre de 2019, que va demostrar que l’OSC sembla aparentment favorable a la classe d’actius emergents.

Tot i que QBTC.U cotitza i cotitza a la TSX, es tracta d’un fons tancat, a diferència d’un ETF. Un gran distinció entre un fons tancat i un ETF és l’activitat en la gestió de fons. Els ETF es gestionen passivament i estan dissenyats per fer un seguiment del rendiment d’un índex. Això és contrari a QBTC.U, tal com és el fons gestionat activament per 3iQ Corp.

La FSA del Japó considera que les criptomonedes són massa volàtils per a un ETF

Un ETF de Bitcoin no sembla aparèixer a les cartes al Japó.

L’Agència de Serveis Financers (FSA) del Japó va adoptar “Les Directrius Integrals per a la Supervisió d ‘Operadors de Negocis d’ Instruments Financers, etc.”, El 27 de desembre de 2019, que estableix que la creació i venda de fons d’inversió s’aproven només per als actius especificats. La FSA reclamat que les criptomonedes no es defineixen com a actius especificats.

A més, la FSA va citar l’excessiva fluctuació de preus de les criptomonedes i va concloure que no és adequat que els inversors acreditats o institucionals inverteixin en fons amb components d’actius criptogràfics. Això implica que és improbable que els inversors vegin un ETF Bitcoin aprovat al Japó en un futur proper.

Els ETP de Bitcoin milloren la probabilitat d’aprovació d’un ETF de Bitcoin?

El llançament dels futurs de Bitcoin de Bakkt i el recentment anunciat ETC Group Bitcoin ETP serveixen de passarel·la per als inversors institucionals que vulguin invertir en BTC, però aquests productes ens porten més a prop d’un ETF Bitcoin aprovat??

Els ETP de Bitcoin han vist una forta demanda d’inversors europeus, amb 18 ETP de criptomoneda enumerat a SIX Swiss Exchange des del 2018. Keary va dir a OKEx Insights que els mercats de futurs BTC contribueixen al llançament del nombre creixent d’ETP Bitcoin:

“La probabilitat millorada de llançament d’un ETP de Bitcoin prové dels mercats de futurs. Els fabricants de mercats d’ETP han de tenir la capacitat de cobrir l’ETP, que normalment es fa mitjançant un contracte de futurs. Com més liquiditat tingui els productes de futurs, més probable és que es llanci un ETP “.

No obstant això, Keary creu que els ETP de Bitcoin no necessàriament milloren la probabilitat que un ETF de Bitcoin s’aprovi, a causa dels diferents sistemes reguladors a Europa i als Estats Units. Va explicar:

“Els Estats Units tenen un règim regulador molt diferent a Europa. Als reguladors nord-americans els preocupa que no puguin fer un seguiment de les operacions de Bitcoin fins a l’entrada original de la comanda i, per tant, els preocupen els riscos inherents al comerç de Bitcoin, perquè hi pot haver intercanvis de manipulació de preus i els reguladors no poden detectar-lo ni controlar-lo de cap manera. La manca de vigilància de Bitcoin o altres criptomonedes és un obstacle important als productes de criptografia amb suport físic que es llancen als Estats Units “.

La opinió de Keary és compartida per Lanre Ige, un investigador de 21 Shares and Amun Tokens, que va dir a OKEx Insights que, segons les seves opinions personals i no les de les empreses, els ETP de Bitcoin apareixen principalment a Europa i no es relacionen amb cap Bitcoin potencial. ETF als EUA Va explicar:

“Els ETP són diferents dels ETF perquè, a la Unió Europea, els ETF generalment són OPCVM i, per tant, tenen un requisit de diversificació, cosa que els fa més inadequats per a alguna cosa com l’or o el BTC com a autònom. Tenint en compte que la majoria dels ETP estan llistats i disponibles a Suïssa i Europa, això no es relaciona directament amb cap esforç per llistar un ETF Bitcoin als EUA “.

Quan hi haurà una ETF de Bitcoin?

Els ETF de Bitcoin s’han debatut àmpliament des del 2018 i la SEC ha rebutjat una sèrie de sol·licitants de gran perfil. Tot i que el llançament dels futurs de Bakkt sobre Bitcoin va captar els focus el 2019, la comunitat criptogràfica encara espera el 2020 que s’aprovi el primer ETF de Bitcoin.

Per als inversors minoristes, una ETF de Bitcoin proporcionaria un accés més directe que els futurs de Bitcoin de Bakkt en permetre la compra de criptomonedes dels comptes de jubilació. Mentrestant, Bakkt s’adreça principalment a inversors institucionals. El president de Bakkt, Adam White, però, reclamat que els seus futurs BTC estan disponibles per a inversors minoristes a través d’intermediaris minoristes.

Als Estats Units, l’aprovació d’un ETF Bitcoin per part de la SEC implicaria que qualsevol persona amb comptes Roth IRA, comptes de jubilació 401 (k) i comptes d’intermediació d’inversions podria comprar directament BTC. En permetre als inversors comprar Bitcoin mitjançant comptes d’inversió i retir, els fons que es mantenen en aquests comptes estan subjectes a protecció en virtut de la Securities Investor Protection Corporation (SIPC), una corporació amb mandat federal supervisada per la SEC.

Ige va dir a OKEx Insights que considera que invertir en Bitcoin mitjançant ETP o ETF permet beneficis fiscals i elimina la complexitat de la custòdia i l’execució comercial dels usuaris, explicant:

“Els ETP / ETF permetrien als inversors invertir en Bitcoin a través del corredor i aprofitar els avantatges dels seus comptes de jubilació o d’inversions amb avantatges fiscals en qualsevol jurisdicció determinada on s’hauria de cotitzar el producte. A més, la majoria d’inversors institucionals no tenen mandats per invertir directament en Bitcoin físic i no volen fer front a la molèstia de custòdia i l’execució comercial. D’altra banda, un ETP o un ETF facilitarien la inversió de Bitcoin com comprar una acció per a aquests inversors “.

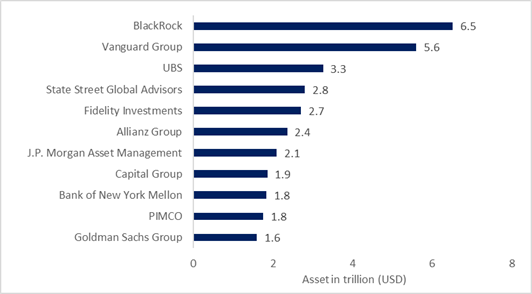

Els ETF de Bitcoin podrien aportar comoditat als inversors, ja que podrien utilitzar comptes de jubilació amb avantatges fiscals per a la inversió. Aquests beneficis fiscals fomenten la inversió massiva, cosa que dóna a Bitcoin el potencial per aprofitar l’enorme indústria de la gestió d’actius que, segons les estimacions de PwC, s’espera arribar 145,4 bilions de dòlars el 2025. Ige va explicar:

“Els ETP i els ETF de Bitcoin tenen la capacitat d’augmentar àmpliament el capital disponible per invertir en Bitcoin, que, fins ara, amb prou feines ha estat disponible per a inversors institucionals i molts inversors minoristes. Això és significatiu, ja que la disponibilitat d’un ETP i un ETF entre jurisdiccions, especialment als Estats Units, probablement seria un impuls clau darrere dels futurs augments del preu de Bitcoin i ajudaria a institucionalitzar encara més la indústria “.

Pel que fa als líders mundials en actius sota gestió, BlackRock va superar el gràfic amb 6,5 bilions de dòlars, seguit de Fidelity, JPMorgan Chase i Goldman Sachs, que han vist una participació activa en el llançament de serveis relacionats amb actius digitals..

Keary va dir a OKEx Insights que els ETF de Bitcoin ampliaria l’abast dels possibles inversors de Bitcoin. També va destacar que aquests ETF podrien servir de cobertura quan el mercat de renda variable és altament volàtil, explicant:

“Des de la perspectiva dels inversors, la importància de l’ETF és que és una manera de comprar o invertir en Bitcoin sense haver de tenir una cartera ni passar per un miner. Ampliaria l’amplitud dels inversors a BTC. Això és important perquè alguns inversors consideren Bitcoin com un refugi segur quan els mercats de renda variable es tornen volàtils i / o es mouen en un entorn de mercat baixista. Un ETF de Bitcoin seria una manera fàcil i econòmica de cobrir diverses condicions del mercat “.

Ige també va donar a entendre que els ETP / ETF de Bitcoin permeten als inversors pagar primes més baixes per exposició a actius criptogràfics, tot assenyalant:

“És important recordar que actualment hi ha fideïcomisos d’inversió de Bitcoin i Ether disponibles als Estats Units que, a causa de les seves estructures de productes inferiors, fan que els inversors minoristes que tinguin aquests productes estiguin pagant de forma dràstica per l’exposició als actius criptogràfics. A, ETP o ETF serien un vehicle molt superior perquè els inversors poguessin obtenir exposició a actius criptogràfics sense pagar grans primes “.

____________________________________________________________________________

OKEx Insights presenta anàlisis de mercat, funcions en profunditat i notícies seleccionades de professionals de criptografia.