Els comerciants minoristes van perseguir l’última concentració de Bitcoin cap a la nova ATH mentre les balenes obtenien beneficis

Un original informe d’investigació que analitza les dades comercials d’OkEx BTC / USDT per avaluar el comportament i les tendències del mercat durant l’últim ral·li de Bitcoin.

Escrit per OKEx Insights | Desenvolupat per Kaiko

S’ha inclòs un PDF de l’informe següent a la part inferior d’aquesta pàgina perquè els lectors puguin visualitzar-lo, descarregar-lo i compartir-lo a la seva conveniència.

Malgrat tots els contratemps, els xocs mundials, les interrupcions i les crisis que va provocar, a punt d’acabar el seu final, el 2020 s’està convertint en un gran any per a les criptomonedes i el Bitcoin, impulsant aquest darrer als seus màxims anteriors, una perspectiva que només semblava molt llunyana. mesos abans.

Quan Bitcoin es manifesta, el mercat tendeix a oblidar els estiraments baixistes de llarga durada i el sentiment passa a l’eufòria maníaca tan ràpidament com apareix una espelma de mil dòlars al gràfic BTC / USDT. I, tot i que és emocionant veure com Bitcoin augmenta, analitzar la seva acció de preus contra el comportament del mercat pot ajudar a pintar una imatge una mica reveladora de com els participants del mercat van conduir o van reaccionar a diversos rangs de preus, pujades i retrocessions.

Per a aquest informe, hem col·laborat una vegada més amb la firma de dades de cadenes de blocs Kaiko i hem analitzat les dades del mercat BTC / USDT a OKEx entre agost i novembre de 2020. El nostre enfocament aquí serà el filtratge i la distribució de dades comercials per lots, tant en quantitats com en indicacions comercials. (ja fossin comandes de venda o de compra). Gràfic d’aquest tipus d’operacions en relació amb el preu, pretenem avaluar el comportament de diversos segments de mercat a mesura que Bitcoin arribava al seu màxim històric a finals de novembre.

Abans d’arribar a l’anàlisi real, però, introduirem la metodologia i destacarem els reptes als quals s’enfronta la determinació d’orientacions comercials en qualsevol mercat. El debat aquí requereix una comprensió dels llibres de comandes, dels fabricants i dels compradors, i de les ofertes i preguntes, tots els conceptes que es tracten a la nostra guia detallada de negociació..

Contents

- 1 Metodologia

- 2 Operacions inferiors a 0,5 BTC: comerciants minoristes

- 3 Operacions entre 0,5 i 2 BTC: operadors professionals

- 4 Operacions entre 2 i 5 BTC: grans comerciants i balenes

- 5 Operacions entre 5 i 10 BTC: grans comerciants i balenes, continuades

- 6 Operacions de 10 BTC i superiors – Institucions

- 7 Posar les coses en perspectiva

- 8 Conclusió

Metodologia

Com que fins i tot un mercat únic en una borsa de gran volum com OKEx pot executar centenars de milers de transaccions al dia, qualsevol anàlisi digestible necessita un filtratge de dades adequat per tal de revelar idees enterrades d’una altra manera. Per a aquest informe, vam recollir dades comercials diàries del mercat OKEx BTC / USDT entre l’1 d’agost i el 30 de novembre de 2020.

Gammes comercials i personatges de mercat

Aquestes dades es van centrar en el nombre d’operacions diàries executades al mercat BTC / USDT, els seus imports, adreces i el preu mitjà global ponderat en volum de BTC del dia. Tanmateix, atès que aquest conjunt de dades inclou milions de valors, hem agrupat aquestes transaccions per intervals basats en l’import. Aquests rangs, a part de simplificar la representació visual d’aquestes dades, també serveixen com a categories descriptives dels participants del mercat.

Totes les transaccions diàries al mercat OKEx BTC / USDT es van agrupar en cinc rangs: transaccions inferiors a 0,5 BTC, entre 0,5 i 2 BTC, entre 2 i 5 BTC, entre 5 i 10 BTC i, finalment, 10 BTC i superiors. Tot i que aquests rangs són en gran mesura arbitraris, generalment s’alineaven amb els personatges establerts al mercat, com ara comerciants minoristes, comerciants professionals, grans comerciants / balenes i institucions.

Els comerciants minoristes solen incloure especuladors, comerciants ocasionals i petits inversors. Sovint es veuen seguint les tendències del mercat, en lloc d’establir-les. Els comerciants professionals, d’altra banda, sovint es negocien per guanyar-se la vida i utilitzen eines i tècniques de comerç avançades, incloses l’anàlisi tècnica i el comerç algorítmic..

La distinció entre grans comerciants, balenes i institucions és més difícil de fer, ja que no hi ha llindars estrictes per a aquests comerciants. Normalment, una balena és una entitat que té prou monedes per poder moure valoracions del mercat venent-ne un gran nombre alhora. Tot i que una sola balena pot executar fàcilment uns pocs operacions de 100.000 dòlars al dia, un operador important amb només uns 100.000 dòlars de capital comercial teòricament pot fer el mateix. El mateix passa amb les institucions, que se sap que realitzen grans compres, però que aquests comerços també es podrien atribuir a les balenes. Per tant, mentre discutim aquests participants del mercat, la nostra anàlisi s’absté d’atribucions específiques.

Dit això, també és important reconèixer les llacunes d’aquest conjunt de dades i els supòsits pertinents. En primer lloc, aquestes dades només abasten un intercanvi i un mercat i, tot i que OKEx és un dels més grans de la indústria, no representa tot l’espai.

En segon lloc, tot i que podem suposar que és probable que tots els negocis superiors a 5 o 10 BTC siguin balenes o institucions, no podem suposar que les balenes i les institucions comercialitzin només per sobre d’aquests llindars. De fet, és del seu interès executar grans operacions en lots més petits per no afectar la liquiditat del mercat i, en conseqüència, el preu del mercat.

En tercer lloc, aquestes dades no tenen en compte els serveis sense recepta, que sovint s’utilitzen per a transaccions grans. Aquests serveis fan múltiples ordres anomenades fills, sovint entre dies, per complir les ordres principals (és a dir, més grans), cosa que fa que sigui difícil identificar o atribuir aquestes operacions amb precisió.

Determinació de la direcció comercial dels intercanvis criptogràfics

Tot i que sovint ens trobem amb expressions com "augment de la compra institucional" o bé "venda massiva" en el transcurs de discussions generals sobre el mercat, en realitat, tota compra i venda té una contrapart. Això vol dir que no hi pot haver "augment de la compra institucional" sense que hi hagi venedors, ni hi pot haver "venda massiva" sense que hi hagi compradors. Per dir-ho simplement, en un canvi, cada vegada que compreu una moneda o una fitxa, algú la ven i viceversa.

En aquest escenari, com es pot etiquetar qualsevol comerç com a compra o venda? Com podem determinar si el mercat té tendència a comprar o vendre? Aquí és on entra en joc el concepte de fabricants i compradors.

En poques paraules, els fabricants afegeixen liquiditat a qualsevol mercat fent comandes límit que figuren a la cartera de comandes, disponibles per ser omplertes pels compradors. Mentrestant, els compradors fan comandes de mercat que, quan s’omplen, eliminen les comandes límit (prèviament realitzades pels fabricants) de la cartera de comandes, reduint així la liquiditat.

Una convenció comuna que s’utilitza per determinar la direcció de qualsevol comerç és considerar-la des de la perspectiva del comprador. Si un comprador realitza una ordre de venda al mercat, que després es completa amb una ordre de compra límit d’un fabricant, aquest comerç es considera una transacció de venda. De la mateixa manera, si un comprador realitza una comanda de compra del mercat, que després s’omple amb una comanda de venda límit disponible, la transacció es comptarà com a compra.

El nostre soci de dades per a aquest informe, Kaiko, disposa d’un article detallat sobre el seu treball en termes de normalització de les dades de comerç de criptomonedes, i fem servir la seva variable taker_side_sell per determinar el nombre diari de transaccions de compra i venda al mercat OKEx BTC / USDT.

Visualització de dades

Amb les nostres dades comercials diàries agrupades en intervals basats en la quantitat i filtrades amb dades de direcció comercial, vam poder avançar cap a la visualització d’aquestes dades. Per simplificar aquest procés, vam decidir calcular els percentatges diaris de transaccions de compra-venda, així com calcular les seves diferències netes.

El següent pas va consistir en traçar aquests valors en relació amb el preu de Bitcoin per veure com va canviar el comportament del mercat a mesura que es va apreciar el preu de BTC. Com que estem considerant valors agregats, hem escollit el preu mitjà ponderat per volum, o VWAP, una forma de mesurar el preu mitjà en què un actiu es negociava durant tot el dia, per reflectir amb precisió el canvi diari de preus corresponent al nombre d’operacions..

En alguns dels gràfics següents, els lectors podran veure el preu de Bitcoin per a cada dia, juntament amb el percentatge de transaccions de compra i venda. A continuació, un segon conjunt de gràfics mostrarà la diferència neta entre les operacions de compra i venda diàries i representarà amb més precisió el sentiment canviant dels participants del mercat que pertanyen a cadascuna de les nostres categories agrupades..

A més, per afegir una altra perspectiva crítica, veurem conjunts de gràfics que segueixen la progressió de preus de Bitcoin durant aquest període, des d’uns 10.000 dòlars fins a prop de 20.000 dòlars, i observarem com la compra neta diària (o venda) diària canvia amb el preu en aquests rangs, independentment de dates cronològiques.

Finalment, per concloure, ressaltarem algunes de les conclusions clau d’aquests conjunts de dades comparant-les entre si en un format de taula, posant en perspectiva les idees extretes de la nostra anàlisi..

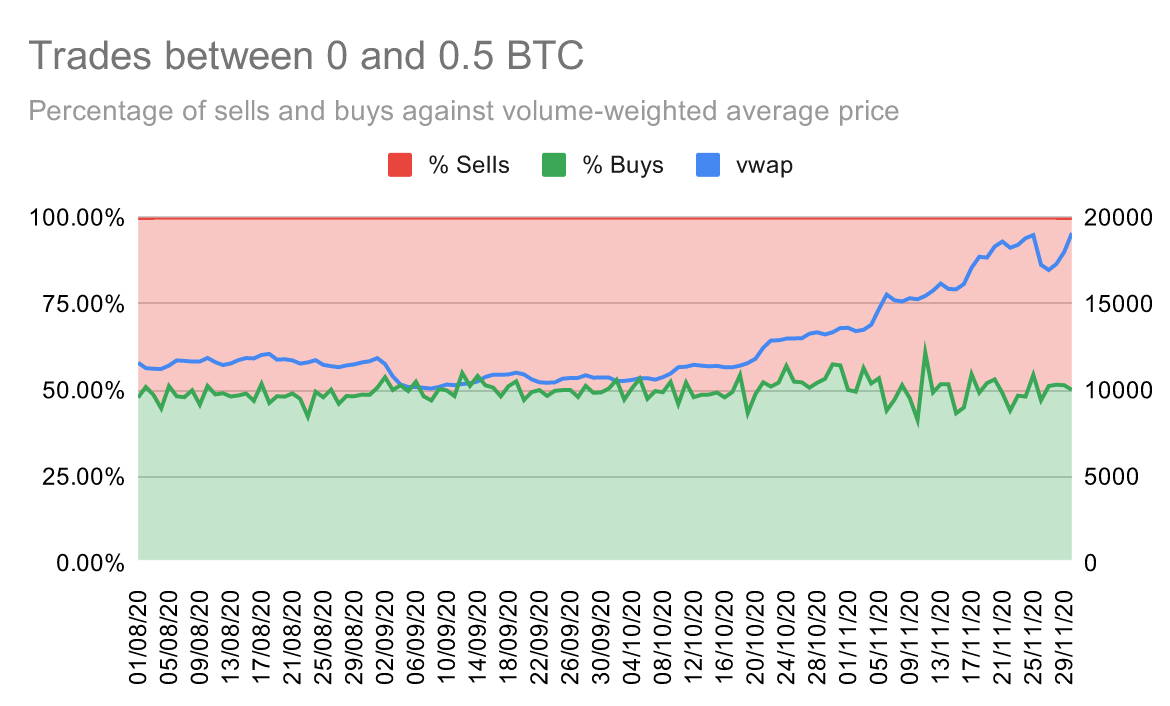

Operacions inferiors a 0,5 BTC: comerciants minoristes

Les operacions inferiors a 0,5 BTC, com s’esperava, van representar el major volum de transaccions diàries al mercat OKEx BTC / USDT. Aquestes operacions es poden valorar entre 10 $ (0,001 BTC) i 5.000 $ (0,5 BTC) si BTC té un preu de 10.000 $. Prenem 10.000 dòlars / BTC com a preu de referència per a aquest informe a causa de la seva importància psicològica com a nivell de suport clau i perquè el període que s’analitza en aquest informe va començar amb la negociació de BTC al voltant d’aquest nivell..

Observant la totalitat d’aquestes dades, entre l’1 d’agost i el 30 de novembre, tenim 122 dies. En comparar el nombre de transaccions de compra i venda (segons el mètode explicat anteriorment) per a cada dia, ens assabentem que els comerciants d’aquest interval van ser venedors nets durant 65 dies d’aquests 122, o el 53,28% del temps. Això significa que en 65 dies, les operacions de venda eren més elevades en comparació amb les operacions de compra, mentre que les operacions de compra eren dominants en 57 dies..

Un gràfic diari (superior) del percentatge d’operacions de venda i compra enfront del preu mitjà ponderat pel volum mostra que els compradors i venedors d’aquest interval (0,5 i inferior) estaven en gran mesura equilibrats, tot i que una mica esbiaixats cap a la venda. Ara veurem la diferència percentual neta respecte al preu per identificar tendències més específiques.

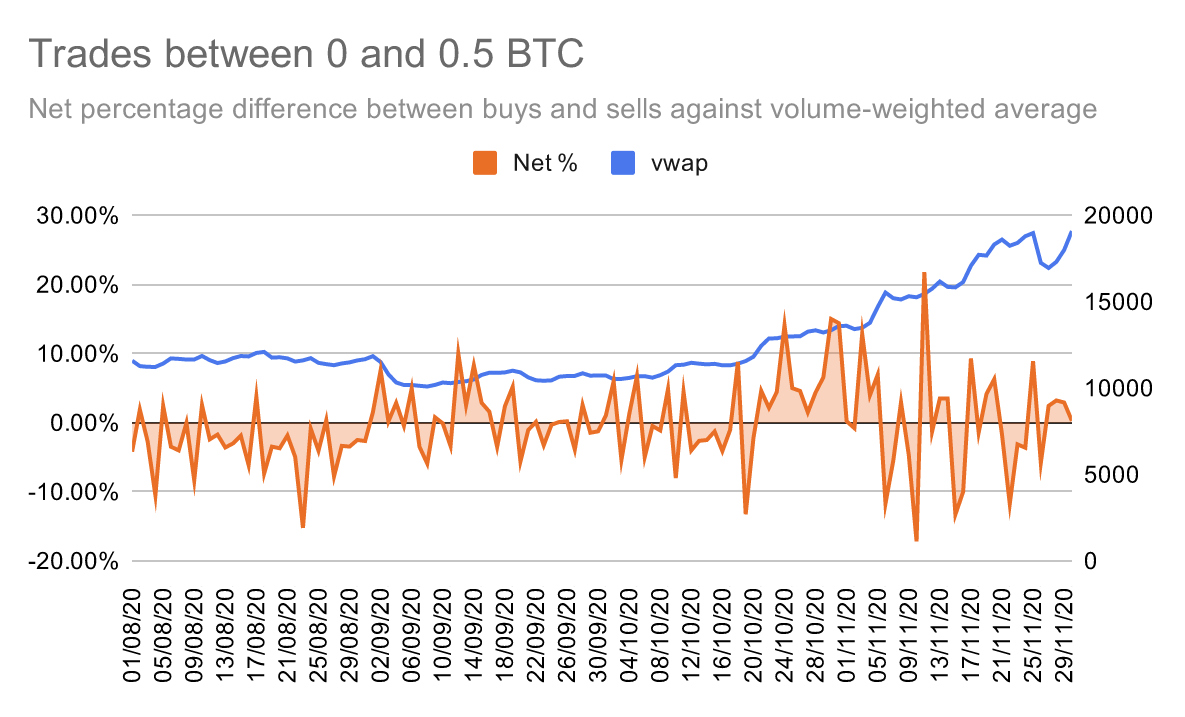

El gràfic anterior mostra la diferència percentual neta entre la compra (valors positius) o la venda (valors negatius) diàriament, en comparació amb el preu mitjà ponderat per volum.

Podem veure aquí que els comerciants d’aquest rang venien majoritàriament quan Bitcoin va negociar al voltant d’11.000 dòlars i més a l’agost (demostrat pel domini de valors inferiors al 0,00%), possiblement esperant una correcció cap als 10.000 dòlars. Això es va veure en el canvi cap a la compra neta (valors superiors al 0,00%) a partir del setembre, quan Bitcoin va caure als nivells de 10.000 dòlars.

Aquesta compra va tornar a ocupar un seient posterior, ja que BTC va cotitzar per sobre dels 11.000 dòlars, fins als 13.000 dòlars, moment en què es va tornar a recuperar. Tanmateix, els interessos de compra van arribar en gran mesura als 15.000 dòlars, després dels quals els comerciants minoristes han estat aparentment indecisos, principalment venuts durant l’accident de Acció de gràcies (el 26 de novembre aproximadament) i comprant amb cautela el rebot.

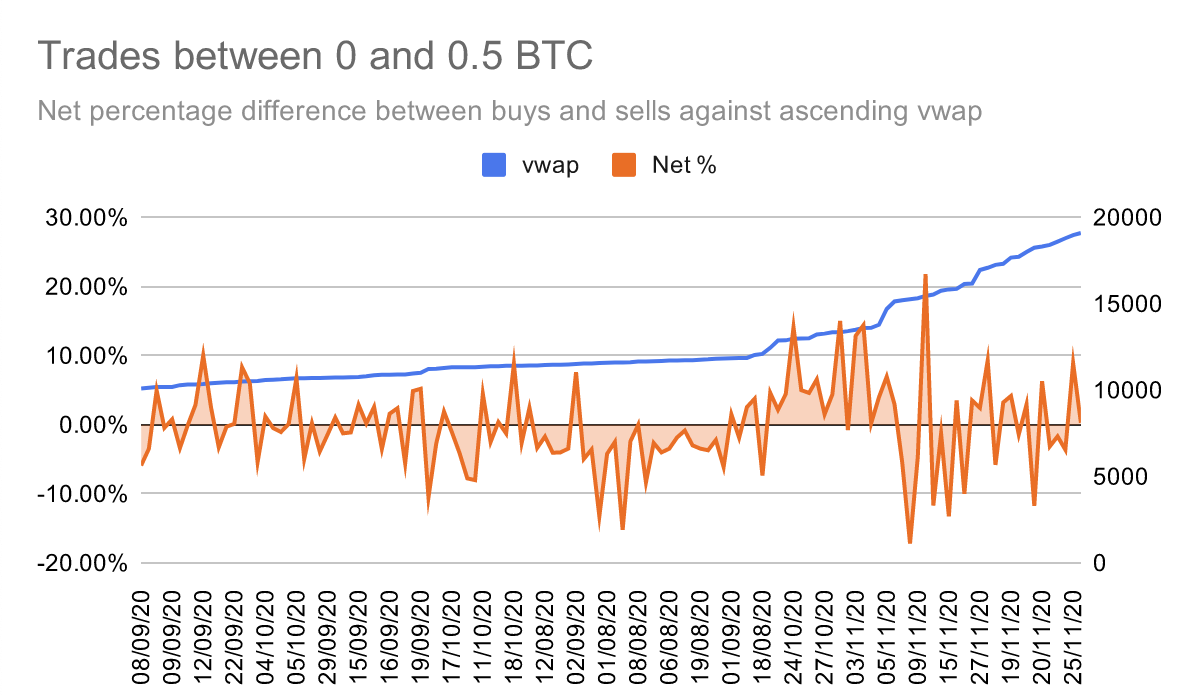

Al gràfic següent, veiem la mateixa diferència de percentatge net diari respecte als valors VWAP ascendents, simplement, els valors VWAP més baixos del més alt durant el període de temps seleccionat. Aquest gràfic ens mostra com van reaccionar els comerciants d’aquesta categoria als canvis de preus, independentment de la cronologia.

Una vegada més, podem veure que la major part de la compra es va situar al voltant dels nivells de 10.000 dòlars, mentre que la majoria de la venda va ser d’entre 11.000 i 13.000 dòlars, després de la qual cosa veiem més compres fins als 15.000 dòlars. A partir d’aquí, els comerciants al detall semblaven incerts sobre la direcció del mercat, però van seguir la tendència venent a la baixa i comprant recuperacions.

Atesa la seva diversitat, aquesta gamma representa el grup més gran de participants del mercat, inclosos els especuladors, els comerciants de dia i els inversors ocasionals. Les nostres dades mostren essencialment que, a l’agost, els comerciants al detall no esperaven que el preu es mantingués per sobre dels 11.000 dòlars durant molt de temps i que buscaven oportunitats de compra per sota d’aquest nivell. Després de la caiguda de setembre, però, han seguit la pujada de preus i han estat compradors nets la majoria dels dies, fins al nou màxim històric.

Operacions entre 0,5 i 2 BTC: operadors professionals

Les operacions entre 0,5 i 2 BTC representen el segon volum diari. Aquestes operacions es poden valorar entre 5.000 $ (0,5 BTC) i 20.000 $ (2 BTC) si BTC té un preu de 10.000 $. Als nostres propòsits, atribuïm aquest rang a comerciants professionals.

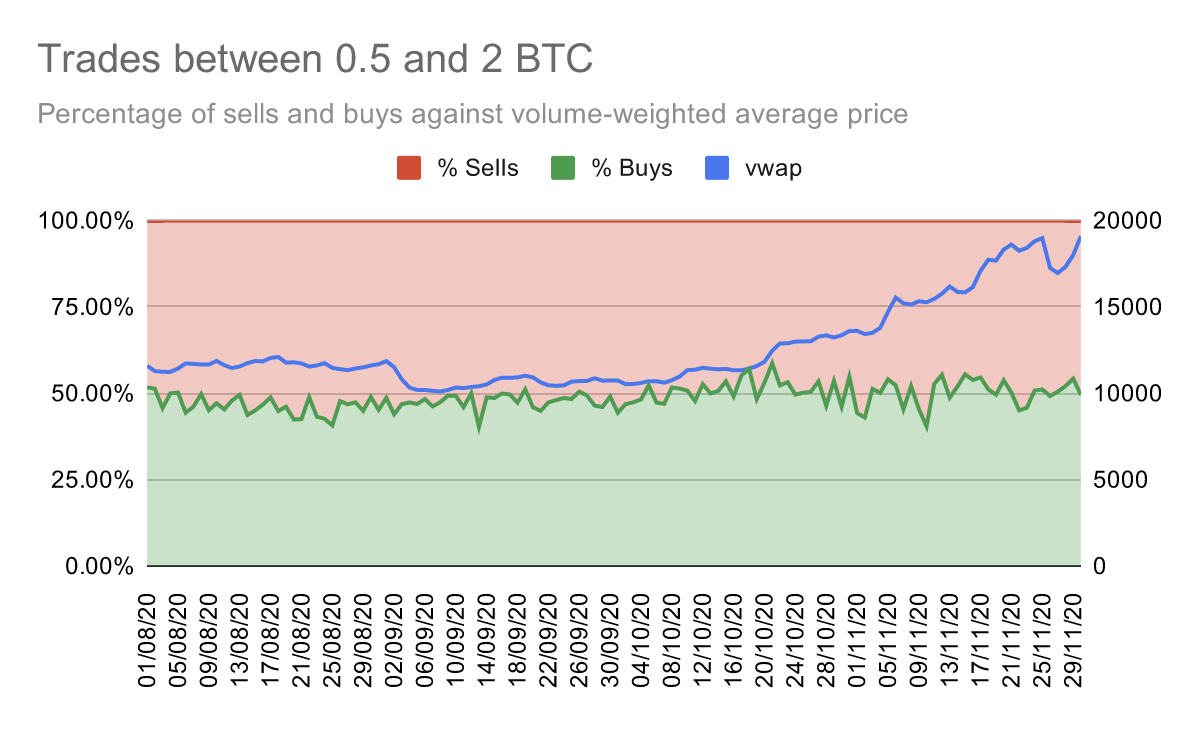

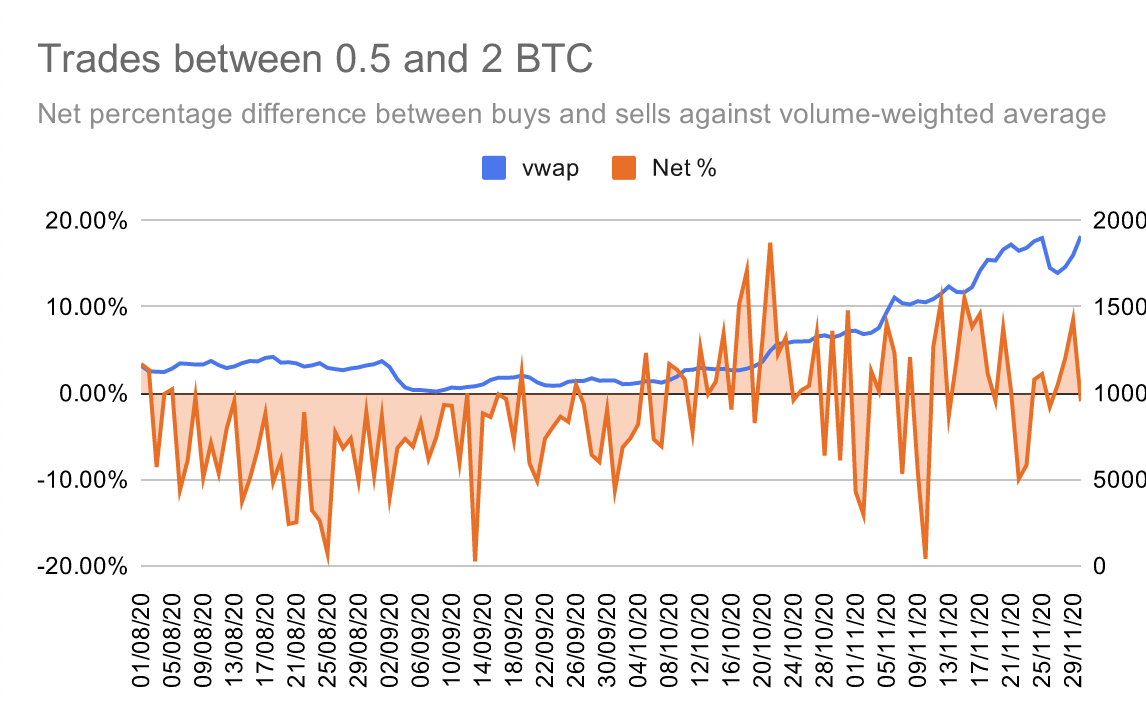

Si observem els 122 dies entre l’1 d’agost i el 30 de novembre, els comerciants d’aquest interval van ser venedors nets durant 80 dies, o el 65,57% del temps (en comparació amb el 53,28% de la gamma minorista). A més, si bé els comerciants minoristes van comprar principalment a partir del setembre (és a dir, el nombre de dies dominats per la compra del mes va ser superior), els comerciants professionals d’aquesta gamma només es van convertir en compradors nets a l’octubre i al novembre.

La representació visual de les vendes i compres diàries (en termes percentuals) en aquesta categoria enfront del VWAP mostra un biaix cap a la venda, en comparació amb la tendència més equilibrada observada a la gamma minorista.

La diferència percentual neta en comparació amb el VWAP també destaca la pressió de venda predominant al llarg d’agost i setembre, ja que el preu va baixar dels nivells d’11.000 dòlars a 10.000 dòlars i posteriorment es va recuperar. El canvi de sentiment només es va produir a l’octubre, ja que el preu va superar els 11.500 dòlars, després dels quals els comerciants professionals han estat majoritàriament compradors, sobretot al novembre.

Els primers màxims importants de compra es veuen els dies 18 i 21 d’octubre (que corresponen a 11.500 i 12.500 dòlars), mentre que es va produir una acció de venda similar els dies 1 i 2 i 10 de novembre (corresponent a nivells de 13.500 i 15.300 dòlars). No obstant això, la majoria de les compres en aquest interval van començar després del nivell de preus de 15.000 dòlars i van continuar, en la seva major part, fins al màxim històric, amb l’excepció de l’accident de Thanksgiving.

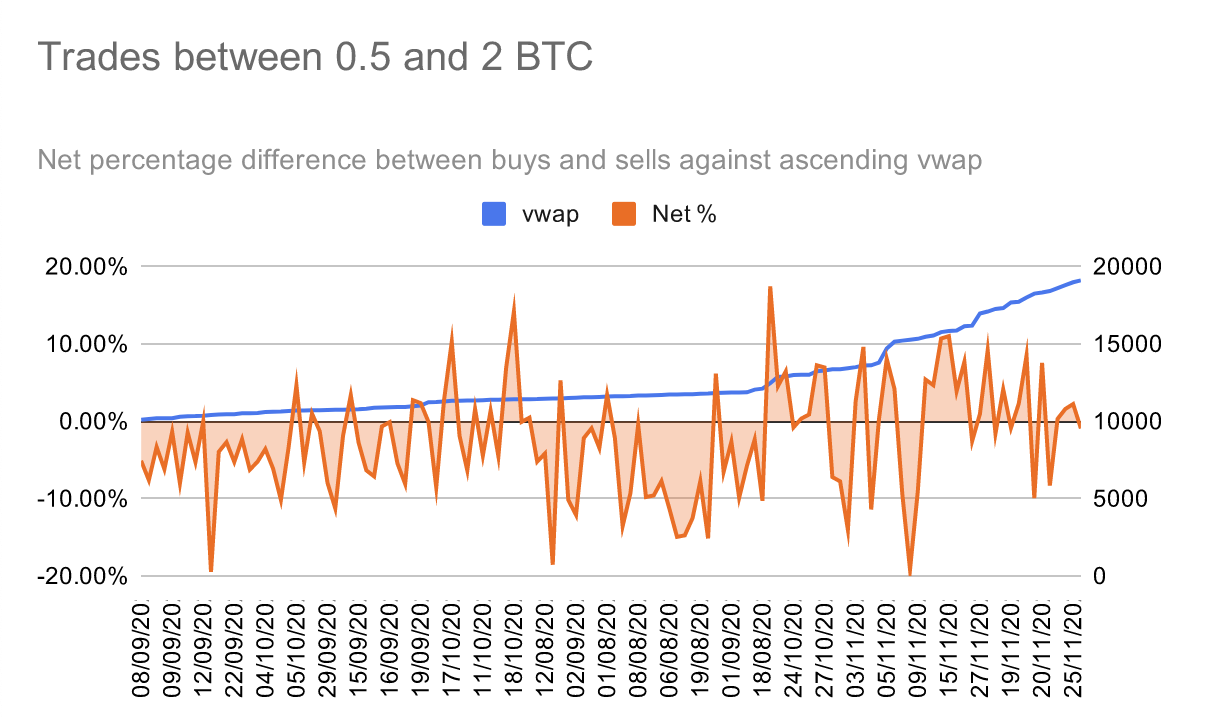

Gràfic a valors ascendents de VWAP, la diferència percentual neta mostra principalment activitat de venda fins a uns 12.000 dòlars, comprant interessos al voltant dels nivells de 13.000 dòlars, venent posteriorment fins a 15.500 dòlars i després un gran canvi cap a la compra de 16.000 dòlars..

Aquest rang (0,5 a 2 BTC) representa el començament d’operacions relativament més grans i és probable que inclogui operadors professionals que utilitzen tècniques d’anàlisi i gràfics tècnics juntament amb el comerç algorítmic. Això podria explicar el patró aquí, una mica, ja que un retrocés de Fibonacci, traçat entre el màxim de 2017 i el mínim de 2018, mostra 12.000 $, 13.000 $ i 16.000 $ com a nivells de preus corresponents als nivells de Fibonacci de 0,5, 0,618 i 0,786, com es mostra a continuació.

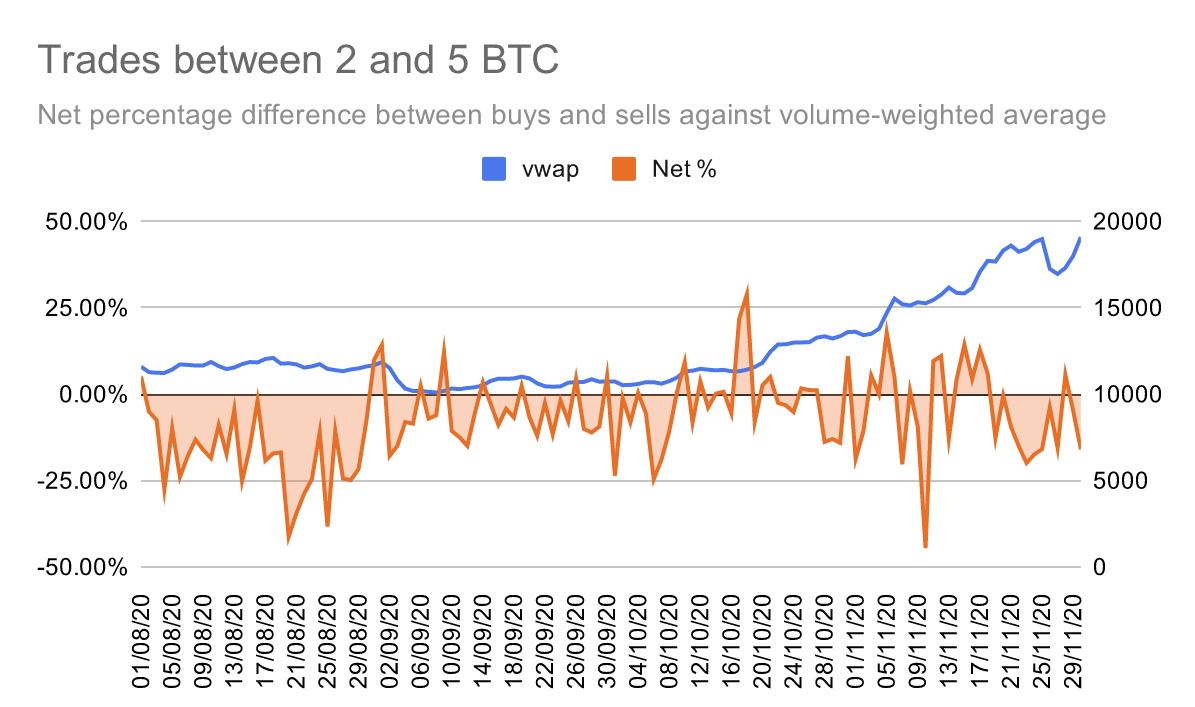

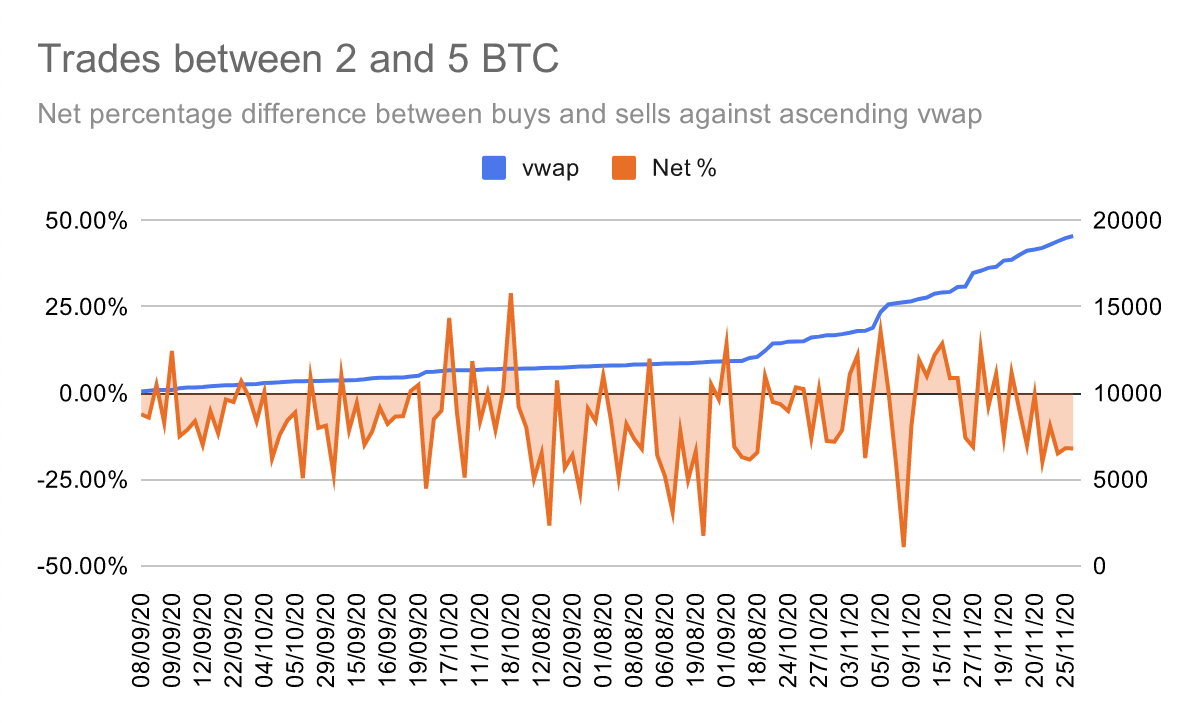

Operacions entre 2 i 5 BTC: grans comerciants i balenes

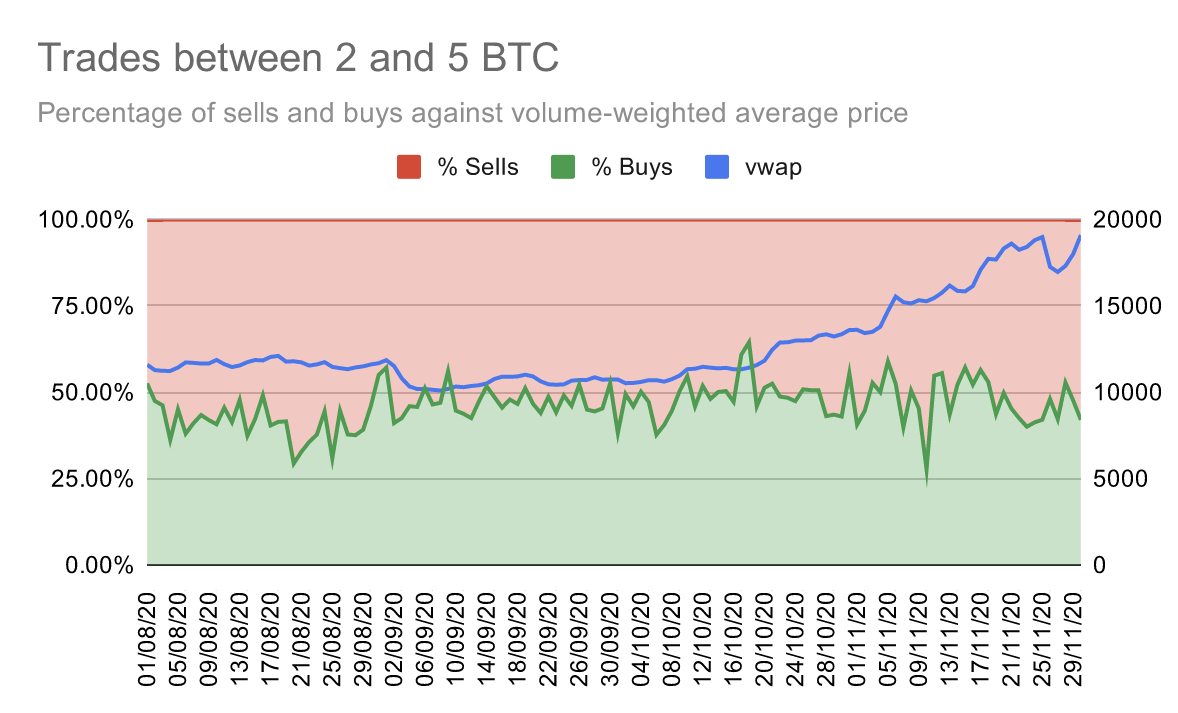

Les transaccions en aquest interval es valoren entre 20.000 $ (2 BTC) i 50.000 $ (5 BTC) si BTC té un preu de 10.000 $. Tot i que aquestes xifres no són indicatives de les balenes, per si mateixes, ja que els comerciants que no tenen BTC per valor de milions de dòlars també poden fer aquestes operacions, sí que marquen el llindar a partir del qual podem començar a considerar els grans comerciants i balenes com a participants.

Curiosament, en aquest conjunt de dades, dels 122 dies entre l’1 d’agost i el 30 de novembre, els comerciants van ser venedors nets en 86 dies, és a dir, el 73,50% del temps. A més, a diferència dels comerciants professionals, que es van convertir en compradors nets l’octubre i el novembre, els comerciants d’aquesta gamma eren venedors nets a tot arreu.

El nostre gràfic de valors percentuals que es mostra més amunt mostra les operacions de venda d’aquest interval superant les operacions de compra durant la majoria del període, amb algunes excepcions. En particular, es pot veure un enfocament més equilibrat durant el temps en què Bitcoin cotitzava per sota dels 11.500 dòlars.

El gràfic net de diferències percentuals anteriors mostra interessos de compra al voltant dels nivells d’11.500 dòlars (amb el màxim màxim a mitjans d’octubre registrat en aquest nivell), seguit de 15.000 dòlars. Cal destacar que, després de 15.000 dòlars, la pressió de venda només es va intensificar en aquest rang, amb la majoria d’operacions de venda registrades del 21 al 30 de novembre, sovint a mesura que augmentava el preu..

El percentatge net respecte al gràfic ascendent de VWAP confirma encara més les nostres observacions, amb vendes notables després de 15.000 dòlars i, sobretot, després de 18.000 dòlars, fins al màxim històric.

Aquest patró indica com els grans comerciants, i possiblement les balenes, van comprar a nivells baixos, al voltant dels 11.000 dòlars, i van decidir agafar beneficis a la pujada, sobretot a prop del màxim històric, on sembla que s’havien venut quan els comerciants minoristes i professionals compraven.

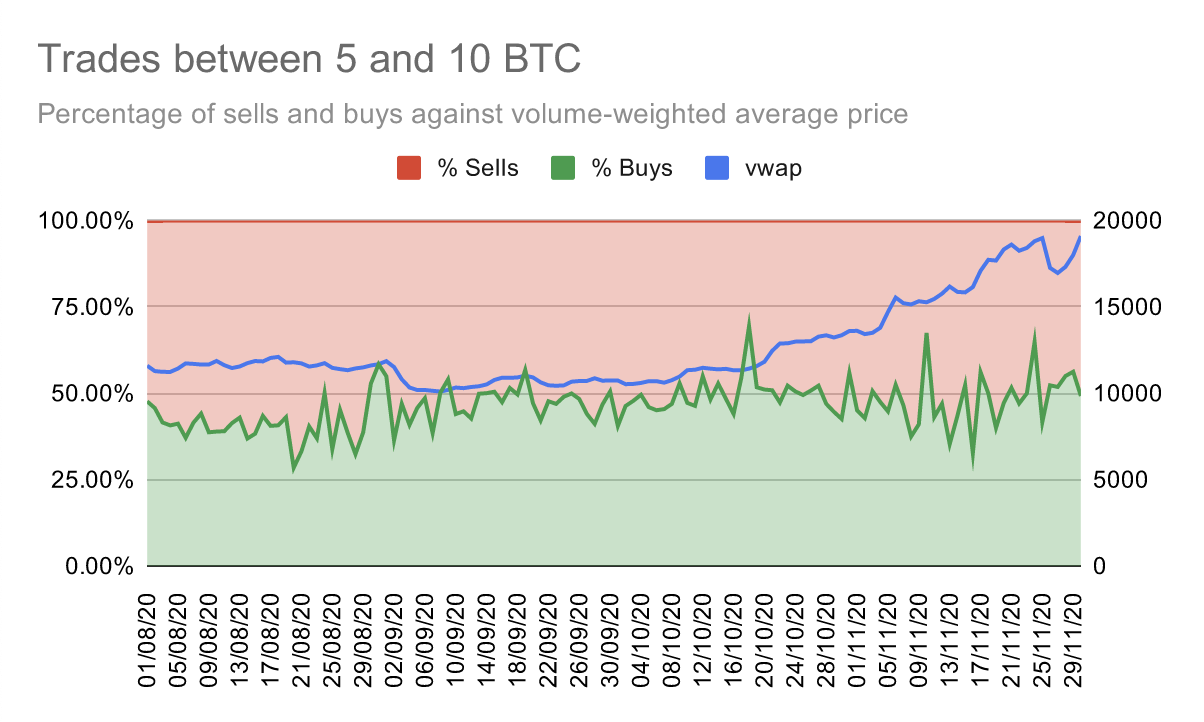

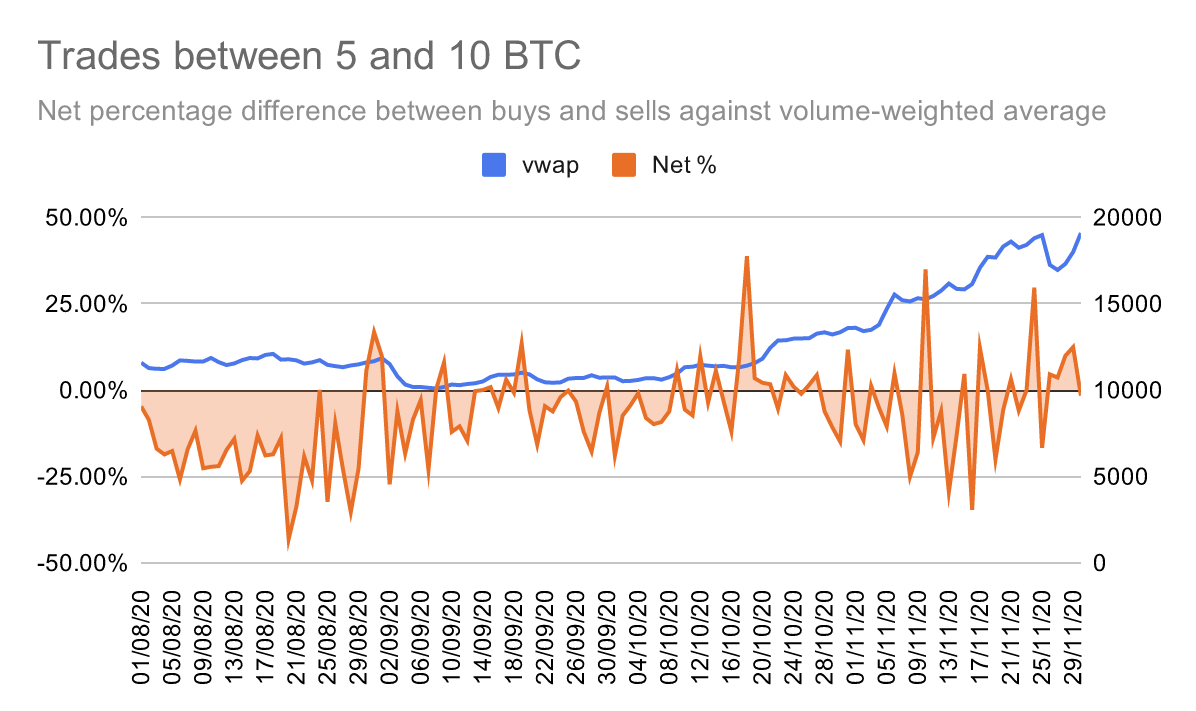

Operacions entre 5 i 10 BTC: grans comerciants i balenes, continuades

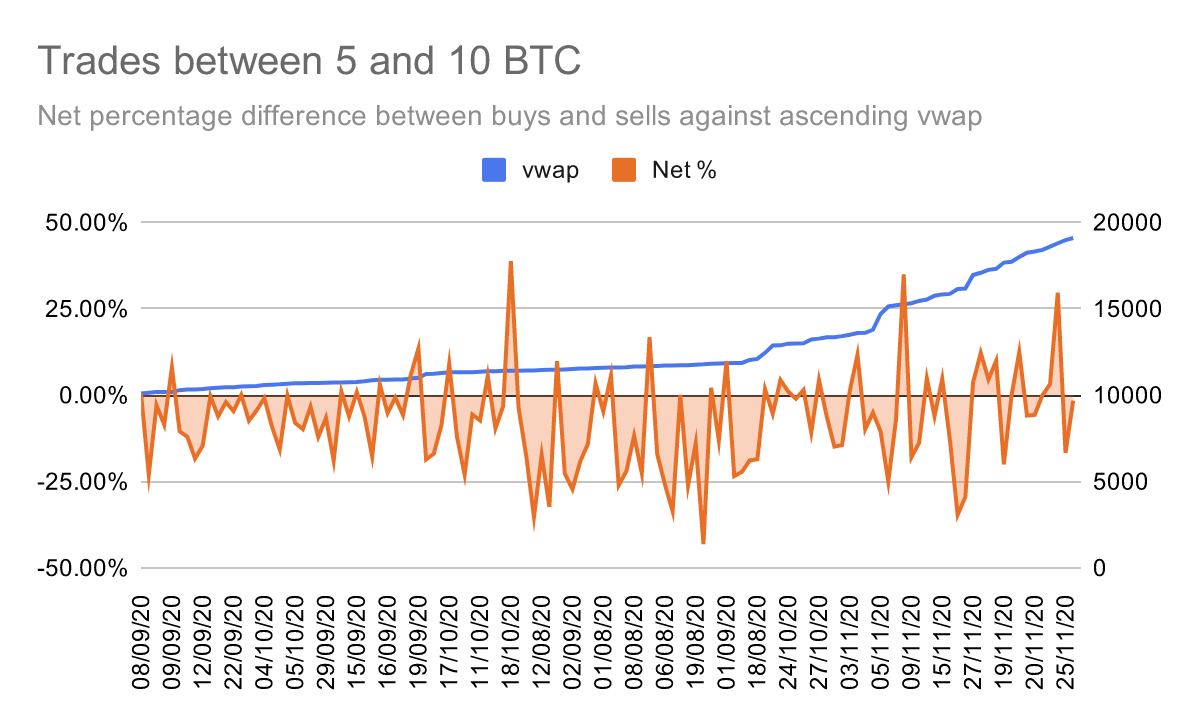

Amb operacions en aquest rang que van des de 50.000 dòlars (5 BTC) fins a 100.000 dòlars (10 BTC) si Bitcoin té un preu de 10.000 dòlars, aquest segment se superposa a l’anterior (2-5 BTC), ja que és probable que incloguin grans comerciants i balenes.

La seva semblança també es reflecteix en els dies nets de venda d’aquest interval entre l’1 d’agost i el 30 de novembre, situant-se en el 85, o el 72,65% (en comparació amb el 86 o el 73,50% de l’interval anterior). De la mateixa manera, igual que l’interval anterior, aquí els comerciants també van romandre venedors nets d’agost a novembre.

Els percentatges diaris de compres i vendes d’aquesta categoria també són molt similars a la categoria anterior, principalment inclinats a la venda neta, amb un cert descans entre setembre i mitjans d’octubre. No obstant això, una observació interessant aquí és un pic net de compra el 24 de novembre, que es correspon amb la vela del dia de 1.000 € +.

El gràfic percentual net de més amunt ressalta aquesta tendència prop del final de la cua, mostrant l’activitat de compra d’aquesta categoria els dies 24 i 26 i 29 de novembre (a excepció del 25 i el 30 de novembre). Si observem el gràfic net de diferències percentuals de l’interval anterior (2-5 BTC), no veiem una activitat de compra similar en aquests dies.

Cal destacar que aquesta activitat de compra no només es correspon amb l’espelma verda del 24 de novembre, sinó també amb la part inferior que va trobar uns 16.000 dòlars el 27 de novembre i la posterior inversió de preus, com es mostra a continuació.

Abans d’analitzar aquesta tendència, és prudent parlar de la nostra última categoria, que agrupa operacions de 10 BTC o més. De moment, l’últim gràfic de l’interval actual és el percentatge net en comparació amb el VWAP ascendent.

Aquest gràfic posa de manifest el biaix de venda en tot aquest rang, amb tres excepcions notables: quan els comerciants d’aquest rang van comprar Bitcoin a un preu de 11.500 $, 15.500 $ i 18.500 $. Tanmateix, tornarem a revisar la tendència esmentada anteriorment, on l’activitat de compra en aquest interval va augmentar prop dels màxims històrics.

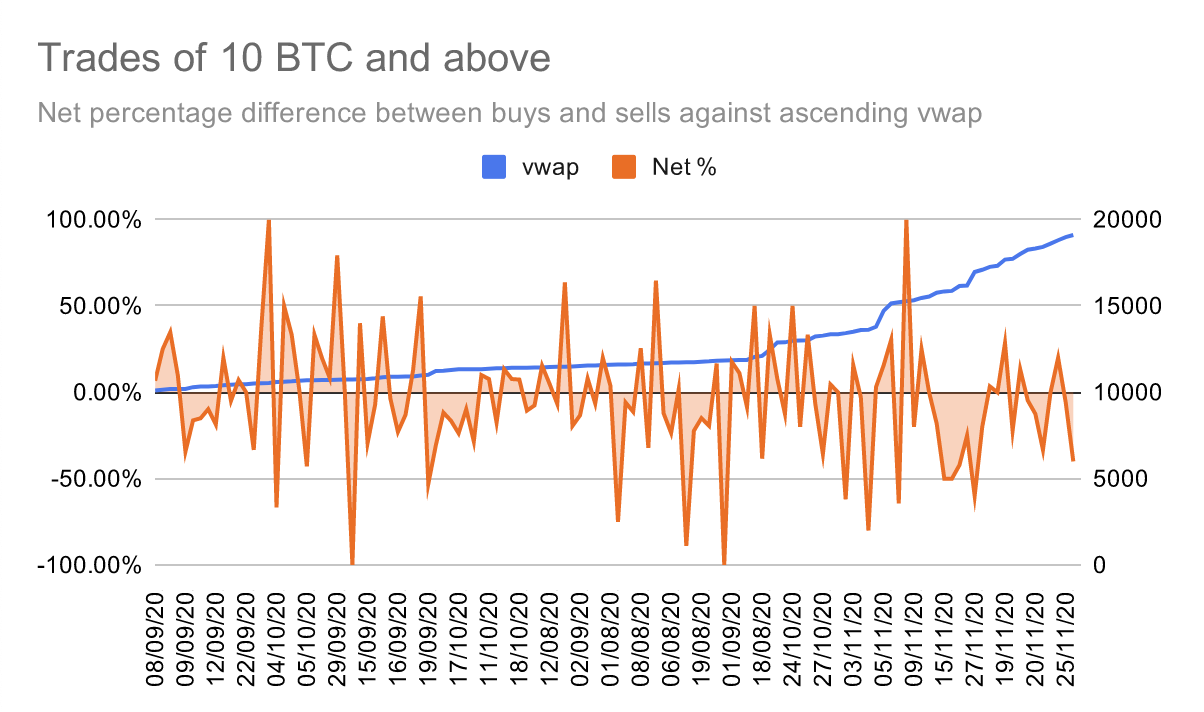

Operacions de 10 BTC i superiors – Institucions

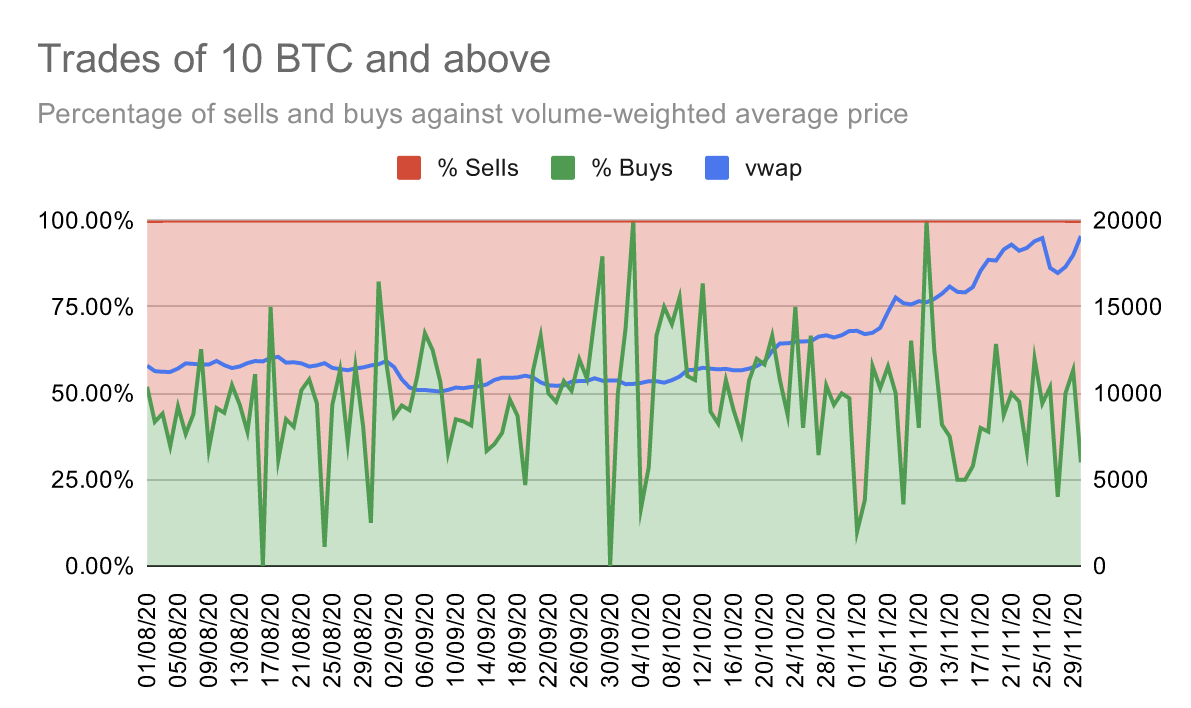

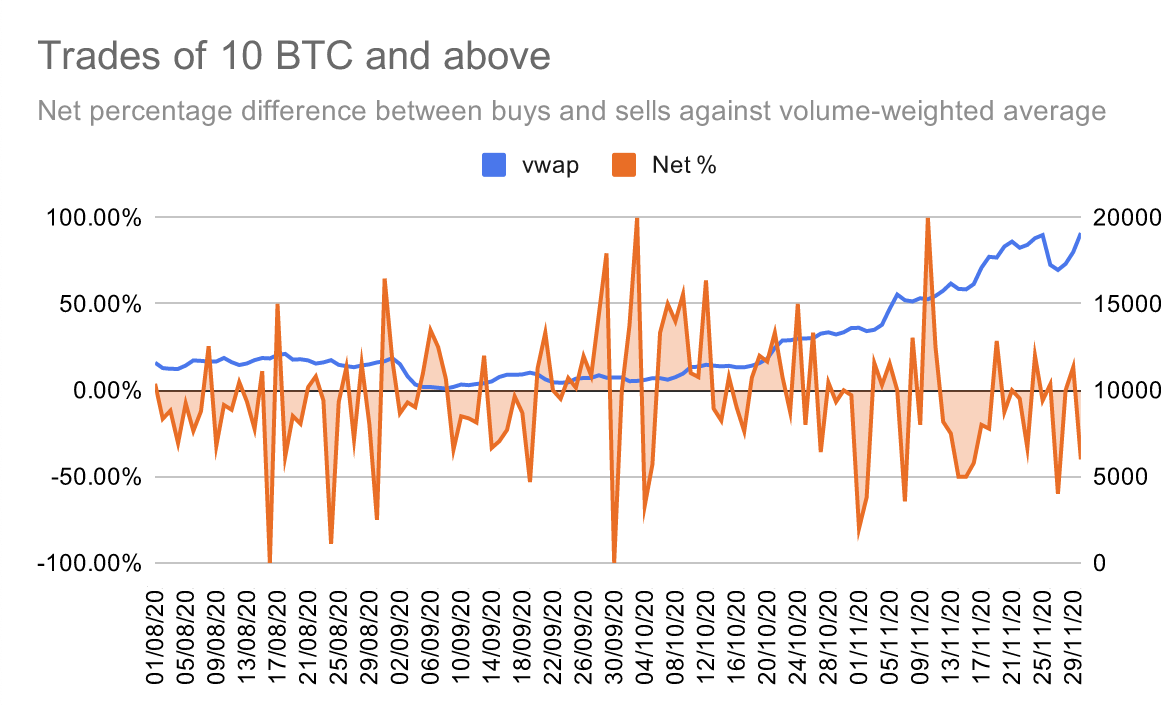

La nostra última categoria inclou operacions de 10 BTC o més, que comencen a partir de 100.000 dòlars, quan Bitcoin cotitza a 10.000 dòlars. Donada la gran mida d’aquests oficis, es poden atribuir a balenes i institucions, tot i que amb les reserves ressaltades a la introducció..

Aquest conjunt de dades també és el més petit de tots, segons el volum, atès el baix nombre d’operacions diàries reals de 10 BTC o més. Dit això, una mirada ràpida als dies nets de venda d’aquest interval mostra una tendència més equilibrada, amb només 64 dels 122 dies, o el 54,70%, dominats per la venda d’operacions..

A més, a diferència de totes les categories anteriors, no es pot veure cap pressió de venda extrema durant cap mes en aquest grup. De fet, a diferència de les dues últimes categories, aquesta va tenir una tendència de compra neta a l’octubre.

Els percentatges diaris reflectits al gràfic anterior mostren un enfocament equilibrat, amb extrems a banda i banda. Tanmateix, aquests valors també són el resultat de la mida de la mostra inevitablement limitada d’aquest interval.

El gràfic net de diferències percentuals anteriors mostra una tendència més clara, amb la majoria de les compres realitzades entre mitjans de setembre i finals d’octubre, ja que Bitcoin va cotitzar entre 10.000 i 11.500 dòlars..

Tot i que hi havia alguns interessos de compra al voltant de la marca de 15.500 dòlars, es va fer un seguiment de la pressió de venda. Tanmateix, una vegada més, igual que la categoria anterior a aquesta, veiem una compra neta positiva els dies 24, 26 i 29 de novembre..

% De diferència neta diària de vendes i compres de 10 BTC i més respecte al VWAP ascendent. Font: Kaiko i OKEx

Finalment, el gràfic ascendent de diferències percentuals de VWAP només confirma com els comerciants d’aquest rang van afavorir la compra a preus més baixos (és a dir, inferiors a 12.000 dòlars) i, posteriorment, la venda durant la pujada de preus, amb algunes excepcions, tot i que, especialment a la vora de la concentració.

Posar les coses en perspectiva

Tot i que l’extens debat anterior posa de manifest idees interessants, ara resumirem algunes de les conclusions principals a continuació per a l’accessibilitat i una perspectiva completa..

La taula següent ressalta la tendència dominant de cada mes, que es denota amb el símbol més (compra) o menys (venda) al costat del valor percentual. La darrera columna té la mateixa xifra per a tot el període de 122 dies entre l’1 d’agost i el 30 de novembre.

| Gamma de negociació | Agost | Setembre | Octubre | de novembre | Total del període |

| 0 i 0,5 BTC | -80,65% | +56,67% | +58,06% | +53,33% | -53,28% |

| 0,5 i 2 BTC | -90,32% | -93,33% | +58,06% | +63,33% | -65,57% |

| 2 i 5 BTC | -93,55% | -76,67% | -54,84% | -56,67% | -73,50% |

| 5 i 10 BTC | -90,32% | -73,33% | -58,06% | -56,67% | -72,65% |

| 10 BTC o més | -67,74% | 50,00% | +58,06% | -56,67% | -54,70% |

Comportament net de compra o venda per a cada interval de negociació respecte a cada mes. Font: OKEx

La taula anterior mostra una forta venda neta durant tot l’agost en tots els rangs de negociació. Això es pot explicar pel fet que l’agost va ser la primera vegada que Bitcoin va entrar en el rang de preus d’11.000 dòlars després de gairebé 12 mesos, i els comerciants tenien moltes ganes de treure beneficis.

El mes de setembre va estar marcat principalment per la caiguda de Bitcoin de nou a 10.000 dòlars i la consolidació posterior entre 10.000 i 11.000 dòlars. Tot i que veiem la compra al detall aquest mes, la resta d’intervals van tornar a ser venedors nets, excepte per als comerciants del rang de 10 BTC o superior, que eren neutrals.

El mes d’octubre va marcar un altre ral·li que va portar Bitcoin d’uns 10.500 a 13.500 dòlars. Tot i que els comerciants minoristes es van unir a aquesta tirada, també va influir en els comerciants professionals. Tot i que els grans comerciants i balenes van continuar sent venedors nets, la seva venda a l’octubre no va ser tan extrema com els mesos anteriors. Cal destacar que els comerciants del rang de 10 BTC o superior també es van convertir en compradors nets a l’octubre.

Finalment, al novembre, els comerciants minoristes i professionals van continuar comprant la concentració, mentre que els grans comerciants, balenes i possiblement institucions van obtenir beneficis. Aquest comportament es pot explicar pel primer intent fallit de Bitcoin de provar el seu màxim històric de 2017 el 25 de novembre, que va resultar en una forta caiguda i el xoc al voltant de l’acció de gràcies. La resistència psicològica aquí, així com la necessitat de la gestió del risc, poden haver provocat que les balenes i les institucions es relaxin de les seves posicions en aquests nivells, mentre que els comerciants minoristes i professionals continuaven mantenint la seva esperança.

Per posar-ho en perspectiva, considerarem la darrera setmana de novembre i si els comerciants de les nostres gammes van comprar o vendre en aquells dies.

| Gamma de negociació | 24 de novembre | 25 de novembre | 26 de novembre | 27 de novembre | 28 de novembre | 29 de novembre | 30 de novembre |

| 0 i 0,5 BTC | Venent | Comprant | Venent | Comprant | Comprant | Comprant | Comprant |

| 0,5 i 2 BTC | Comprant | Comprant | Venent | Comprant | Comprant | Comprant | Venent |

| 2 i 5 BTC | Venent | Venent | Venent | Venent | Comprant | Venent | Venent |

| 5 i 10 BTC | Comprant | Venent | Comprant | Comprant | Comprant | Comprant | Venent |

| 10 BTC o més | Comprant | Venent | Comprant | Venent | Neutre | Comprant | Venent |

Comportament de compra o venda neta per a cada interval de negociació durant l’última setmana de novembre de 2020. Font: OKEx

Aquesta taula mostra com tothom, excepte la majoria dels comerciants minoristes, va obtenir beneficis, ja que BTC va assolir el seu màxim màxim històric el 30 de novembre. No obstant això, l’activitat relativa amb més beneficis relativa es va observar en el rang de 2 a 5 operacions BTC. Com es va comentar anteriorment, els comerciants d’aquest rang van comprar Bitcoin per sota de 11.500 dòlars i van obtenir beneficis, ja que BTC va apreciar fins al màxim històric. Sembla que només van executar més operacions de compra el 28 de novembre, quan es va iniciar la recuperació després de l’accident de Thanksgiving.

De la mateixa manera, tots els comerciants personals, excepte les balenes i els comerciants institucionals, venien en pànic durant l’accident d’acció de gràcies el 26 de novembre, quan el preu va baixar dels nivells de 19.000 a 16.000 dòlars. Això mostra com les grans balenes i les institucions van comprar BTC de manera activa "barat" ja que els altres ho venien mentre el preu es desplomava.

Conclusió

Sembla que els comerciants minoristes han estat perseguint el repunt de preus de Bitcoin, a la vegada que compren a mesura que augmenta el preu, des dels nivells d’11.000 dòlars fins al màxim històric recent d’OKEx d’uns 19.850 dòlars. Tot i que els comerciants professionals també es van unir a la concentració més tard, els grans comerciants (i possiblement balenes) semblen haver obtingut beneficis, ja que les institucions (i possiblement balenes) es van mantenir una mica equilibrades, malgrat un cert biaix cap a la venda.

Una ràpida anàlisi de l’última setmana de novembre també és reveladora, ja que mostra que les balenes i les institucions van comprar la baixada del preu d’Acció de gràcies, que va ser seguida d’una recuperació del preu.

En general, sembla que els grans comerciants, balenes i institucions que van acumular nivells de Bitcoin al voltant de 10.000 dòlars van decidir obtenir beneficis durant aquest ral·li, mentre que els comerciants minoristes van continuar afegint les seves posicions durant la pujada de preus. El resultat d’això podria ser que els comerciants minoristes quedaran atrapats a curt o mitjà termini (amb BTC actualment cotitzant per sota dels 19.000 dòlars), però tenint en compte com el sentiment global del mercat es manté alcista, les seves pèrdues poden ser de curta durada..

Amb tot el bombo i la mania que envolten una cursa de bitlles de Bitcoin, les dades que es comenten en aquest informe ens recorden que els grans comerciants, balenes i institucions es dediquen a comprar i vendre alt. No és del seu interès continuar comprant monedes a nous màxims i encarir-les encara. En última instància, tal com demostren les dades, intenten impulsar el mercat, sacsejar el pànic als comerciants minoristes i aprofitar les oportunitats per comprar monedes relativament barates. Per als comerciants minoristes i per a tothom, l’opció sembla ser entre dues opcions: nedar amb la marea o en contra.

Si heu trobat que aquesta anàlisi és útil, podeu veure, descarregar i compartir la versió PDF d’aquest informe a continuació:

Veure pantalla completa

OKEx Insights presenta anàlisis de mercat, característiques detallades, investigacions originals & notícies de professionals de criptografia.