フラッシュローン攻撃は3400万ドルの損失を引き起こしますが、阻止することはできますか?

OKExInsightsのDeFiDigestは、分散型金融業界の毎週の調査です。.

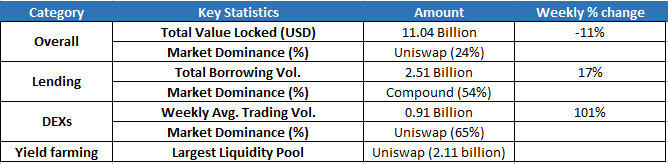

分散型金融市場は先週、DeFi製品に閉じ込められた総額が123億8000万ドルから110億4000万ドルに減少したため、わずかに下落しました。.

Uniswapは、米ドル総額の24%の市場シェアを確保し、マーケットリーダーとしての地位を維持しました。分散型取引所も最大の流動性プールを持ち、65%の取引量の優位性を維持しました.

Harvest Financeの3400万ドルのハッキングに後押しされて、DEXの取引量は10月26日に34億ドルに達しました。.

分散型貸付の分野では、Compoundが引き続きリードし、54%の市場シェアを獲得しました。.

Contents

Keep3rネットワークのKP3Rトークンは、DeFiの誇大宣伝を存続させます

合計値のわずかな低下がロックされたにもかかわらず、Andre Cronjeによる新しいトークンの発売後、DeFi市場の誇大宣伝は生き続けました。 yearn.financeの創設者は、彼のトークンであるKP3Rを発表しました 最新のプロジェクト —つまり、Keep3r Network、技術的な仕事のための分散型マーケットプレイス.

eminence.financeのような彼の以前のプロジェクトと同様に、Cronjeはkeep3r.networkがまだベータテスト段階にあることを強調しました。しかし、市場参加者はCronjeの最新のプロトコルとKP3Rに興奮していました 急上昇 発売から数時間以内にUniswapで25ドルから350ドル.

HarvestFinanceの3400万ドルのフラッシュローン攻撃

DeFiの領域の反対側では、Harvest Financeが3400万ドルを失った後も、DeFiプロトコルのセキュリティの脆弱性が引き続き懸念されています。.

Harvest Financeは、農民にAPY追跡、戦略開発、ガスコスト監視サービスを提供する収穫農業プラットフォームです。プロトコルは10月26日のフラッシュローン攻撃で3400万ドルを失い、その総額はロックされました 急落 60%以上.

フラッシュローンとは?

フラッシュローンは、1月にDeFi融資プロトコルAaveによって開始された分散型ファイナンスイノベーションです。この商品により、ユーザーは無担保でローンを借りることができます。フラッシュローンは借り手に信用調査を行いません.

フラッシュローンは、迅速な利益を上げるために次の手順を実行する可能性があるため、アービトラージャーの間で人気を博しています。

- ローンを借りる.

- ローンを使用して、1つのDEXでより低い価格でトークンを購入します.

- 同じトークンを別のDEXでより高い価格で再販する.

- ローンと利子を返済する.

- 利益を維持する.

前述のアクションは、同じオンチェーントランザクション内で実行されます。これらのトランザクションを実行するには、アービトラージャーは事前にすべてのステップをスマートコントラクトにコーディングする必要があります。借り手が期限内にローンを返済できない場合、トランザクションは実行されません。 (これは、 アトミックトランザクション イーサリアム上—連鎖トランザクションの1つが失敗した場合、連鎖が切断され、スマートコントラクトにコード化された契約が履行されません。したがって、スマートコントラクトのトランザクションは実行されません。)

ハーベストファイナンスはどうなりましたか?

フラッシュローンは分散型金融の分野で新しい利益源を提供しますが、悪意のある攻撃者は、フラッシュローン攻撃として知られるDeFi市場を操作するために借りた資金を使用しようとします.

ハーベストファイナンスの場合、ハッカーは 一連のアクション 裁定取引の利益とDeFi市場の操作:

- ハッカーは最初にUniswapから5000万USDCと1830万USDTのフラッシュローンを調達しました.

- その後、ハッカーは172億2200万米ドルをUSDCに変換しました。 Yプール, CurveFinanceの流動性プール。 USDTからUSDCへの大規模な変換により、USDCの価格が上昇し、変換されたUSDCの量はわずか172億1600万になりました。.

- その後、ハッカーは4,997万米ドルをHarvest FinanceのUSDC保管庫に預け、5,146万fUSDCを受け取りました。預金後、1株あたりのUSDCの価格は1%下落しました(0.98から0.971に)。値の変化がしきい値の3%を超えなかったため、トランザクションは実行され、元に戻らなかった.

- ハッカーはすべてのfUSDCをUSDCに変換し、利益は619KUSDCでした。その後、同じ取引を数回繰り返し、迅速な利益を上げました。.

- ハッカーは、1300万USDCと1100万USDTを自分のアドレスに転送しました。その後、176万USDCと718KUSDTをHarvestFinanceチームに返還しました。.

Harvest Financeチームによると、USDCボールトとUSDTボールトの株価はそれぞれ13.8%と13.7%下落し、合計で3,400万ドルの損失となりました。チームは、攻撃者がCurveのYプールでの永続的な損失の影響を悪用したことを強調しました。次に、攻撃者は有益な価格でHarvest Financeの金庫に資金を預け、利益を獲得するために通常の株価で金庫を出ました。ユーザーの損失に対して、Harvest Financeチームは、返還された資金を被害者に分配し、資金の返還を支援する可能性のある人々に10万ドルの報奨金を提供しました。.

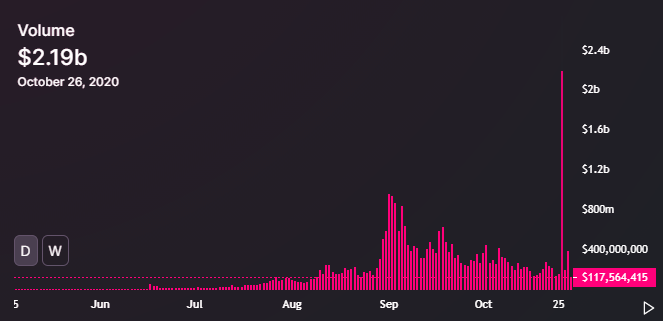

一方、Uniswapは過去最高の21.9億ドルの取引高に達しました。曲線も 超えた 取引量は20億ドル。これは、HarvestFinanceのハッカーがこれらの自動マーケットメーカーを使用して資金を送金していることが原因である可能性があります.

フラッシュローン攻撃を阻止できますか?

Harvest Financeチームは、フラッシュローン攻撃を防ぐためのいくつかの可能な解決策を特定しました。 1つ目は、預金のコミットとリビールのメカニズムを実装することです。このメカニズムは、同じトランザクションで預金と引き出しを無効にすることにより、フラッシュローン攻撃を実行不可能にします。ユーザーにとって、これは預金と引き出しが異なるトランザクションで記録されることを意味します—そして彼らはそのためにわずかに高いガス料金を支払うでしょう。チームはまた、より厳格な預金裁定取引のしきい値を低く設定することを計画しています。これにより、フラッシュローン攻撃を開始するための経済的コストが増加します。.

価格発見を強化するために、一部のDeFiプロトコルは、ChainlinkやMakerなどの外部価格オラクルを使用する場合があります。ただし、DeFiプロトコルの資産の価格がオラクルと異なる場合、資産保管庫は裁定取引やフラッシュローン攻撃にさらされる可能性があります。 Harvest Financeチームは、システム設計のため、ブロックチェーンオラクルはソリューションではないと考えています。.

OKEx Insightsは、市場分析、詳細な機能、独自の調査を提示します & 暗号の専門家からの厳選されたニュース.