Пазарът на кредитиране на DeFi достига нови висоти сред новата конкуренция на CeFi

DeFi Digest на OKEx Insights е седмичен преглед на децентрализираната финансова индустрия.

Contents

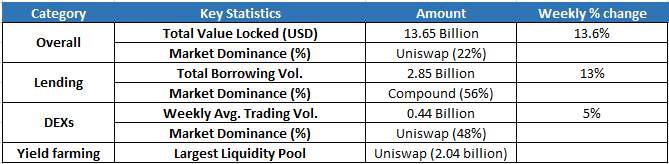

Снимка на пазара на DeFi

Децентрализираният финансов пазар запази своя възходящ инерция тази седмица, тъй като общата стойност, заключена в продуктите на DeFi, нарасна от 12,01 млрд. Долара на 13,65 млрд. Долара.

Uniswap запази позицията си на пазарен лидер с 22% пазарен дял от общата заключена стойност в щатски долари. Децентрализираната борса също имаше най-големия ликвиден пул и поддържаше доминацията си в обем на търговия до 48%. За отбелязване е, че седмичният среден обем на търговия с DEX се е увеличил с 5% тази седмица.

В сферата на децентрализираното кредитиране Compound продължи да води с пазарен дял от 56%.

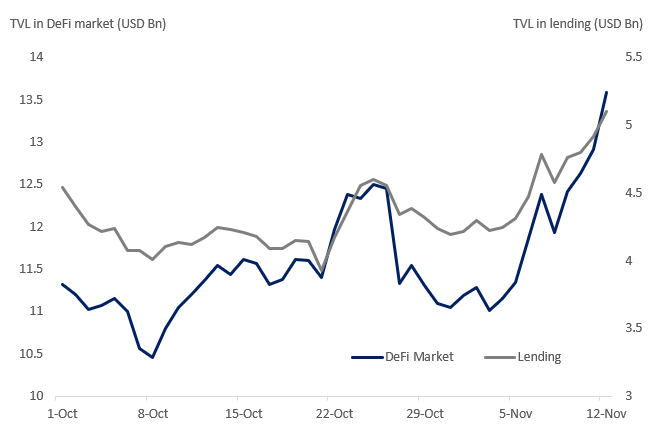

Пазарът на кредитиране на DeFi възвърна известен шум тази седмица след краткосрочно охлаждане в средата на септември. Както посочва доставчикът на данни DeFi Pulse, общата стойност е заключена само в децентрализирани протоколи за кредитиране достигна рекорд за всички времена от 5,1 милиарда долара.

Производителят на протокол за децентрализирано кредитиране също достигна важен етап през тази седмица. Нейната стабилна монета, Dai, надмина границата от 1 милиард долара за пазарна капитализация в сряда, според Данните на CoinGecko.

Протоколите за кредитиране на DeFi са изправени пред централизирана конкуренция

Докато децентрализираният пазар на заеми възвърна положителната си инерция, протоколите за кредитиране на DeFi са изправени пред засилена конкуренция от крипто борси и емитенти на стабилни монети.

Circle, емитентът на stablecoin USDC, планира да въведете изграждане на бизнес акаунт с висока доходност. Условията и тарифите варират от 8,5% годишна процентна доходност за отворени условия до 12-месечна 10,75% APY сметка. Освен това лихвените плащания на USDC се изплащат седмично и се начисляват ежедневно.

Сравняване на връщанията на DeFi и CeFi

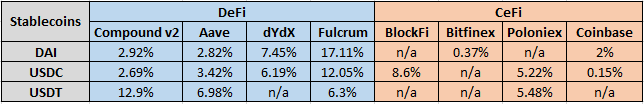

С нарастващите крипто оферти както от централизирани, така и от децентрализирани платформи за кредитиране, в днешно време потребителите могат лесно да заемат или заемат криптовалути. Stablecoins, които имат за цел да запазят стойността във времето, са популярни сред криптополучателите и заемодателите. С по-високопрофилните крипто компании, които навлизат на пазара на заеми, потребителите вече могат да сравняват възвръщаемостта, предлагана от централизирани и децентрализирани финансови платформи.

DAI, USDT и USDC са трите стабилни монети, предлагани най-много от централизирани и децентрализирани финансови платформи. Като цяло платформите DeFi предлагат по-висока възвръщаемост на заемите от платформите CeFi. Fulcrum, платформата за кредитиране DeFi, изградена по протокола bZx, предлага най-високата възвръщаемост за DAI и USDC – съответно 17,11% и 12,05%. Compound v2 понастоящем предлага най-високата възвръщаемост за USDT, на 12,9%.

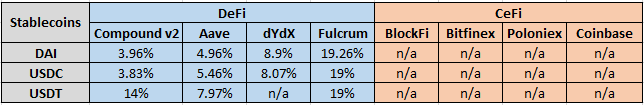

По отношение на стабилните заемни заеми, Fulcrum има най-високата средномесечна възвръщаемост при заемане на DAI, USDC и USDT.

Позициите на Stablecoin в миналото бяха до голяма степен неизползвана зона за платформи CeFi. Тези платформи обаче започнаха да се конкурират с платформи DeFi след последните съобщения за подкрепа за USDT от BlockFi и Bitfinex.

Платформите за кредитиране на CeFi предлагат допълнителна защита на инвеститорите

Платформите CeFi започват да диверсифицират своите крипто предложения за заемодатели и кредитополучатели и имат две ключови предимства пред платформите за кредитиране DeFi.

Първо, централизираните платформи за крипто кредитиране са попечителски. Обезпечението на потребителите се съхранява от платформата за кредитиране или попечител на трета страна. В случая с BlockFi, неговият попечител, Близнаци, получи лиценз за доверие от Нюйоркския държавен департамент за финансови услуги – изискване за спазване на специфичните нужди от капиталов резерв и стандартите за банково съответствие съгласно §100 от Нюйоркския закон за банковото дело.

Освен това централизираните платформи за крипто кредитиране имат по-строги изисквания за съответствие, отколкото децентрализираните платформи. Докато платформите за кредитиране DeFi са до голяма степен нерегулирани, някои централизирани платформи за кредитиране изискват от потребителите да спазват разпоредбите за борба с изпирането на пари, като например проверки „Познайте вашия клиент“, като разкриват лична информация. Например BlockFi изисква потребителите да предоставят своя номер на социално осигуряване и банкова информация по време на заявлението за кредит.

Надеждни ли са платформите за кредитиране на CeFi?

Въпреки допълнителната защита на инвеститорите, липсата на доверие сред някои централизирани платформи за кредитиране доведе до преминаване на потребителите към платформи за кредитиране DeFi.

Например наскоро Cred (US) LLC, лицензиран заемодател съгласно Закона за кредиторите в Калифорния подадена за глава 11 защита от несъстоятелност в Делауеър. Кредиторът временно е спрял притока и изтичането на средства поради неправилно боравене със средства. Освен това платформата за портфейли и търговия Uphold прекрати партньорството си и планира правни действия срещу Cred за нарушаване на договори и измама.

OKEx Insights представя пазарни анализи, задълбочени функции, оригинални изследвания & подбрани новини от крипто професионалисти.