Децентрализираща стабилност: Изследване на модели за предлагане на крипто и стабилни монети

По-задълбочен поглед към пространството на стабилни монети, неговите предизвикателства и еволюция

От определящите й характеристики, може би най-важните за дадена валута са нейното общо предлагане и скорост на емисия. Различните модели на предлагане и емитиране насърчават различното поведение на потребителите на дадена валута. Въпреки че абсолютният недостиг може да предизвика натрупване, свръхпредлагането може да бъде катастрофално за една икономика, тъй като покупателната способност на валутата бързо намалява.

В тази статия за OKEx Insights ние разглеждаме как моделите на предлагане и издаване влияят върху полезността на дадена валута и в крайна сметка върху цената. Наред с сравняването на крайните модели на биткойн и неограниченото предлагане на ETH с фиатни парични политики, ще обсъдим нарастващото търсене на стабилни монети и възникващ клас дигитални валути, които се стремят да подражават стабилността на фиата, използвайки само алгоритми.

Тези алгоритмично стабилизирани валути въведоха понятия като еластично предлагане, преоценка и дебаза и започнаха да получават по-голямо признание в последно време. Поне на хартия те представляват обещаващи усилия за създаване на цифрови валути, които едновременно са стабилни в покупателната способност и напълно децентрализирани. Разчитайки на недоказани теоретични предположения, обаче, докато обсъждаме по-нататък, тези решения далеч не са идеални.

Contents

- 1 Случаят на биткойн за твърдо кодирани капачки на доставките

- 2 Ethereum: Експеримент с неограничено предлагане

- 3 Търсенето на стабилност и "стабилни монети"

- 4 Подновен интерес към алгоритмични, еластични стабилни монети

- 5 Алгоритмични стабилни монети: На хартия срещу на практика

- 6 Въпреки недостатъците, стабилните монети са тук, за да останат

Случаят на биткойн за твърдо кодирани капачки на доставките

Повечето валути днес имат потенциално неограничено предлагане. Във фиатния свят централните банки имат монопол върху своето създаване. The заявен мандат на Федералния резерв на САЩ например е да се постигне стабилност на валутата и да се поддържа максимална заетост.

Наличните инструменти за постигане на това включват възможността за разширяване на паричното предлагане в отговор на промените в търсенето на щатски долари. Увеличението на паричната база, надвишаващо търсенето, води до инфлация, която намалява стойността на всички валутни единици в икономиката. Инфлацията стимулира разходите, което води до икономически растеж, като същевременно оскъпява спестяването. Някои твърдят, че инфлацията е необходима за стимулиране на икономиката. Междувременно други го наричат скрит данък върху богатството на гражданите.

Анонимният създател на биткойн, Сатоши Накамото, изглежда попада в последната група. Те проектиран биткойн в ярък контраст с фиатната система, тъй като тя има твърда капачка от 21 милиона монети и нито един централен орган не може да увеличи емитирането си. Както общото предлагане, така и скоростта, с която новите монети влизат в обращение, са поставени в камък благодарение на системата му за намаляване на блоковите награди, известна също като наполовина събития.

Подсказки, предполагащи, че мотивът срещу централната банка се появява навсякъде Постове на Накамото. Може би най-явното е съобщението, включено в първия Bitcoin блок, който някога е бил добиван. Взето от първа страница на британския вестник The Times, той гласи:

"Канцлер на ръба на второто спасяване за банките."

Накамото също беше сред първите направете паралели между биткойн и злато. И двата актива са оскъдни, което означава, че предлагането им не може да бъде размито по прищявка на някакво централно образувание. Този разказ набра пара през последните години. Първоначално той беше подкрепен главно от биткойнъри, но после, миналата година, повече традиционни финансови институции започна да отбелязва приликите.

Показателно е, че тази промяна на настроенията се е случила през една година, в която централните банки по света са създали повече нови валутни единици, отколкото във всеки друг момент от историята. Тези, които притежават големи парични резерви, бяха принудени да приемат сериозно въпроса за нарастващото му разреждане. По този начин видяхме нова порода институционални и корпоративни инвеститори, които публично купуват BTC, често цитирайки актива като хеджиране срещу отслабващия долар.

Като се има предвид това, фактът, че доставката на биткойн е кодирана, е отчасти защо той също се бори да спечели основното приемане като средство за трансфер за ежедневна употреба.

Ethereum: Експеримент с неограничено предлагане

Въпреки че много криптовалути следват лидерството на Nakamoto при въвеждането на ограничение за твърди доставки, някои от тях имат потенциално неограничена емисия. Ethereum е един такъв пример. Мотивът обаче създаване на нов ETH се различава от тази на фиатната валута.

Подобно на Биткойн, моделът за сигурност на Ethereum разчита на стимулирана проверка на транзакциите. Наградите мотивират честното участие в двете мрежи, укрепвайки цялостната им сигурност. Тези награди идват под формата на BTC или ETH, които се изсичат при всеки нов блок от транзакции, както и от таксите, които транзакторите плащат за използване на мрежата.

Двете мрежи обаче използват различен подход, що се отнася до дългосрочната сигурност. Когато се изкопае последният BTC, наградите за блокчетата на Bitcoin за монети – нови монети, изсечени с всеки нов блок – ще спрат. В този момент само таксите за транзакции трябва да стимулират честното участие на миньорите. За разлика от това, Ethereum ще продължи да възнаграждава валидаторите на транзакции с новоотсечен Ethereum.

Въпреки ETH и фиатните валути, които и двете имат потенциално неограничено предлагане, търсенето на ETH не влияе върху създаването му. Вместо това инфлацията е продукт на модела за сигурност на мрежата и това е нещо, което разработчиците и потребителите искат да държат под контрол.

Не само съоснователят на Ethereum Виталик Бутерин фрезова твърда капачка върху общото предлагане на ETH, но предложеното бъдещо надграждане може да включва изгаряне на част от таксите за миньори и премахване на единици от обращение. Наред с потенциала за намаляване на таксите в мрежата, има предложени актуализации като EIP-1559 които предполагат да се даде на Ethereum малко по-твърда парична политика с намалена инфлация – нещо много популярно сред инвеститорите в ETH.

Търсенето на стабилност и "стабилни монети"

Макар че паричните политики на Биткойн и Етериум могат да ги направят привлекателни спекулативни инвестиции – или дори запаси от стойност – настоящата им полезност като разчетна единица е под въпрос. Когато предлагането на валута не реагира на промени в търсенето, споменатите промени водят до драстични промени в цените. Това не само затруднява цената, но също така изисква търговец, който приема BTC или ETH, да поеме известен риск от променливост.

За използване извън спекулации, търговия или дългосрочно задържане, волатилността на Биткойн е нежелана. Потребителите на валута искат да бъдат уверени, че парите, които имат днес, могат да бъдат заменени утре за приблизително същата стойност на стоки и услуги. Следователно, стабилните монети – т.е. жетоните, предназначени да бъдат използвани като средства за обмен, представляващи единична валутна единица, най-често щатския долар – виждат нарастващо приемане за много случаи на употреба, по-малко подходящи за BTC.

Stablecoins се опитват да осигурят предимствата на транзакцията на цифрова валута, като същевременно остават свободни от нестабилността, която пречи на приемането на BTC на дребно. Ръстът на водещата стабилна монета, Tether (USDT), от пазарна капитализация от по-малко от 5 милиарда долара миналата година до около 23,5 милиарда долара днес, показва колко важна е ценовата стабилност за много потребители на криптовалута.

Стабилните монети, каквито съществуват в момента, имат технически неограничена обща доставка. Как се издават и механизмите, използвани за поддържане на стабилността, ги поставят в една от двете широки категории:

- Обезпечени

- Еластична доставка

Фиат-обезпечени стабилни монети

Фиат-обезпечените стабилни монети функционират като форма на цифрови IOU. Едно предприятие (напр. Банка или интелигентен договор) притежава валутни единици или други активи и издава стабилни монети пропорционално на такива активи.

Tether е най-големият пример за фиат-обезпечен стабилкойн. Макар и самата спорна тема, компанията вероятно държи $ 1 за всеки 1 USDT, който съществува. Тъй като всеки USDT е подкрепен с долар, покупателната способност на валутата остава постоянна. Други фиат-обезпечени стабилни монети, като USDC и TrueUSD, също следват този модел.

Когато е подкрепено едно към едно, fiat-обезпечението осигурява най-голямата стабилност от всяка съществуваща стабилна система наcoin. Съществуват обаче недостатъци на фиат-обезпечението. Първо, потребителите трябва да се доверят, че издателят наистина притежава резервите, за които твърди, че ги притежава. Това едва ли се вписва добре с прозрачната, сведена до минимум визия за криптовалутата.

Освен това, тъй като фиат-обезпечените стабилни монети разчитат на банките да държат средства, техните емитенти са подложени на регулаторен натиск. Понастоящем американските законодатели се опитват да приемат законодателство, което, наред с други неща, изисква емитентите на стабилни монети да получат федерален банков харта. Тези срещу наскоро предложените СТАБИЛЕН акт причина такава промяна да задуши иновациите в сектора на стабилните монети. Натискът от страна на правоприлагащите органи също преди това е довел както до Tether, така и до Center включване в черния списък на адресите на Ethereum които държаха съответните стабилни монети на всяка компания (т.е. USDT и USDC).

Крипто-обезпечени стабилни монети

Гореспоменатите недостатъци на фиат-обезпечените стабилни монети породиха крипто-обезпечения модел. Най-разпространеният пример е DAI токенът на MakerDAO. Вместо долари в банкова сметка, интелигентните договори държат ETH и други криптовалути като обезпечение, а протоколът издава DAI токени по курс, който възнамерява всеки токен да търгува близо до $ 1. Този тип механизъм е известен още като мек колче.

В някои отношения крипто-обезпечените стабилни монети представляват подобрение спрямо техните фиат-обезпечени аналози, като USDT. Например потребителите могат да проверят общото обезпечение, подкрепящо DAI токени чрез блокчейна Ethereum, значително намалявайки присъщото ниво на доверие, обикновено изисквано от фиат-обезпечени стабилни монети. Въпреки това, както беше обсъдено по-горе, повечето криптовалути страдат от екстремна волатилност на цените, което ги прави неподходящи като форма на обезпечение.

За да се заобиколи проблемът с нестабилността, крипто-обезпечените стабилни монети трябва да бъдат свръх обезпечени. Като ги подкрепят с активи с по-голяма стойност от издадените, тези стабилни монети са защитени от внезапни промени в цените на обезпечените активи. Това позволява на децентрализираните стабилни проекти да постигнат достатъчно стабилна цена, за да станат полезни в различни финансови контексти. Въпреки това, 150% обезпечение или повече представлява силно неефективно използване на капитала, като същевременно все още не премахва изцяло заплахата от принудителна ликвидация по време на промени на крипто пазара.

Алгоритмите предлагат a "без обезпечение" подход с еластично предлагане

Стабилните монети несъмнено са полезни. USDT отдавна предоставя на търговците стабилен актив, към който да излязат по време на периоди на повишена волатилност на криптовалутите. С взрива на интерес към децентрализираното финансиране миналото лято, случаите на използване на стабилни монети само се увеличиха. Отпускането на заеми, вземането на заеми, търговията и осигуряването на ликвидност с помощта на стабилна валута отрича известен риск за потребителите.

Както вече обсъждахме, съществуващите реализации на стабилни монети не са перфектни. Подобни на USDT и други централизирани обезпечени проекти представляват риск от контрагента, който изобщо не е съобразен с етоса на по-широката криптовалутна индустрия. Междувременно моделите за обезпечаване на криптовалути създават в най-добрия случай неефективно използване на капитала и в най-лошия случай могат да доведат до жестоки ликвидации по време на периоди на повишена волатилност.

Въпреки това, като се има предвид, че цените се движат в съответствие както с търсенето, така и с търсенето, теоретично трябва да бъде възможна стабилност, ако промените в предлагането на дадена валута отговарят на промените в нейното търсене. Ако 10% увеличение на предлагането съвпада с 10% увеличение на търсенето, не трябва да има увеличение на цената. Това е предпоставката зад категория криптовалути, която набира все по-голямо внимание напоследък.

Известни като алгоритмични стабилни монети или еластични монети за предлагане, тези проекти се опитват да търгуват на определена целева цена чрез увеличаване или намаляване на циркулиращото предлагане на валута в отговор на търсенето. Ако цената е под целта (често, но не винаги, $ 1), тогава доставката на стабилни монети се договаря, увеличавайки цената на всяка единица. И обратно, когато търсенето се увеличи и цената е над целта, се монтират нови монети, за да се разреди предлагането и да се намали стойността на всяка единица.

Концепцията за еластичен токен за доставка едва ли е нова. Всъщност още през 2014 г. бяха представени две различни предложения за алгоритмично коригирани системи за стабилни монети.

Назовавайки своето решение след антицентралния банков икономист и политически теоретик Фридрих Хайек, Фердинандо М. Аметрано, в есе "Hayek Money: Решението за стабилност на цените на криптовалутата," описва система, при която самите потребители се възползват от създаването на нови валутни единици, като същевременно финансират свиване на предлагането, когато търсенето падне. Стойността на единична единица валута, използваща такава система, теоретично трябва да остане постоянна, но салдата на портфейла ще растат и ще се свиват в съответствие с промените в общата пазарна капитализация.

В "Бележка за стабилизирането на криптовалута: акции на Seigniorage," Робърт Самс излага напред подобен модел за еластична монета за доставка. В този модел, подобно на Hayek Money, паричното предлагане ще расте и ще намалява в съответствие с търсенето. Въпреки това, Самс смята, че увеличаването и намаляването на салдата на портфейла пропорционално просто прехвърля нестабилността в цената към променливостта в балансите на портфейла. Докато покупателната способност на една единица Hayek Money трябва да остане постоянна, тази на всеки портфейл ще се разширява и свива в тандем с общия размер на пазара.

Самс пише:

"Ценовата стабилност е свързана не само със стабилизиране на разчетната единица, но и със стабилизиране на ценния запас на парите. Парите на Hayek са предназначени да адресират първите, а не вторите."

Вместо това той подкрепя система, при която само потребители, които се грижат, ще трябва да се грижат за основния механизъм за стабилност на валутата. Моделът Seigniorage Shares разчита на втори жетон, който позволява на притежателя да участва в бъдещо разширяване на доставките.

Тези, които избират да подкрепят такава стабилна система на валута, правят това, като изваждат единици от валутата от обращение, когато цената е под целта си. В замяна те получават токени за споделяне, които могат да обменят за стабилните монети, изсечени по време на събитие за разширяване на доставките. Тъй като броят на получените монети превишава броя на изгорените, потенциалните печалби стимулират потребителите сами да влияят на паричната политика на протокола.

Подновен интерес към алгоритмични, еластични стабилни монети

Както беше отбелязано и от Самс, и от Аметрано през 2014 г., теоретизирането на моделите на еластични монети е вдъхновено както от очевидната необходимост от жизнеспособна децентрализирана стабилна монета, така и от недостатъците на съществуващите обезпечени модели. Напоследък обаче потенциално враждебна регулаторна среда изглежда ускорява развитието.

Още преди предложеният Закон за стабилност в САЩ, усилията за създаване на стабилни монети са потенциални регулаторни проблеми. Тези зад оригинала Основа stablecoin бяха принудени да разпуснат проекта през декември 2018 г. Позовавайки се на потенциален конфликт между тях и американските регулатори на ценни книжа, екипът възстанови сумата на инвеститорите и отложи ранния проект, вдъхновен от Seigniorage Shares.

Със Закона за стабилност, който сега заплашва емитентите на stablecoin и процъфтяващото пространство на DeFi, предоставящо непреодолими случаи на използване на криптовалути с последователни цени, през последните месеци се появиха много алгоритмични стабилкойни, следващи както пропорционалната база данни, така и моделите Seigniorage Shares. Превъзходната цензурна съпротива на подобни проекти в сравнение с тази на централизираните усилия прави тяхното развитие особено достойно преследване, когато се сблъскат с агресивни регулатори. Разбираемо е, като се има предвид несигурната регулаторна среда, че разработчиците зад проекти като Based Money, DEBASE, Basis Cash и Dynamic Set Dollar предпочитат прикритието на анонимността, но.

Алгоритмични стабилни монети: На хартия срещу на практика

Тези, които следят отблизо индустрията за криптовалути, може да разпознаят предпоставката както за Hayek Money на Ametrano, така и за Segsiorage Shams на Sams. Първият се отразява почти идентично в дизайна на валутата за пребазиране Ampleforth, която самата е взета назаем от проекти като YAM Finance, DEBASE, Base Protocol и други.

Тези системи, черпещи вдъхновение от Ametrano, претърпяват процес, известен като пребаза на зададен интервал. Oracle предоставя на протокола цената на актива на външни борси. Когато цената е над целта, балансът на портфейла на потребителите задържа растежа на маркера за преоценка. Ако цената е много по-висока от целта, повечето протоколи не освобождават веднага общата доставка, необходима, за да я намали докрай. За да избегнат свръхкорекции на цените, мнозина използват някои изглаждане на доставките механизми за залитане.

И обратно, когато търсенето на токена се свие, намалява и паричното предлагане. Отново процентната разлика между текущата и целевата цена определя от това до колко протоколът намалява салдата в портфейла. Когато цената е близка до целевата цена, мрежата не трябва да коригира предлагането. Чрез разпространение и премахване на токени директно към и от портфейлите, какъвто и да е процентният дял от цялата потребителска пазарна капитализация, държана преди пребазирането, остава същата след него.

Въпреки че има ясно посочена ценова цел, Ampleforth предпочита дистанция от термина stablecoin. Тъй като всеки потребител се възползва от растежа на мрежата с увеличени баланси на токени, екипът описва своя токен, Ample (AMPL), като потенциал да се превърне в диверсифициращ актив и да служи като привлекателен хедж срещу други пазари, включително криптовалути.

Всъщност, изследване на Ampleforth от Gauntlet отбеляза ниска корелация на пазарната капитализация между AMPL и други основни цифрови валути. Това подкрепя схващането, че валутите, които се пребазират, в крайна сметка могат да представляват новаторски и до голяма степен некорелирани собствен клас на активи.

Друго интересно приложение на еластичността на предлагането, следвайки модела на Hayek Money, е Base Protocol. Разширяването и свиването на предлагането на токени трябва да запази токена на протокола BASE на цена една трилионна от общата капитализация на криптовалутата. Подобно на притежателите на AMPL, тези, инвестирани в BASE, получават разширяване на доставките и финансови контракции пропорционално. Ако е в състояние да поддържа дългосрочно фиксирането си, BASE ще предложи на спекулантите начин да залагат на бъдещия растеж на криптовалутата като цяло.

Междувременно акциите на Sams Seigniorage са приложени с различни ощипвания в проекти като Basis Cash, Empty Set Dollar, Dollar Protocol и няколко други. Мулти-символната система отделя самия стабилкойн от неговия механизъм за стабилност. Потребителите, които не искат да допринесат за стабилизиране на цените, могат просто да извършват транзакции на ESD, DSD, BASIS и т.н., както биха направили всеки стабилкойн.

Потребителите, склонни да поемат риск за потенциални награди, могат да участват в стабилизирането на валутата. Това обикновено включва изгаряне на единици от стейблкоина в замяна на облигационен знак. В случай на по-късно разширяване на предлагането, облигационните токени могат да бъдат заменени за новите единици на валутата с печалба.

Въпреки концепцията, която има теоретичен смисъл, много алгоритмични проекти за стабилни валути изглежда се борят да се придържат към целта си в действителност. Настоящият пазарен лидер в жетоните в стил Seigniorage Shares е Empty Set Dollar (ESD), който има обща пазарна капитализация над 324 милиона долара.

Пуснат на пазара през септември 2020 г., ESD се търгуваше до $ 2.29 и до $ 0.44 в рамките на една седмица. Въпреки че може да е преждевременно да се отпише проектът изцяло, в този момент също е доста трудно да се нарекат такива ценови движения стабилни.

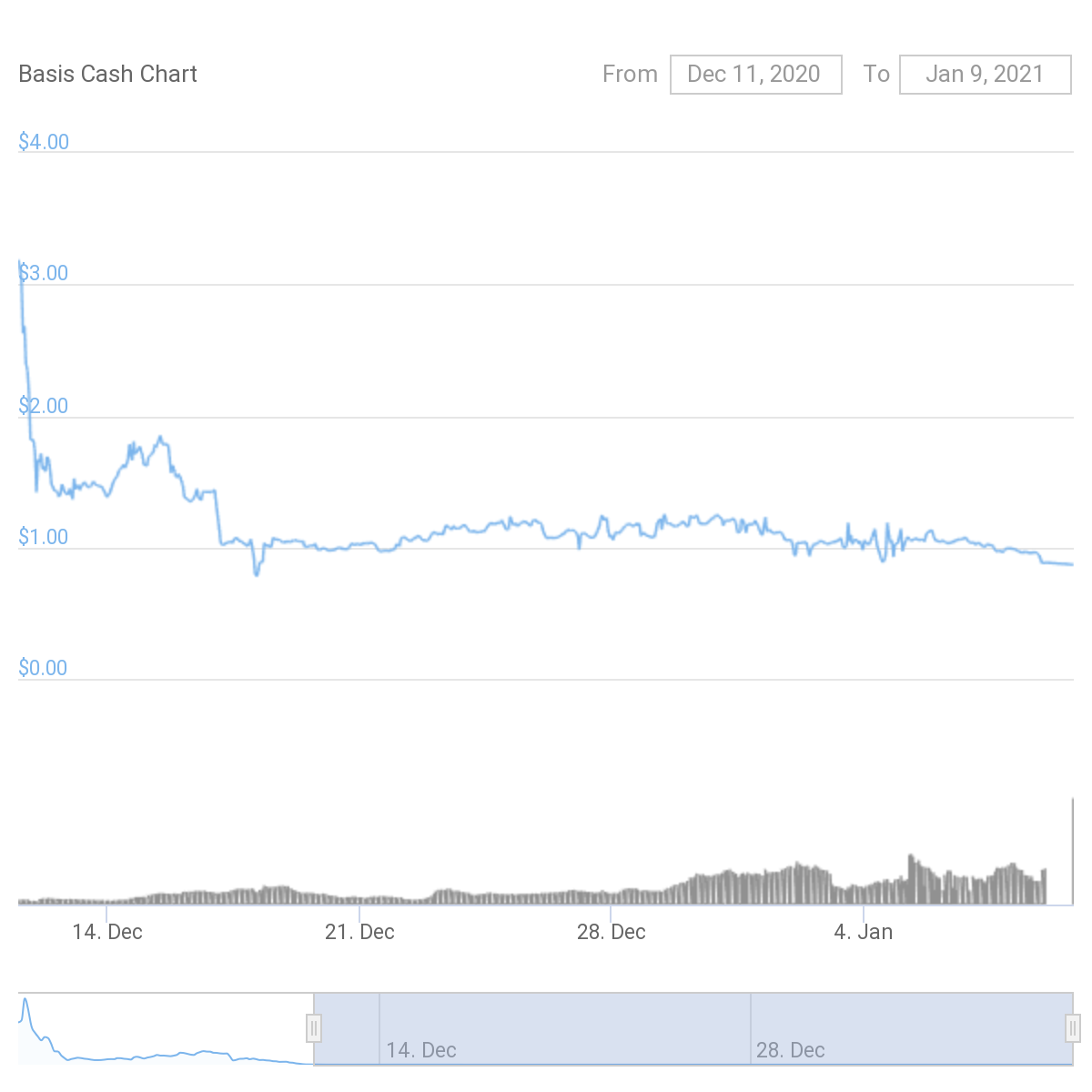

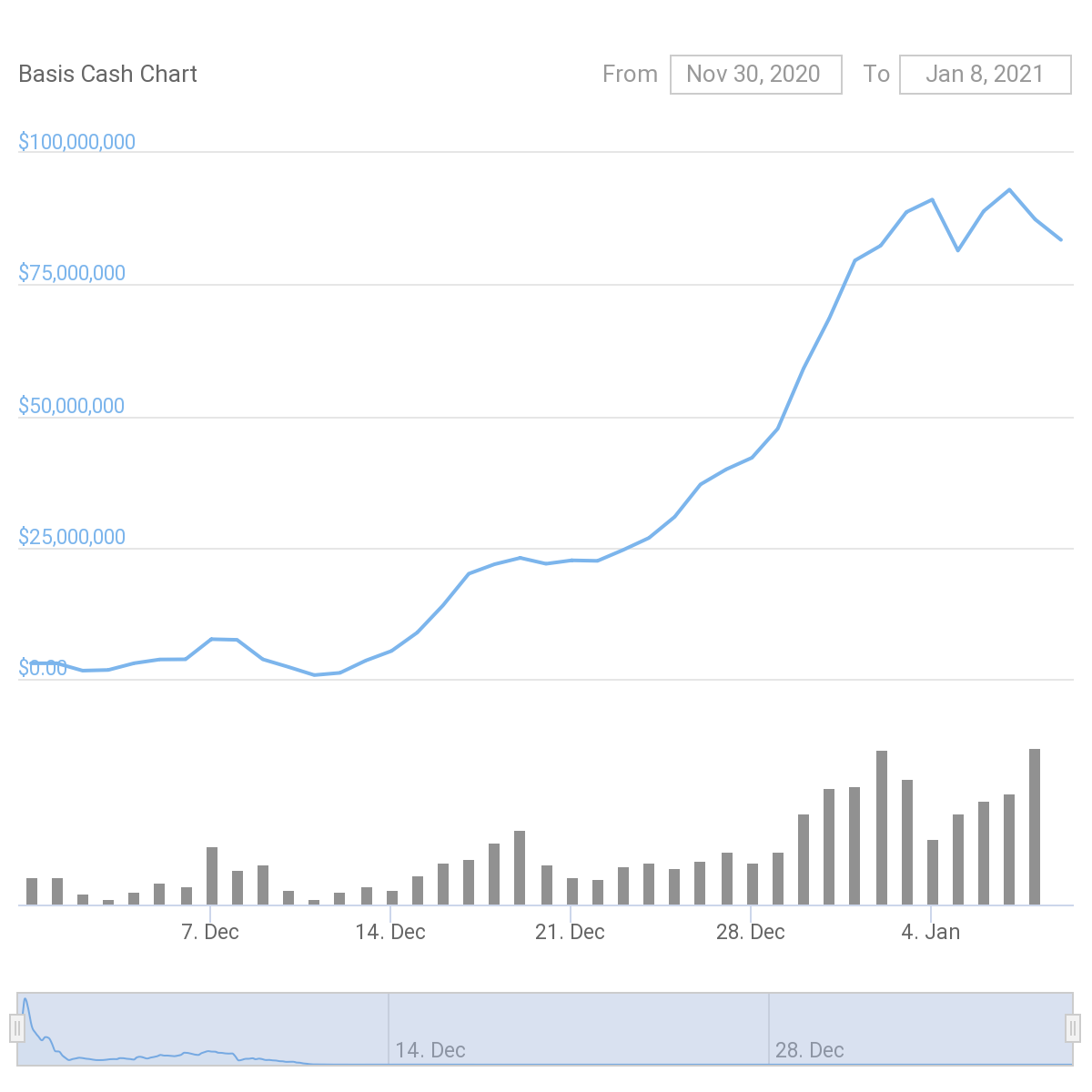

Други примери изглеждат по-добри по отношение на стабилността. Въпреки невероятно непостоянните цени при стартирането, усилията за съживяване на оригиналния протокол на Basis, наречен Basis Cash (BAC), търгуваха близо до целта си от $ 1 за голяма част от собственото си кратко съществуване. Само цената обаче не разкрива пълната картина.

С всяка еластична монета за предлагане целта е по-лесна за поддържане, когато пазарната капитализация нараства. Доверието в даден протокол е високо, тъй като тези, които го поддържат, печелят от растежа на пазара. Когато договорите за пазарна капитализация се договарят, вярата в проекта е изпитана. Както се вижда по-долу, Basis Cash все още не е преживял продължителен контракционен период.

След като цената падне под целта, еластичните протоколи за доставка разчитат на потребителите, които се задължават, за да я върнат към целта. Следователно това изисква потребителите да вярват, че цената в крайна сметка ще се търгува отново над целта, което им позволява да печелят от облигациите, които получават при изгаряне на предлагането на токени. Ако вярата се загуби в протокол, ще има малко желаещи да обменят жетони за облигации, без значение колко печеливша може да бъде печалбата.

Софтуерен инженер и управляващ партньор в Dragonfly Capital, Haseeb Qureshi, подчерта този недостатък в есе със заглавие "Stablecoins: Проектиране на стабилна цена криптовалута":

"Акциите на Seigniorage могат да поемат известно време натиск надолу за известно време, но ако натискът върху продажбите се поддържа достатъчно дълго, търговците ще загубят увереност, че акциите в крайна сметка ще се изплатят. Това допълнително ще тласне цената и ще предизвика спирала на смъртта."

Бен Дайсън на BankUnderground направи равенство подобни заключения преди последната вълна от алгоритмични стабилни монети да се появи на пазара. Дайсън разглежда паричната политика зад оригиналната основа в статията си "Може ли „Stablecoins“ да бъде стабилен?" В крайна сметка той заявява, че алгоритъмът сам по себе си не може да гарантира, че купувачите на облигации ще пристъпят напред, за да върнат цената обратно:

"Докато алгоритмичните стабилни монети като Basis успяват да елиминират необходимостта от доверие в трета страна, те в крайна сметка са силно зависими от вярата и доверието на инвеститорите."

Също толкова критичен към системата Seigniorage Shares е основателят на Ampleforth, Евън Куо. Отхвърляне на проекти като Basis Cash като "зомби идеи," той предупреди развълнуваните от подобни системи да "очаквания за нрав":

"Стабилните монети, които разчитат на дългови пазари (т.е. облигации), за да регулират предлагането, винаги ще разчитат на заемодатели от последна инстанция (т.е. спасителни мерки)."

Екипът на Ampleforth разработи до OKEx Insights:

"Жетоните на Seigniorage могат да се „счупят“ поради тяхната зависимост обикновено от „заемодател от последна инстанция“, подобно на традиционните финансови участници. Това представлява обратното на децентрализацията. На всичкото отгоре, като се има предвид, че това са относително по-нови и по-малки проекти на DeFi, те нямат подкрепата на кредитор от последна инстанция, доказан като правителството (като САЩ) или централната банка (като Фед). Това означава, че те също са по-ниски в „безопасността“, осигурена от такава „предпазна мрежа“."

Въпреки недостатъците, стабилните монети са тук, за да останат

Ограниченото предлагане на биткойн, съчетано с безпрецедентната му сигурност, го използва добре за използване като твърд паричен актив. Волатилността на цените обаче го прави много лоша разчетна единица. Може да настъпи момент, в който пазарната капитализация на Биткойн да е толкова голяма, че нестабилността да се намали до приемливо ниво, така че да се ценят нещата в BTC, но това със сигурност не е така днес.

Като се има предвид тази нестабилност, стабилните монети са все по-важна част от индустрията на криптовалутите. Търговците излизат от позиции в тях, фермерите за добив на DeFi ги използват за управление на риска и нарастване списък на търговците приемете ги. За да отговори на промените в търсенето, доставките на стабилни пари нарастват или намаляват и са технически неограничени. Някои системи разчитат на централен емитент, а други използват алгоритми. Различните подходи водят до компромиси, които потребителите трябва да претеглят.

Освен че са потенциални цели за регулаторите, тези, които притежават обезпечение в централизирани предприятия, като USDT, са изложени на риск от контрагента. Те също могат да бъдат включени в черния списък, както Tether, така и Center през миналата година по искане на правоприлагащите органи. Въпреки недостатъците си, централизираните решения остават едновременно най-стабилните и най-популярните.

Стабилните монети, обезпечени с крипто активи или използващи алгоритмични корекции на предлагането, не могат да бъдат цензурирани по такъв начин. И все пак те самите са обект на стандартния протоколен риск, който винаги е фактор за децентрализираното финансиране, заедно със своите уникални недостатъци.

Благодарение на тяхното обезпечение проекти като DAI обикновено са по-стабилни от еластичните монети за доставка. Екстремната нестабилност на цените обаче може да предизвика ликвидации. В същото време изискванията за свръх обезпечение, предназначени да смекчат риска от ликвидация, правят DAI неефективно използване на капитала.

Еластичните токени за доставка представляват най-голям риск. Напълно без обезпечение, те разчитат на теорията на игрите и често изработват стимулиращи структури за насочване на цената. Ако настроението на пазара се обърне срещу еластичен маркер за предлагане, продавачите могат да надхвърлят броя на купувачите, когато протоколът изисква увеличаване на търсенето, за да се върне към фиксатора.

Въпреки това, като се има предвид всичко, ние все още сме в много ранните дни на безпрецедентен период на парични експерименти. Идеите, които никога преди не са били изпълними, вече могат да бъдат тествани с истински капитал в игра. Изобретението на биткойн доведе до възможности за създаване на изцяло нови финансови системи и, макар и далеч не перфектни днес, децентрализираните стабилни монети с някакво описание със сигурност ще бъдат част от евентуалния му дизайн.

OKEx Insights представя пазарни анализи, задълбочени функции, оригинални изследвания & подбрани новини от крипто професионалисти.