Derivats de Bitcoin, explicats: futurs, permutes i opcions perpetues

Derivats són valors negociables o contractes que deriven del seu valor d’un actiu subjacent. En el cas dels derivats de criptomonedes, l’actiu subjacent és, en la majoria dels casos, Bitcoin (BTC) o altres criptomonedes principals..

En general, els derivats són instruments financers sofisticats, generalment d’alt risc, que són útils per gestionar el risc mitjançant cobertura.

Contents

- 1 Derivats tradicionals

- 2 Futurs de Bitcoin

- 3 Què és un contracte de futurs de Bitcoin?

- 4 Com funciona un contracte de futurs de Bitcoin?

- 5 Per què la gent compra i ven BTC mitjançant contractes de futurs??

- 6 Futurs o permutes perpetus de Bitcoin

- 7 Com funcionen els intercanvis perpetus de BTC?

- 8 Opcions de Bitcoin

- 9 Com funciona un contracte d’opcions de Bitcoin?

- 10 Per què la gent compra i ven BTC mitjançant contractes d’opcions??

- 11 Derivats i legitimitat de Bitcoin

Derivats tradicionals

Mentre que els mercats tradicionals han estat utilitzant diverses formes de derivats per a milers d’anys, les seves varietats modernes es remunten a la Anys 70 i 80, quan Chicago Mercantile Exchange i Chicago Board of Trade van introduir contractes de futurs.

Els tipus més derivats de derivats inclouen futurs, futurs i opcions, que es basen en una varietat d’actius, inclosos accions, divises, bons i matèries primeres. Donat el gran nombre de derivats disponibles avui en dia, és difícil determinar la mida del mercat estimacions que van des de bilions a més d’un bilió de dòlars.

Futurs de Bitcoin

Entre els derivats criptogràfics, Futurs de Bitcoin van ser els primers a incorporar-se al mainstream i van continuar sent els més cotitzats en termes de volums. Es negocien futurs BTC plataformes més petites ja el 2012, però no ho era fins al 2014 que la creixent demanda va provocar importants intercanvis, és a dir, CME Group Inc i Cboe Global Markets Inc segueix el mateix.

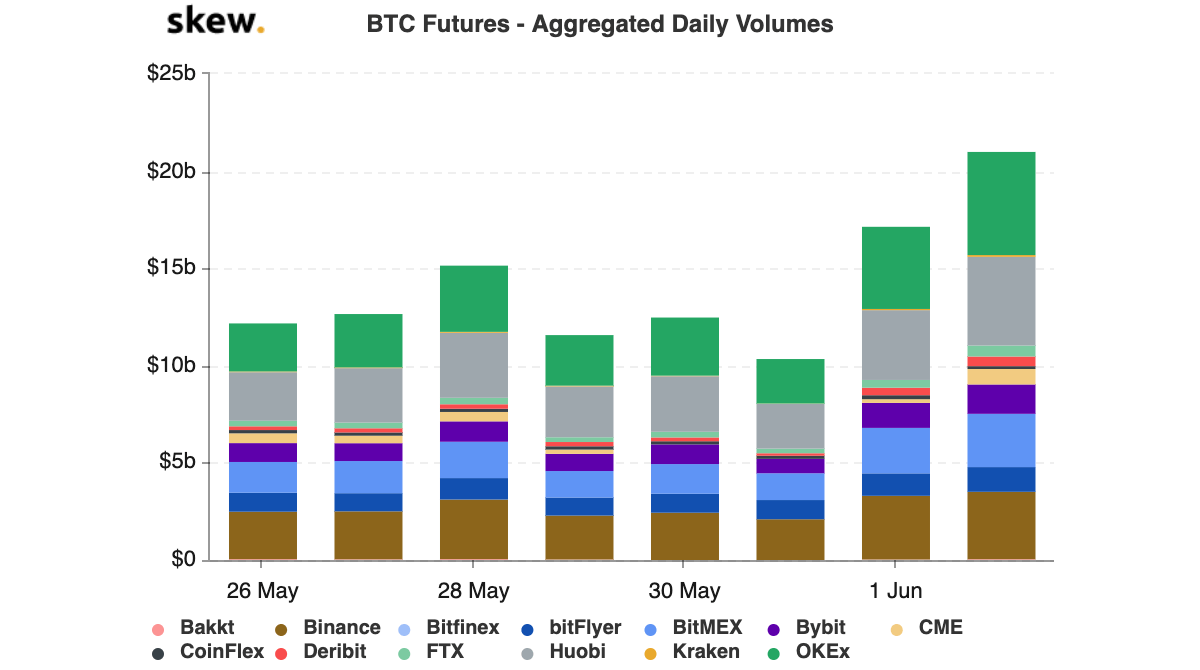

Avui en dia, els futurs de Bitcoin es troben entre els instruments més populars de l’espai, amb borses de primer nivell com OKEx que registren diàriament milers de milions de dòlars en volum..

Què és un contracte de futurs de Bitcoin?

Un contracte de futurs és un acord entre dues parts (generalment dos usuaris en una borsa) per comprar i vendre un actiu subjacent (BTC en aquest cas) a un preu acordat (el preu a termini), en una data determinada en el futur.

Tot i que els detalls més fins poden variar d’intercanvi a intercanvi, la premissa bàsica darrere dels contractes de futurs continua sent la mateixa: dues parts acorden fixar el preu d’un actiu subjacent per a una transacció en el futur..

Per comoditat, la majoria de les borses no requereixen que els titulars de contractes de futurs rebin l’actiu subjacent real (com barrils de petroli o barres d’or) un cop caduca el contracte i, en canvi, donen suport a les liquidacions en efectiu..

No obstant això, els futurs Bitcoin assentats físicament, com els que ofereix Bakkt d’Intercontinental Exchange, ho són creixent en popularitat, ja que els bitcoins reals es poden transferir amb relativa facilitat en comparació amb la majoria de productes bàsics.

Com funciona un contracte de futurs de Bitcoin?

Anem a través d’un intercanvi de futurs BTC El mercat setmanal de futurs d’OKEx. En primer lloc, el mercat de futurs setmanal només significa que el titular del contracte aposta pel preu de Bitcoin durant una setmana; OKEx també ofereix períodes de temps quinzenals, trimestrals i bimensuals per a futurs..

Per tant, si Bitcoin cotitza avui a 10.000 dòlars i Adam creu que el preu serà més alt la setmana que ve, podrà obrir un posició llarga amb un mínim d’un contracte (cada contracte representa 100 dòlars en BTC) al mercat de futurs setmanal d’OKEx.

Quan algú compra Bitcoin i el manté (va molt de temps), compten amb la pujada del preu, però no poden obtenir beneficis si el preu baixa. Shorting, o vendre avui un actiu amb l’esperança que redueixi el preu demà, és com els comerciants es beneficien de la caiguda dels preus.

Per a aquest exemple, suposarem que Adam obre 100 contractes llargs (100 x 100 $ = 10.000 $), que representen col·lectivament el seu compromís de comprar 1 BTC en la data de liquidació la setmana que ve (8 a.m. UTC tots els divendres a OKEx) per aquest preu: 10.000 $.

D’altra banda, tenim a Robbie, que creu que el preu de Bitcoin serà més baix de 10.000 dòlars la setmana que ve i hi vol anar curt. Robbie es compromet a vendre 100 contractes, o 1 BTC, a la data de liquidació la setmana que ve pel preu acordat de 10.000 dòlars.

Adam i Robbie coincideixen amb el canvi i es converteixen en les dues parts que contracten futurs: Adam es compromet a comprar 1 BTC a 10.000 dòlars i Robbie es compromet a vendre 1 BTC a 10.000 dòlars quan caduqui el contracte..

El preu de Bitcoin una setmana després, a la data de liquidació, determinarà si aquests dos comerciants veuen beneficis o pèrdues.

Passa una setmana i Bitcoin cotitza a 15.000 dòlars. Això significa que Adam, que havia acordat comprar 1 BTC per 10.000 dòlars, va obtenir beneficis del seu contracte, guanyant 5.000 dòlars. Adam, segons l’acord, només havia de pagar 10.000 dòlars per 1 BTC, que podrà vendre immediatament pel seu valor de mercat actual de 15.000 dòlars..

Robbie, en canvi, perd 5.000 dòlars, ja que ha de vendre el seu 1 BTC pel preu acordat de 10.000 dòlars, tot i que ara val 15.000 dòlars..

Segons si Adam i Robbie van utilitzar Futurs amb marge USDT o bé Futurs amb marge de moneda, OKEx liquida el contracte en stablecoin Tether (USDT) o BTC, abonant al compte d’Adam o Robbie el benefici o la pèrdua realitzats.

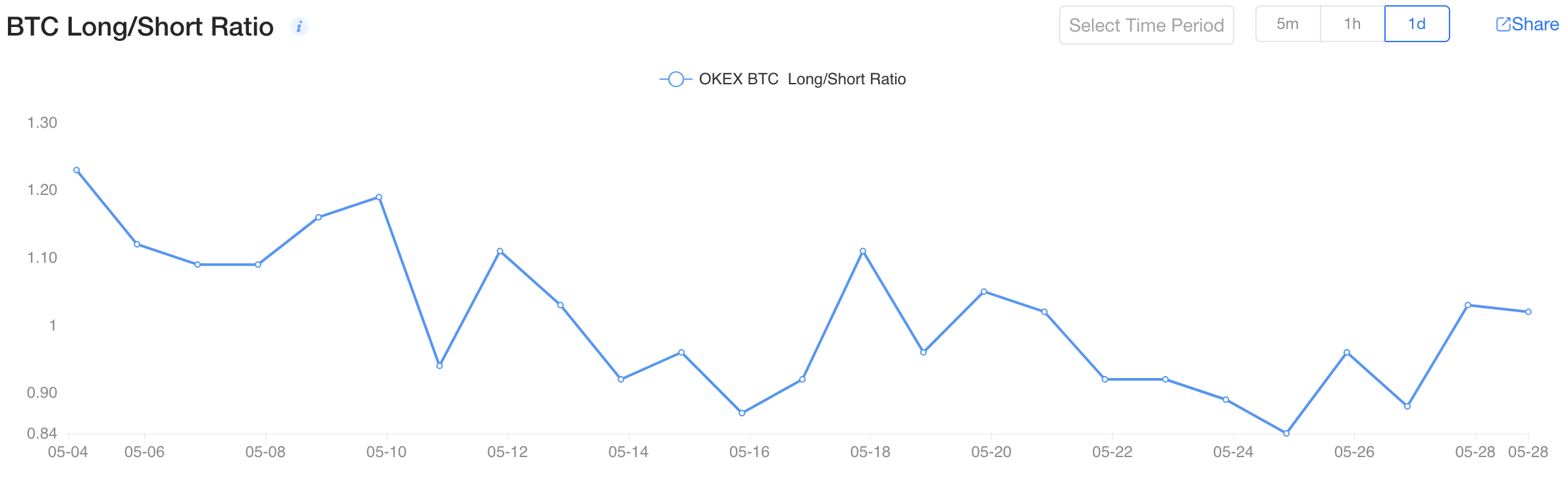

Atès que els contractes de futurs reflecteixen les expectatives dels participants del mercat, indicadors com el BTC Long / Short Ratio poden proporcionar una visió ràpida del sentiment general. El BTC Long / Short Ratio, compara el nombre total d’usuaris amb posicions llargues i aquells amb posicions curtes, tant en futurs com en permutes perpetues.

Quan la ràtio és de 1, significa que un nombre igual de persones ocupa posicions llargues i curtes (el sentiment del mercat és neutral). Una proporció superior a un (més llargs que curts) indica un sentiment alcista, mentre que una proporció inferior a un (més curts que llargs) indica expectatives baixistes del mercat.

Per què la gent compra i ven BTC mitjançant contractes de futurs??

Per què algú contractaria futurs per comprar o vendre Bitcoin en lloc de negociar BTC directament al mercat spot? En general, les dues respostes són la gestió de riscos i l’especulació.

Gestió del risc

Els contractes futurs han estat durant molt de temps utilitzat pels agricultors intentant reduir el seu risc i gestionar el seu flux de caixa assegurant-se que puguin obtenir compromisos per als seus productes amb anterioritat, a un preu preestablert. Atès que els productes agrícoles poden trigar a preparar-se, és lògic que els agricultors vulguin evitar fluctuacions i incerteses en els preus del mercat en el futur.

La volatilitat i els canvis de preus de Bitcoin també requereixen una gestió activa del risc, especialment per a aquells que confien en l’actiu digital per obtenir ingressos regulars, com ara Miners de Bitcoin.

Els ingressos dels miners depenen del preu de Bitcoin i dels seus costos mensuals. Tot i que els primers poden fluctuar enormement diàriament, els segons es mantenen en gran mesura fixats, cosa que dificulta la projecció de guanys amb certesa.

A més, l’augment de la competència a l’espai miner dóna lloc a nous reptes no relacionats amb els preus, com ara la redundància de maquinari a causa de l’augment dificultat. L’única manera que els miners puguin continuar operant en un entorn d’aquest tipus amb un risc mínim és protegir-se derivats com a futurs.

Especulació

Tanmateix, la gestió o la cobertura de riscos ho són diferent de l’especulació, que també és un dels principals motors dels contractes de futurs de Bitcoin. Atès que els comerciants i els especuladors pretenen beneficiar-se de la volatilitat dels preus en qualsevol direcció (cap amunt o cap avall), necessiten la possibilitat d’apostar en cada sentit, llarg o curt..

Els contractes de futurs ofereixen als pessimistes la possibilitat d’afectar el sentiment del mercat, un fenomen que va parlar detalladament el Banc de la Reserva Federal de San Francisco en la seva investigació titulada Com van canviar els preus de Bitcoin el comerç de futurs.

Per últim, els futurs de Bitcoin són populars perquè permeten l’ús de apalancament, on els comerciants poden obrir posicions superiors als seus dipòsits, sempre que mantinguin una ràtio de marge acceptable (determinada per l’intercanvi). L’ús de palanquejament no altera cap de les condicions associades a un derivat i només serveix per ampliar el risc i la recompensa.

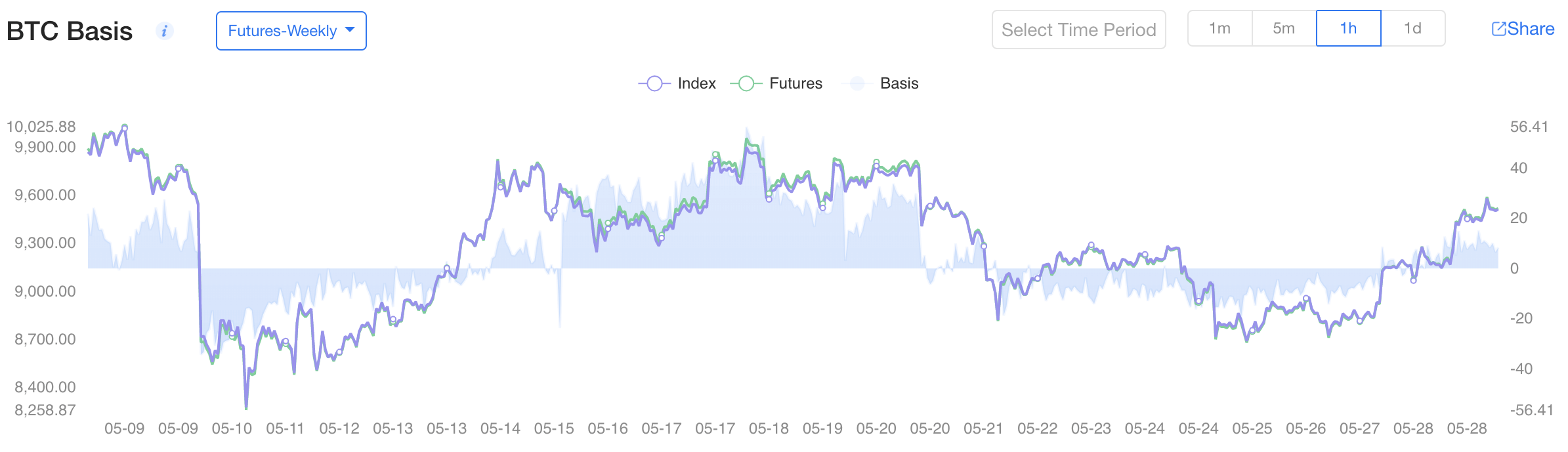

Quan el mercat és alcista, els futurs contractes tenen un valor apreciable i es poden vendre amb una prima superior al preu al comptat, i viceversa. Aquesta diferència, anomenada base, és un altre bon indicador per avaluar el sentiment del mercat.

Quan la base és positiva (alcista), significa que el preu dels futurs és superior al preu spot real. Quan la base és negativa (baixista), indica que el preu de futurs és inferior al preu spot.

Futurs o permutes perpetus de Bitcoin

A més dels futurs estàndard comentats anteriorment, els mercats de Bitcoin també admeten intercanvis perpetus, que, fidels al seu nom, són contractes de futurs sense data de caducitat.

Com que no hi ha data de liquidació, cap de les parts ha de comprar ni vendre. En lloc d’això, se’ls permet mantenir les seves posicions obertes mentre mantingui el seu compte prou BTC (marge) per cobrir-los.

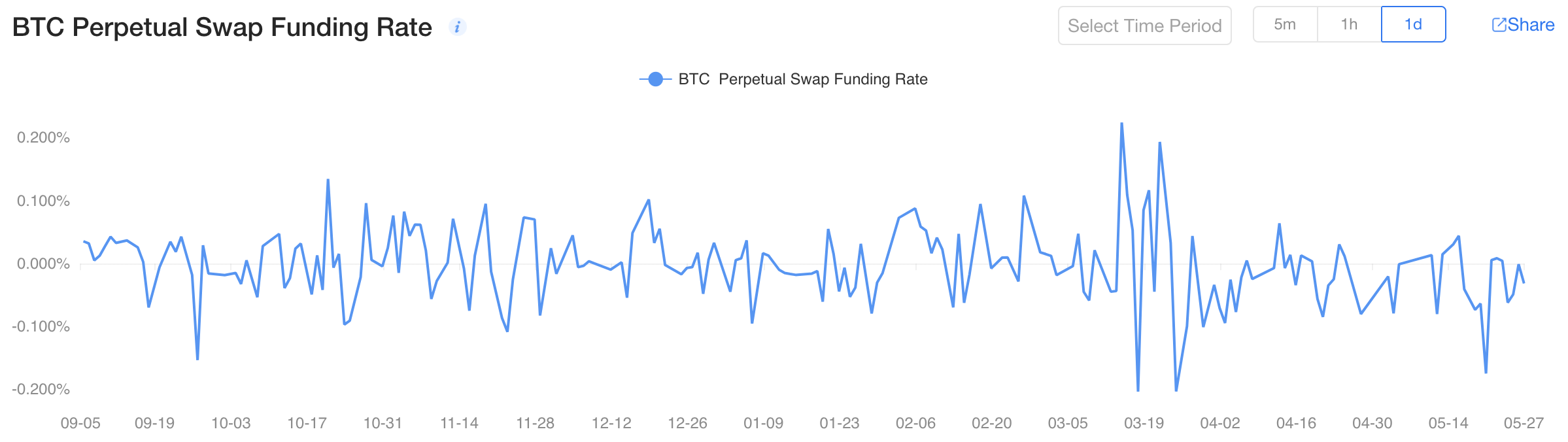

No obstant això, a diferència dels futurs estàndard, on el preu del contracte i l’actiu subjacent convergeixen en última instància quan expira el contracte, els contractes perpetus no tenen aquesta data de referència en el futur. Els futurs o swaps perpetus utilitzen un mecanisme diferent per fer efectiva la convergència de preus a intervals regulars, anomenada taxa de finançament.

La finalitat del tipus de finançament és mantenir el preu d’un contracte en línia amb el preu al comptat de l’actiu subjacent, desaconsellant desviacions importants..

És important tenir en compte que la taxa de finançament és una comissió intercanviada entre les dues parts d’un contracte (les parts llarga i curta), no una comissió cobrada per l’intercanvi.

Si, per exemple, el valor d’un contracte perpetu continua augmentant, per què els pantalons curts (persones de la part venedora) continuarien mantenint un contracte obert indefinidament? La taxa de finançament ajuda a equilibrar aquesta situació. La taxa en si varia i està determinada pel mercat.

Com funcionen els intercanvis perpetus de BTC?

Per exemple, si un contracte d’intercanvi perpetu cotitza a 9.000 dòlars, però el preu al comptat de BTC és de 9.005 dòlars, la taxa de finançament serà negatiu (per tenir en compte la diferència de preu). Una taxa de finançament negativa significa que els titulars de curt termini han de pagar als titulars de llarg termini.

Si, en canvi, el preu del contracte és superior al preu spot, la taxa de finançament serà positiu – Els titulars de contracte llarg han de pagar els titulars de contracte curt.

En tots dos casos, la taxa de finançament promou l’obertura de noves posicions que puguin apropar el preu del contracte al preu spot.

Els pagaments dels tipus de finançament es fan cada vuit hores a la majoria de borses, inclòs OKEx, sempre que els titulars del contracte mantinguin les seves posicions obertes. Els beneficis i les pèrdues, en canvi, es realitzen en el moment de la liquidació diària i s’abonen automàticament als comptes dels titulars.

Les dades sobre els tipus de finançament, tal com es mostra a continuació, es poden utilitzar per avaluar ràpidament les tendències i el rendiment del mercat durant qualsevol període de temps. De nou, a finançament positiu taxa ens diu que el mercat és generalment més alcista – el preu del contracte de permuta és superior als preus spot. A taxa de finançament negativa indica un sentiment baixista, ja que significa que el preu de permuta és inferior al preu spot.

Opcions de Bitcoin

Com els futurs de Bitcoin, opcions també són productes derivats que fan un seguiment del preu de Bitcoin al llarg del temps. Tanmateix, a diferència dels futurs estàndard (en què dues parts acorden una data i un preu per comprar o vendre l’actiu subjacent) amb opcions, literalment compreu l’opció o bé el dret a comprar o vendre l’actiu a un preu fixat en el futur..

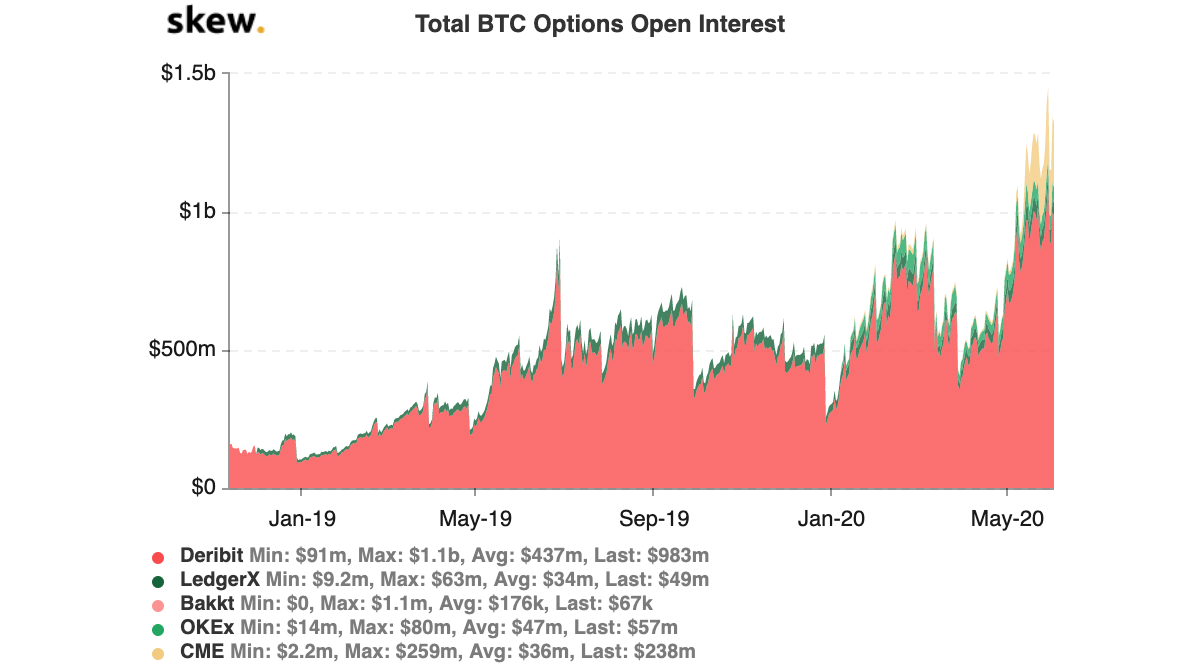

Tot i que és criptogràfic les opcions són més recents que els futurs, aquest mes les opcions de Bitcoin van arribar a un màxima històrica de més de 1.000 milions de dòlars en termes d’interès obert (OI). OI indica el valor total (en USD, generalment) dels contractes d’opcions pendents que encara no s’han resolt. Un creixent interès obert generalment indica una entrada de capital nou al mercat.

Truca i posa

Hi ha dos tipus de contractes d’opcions, opcions de trucada i posar opcions. Les opcions de trucada donen dret al titular comprar un actiu subjacent en una data fixada (caducitat) i les opcions de venda donen dret al titular vendre això. Cada opció, en funció de les condicions associades, té un preu de mercat, anomenat premium.

Els contractes d’opcions també són de dos tipus, americans i europeus. Es pot exercir una opció nord-americana (és a dir, el titular compra o ven) en qualsevol moment abans de la data de caducitat, mentre que una opció europea només es pot exercir en la data de caducitat. OKEx admet les opcions europees.

Posseir una opció significa que si el titular decideix no exercir el seu dret de compra o venda en la data de caducitat, el contracte simplement caduca. El titular no ha de fer-ho bé, però perd la prima, el preu que va pagar pel contracte.

Les opcions també es liquiden en efectiu per comoditat, però comporten riscos molt diferents en comparació amb els futurs. Amb futurs, el risc i la recompensa de qualsevol de les parts són il·limitats (el preu de Bitcoin pot anar a qualsevol lloc abans de la liquidació). Però amb les opcions, els compradors tenen beneficis potencials il·limitats i pèrdues limitades, mentre que els venedors d’opcions tenen pèrdues potencials il·limitades i guanys molt limitats (com s’explica a continuació).

Com funciona un contracte d’opcions de Bitcoin?

Si Bitcoin cotitza avui a 10.000 dòlars i, aquesta vegada, Robbie creu que el preu serà més alt en una data determinada en el futur (diguem-ne un mes després), pot comprar un opció de trucada. L’opció de trucada de Robbie té un preu de ganga (el preu al qual es pot comprar BTC en el futur) de 10.000 dòlars o menys.

Si un mes després Bitcoin cotitza a 15.000 dòlars, Robbie pot exercir la seva opció de compra i compra Bitcoin per 10.000 dòlars i obtenir beneficis instantanis. D’altra banda, si Bitcoin cotitza a 9.000 dòlars al mes després, Robbie només pot deixar caducar la seva opció.

Tot i això, no hem considerat la prima d’opció en cap d’aquests casos. La prima és la que pagarà Robbie per comprar l’opció de compra (el preu de mercat de l’opció). Si la prima és de 1.500 dòlars, Robbie pagarà 1.500 dòlars avui per tenir el dret a comprar Bitcoin a 10.000 dòlars al mes més tard.

Això significa, per a Robbie, que el preu de desigualtat real és de 10.000 $ + 1.500 $ = 11.500 $, de manera que Bitcoin necessita que BTC sigui superior a 11.500 $ per obtenir beneficis. Si Robbie decideix deixar caure la seva opció, només haurà perdut la prima de 1.500 dòlars.

Així, en efecte, si bé el potencial de lucre de Robbie és il·limitat (o, més aviat, només està limitat pel preu de Bitcoin), la seva pèrdua està limitada per la prima que va pagar. En cap cas, Robbie pot perdre més de la prima d’aquest contracte.

Després tenim a Adam, que creu que Bitcoin baixarà de preu durant el proper mes. Pot comprar un opció put, amb un preu de vaga de 10.000 dòlars. Això significa que tindrà l’opció de fer-ho vendre Bitcoin a 10.000 dòlars d’aquí a un mes, independentment del preu spot.

Al cap d’un mes, si Bitcoin cotitza a menys de 10.000 dòlars, diguem-ne a 8.000, Adam obtindrà beneficis exercint la seva opció: vendre BTC per 2.000 dòlars més que el preu de mercat. Si BTC cotitza a més de 10.000 dòlars, només pot deixar caducar la seva opció.

Adam també haurà de pagar la prima per comprar aquesta opció i, com Robbie, la prima també és l’import màxim que corre el risc en aquest contracte..

D’altra banda, tenim venedors d’opcions o contractistes contraparts a Robbie i Adam i han acordat vendre’ls opcions de compra i venda respectivament. Aquests venedors prometen essencialment vendre i comprar BTC a demanda, a canvi de les primes pagades per Robbie i Adam.

En termes de risc, els beneficis del venedor d’opcions estan limitats per la prima que cobren, però les seves pèrdues són potencialment il·limitades, ja que hauran de comprar o vendre BTC si s’exerceix l’opció, per molt gran que sigui la diferència entre el preu spot i el preu de vaga és.

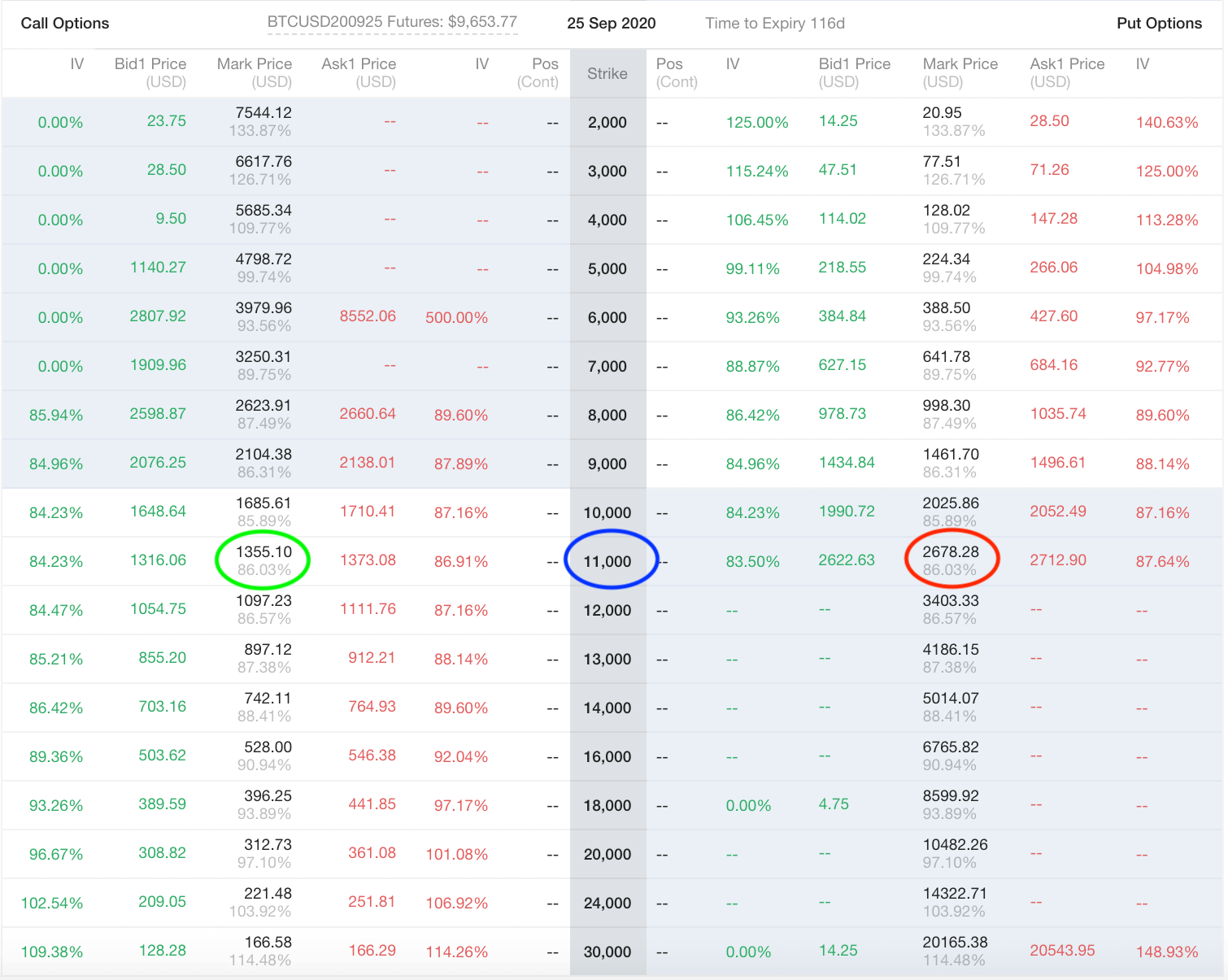

Això es pot explicar a través de OKEx Mercat d’opcions de Bitcoin veure més avall.

Les opcions de trucada i venda per a una data de caducitat del 25 de setembre de 2020 es mostren al gràfic anterior. El cercle blau marca els contractes d’opcions amb un preu de vaga d’11.000 dòlars, el que significa que el titular d’un opció de trucada per a aquest contracte podrà comprar Bitcoin a 11.000 dòlars el 25 de setembre, mentre que el titular d’un opció put serà capaç de vendre pel mateix. Els cercles verd i vermell indiquen el marca preu, que és un indicador mitjà de valoracions de mercat, mentre que el "Oferta 1" i "Pregunta1" les xifres reflecteixen les ofertes actuals del mercat.

Si Robbie comprés aquesta opció de trucada avui, pagaria la millor sol·licitud (que és de 1.373,08 dòlars a la captura de pantalla anterior) com a prima per reservar el dret a comprar Bitcoin a 11.000 dòlars el 25 de setembre. De la mateixa manera, Adam pagaria 2.712,90 dòlars per comprar la seva opció de venda pel dret a vendre Bitcoin a 11.000 dòlars el 25 de setembre.

La diferència d’aquestes primes és representativa del sentiment del mercat, on la contrapartida que accepta comprar el Bitcoin d’Adam creu que és una aposta més arriscada que aquella que accepta vendre a Robbie.

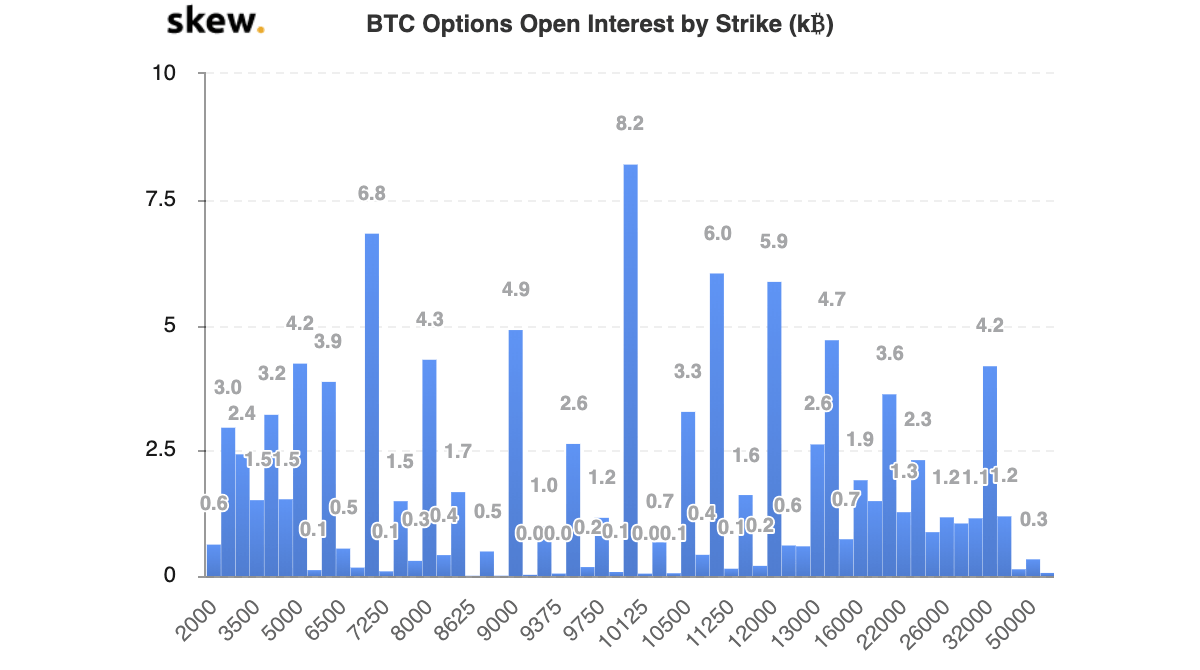

Open Interest by Strike és un altre conjunt de dades que pot revelar les perspectives del mercat d’un cop d’ull, tal com es mostra al gràfic següent.

Aquest gràfic mostra el valor (en BTC) de les opcions no caducades (trucada + venda) a diversos preus d’atenció. Com s’ha vist anteriorment, la majoria dels participants al mercat tenen contractes d’opcions a un preu de vaga de 10.125 dòlars, seguits de 7.250 dòlars i 11.250 dòlars. Observant aquestes dades es destaquen els tres preus de vaga més comuns com a preus en joc de Bitcoin, i els rangs previstos en un futur proper.

Per què la gent compra i ven BTC mitjançant contractes d’opcions??

Els contractes d’opcions, com els futurs, també són eines per a la gestió de riscos, però són una mica més flexibles, ja que no estan acompanyats d’obligacions per als compradors..

Podem tornar a discutir els miners de Bitcoin com a potencials beneficiaris d’aquests contractes, on poden adquirir opcions de venda per garantir una tarifa determinada per al seu BTC minat en el futur. No obstant això, a diferència dels contractes de futurs, on els miners estarien obligats a vendre el seu BTC independentment del preu, aquí poden optar per no vendre si Bitcoin augmenta significativament.

L’especulació continua sent un altre motiu darrere de l’ús d’opcions, ja que permeten als participants conservadors del mercat fer apostes amb sumes de risc molt més petites (les primes) en comparació amb els contractes de futurs..

Derivats i legitimitat de Bitcoin

Els derivats com ara futurs i opcions admeten l’actiu subjacent descobriment de preus – la determinació del preu del mercat: proporcionant al mercat les eines necessàries per expressar el sentiment. Per exemple, sense derivats, els inversors de Bitcoin quedaven relegats en gran mesura a comprar i mantenir el propi actiu, cosa que va crear un bombolla el 2017, a mesura que els preus es van disparar fins als màxims històrics.

Només després que CME i Cboe van llançar els futurs de Bitcoin, els mercats més curts van ser capaços de fer-ho esclata la bombolla.

Tant com la caiguda posterior i "hivern criptogràfic" del 2018 va arribar al mercat amb força, també va promoure la maduresa i el creixement, a mesura que els preus s’anivellaven, cosa que permetia que la tecnologia i l’adopció tornessin a estar al capdavant.

Mentrestant, el llançament de derivats regulats, com ara Opcions de Bitcoin de Bakkt, estan ajudant legitimar l’espai criptogràfic i atraure inversors institucionals.

En última instància, perquè Bitcoin es converteixi en una àmpliament acceptada classe d’actius, molts argumenten que necessita un mercat transparent no és fàcil de manipular.

Per aconseguir-ho caldrà una afluència de nou capital, una major liquiditat, una volatilitat reduïda, formació orgànica de preus i la confiança d’inversors institucionals a gran escala. Cada producte derivat de qualitat té el potencial d’aconseguir Bitcoin un pas més cap a aquesta legitimitat.

OKEx Insights presenta anàlisis de mercat, funcions en profunditat i notícies seleccionades de professionals de criptografia.