OKEx暗号オプションの原則と戦略III:デルタおよびデルタニュートラル

このシリーズは、オプションギリシャ、デルタ、および関連する取引のアイデアをカバーしています.

私. デルタ

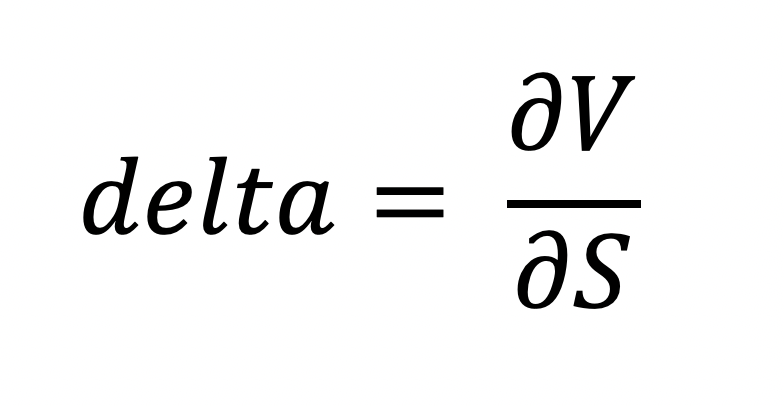

現在、オプションのギリシャ語を入力しています。これは、「各価格要素(原資産価格、ボラティリティ、満期までの時間、無リスク金利)に関するオプション価格の偏導関数」です。そしてこの記事では、デルタについて説明します。 原資産の価格に関する一次偏導関数, として表されます

概念に近づくために、たとえば、50ドルの増分でBTCコールオプション価格の変更がある場合、BTCスポット価格が100ドル増加すると、デルタは0.5(:= 50/100)になります。プットオプションの場合、これは逆の方法で発生します。BTC価格が上がると、プットオプション価格が下がります。たとえば、BTCが$ 9000から$ 9200に上がり、プットオプション価格が$ 100下がり、プットオプションデルタが-0.5になります。 (:= -100/200).

さらに、アットザマネーオプションでは、お金の中にいる確率が50/50であるため、デルタはコールとプットでそれぞれ0.5と-0.5の周りで争っています(実際には、コールデルタはより少し高くバイアスされています0.5、そして最初にオプション市場に参入したときに最初に触れたものを要約してください)。また、スポット価格が上がるとオプションのペイオフが「S — K」として確保されるため、インザマネーの深いデルタはコールオプションの1に非常に近くなります。したがって、コールオプションのデルタは0から1の範囲になり、プットオプションのデルタは-1から0の範囲になります。.

しかしながら, OKExBTCオプションデルタ と定義されている [ブラックショールズデルタ—オプションのマークプライス] 完璧なヘッジのために、範囲と数自体が、最初に述べた一般的に知られている定義とは異なることがわかりますが、あなたの理解からそう遠くはなく、さらに簡単で効果的です! BTCUSDオプションは従来のオプションとは異なるため、このアプローチを実装しました, BTCに基づいて価格設定および取引. この実装により、実際に自分の立場をヘッジするときに、ユーザーをより良い状況、理想的には完璧で収益性の高い状態に保つことができると信じています。これについては、次のセクションで詳しく説明します.

最後に、次のステップにジャンプする前に、コールオプションを書き込む(販売する)と、デルタが逆になります.

II. デルタニュートラル?

原資産の価格変動のリスクを排除したデルタニュートラルポートフォリオについて聞いたことがあります。簡単に言えば、このように機能します.

あなたが1つのBTCを所有していると仮定します。あなたはBTCの長期的な価格が上昇することについては前向きですが、今後の半減イベントについては確信が持てず、心配さえしていません。それで、しばらくの間デルタニュートラルポジションを構築することに決めてください、それでデルタ-0.5で20のプットオプションを購入してください、そしてあなたは理論的に安全です。どうやって?

![]()

ただし、このアイデアを実装すると、デルタは微小な変化に基づいているため、短期間しか機能せず、BTCの価格変動の1分ごとの変化を管理するのは難しいことがわかります。はい、教科書アプローチ!したがって、完全なヘッジは短期間(またはごくわずかな価格変動内)しか持続せず、インデックスが米ドルであるが価格設定されてBTCで取引される実際の暗号取引では効果的に機能しません。そこで、紹介したいのは 新しいデルタ定義.

![]()

BTC先物でデルタニュートラルポートフォリオを構築することにより、PnLの観点から関連するヘッジの有効性を確認します。これは、同じ原資産指数とスポットと比較して安価な商品に基づいており、満期に関しても.

仮定

現在のBTCUSDインデックスは$ 10,000で、2か月で期限が切れる$ 15,000のストライキで10プットオプションをロングします。オプション価格は$ 5400(BTCでは0.54に相当)、BSデルタは-0.7899と表示されます。ただし、完全にヘッジするために、OKExはデルタを-0.7899ではなく-1.3299(:= -0.7899–0.54)として提供します。なぜ?

シナリオ1.BSデルタベースのヘッジのPnL結果

同じ満期先物契約(2か月で満了)を考えると、先物のデルタは0.01(:= 100/10000)です。.

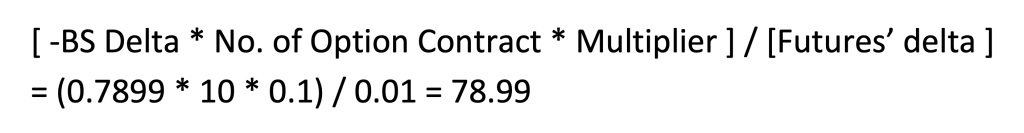

したがって、BSデルタヘッジで10プットオプションを延長するために必要な先物契約の数は、次のように計算されます。

BSデルタヘッジアプローチでは、79先物契約が必要であるため、10プットと79先物でポートフォリオを構築しました。.

しばらくすると、価格が変動しました。たとえば、BTCUSDインデックスは12000ドルに達しました。ポートフォリオの価値はどのように変化しますか?

価格が2000ドル上昇したことを除いて、他のすべての条件を変更せずに、プットオプションの値が3,970ドル(:= 0.3309 BTC)に変更されたことを確認できます。そして先物PnLは0.1316に変更されました(:=(100 / 10000–100 / 12000)* 79)

したがって、合計PnL =(0.3309–0.54)+0.1316≈-0.08BTC

シナリオ2.PAデルタベースのヘッジのPnL結果

PA Deltaを使用して、上から同じアプローチを適用する,

![]()

したがって、10プットと133先物でデルタニュートラルポートフォリオを構築します.

シナリオ1で述べたのと同じアプローチを適用することにより、次のように合計PnLを取得できます。,

先物ポジション値の変更0.2216(:=(100 / 10000–100 / 12000)* 133)

合計PnL =(0.3309–0.54)+0.2216≈0.01BTC

結論

上記のケースをチェックして、既存のデルタヘッジと新しいデルタヘッジのヘッジの有効性を確認しました。四捨五入の問題があるはずです。オプション値の非線形性とBTC価格および貿易資産が組み合わさって小さな破片ができたため、PAデルタヘッジPnLを超えると0に収束しました。さらに、他の価格変動で自分でシミュレートする場合は、ダウン、私たちのPAデルタのアイデアは、取引の瞬間にあなたのポートフォリオを完璧なヘッジに置き、深いか外かを問わず、価格変動からポートフォリオを保護することです。そして、傾斜した平らな放物線、サドルの尖った生け垣の形をしているので、ほぼ確実に、さらに良い結果はわずかな利益になります!

上記のすべての理由により、OKExオプショントレーダーは ユーザー中心のパラメータサービス、PA Delta, 取引の決定に影響を与える理論的なアイデアの代わりに。また、他のギリシャ語とパラメータについては次のシリーズで説明しますので、ご期待ください。新しい年の取引をお楽しみください.

OKExをフォローしてください:

ウェブサイト:https://www.okex.com