DeFiコミュニティは、大規模な勢いの変化の後、イーサリアム2.0の発売を熱心に期待しています

OKExInsightsのDeFiDigestは、分散型金融業界の毎週の調査です。.

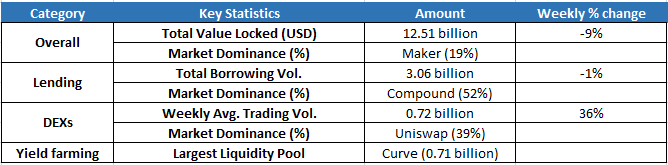

DeFi市場のスナップショット

DeFi製品に閉じ込められた総額が138.0億ドルから125.1億ドルに減少したため、分散型金融市場は今週下落しました。.

Makerは、19%の市場支配レベルで、DeFi分野でのリーダーシップを継続しました。一方、Compoundは、52%のシェアで、貸付分野で市場での優位性を維持しました。.

分散型取引所の週平均取引量は36%増加し、Uniswapは39%の取引量支配を維持しました。今週最大の流動性プールとしてCurveがSushiSwapに取って代わりました.

DeFi領域にロックされた合計値は今週減少しましたが、DEXの週次取引量は36%増加しました。ソース: DeFiパルス そして DeBank

DeFi領域にロックされた合計値は今週減少しましたが、DEXの週次取引量は36%増加しました。ソース: DeFiパルス そして DeBank

イーサリアム2.0のフェーズ0の発売が大いに期待されています

DeFiコミュニティは、12月1日に計画どおりに行われる可能性が高いEthereum2.0フェーズ0のリリースを熱心に期待しています。Ethereumプロトコルのアップグレード。 静けさ, ネットワークをプルーフオブステークコンセンサスメカニズムに移行し、現在のプルーフオブワークモデルを置き換えます.

がある 4つのフェーズ イーサリアム2.0アップグレードの。の起動をアクティブ化するには ビーコンチェーン, その預金契約, リリース 11月5日に、524,288イーサリアム(ETH)のデポジットしきい値が必要です。執筆時点で、741,728ETHは 賭けた 預金契約で。イーサリアムの共同作成者であるVitalikButerinによると、ビーコンチェーンは 発売 12月1日.

ビーコンチェーンは、既存のイーサリアムネットワークと並行して実行されるPoSブロックチェーンです。イーサリアムネットワーク上の既存のユーザーやDeFiアプリケーションには影響しません。バリデーターは、トランザクションの検証を担当するイーサリアムネットワークの主要な利害関係者になります。イーサリアム2.0バリデーターになるには、ユーザーはデポジット契約で最低32ETHを賭ける必要があります.

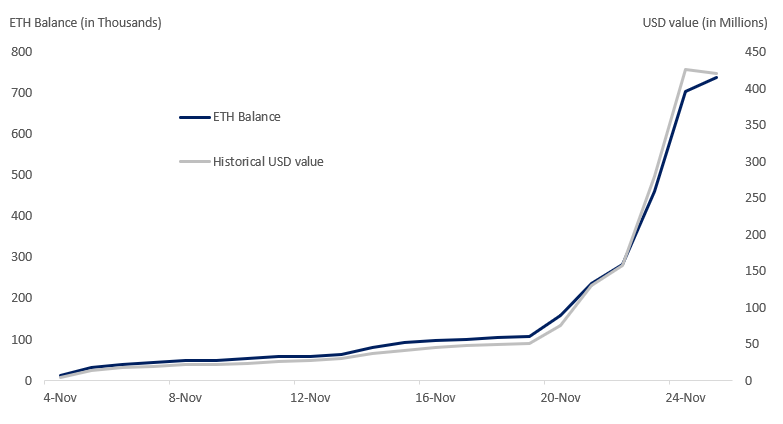

ETH預金のスロースタート

11月5日にイーサリアム2.0の預金契約が最初に開始された後、最初の2週間は預金のしきい値に達するまでの進捗が遅かった。 11月17日の時点で、100,000 ETHをわずかに超えるETHが預金契約に賭けられました。必要な預金しきい値の19%のみです。.

プロセスへの最初の参加が少なかった理由は、賭けられたETHの引き出し時間の不確実性に起因する可能性があります。なので 了解しました Codefiによると、さまざまなDeFiプロトコルがEthereum 2.0よりも高いステーキングリターンを提供する場合、ETH保有者は代わりにDeFiプロトコルにコインを賭けることができます。 MyCryptoのCEOであるTaylorMonahanは、 非公式の世論調査 Twitterで、賭けられたETHの引き出し時間の不確実性のために、ユーザーの大多数がイーサリアム2.0を価値のある投資と見なさないことを示唆しました.

勢いの劇的な変化

初期段階での参加が少なかったにもかかわらず、イーサリアム2.0は、過去1週間で600,000以上のETHが急速に賭けられた後、勢いを増しました。.

現在、700,000を超えるETHがイーサリアム2.0の預金契約に賭けられています。ソース: Etherscan, OKExインサイト

現在、700,000を超えるETHがイーサリアム2.0の預金契約に賭けられています。ソース: Etherscan, OKExインサイト

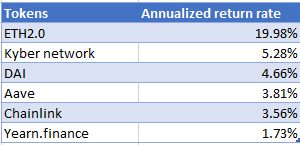

預金が劇的に急増した理由の1つは、イーサリアム2.0をステーキングすることで期待される年間収益が、DeFiプロトコルでのステーキングからの収益よりもはるかに高いことです。執筆時点で、プロトコルにステーキング オファー 19.98%の年間収益率— Aave、DAI、yearn.financeなどのDeFiプロトコルを上回っています.

イーサリアム2.0のステーキングの年間収益は、DeFiプロトコルよりも高くなっています。ソース: ステーキングリワード

イーサリアム2.0のステーキングの年間収益は、DeFiプロトコルよりも高くなっています。ソース: ステーキングリワード

イーサリアム2.0でのより高い期待収益とは別に、サードパーティのステーキングプロバイダーの出現も預金の増加に役立ちました。なので 述べました Stakeing Rewardsでは、バリデーターノード自体を実行するのではなく、ユーザーがバリデーターになるための3つの選択肢があります。

- Validator-as-a-service(UIソリューション)

- Validator-as-a-service(APIソリューション)

- 事前構成されたバリデーターノード

Validator-as-a-serviceソリューションは半管理的です。これは、VaaSソリューションプロバイダーがユーザーの検証キーを保持し、ユーザーが資金の完全な制御を維持しながら引き出しキーを所有することを意味します。 UI VaaSソリューションは富裕層の投資家を対象としていますが、ほとんどのAPIソリューションは機関投資家を対象としています。一方、ユーザーは、次のような事前構成されたバリデーターノードを使用する場合、バリデーターノードの初期技術セットアップを実行する必要はありません。 Launchnodes そして アバド.

ユーザーが32ETHをデポジットし、イーサリアムネットワークのバリデーターになると、ネットワークをサポートしたことに対する報酬(または、オフラインまたは悪意を持って行動した場合はペナルティ)を受け取ります。フェーズ0では、バリデーターが次のことを行うことができます。 辞任 彼らの責任はありますが、終了するとバリデーターのステータスを回復することはできません。また、フェーズ1.5のアップグレードが開始されるまで、最初の出資を取り消すことはできません。 期待される ただし、ユーザーが引き続きイーサリアム2.0ネットワークのバリデーターとして機能する場合は、次のことが可能になります。 撤退 フェーズ0中の彼らのステーキング報酬.

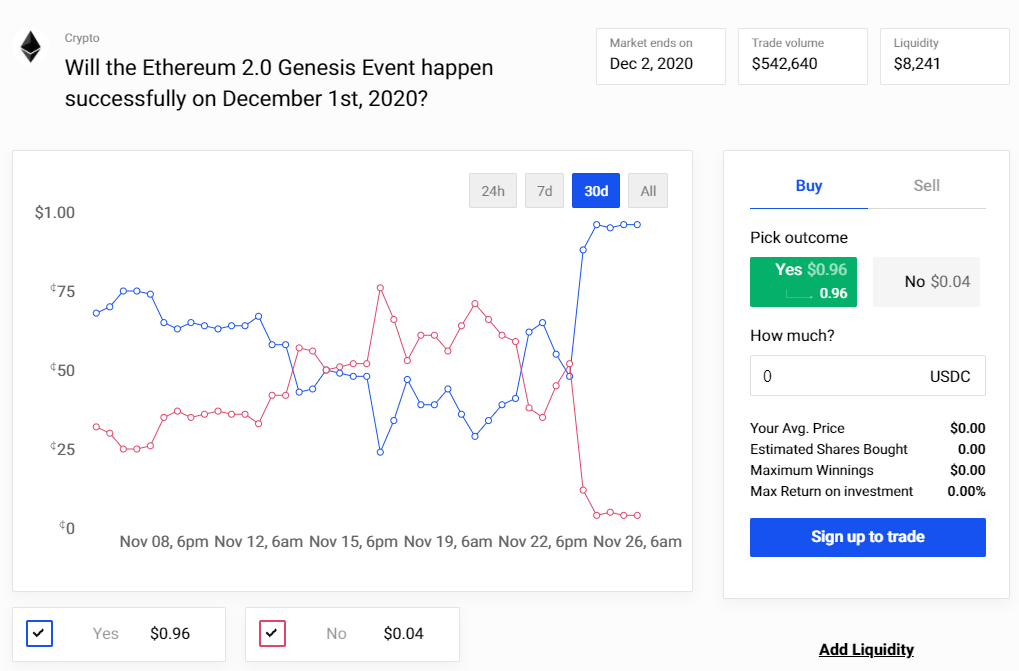

分散型予測市場が再び輝きます

米国大統領選挙後、分散型予測市場は、イーサリアム2.0の発売が予定されており、DeFiコミュニティの間で輝き続けています。ポリマーケットによると、参加者の96%が12月1日にイーサリアム2.0ジェネシスの発売が成功すると予想しており、この予測イベントの取引量は$ 540,000を超えました。.

ポリマーケットの参加者の96%は、12月1日のイーサリアム2.0のジェネシスイベントの成功した立ち上げについて楽観的です。出典: ポリマーケット

ポリマーケットの参加者の96%は、12月1日のイーサリアム2.0のジェネシスイベントの成功した立ち上げについて楽観的です。出典: ポリマーケット

OKEx Insightsは、市場分析、詳細な機能、独自の調査を提示します & 暗号の専門家からの厳選されたニュース.