Übersicht über den Austausch von Bitcoin-Optionen

Eine Option ist ein Vertrag zwischen einem Käufer und einem Verkäufer, bei dem der Käufer des Vertrags das Recht, aber nicht die Verpflichtung hat, zu einem bestimmten Ausübungspreis an einem bestimmten Datum (Ablauf) zu handeln..

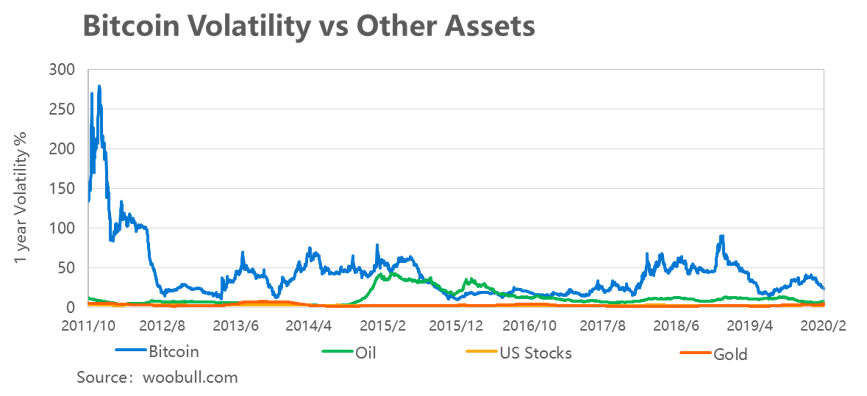

Die Marktnachfrage nach Optionen steigt tendenziell mit zunehmender Volatilität, dh je höher die Volatilität, desto teurer ist die Call- oder Put-Option. Wie unten gezeigt, ist die Volatilität von Bitcoin seit 2012 zwar allmählich zurückgegangen, aber immer noch viel höher als bei den meisten anderen Finanzinstrumenten. Es gibt eine große Nachfrage nach Bitcoin-Optionen auf dem Markt.

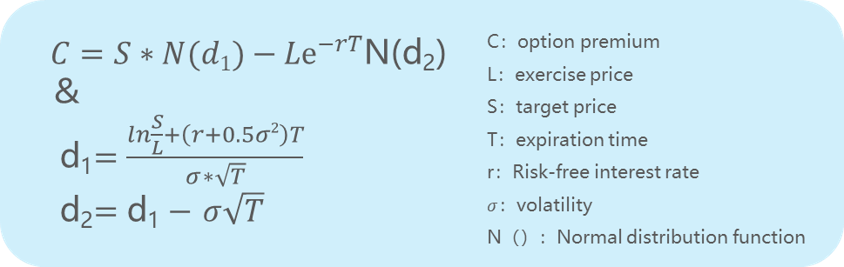

Das Hauptmodell des Optionspreises ist das Black-Scholes-Modell (als BS-Modell bezeichnet). Aus der Modellformel ist ersichtlich, dass die Optionsprämie eine monoton ansteigende Funktion der Volatilität ist. Unter der Bedingung, dass Zielpreis, Ausübungspreis, Zinssatz und Ablaufzeit unverändert bleiben, wird die Optionsprämie durch die Volatilität bestimmt. Mit zunehmender Volatilität steigt die Optionsprämie.

Unter der Prämisse eines festen Verlusts als Optionsprämie bietet die Option den Benutzern ein Produkt mit begrenzten Verlusten und unbegrenzten Renditen. Die Rentabilität der Benutzer von Optionen hängt vom Verständnis der Volatilitätstrends ab: Kaufen Sie Optionen, wenn die Volatilität niedrig ist, und verkaufen Sie Optionen, wenn die Volatilität hoch ist.

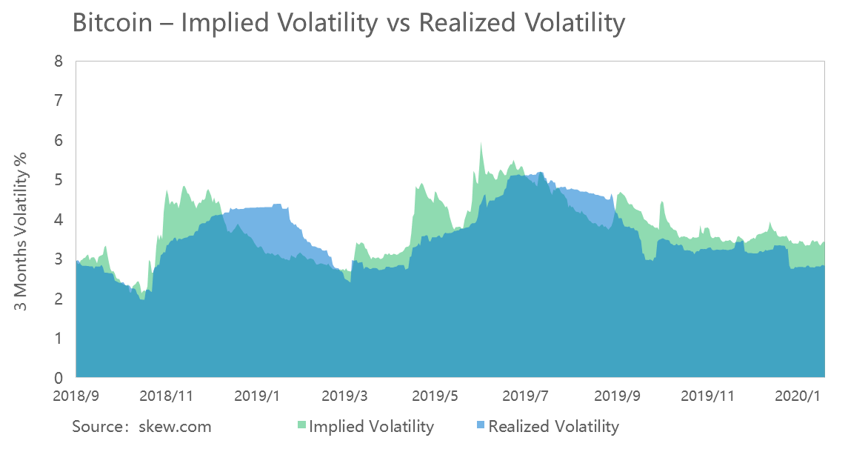

Die Volatilität kann in implizite Volatilität und realisierte Volatilität unterteilt werden. Die implizite Volatilität wird basierend auf der Optionsprämie berechnet, während die realisierte Volatilität basierend auf dem historischen Preis berechnet wird. Ersteres ist die erwartete Volatilität des Marktes und weist eine gewisse Voraussicht auf.

Je länger der Zeitraum ist, desto höher ist im Allgemeinen die Wahrscheinlichkeit einer hohen Volatilität der Option. Je länger der Zeitraum der Option ist, desto höher ist der Preis. Wenn die implizite Volatilität der realisierten Volatilität ähnlich ist, wird die Optionsprämie normalerweise als angemessener Wert angesehen, der auf historischen Kriterien basiert. Wenn erstere viel höher ist, bedeutet dies, dass die derzeitige implizite Volatilität überbewertet wurde, was dem Verkauf von Optionen förderlich ist. Andernfalls ist der Kauf von Optionen förderlich.

Daten von Skew zeigen, dass seit dem 26. September 2008 in fast einem Drittel der Fälle die realisierte Volatilität größer ist als die implizite Volatilität, die für den Kauf von Optionen von Bedeutung ist, und in der verbleibenden Zeit die höhere implizite Volatilität Optionen bevorzugt verkaufen.

Die unsicheren Folgen zukünftiger Ereignisse werden dazu beitragen, die implizite Volatilität zu fördern. Die bevorstehende Halbierung von Bitcoin und verschiedene geopolitische Ereignisse dürften Bitcoin im Jahr 2020 in eine neue Periode hoher impliziter Volatilität führen, die auch die Förderung von Produkten für Tauschoptionen erleichtert.

Analyse der Mainstream-Optionsbörsen

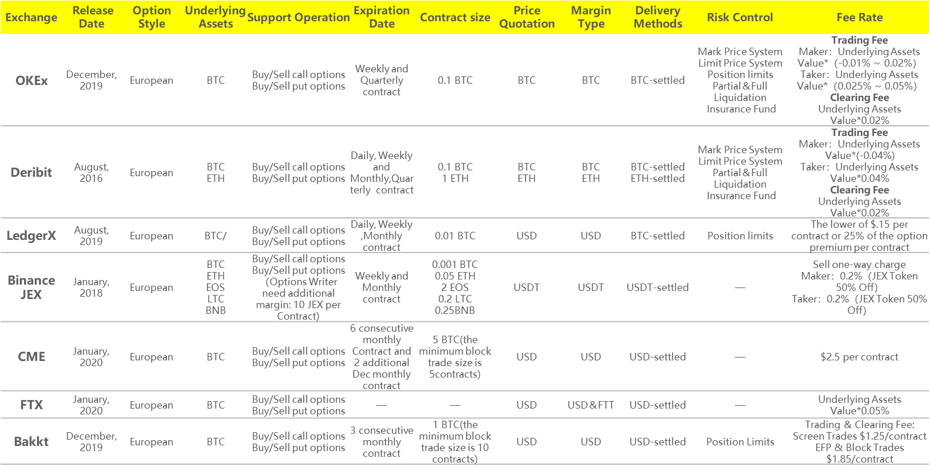

Derzeit gehören zu den gängigen Optionsbörsen hauptsächlich OKEx, Deribit, LedgerX, Binance JEX, CME, FTX und Bakkt. Unter diesen haben Bakkt- und CME-Verträge einen größeren Vertragsmultiplikator und tendieren zu institutionellen Nutzern. OKEx, Deribit, LedgerX, Binance JEX und FTX sind dagegen für allgemeine Benutzer freundlicher. Erwähnenswert ist, dass die Risikokontrollmechanismen von OKEx und Deribit vollständiger sind, wodurch unnötige Zwangsliquidationen aufgrund extremer Preise vermieden und dem Schutz der Anlegerinteressen mehr Aufmerksamkeit geschenkt werden kann.

Wir haben an fünf Börsen mit Ausnahme von Bakkt und CME eine Analyse des Website-Verkehrs durchgeführt. Die grundlegenden Informationen sind unten aufgeführt.

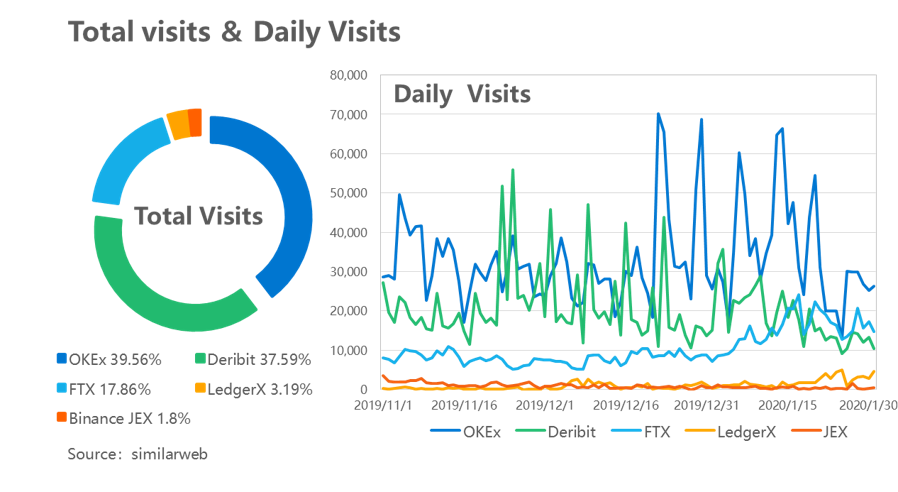

In Bezug auf die Besuche hatte OKEx mit 39,56% den höchsten Anteil an den fünf Börsen, gefolgt von Deribit, FTX, LedgerX und Binance JEX. Aber vor kurzem hat FTX Deribit übertroffen.

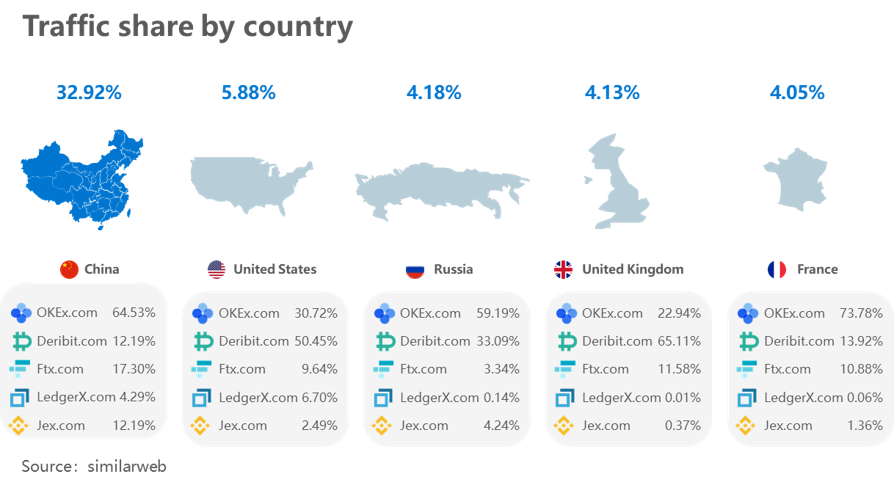

In Bezug auf die geografische Verteilung der Nutzer konzentrieren sich die Nutzer dieser fünf Börsen hauptsächlich auf China, die USA, Russland, das Vereinigte Königreich und Frankreich. Unter ihnen belegte OKEx in China, Russland und Frankreich den ersten Platz.

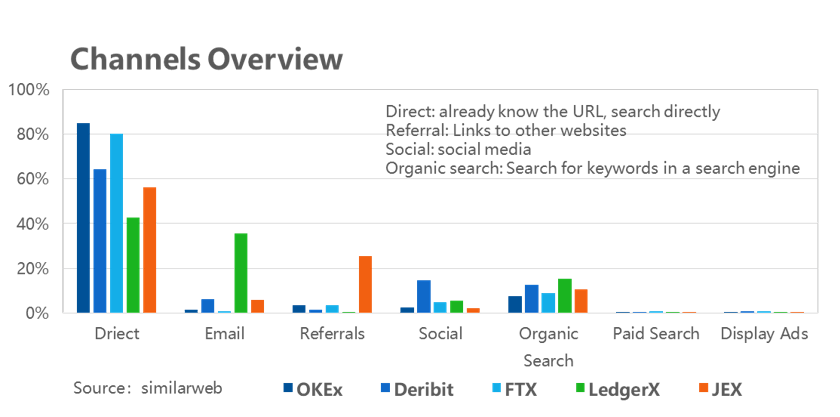

In Bezug auf die Verkehrskanäle stammt der Verkehr der fünf Börsen hauptsächlich aus der direkten Domain-Suche der Benutzer, gefolgt von der Suche nach Schlüsselwörtern über Suchmaschinen. Dies zeigt, dass die fünf Börsen eine höhere Markenbekanntheit aufweisen.

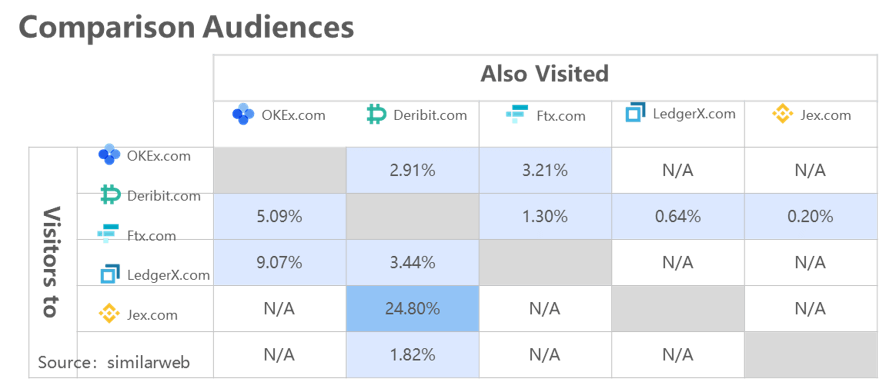

Darüber hinaus haben wir den Cross-User dieser fünf Börsen untersucht. Die “Vergleichsgruppen” geben an, dass Benutzer, die eine der Domänen besuchen, am selben Tag auch andere Domänen besuchen. Dieser Indikator spiegelt hauptsächlich den harten Wettbewerb zwischen den Börsen wider. Wir haben festgestellt, dass sich derzeit nur die Benutzer von Deribit und LedgerX überlappen und bis zu 24,80% erreichen.

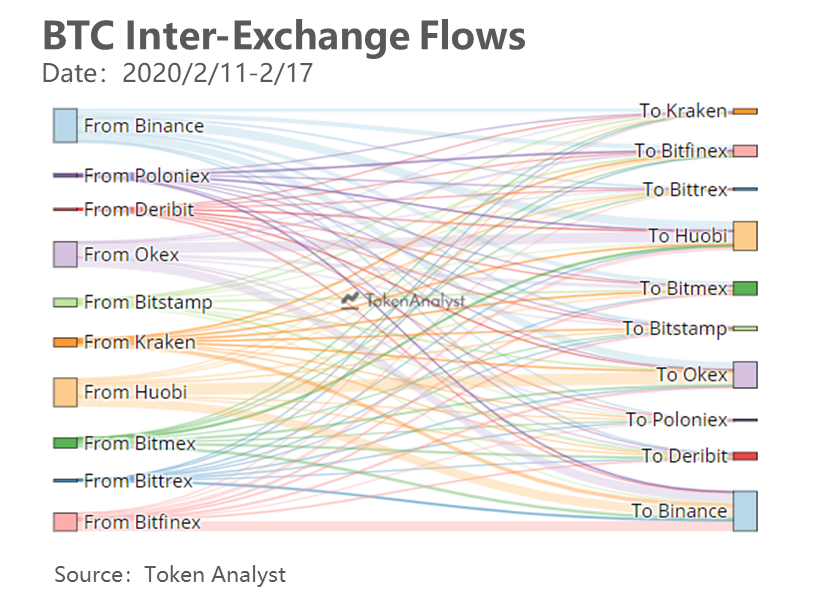

Aus Sicht der Bitcoin-Flows überlappen sich nur OKEx und Deribit. Zusammenfassend lässt sich feststellen, dass der Optionsmarkt immer noch ein Blue Ocean-Markt ist und das Wettbewerbsniveau nicht sehr hoch ist. Es gibt noch viel Platz für andere Börsen.

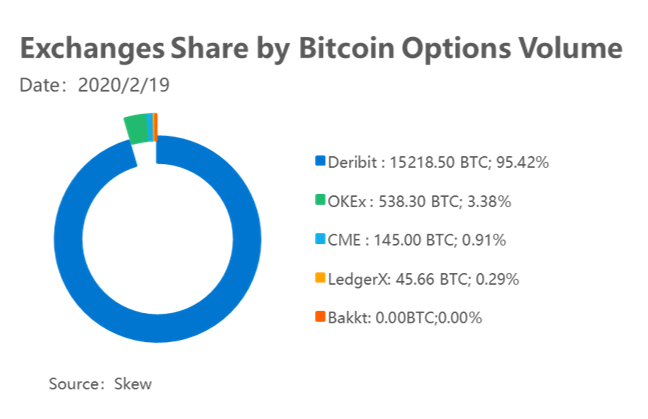

Derzeit sind die TOP5-Börsen im Handelsvolumen mit Bitcoin-Optionen Derbit, OKEx, CME, LedgerX und Bakkt.

Unter diesen nimmt Derbit 95,42% des Marktes für Bitcoin-Optionen ein, und der zweitplatzierte OKEx macht nur 3,38% aus. Ab dem Zeitpunkt der Produkteinführung hat Deribit im August 2016 Optionsprodukte und OKEx erst im Dezember 2019 auf den Markt gebracht. Deribit hat einen starken First-Mover-Vorteil.

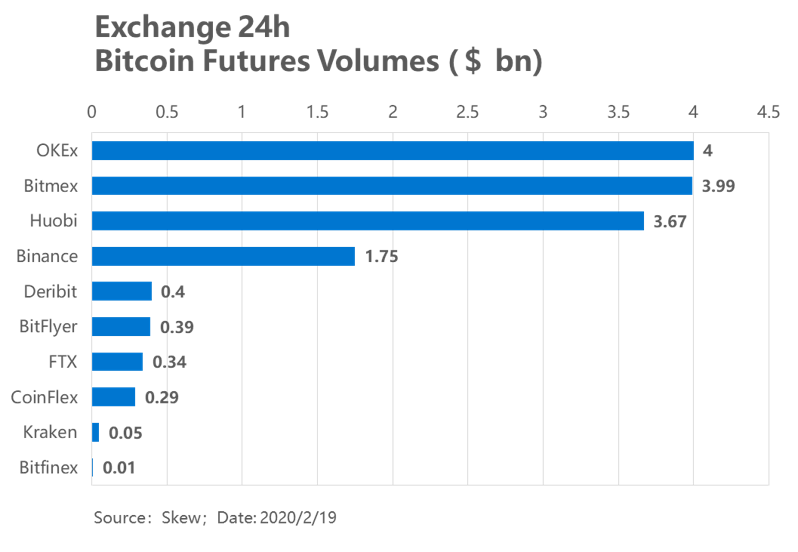

Aus den Daten des Futures-Marktes geht jedoch hervor, dass Bitmex, das das Futures-Produkt früher auf den Markt brachte, immer den größten Anteil des Futures-Handelsvolumens hatte, aber kürzlich von OKEx überholt wurde. Unter diesem Gesichtspunkt hat OKEx eine größere Bedrohung für den Anteil von Deribit am Optionsmarkt.

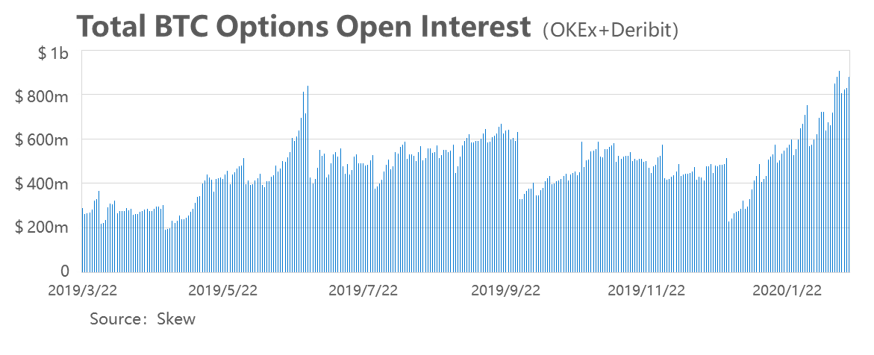

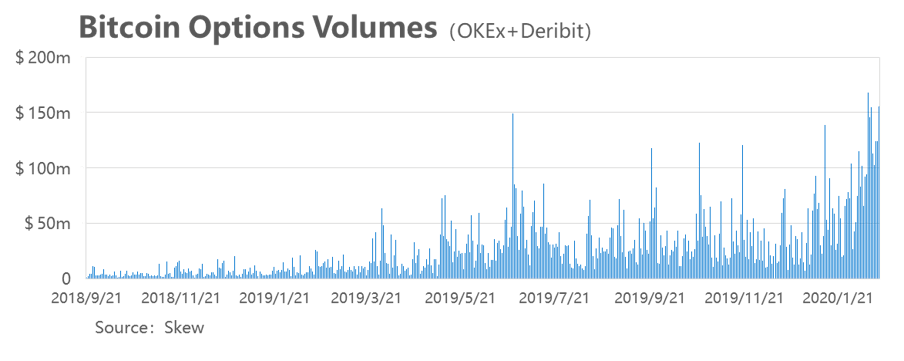

Aus den obigen Daten können wir erkennen, dass es nur zwei Börsen gibt, die 3% des Optionsmarktanteils einnehmen, Deribit und OKEx. Diese beiden Börsen können das gesamte Handelsvolumen mit Bitcoin-Optionen darstellen. Wie aus der folgenden Abbildung hervorgeht, hat das jüngste Transaktionsvolumen für Bitcoin-Optionen mehr als 150 Millionen erreicht, und die offenen Positionen haben im vergangenen Jahr ebenfalls einen neuen Höchststand erreicht. Der Markt für Bitcoin-Optionen befindet sich in einer Phase schnellen Wachstums.

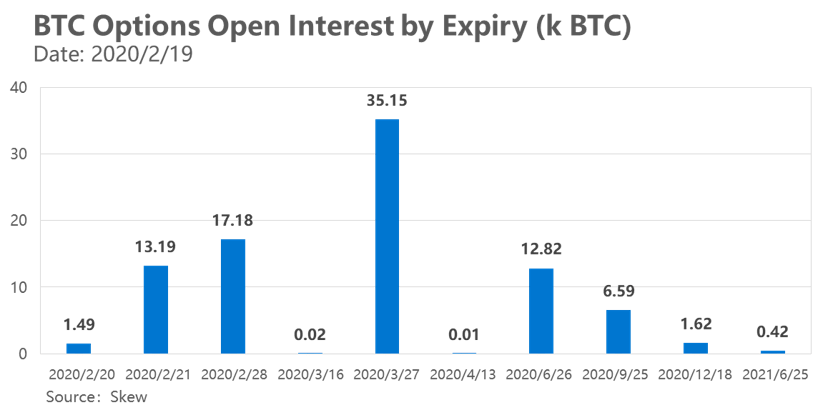

Mit Blick auf die Verteilung der offenen Positionen am Ablaufdatum konzentrieren sich die Nutzer stärker auf vierteljährliche Optionskontrakte. Aus Sicht des traditionellen Optionsmarktes sind wöchentliche Optionen für spekulative Privatanleger im Allgemeinen attraktiver, wenn es um die Veröffentlichung von Wirtschaftsdaten und Gewinnmeldungen geht. vierteljährliche Optionen sind im Allgemeinen attraktiver für Fondsmanager und institutionelle Anleger, die es gewohnt sind, Portfolios am letzten Tag des Quartals neu auszurichten. Aus dieser Perspektive besteht der derzeitige Optionsmarkt nach wie vor hauptsächlich aus institutionellen Nutzern, und Privatanleger müssen ihre Investitionen in Bildung noch erhöhen.

Marktübersicht und Ausblick für Bitcoin-Optionen

Derzeit besteht der Bitcoin-Optionsmarkt aus vier Lagern. Deribit-geführter Optionsaustausch mit First-Mover-Vorteilen und höherer Konzentration; etablierte Börsen unter der Leitung von OKEx und Binance; institutionelle Nutzer unter der Leitung von Bakkt und CME; und aufstrebende innovative Börsen unter der Führung von FTX, die zusammen den Bitcoin-Optionsmarkt bilden. Als noch grüner Markt für Kryptowährungsoptionen werden in Zukunft sicherlich mehr Optionsprodukte auf den Markt kommen.

In Bezug auf die Zukunftsaussichten wird die Entwicklung des Bitcoin-Optionsmarkts zwar näher an das traditionelle Optionsmarktmodell heranrücken, aber auch diversifiziertere Optionsprodukte schaffen, die auf den Merkmalen des Kryptowährungsmarkts selbst basieren.

Binäre Optionen

Die binäre Option ist einfacher und die Kosten für die Benutzererziehung sind gering. Benutzer von binären Kryptooptionen konzentrieren sich hauptsächlich auf Vorhersageprodukte wie Augur, Gnosis, BetMoose, Predictious usw. Die Zusammenarbeit mit ihnen ist eine hervorragende Möglichkeit für den Austausch, um Benutzer zu schulen, anzuziehen und zu führen.

Straddle-Option

Bei Interbankenoptionen kaufen Benutzer Call- und Put-Optionen zum gleichen Ausübungspreis zur gleichen Zeit. Sie müssen nicht beurteilen, ob es steigen oder fallen wird. Solange der Vermögenswert weit vom Ausübungspreis entfernt ist, können sie Gewinne erzielen.

Indexoption

Indexoptionen setzen sich aus gängigen Währungen und Altcoins mit mittlerer oder geringer Marktkapitalisierung zusammen, wodurch das Betriebsrisiko des Benutzers gesenkt werden kann.

Finanzielle Möglichkeiten

Auf der Grundlage von Rohstoffoptionen werden Bitcoin-basierte Finanzoptionen entwickelt, z. B. Optionen, die auf dem festen Einlagensatz von Bitcoin, dem stabilen Bitcoin-Wechselkurs und Optionen von Optionen usw. Basieren.

OTC-Optionen

Sie sind anpassbare OTC-Optionen. Benutzer können die Optionen, mit denen sie handeln möchten, an ihre eigenen Bedürfnisse anpassen, z. B. das Festlegen des Optionsziels, des Calls oder Put, des Ausübungspreises, der Ablaufzeit der Option, der Menge und der Handelsrichtung usw., um den unterschiedlichen Anforderungen verschiedener Benutzer gerecht zu werden.

Folgen Sie OKEx auf:

https://www.facebook.com/okexofficial/

https://www.linkedin.com/company/okex/

https://t.me/OKExOfficial_English

https://www.reddit.com/r/OKEx/

https://www.instagram.com/okex_exchange

Steemit: https://steemit.com/@okex-official

Website: https://www.okex.com