Presentem els 5 millors projectes de DeFi en termes de valor total bloquejat

Tot i que Bitcoin (BTC) és la criptomoneda més gran per capitalització de mercat i la més popular, és possiblement la xarxa Ethereum la que ha alimentat més innovació en l’espai criptogràfic en els darrers anys. Amb el seu entorn favorable als desenvolupadors i els contractes intel·ligents programables, la xarxa Ethereum promou la creació d’aplicacions descentralitzades o DApps, que aprofitin la xarxa distribuïda i es puguin comunicar entre si, fomentant la creació de nínxols sencers..

Un d’aquests nínxols és el finançament descentralitzat, que consisteix principalment en DApps basats en Ethereum que ofereixen productes i solucions financeres. Es pot considerar que aquestes aplicacions i els seus tokens són blocs que poden interactuar entre si (sempre que funcionin a la xarxa Ethereum) i facilitin activitats financeres, com l’intercanvi descentralitzat d’actius, préstecs i préstecs, així com la creació de derivats nous tokenitzats, tot sense la necessitat de cap autoritat central.

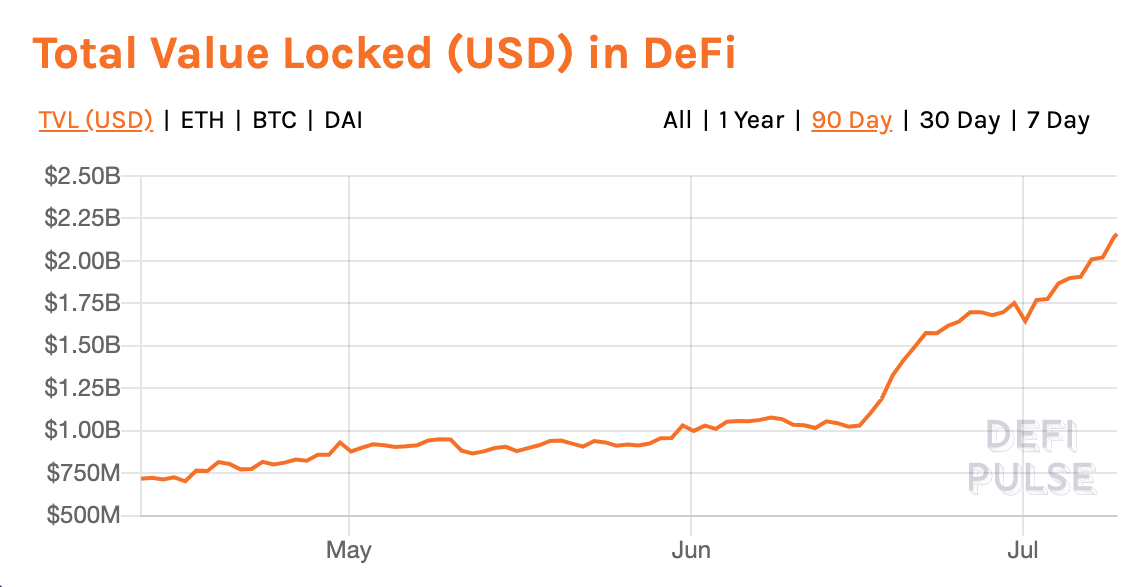

Hem vist diversos projectes centrats en DeFi entrant a l’espai durant els darrers dos anys, però no va ser fins fa poc que el nínxol va començar a cridar una atenció i una publicitat generalitzades a la indústria. El valor total bloquejat, o TVL, en els projectes DeFi va créixer des de poc menys de 600 milions de dòlars fins al nínxol de 2,16 mil milions de dòlars actuals, en un període de 12 mesos.

Tenint en compte com el nínxol DeFi se centra en productes i serveis financers sense cap organisme centralitzat, com ara un banc central, un costat de l’equació depèn dels usuaris que dipositen / bloquegen els seus actius criptogràfics en contractes intel·ligents per generar liquiditat.

Per exemple, alguns projectes requereixen l’emissió de tokens natius, a canvi d’actius criptogràfics col·laterals (dipositats o bloquejats pels proveïdors de liquiditat). Aquests tokens es distribueixen entre tots els usuaris mentre els proveïdors de liquiditat reben incentius com ara diversos honoraris o tipus d’interès guanys per mantenir els seus actius bloquejats a la plataforma.

La xifra de TVL, per tant, representa el valor total de l’èter (ETH) i de diversos tokens basats en Ethereum que es mantenen en els contractes intel·ligents de cada protocol, que actuen com a mètrica del seu creixement, demanda i ús..

En aquest article, presentem els cinc millors projectes DeFi en termes de TVL i expliquem les seves funcions i característiques per als lectors que vulguin entendre ràpidament aquest panorama de tendències..

1. Compost: préstecs a través de fons de liquiditat

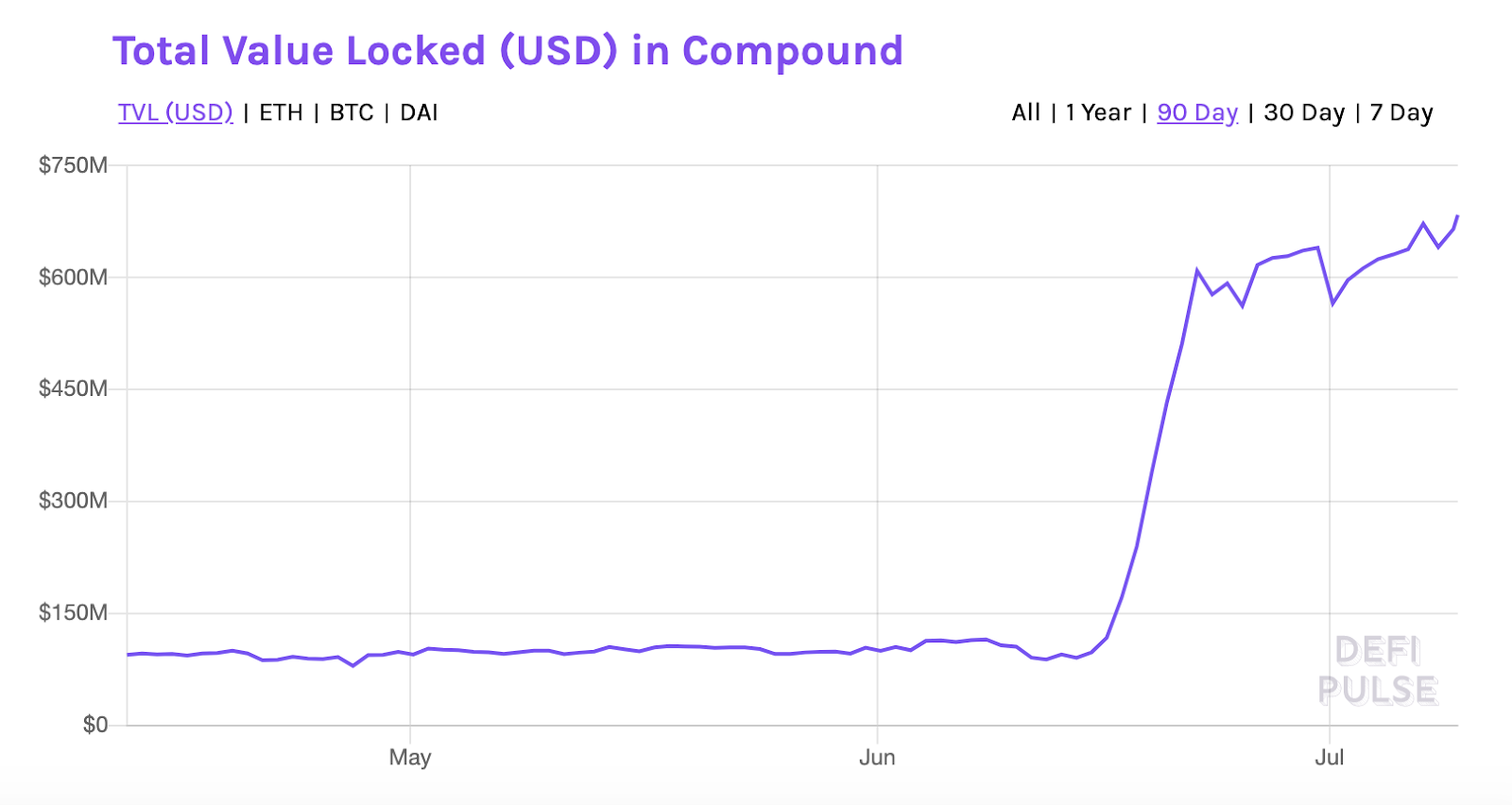

Valor total bloquejat en USD: 683,4 milions de dòlars

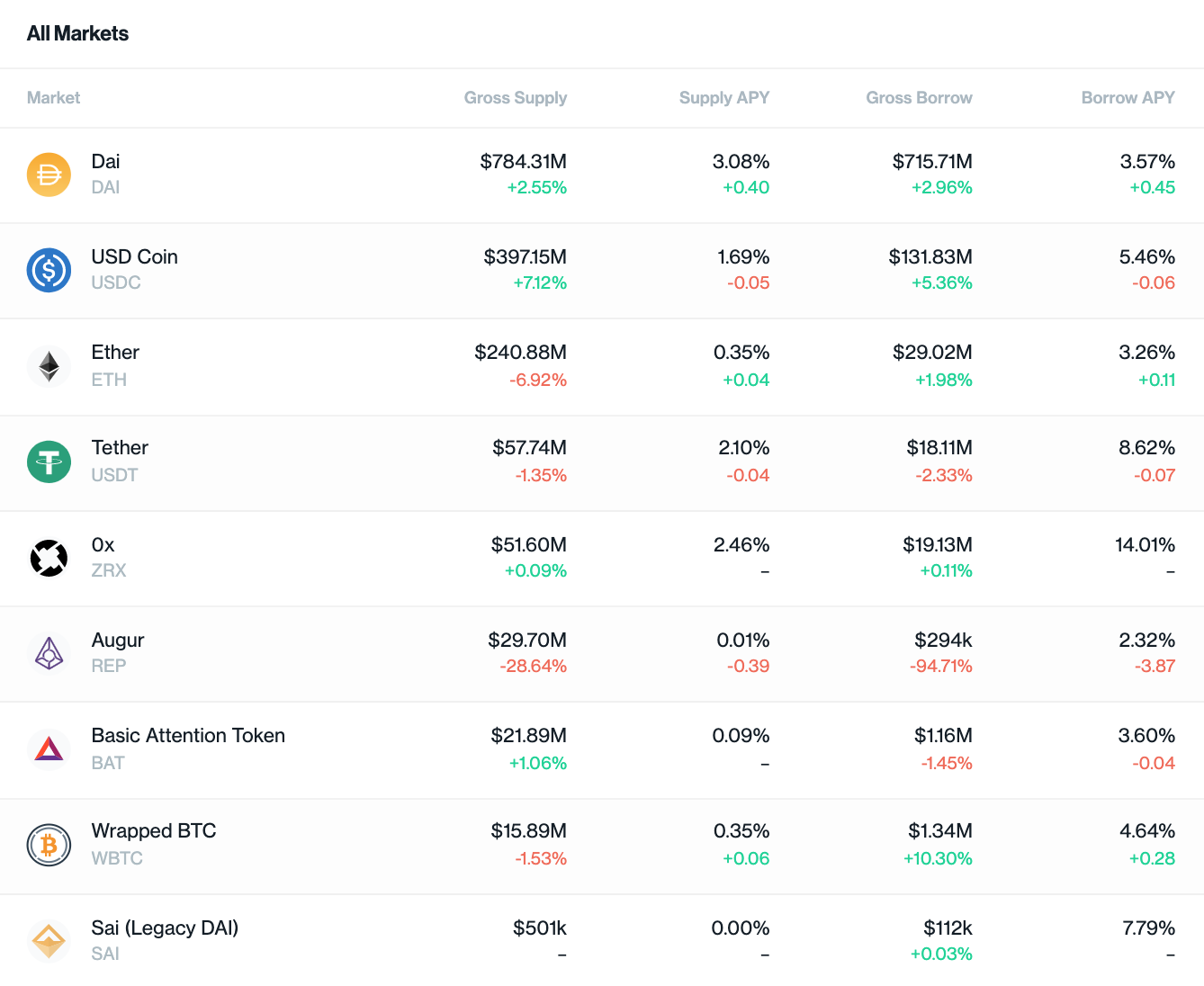

Compound és un protocol de mercat monetari descentralitzat basat en la xarxa Ethereum. Permet als prestamistes i prestataris interactuar amb un conjunt d’actius sense la necessitat de cap autoritat central. A diferència dels préstecs entre iguals, Compound té un fons de liquiditat finançat pels prestadors que dipositen els seus actius i reben els anomenats cTokens a canvi. Aquests tokens acumulen interessos i es poden canviar més tard per obtenir la garantia i el benefici.

Els prestataris, en canvi, poden treure qualsevol actiu admès del fons de liquiditat dipositant un actiu de garantia. No hi ha condicions particulars per als préstecs, com ara la data de devolució o el termini, però els prestataris estan limitats pel factor de garantia establert per a l’actiu que dipositen. Per exemple, si un prestatari diposita 100 ETH i el factor de garantia per a ETH és del 70%, el prestatari pot prendre qualsevol altre actiu a canvi d’aquesta garantia, fins al 70% del seu valor total.

El prestatari també paga una taxa d’interès, que és la forma en què els prestadors acumulen ingressos, i aquestes taxes es decideixen individualment per a cada actiu en funció de la seva oferta i demanda..

Compound es va convertir recentment en la moneda del cartell del ressorgiment de DeFi quan va llançar el seu testimoni de governança, COMP, que va veure augmentar meteòricament de menys de 100 dòlars al llançament fins a 372 dòlars en menys de 10 dies. De la mateixa manera, el valor total bloquejat en el protocol també va augmentar de menys de 100 milions de dòlars el 15 de juny als seus nivells màxims actuals propers als 700 milions de dòlars. Tanmateix, el preu de COMP s’ha corregit significativament des de llavors, actualment ronda els 185 dòlars.

2. Creador: préstecs mitjançant stablecoin

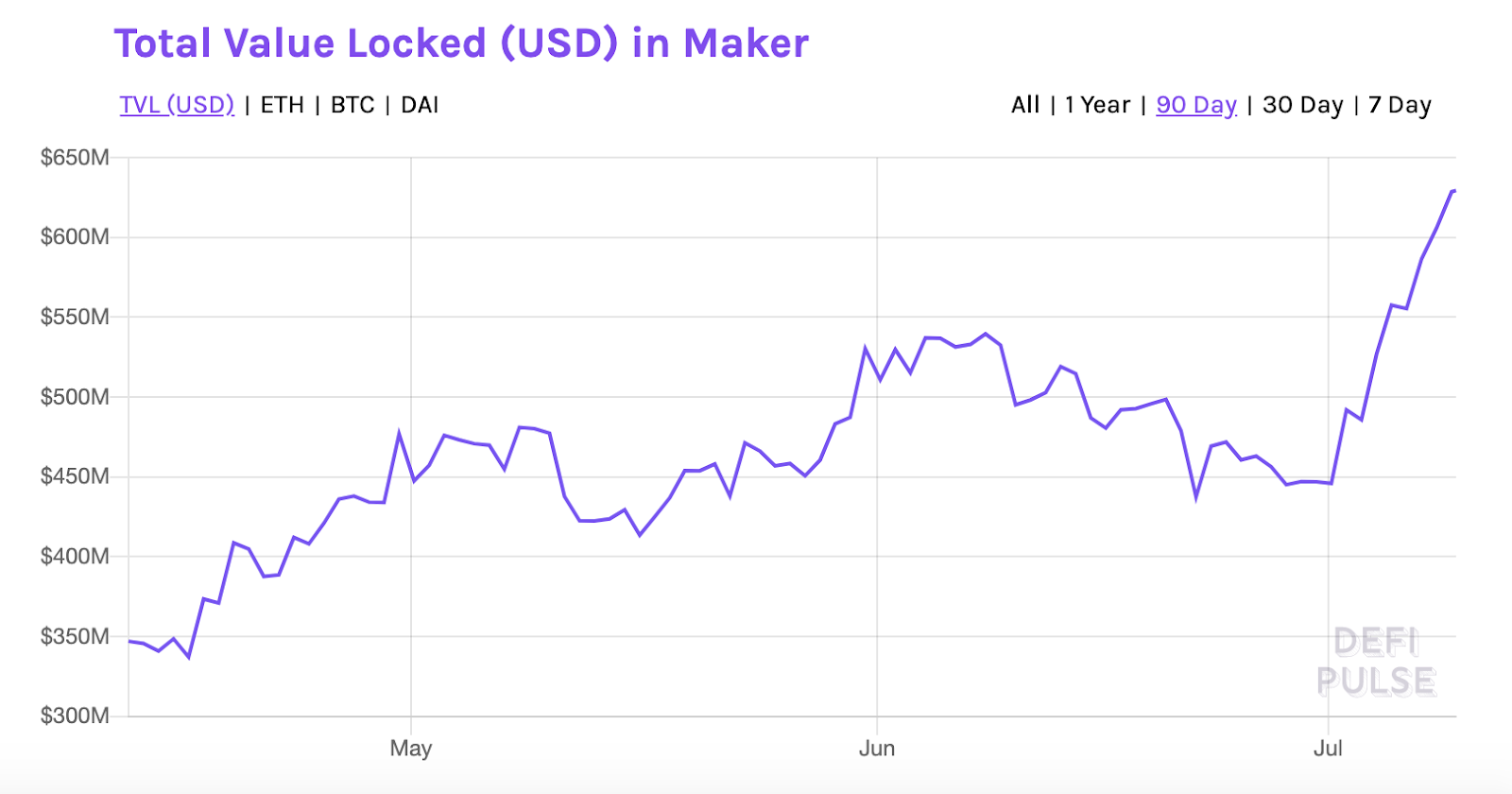

Valor total bloquejat en USD: 629,3 milions de dòlars

MakerDAO és una organització autònoma descentralitzada basada en la xarxa Ethereum. La funció del protocol Maker se centra principalment en DAI, la seva stablecoin nativa, el valor del qual està vinculat algorítmicament al dòlar nord-americà. El DAI és comparable a altres estables de moneda fixades en dòlars americans, com Tether (USDT), excepte que no pretén estar recolzat per dòlars reals.

El segon testimoni de la plataforma és MKR, que dóna als titulars el dret de vot en qüestions de governança, com ara la ràtio de col·lateralització, les comissions d’estabilitat i les taxes d’estalvi. MKR també actua, de vegades, com a contrapès per garantir que el valor de DAI es mantingui estable.

Qualsevol persona pot contractar DAI en un préstec dipositant ETH o altres actius amb el suport de DApp Oasis, centrat en DAI de Maker, com a garantia. La ràtio actual de col·lateralització del DAI en préstec a Oasis és del 200%. El prestatari també hauria de pagar una comissió d’estabilitat recurrent. Aquest DAI es pot bescanviar, canviar i prestar en plataformes de préstec descentralitzades com Compound o dipositar-se al producte “Desa” a Oasis per obtenir interessos..

A part del 200% de garantia, l’estabilitat de DAI també està avalada per tokens MKR. En cas que el valor dels actius de garantia caigui significativament, els tokens MKR s’emeten i es venen al mercat per augmentar les garanties i tornar el preu de DAI a la xifra de 1 dòlar.

Un dels aspectes més interessants de Maker és la seva tokenomica i la relació entre MKR i DAI. Com que MKR és el testimoni de governança, els titulars de MKR s’inverteixen, per defecte, en l’èxit i el creixement del projecte. La qualitat de les seves decisions es reflecteix, segons el disseny de la plataforma, en els moviments de preus de MKR, les decisions que fomenten el creixement donen lloc a una generació de DAI creixent, que al seu torn acumula més comissions d’estabilitat, que després s’utilitzen per comprar fitxes MKR al mercat. finalment ser cremat.

La crema regular de fitxes MKR inevitablement augmenta el seu preu reduint l’oferta, recompensant així els titulars pel seu bon govern. De la mateixa manera, les males decisions de governança o l’emissió de tokens MKR per equilibrar la caiguda de la garantia de DAI alentiran aquesta taxa de consum, afectant així negativament el preu de MKR.

És aquesta dinàmica, i la seva naturalesa automatitzada, basada en l’algoritme, que fa que Maker destaqui a l’espai criptogràfic i DeFi.

Actualment, MKR cotitza al voltant dels 467 dòlars, un -74% menys que el màxim històric de gener del 2018, de 1.798 dòlars, però un 176% més que el mínim de 168,36 dòlars del març del 2020..

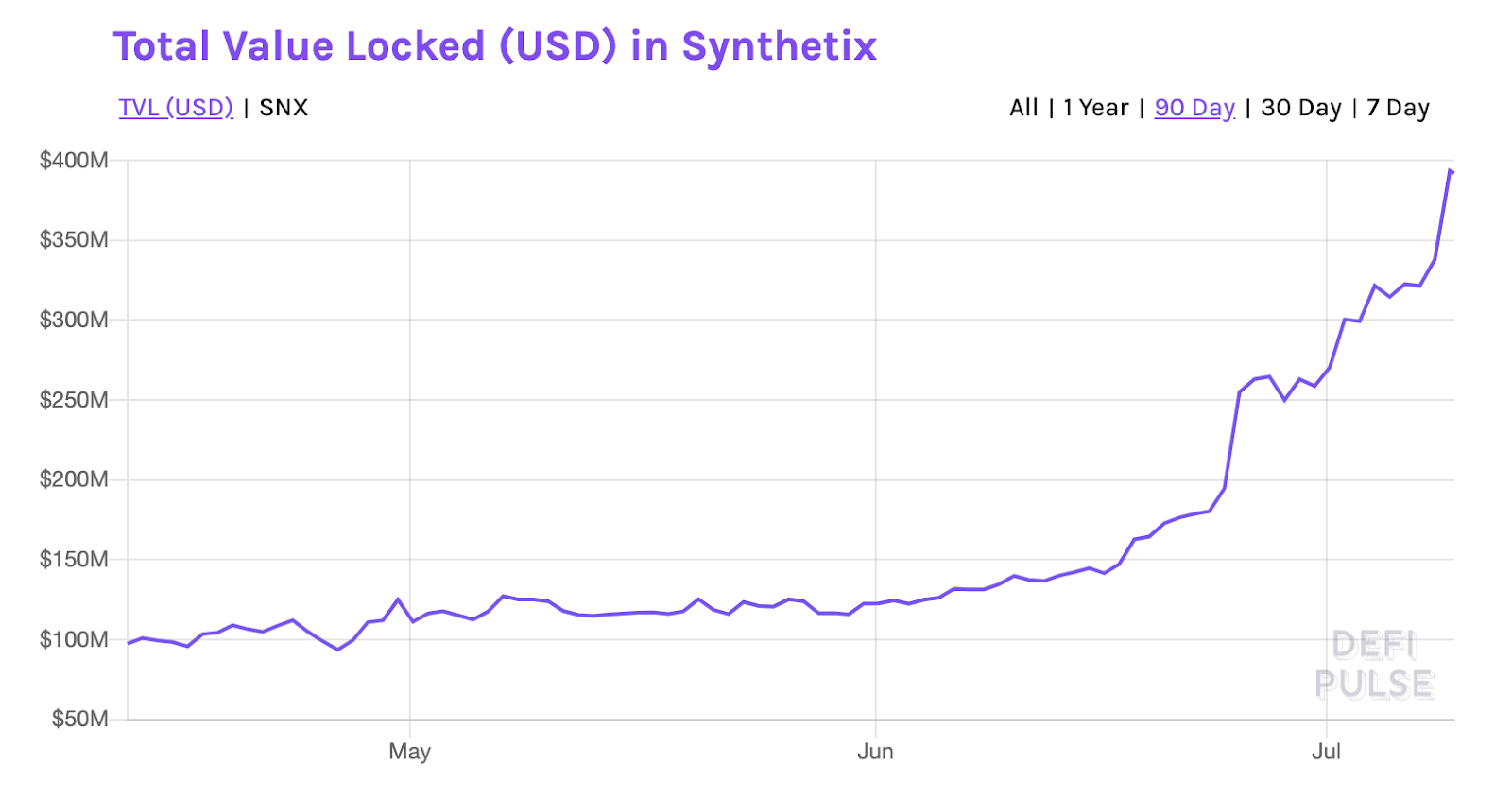

3. Synthetix: derivats descentralitzats

Valor total bloquejat en USD: 392 milions de dòlars

Synthetix, rebatejat com Havven, és una plataforma i un intercanvi de derivats descentralitzats construït a la xarxa Ethereum. Els usuaris poden bloquejar o posar en joc tokens SNX per generar els anomenats Synths, que són derivats basats en cadena de blocs. Els sintetitzadors fan un seguiment del valor dels actius del món real, incloses monedes fiduciàries, monedes digitals, renda variable, índexs i productes bàsics.

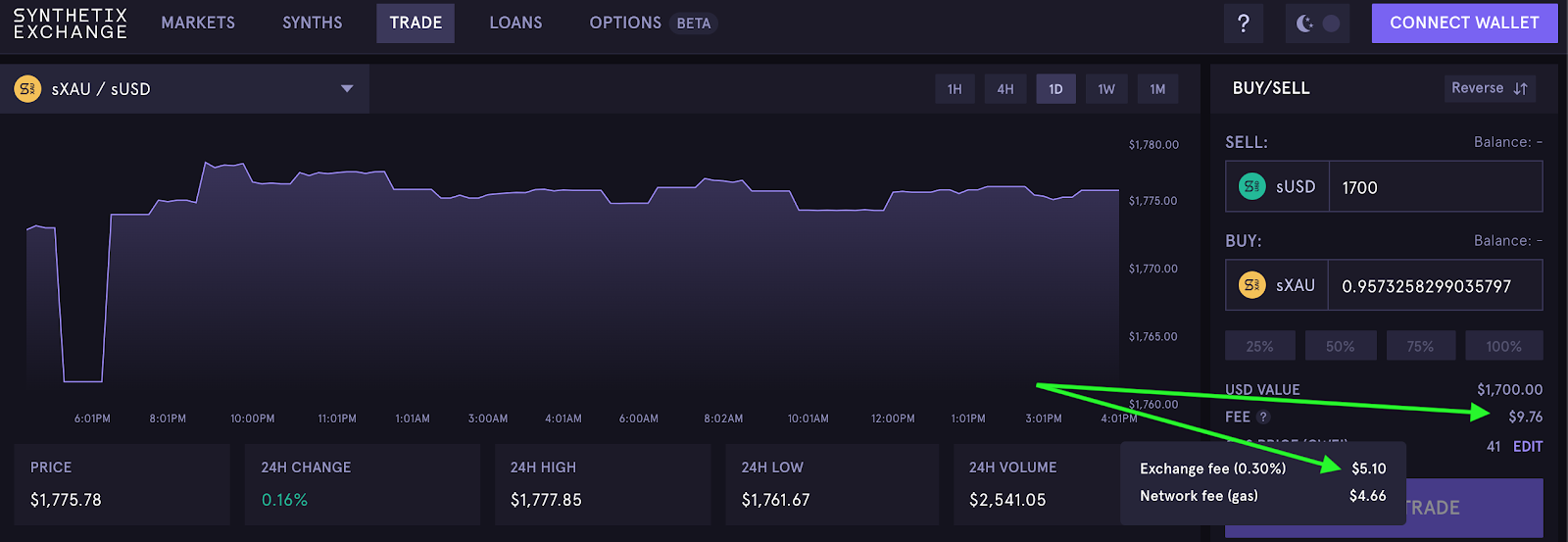

Per exemple, un usuari que vulgui emetre USD Synths per valor de 5.000 dòlars (sUSD) pot participar com a garantia de tokens SNX per valor del 800% (aquesta és la ràtio actual de col·lateralització), és a dir, 40.000 dòlars. Aquests sintetitzadors es poden negociar lliurement entre els usuaris de l’intercanvi descentralitzat de la plataforma i es poden utilitzar per comprar altres sintetitzadors, com ara l’or sintètic (sXAU), que incorren en taxes de canvi, que es distribueixen als titulars d’SNX en la proporció dels seus tokens apostats..

El gràfic anterior mostra el mercat sXAU / sUSD a Synthetix Exchange i les comissions per a qualsevol operació, tal com s’ha ressaltat, es desglossen en comissions d’intercanvi i comissions de xarxa, i el primer anirà als titulars de SNX que van emetre XAU Synths.

A part de guanyar comissions de canvi, el principal incentiu per als usuaris a mantenir SNX és la possibilitat que augmenti el seu preu com a resultat del creixement de la plataforma. A mesura que augmenta el nombre de fitxes SNX bloquejades al projecte, les fitxes es fan més escasses al mercat, en teoria augmentant el seu preu.

També cal tenir en compte que la creació de Synths pot ser llarga o curta, amb les variants “s”, com sUSD, que denoten posicions llargues (ja que fan un seguiment directe del preu del subjacent) i “i” o Synths inversos com iUSD, que denoten posicions curtes (ja que fan un seguiment invers del preu del subjacent). Aquestes divisions llargues / curtes, així com altres estadístiques útils, són visibles públicament a Tauler de control de Synthetix. En el moment de l’escriptura, més del 78% del subministrament de SNX s’aposta per la plataforma.

Actualment, els tokens SNX tenen un valor de 2,90 dòlars, segons el valor establert CoinGecko, va augmentar més d’un 770% respecte al preu de principis de juliol de 2019, aproximadament de 0,33 dòlars.

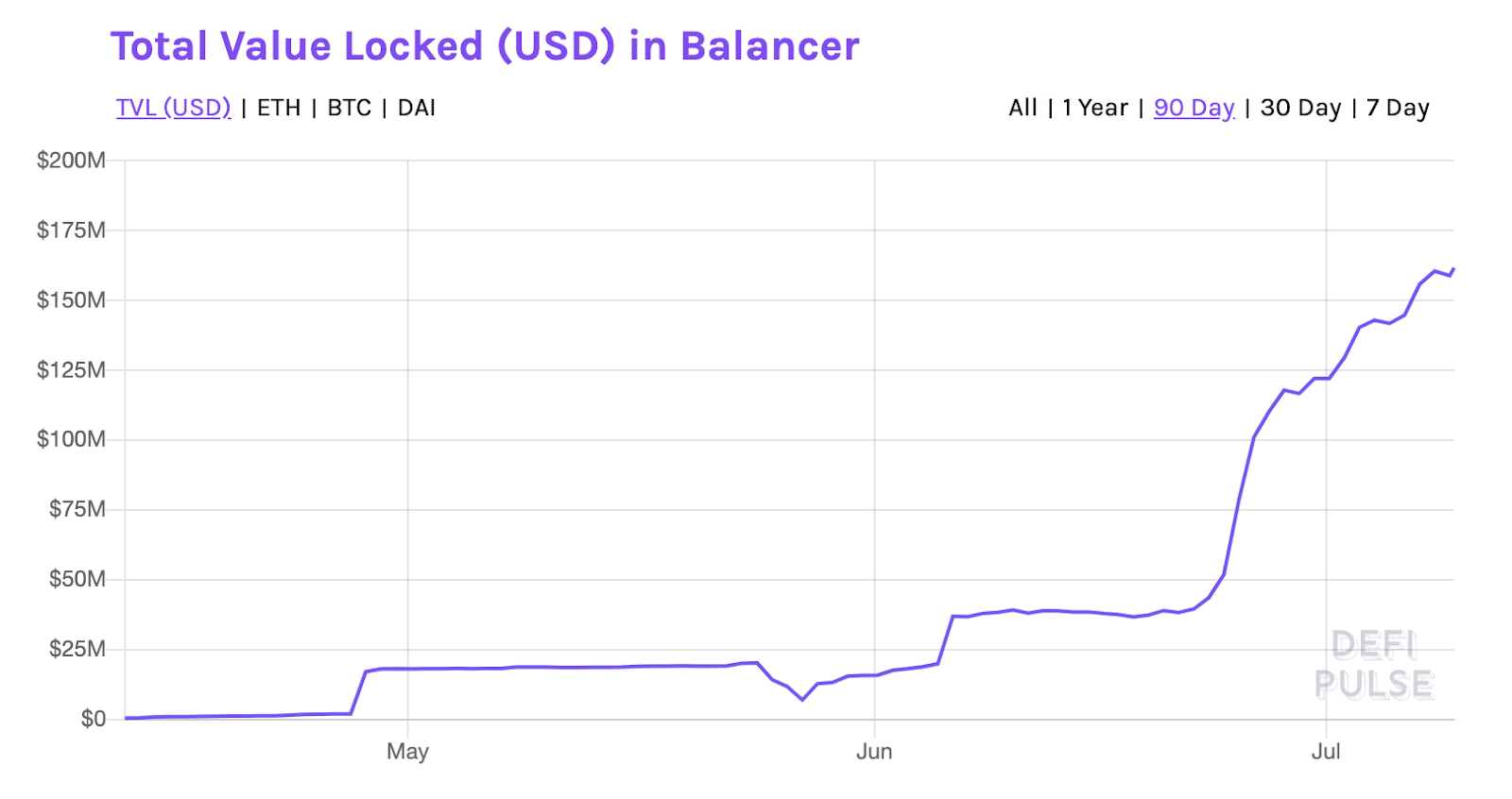

4. Equilibrador: intercanvi algorítmic descentralitzat

Valor total bloquejat en USD: 161,6 milions de dòlars

Llançat al març de 2020, Balancer pren el concepte de creació de mercats automatitzada i l’implementa a l’espai criptogràfic mitjançant la xarxa Ethereum.

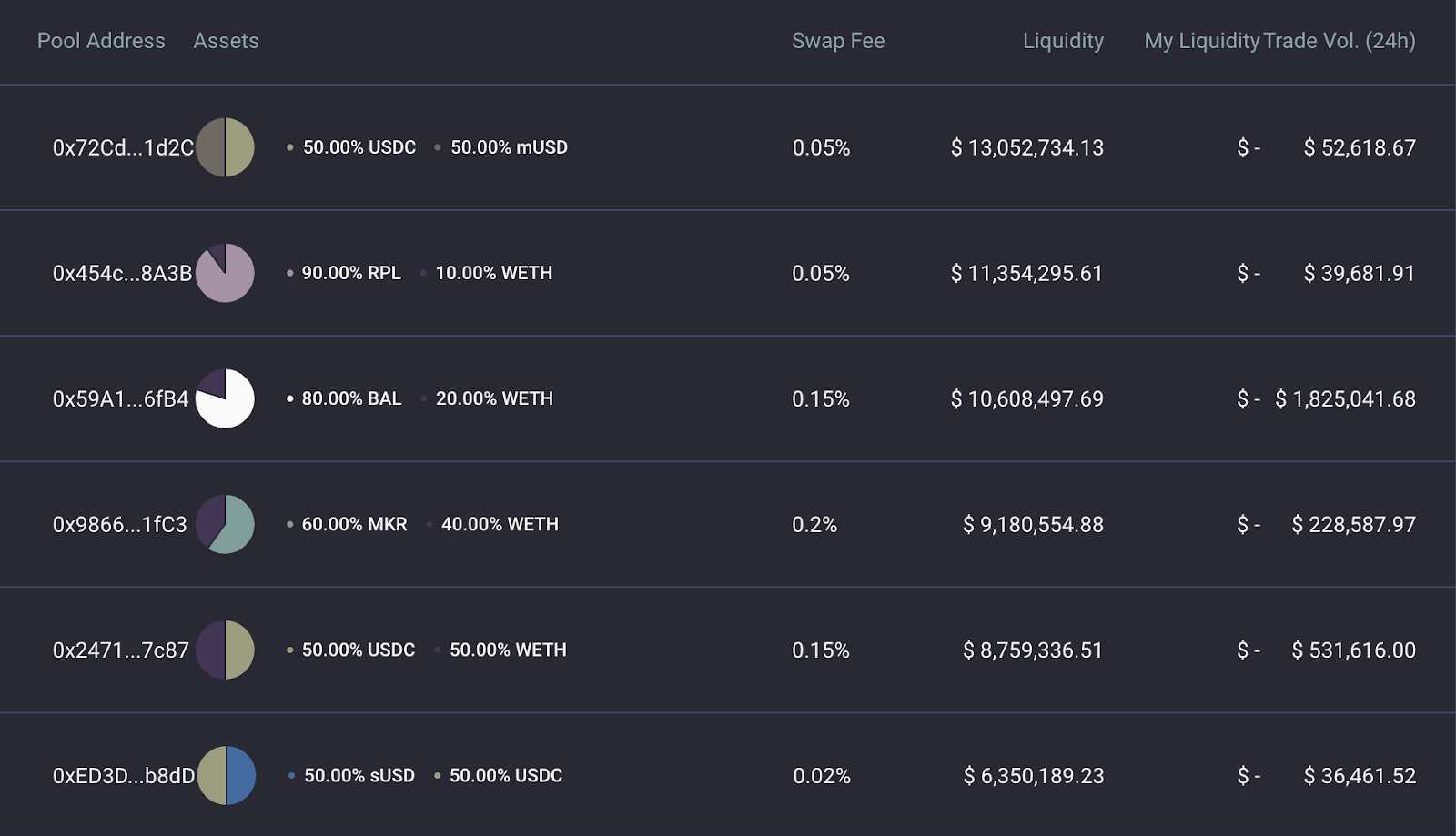

A la plataforma Balancer, els proveïdors de liquiditat (és a dir, els propietaris de capital) creen agrupacions privades (o contribueixen a agrupacions compartides) on contenen els seus actius, defineixen la proporció (o el pes) de cada actiu a l’agrupació i estableixen les comissions de negociació. . Els usuaris poden bloquejar un mínim de dos i un màxim de vuit tokens ERC-20 diferents en un grup. A mesura que el valor de cada testimoni d’un grup canvia amb l’apreciació o depreciació del preu, Balancer els ven o compra a tercers comerciants per tal de retornar el conjunt a les seves proporcions predefinides. En el procés, el proveïdor de liquiditat cobra comissions pagades pels comerciants que, per defecte, també acaben reequilibrant el conjunt.

Un exemple seria una agrupació amb dues fitxes, MKR i DAI, que s’estableixen al 50% cadascuna en termes de ponderació. Això significa que Balancer assegurarà que el valor total de la piscina es redueix a la meitat sempre entre les dues fitxes.

Si alguna de les fitxes assignades creix o disminueix, el percentatge d’assignació fluctuarà naturalment. Aquí és on entra en joc Balancer, venent el testimoni sobreassignat als comerciants o comprant el testimoni subassignat als comerciants..

Balancer aconsegueix activament aquest “equilibri” definint els preus de permuta entre parells de fitxes a la piscina per animar els comerciants a comprar i vendre mitjançant la liquiditat de la piscina, com es mostra a continuació.

La captura de pantalla anterior reflecteix el mecanisme d’intercanvi a Balancer, on un comerciant que ven 10.000 fitxes SNX (originari de la plataforma Synthetix comentada anteriorment) per a KNC rep un preu de permuta calculat automàticament (1 SNX = 1,13682 KNC) i podrà completar aquesta operació utilitzant assignacions variades de quatre grups de Balancer seleccionats pel protocol.

En termes de rendibilitat, totes les comissions generades en el procés d’equilibri continu van directament als proveïdors de liquiditat. També hi ha una comissió de sortida, que s’aplica quan un proveïdor de liquiditat surt d’una piscina. Aquesta comissió de sortida es divideix entre els proveïdors de liquiditat restants i una part també es destina a Balancer Labs.

El testimoni de governança de l’equilibri, BAL, permet als titulars participar en els processos de governança i presa de decisions del protocol. Com que els proveïdors de liquiditat es consideren els grups d’interès més importants per a Balancer, el projecte introdueix el que anomena “Liquiditat Minera”, on els proveïdors de liquiditat guanyen tokens BAL en funció de la proporció dels seus actius bloquejats..

Un BAL es va valorar en 0,60 dòlars durant la sèrie de finançament inicial de Balancer i actualment cotitza a 9,72 dòlars.

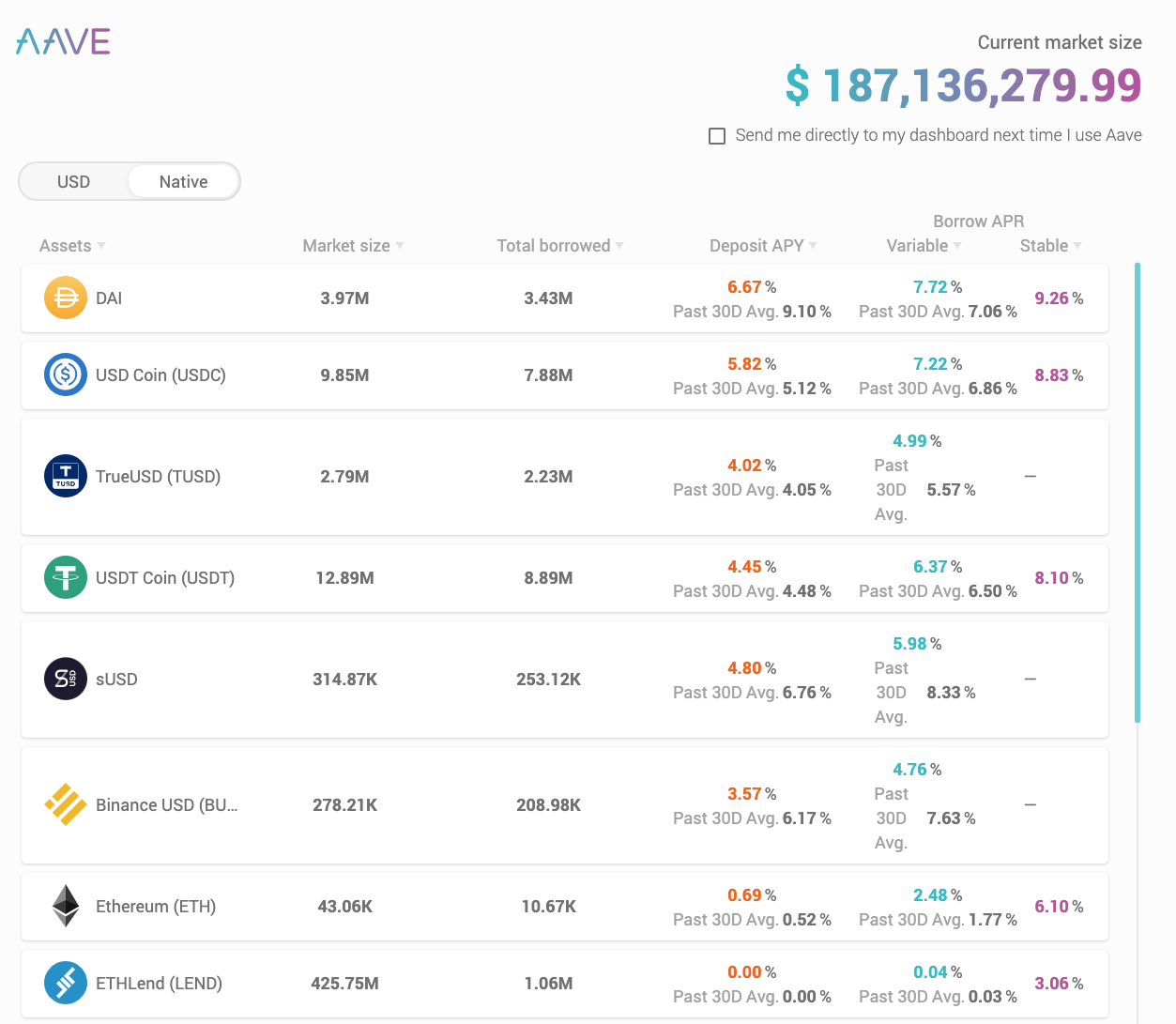

5. Aave: mercat monetari descentralitzat

Valor total bloquejat en USD: 158,2 milions de dòlars

Igual que Compound and Maker, Aave, rebatejat com a ETHLend, que va començar el novembre del 2017, és una altra plataforma descentralitzada de préstec (o mercat monetari) que utilitza contractes intel·ligents a la xarxa Ethereum. Els prestadors poden dipositar els seus actius per proporcionar liquiditat i, al seu torn, rebre un Token, que té interessos i comença a compondre. En lloc de permetre que l’interès s’acumuli a la mateixa cartera que els tokens, aquest “flux d’interès” també es pot dirigir a una adreça diferent per emmagatzemar-la per separat.

Els prestataris, en canvi, poden contractar préstecs colateralitzats o colateralitzats, on poden obtenir fins al 75% del seu valor de garantia en préstecs o executar “préstecs instantanis”, que normalment es reserven als desenvolupadors pel seu caràcter avançat.

Préstecs flash sens dubte són l’oferta més interessant d’Aave. En termes senzills, un préstec instantani no està garantit, cosa que significa que el prestatari no necessita deixar cap capital per contractar el préstec. Tanmateix, el préstec s’ha de retornar completament amb una comissió addicional abans que finalitzi tota la transacció: tot el procés passa simultàniament a l’ús de diversos contractes intel·ligents que s’executen junts..

Els préstecs instantanis es poden utilitzar per treure profit d’oportunitats d’arbitratge sense necessitat d’aportar capital. Per exemple, un desenvolupador pot notar una diferència de preu entre dos actius en dues plataformes diferents, però no té el capital per aprofitar-lo. A continuació, el desenvolupador pot utilitzar un préstec flash programat per contractar un préstec en un testimoni, canviar-lo per un altre, vendre els nous token a l’intercanvi més rendible, convertir-lo de nou al testimoni prestat originalment i retornar-lo amb un petit tarifa alhora mitjançant contractes intel·ligents. En aquest procés, el desenvolupador emmagatzema les fitxes addicionals que va guanyar aprofitant la diferència de preu del segon canvi.

LEND és el testimoni natiu d’Aave i dóna dret als titulars a taxes reduïdes, mentre que s’espera que s’afegeixin drets de govern addicionals aviat. En el moment d’escriure aquest document, LEND cotitza a 0,19 dòlars, un augment superior al 5.500% respecte al seu mínim històric d’agost de 2019, de 0,0033 dòlars..

Val la pena el DeFi??

Aquesta pregunta de més de 2.000 milions de dòlars és difícil de respondre, ja que bona part de la publicitat recent al voltant de DeFi es deu als titulars de COMP per la seva sobtada pujada d’especulacions. Tot i que la tecnologia subjacent i el seu ús en aquests projectes presenten una apassionant previsió del futur de les finances, seria excessivament optimista considerar el nínxol DeFi preparat per incorporar-se i canviar tot el panorama financer..

Vitalik Buterin, el cofundador d’Ethereum, va dir això succintament en un Tweet recent, destacant la naturalesa temporal del bombo i els riscos inherents en joc. El Hack de balanç només el mes passat hauria de servir per recordar aquests riscos i el fet que el nínxol necessiti molta més prova d’estrès abans que pugui estar preparat per a la seva consideració general..

OKEx Insights presenta anàlisis de mercat, característiques detallades, investigacions originals & notícies de professionals de criptografia. Seguiu OKEx Insights activat Twitter i Telegrama.