صناديق الاستثمار مقابل صناديق الاستثمار المتداولة

صناديق الاستثمار والصناديق المتداولة في البورصة نوعان من صناديق الاستثمار المتاحة للمستثمرين. كلا النوعين من الصناديق يجمعان رأس المال من الكثير من المستثمرين ، وكلاهما يدار باحتراف. هناك بعض أوجه التشابه الأخرى ، وعدد غير قليل من الاختلافات الأساسية.

قبل الاختيار بين الاثنين ، من المهم فهم الاختلافات والأهداف لكل نوع من أنواع الصناديق.

أوجه التشابه بين الصناديق المشتركة وصناديق الاستثمار المتداولة

كما ذكرنا ، فإن كل من الصناديق المشتركة والصناديق المتداولة في البورصة تجمع المدخرات من عدة مستثمرين. هذا يعني أن المستثمرين يستفيدون من وفورات الحجم. يتم توزيع التكاليف الثابتة على الصندوق بأكمله ، مما يقلل العبء على كل مستثمر فردي. يتم أيضًا تخفيض التكاليف المتغيرة لأن الصناديق تدفع عادةً رسوم البيع بالجملة للتداول والإدارة.

تسمح وفورات الحجم أيضًا بإدارة الأموال من قبل متخصصين في الاستثمار. ما لم يكن لدى الفرد محفظة أسهم كبيرة جدًا ، فسيكون من المكلف جدًا إدارة المحفظة بواسطة متخصص في الاستثمار. على النقيض من ذلك ، تتيح كل من صناديق الاستثمار المتداولة والصناديق المشتركة للمستثمرين الوصول إلى المحافظ المدارة باحتراف بأقل من 1٪ من قيمة الأصول كل عام.

تقدم معظم صناديق الاستثمار التنويع بغض النظر عن هيكلها. لكي يتم تنويع المحفظة ، يجب أن تتضمن 15 ورقة مالية أو أكثر. تمتلك معظم الصناديق المشتركة ما لا يقل عن 30 ورقة مالية مختلفة ، في حين أن متوسط ETF أكثر تنوعًا. ومع ذلك ، هناك بعض الاستثناءات – صندوق SPDR Gold Trust ، وهو صندوق ETF ، يحتفظ فقط بالذهب المادي ولا يقدم أي تنويع.

تلعب المؤشرات دورًا في إدارة كل من الصناديق المشتركة وصناديق الاستثمار المتداولة – ومع ذلك ، فإن صناديق الاستثمار المتداولة تتعقب المؤشر بينما تستخدم الصناديق المشتركة المؤشر كمعيار يُقاس عليه الأداء.

الاختلافات بين الصناديق المشتركة وصناديق الاستثمار المتداولة

الصناديق المشتركة وصناديق الاستثمار المتداولة هي هياكل قانونية فريدة ، وكلاهما منظم. كانت الصناديق المشتركة موجودة منذ عام 1924 ، في حين أن صناديق الاستثمار المتداولة موجودة منذ عام 1993. في الولايات المتحدة يتم تنظيم كلاهما من قبل لجنة الأوراق المالية والبورصات SEC (SEC) والتشريعات التي يتم تحديثها من وقت لآخر. تشرف هيئات تنظيمية مماثلة على الأموال في دول أخرى.

الإدارة النشطة مقابل الإدارة السلبية

في حين أن كلا النوعين من الصناديق لهما هياكل قانونية مختلفة ، فإن الاختلاف الأساسي يكمن في طريقة إدارتهما.

يُعرف أداء السوق المتفوق باسم ألفا ، بينما يُعرف أداء السوق (أو المؤشر) باسم بيتا. الهدف من الصناديق المدارة بنشاط هو كسب كل من ألفا وبيتا من خلال التفوق على المؤشر. الهدف من الأموال المدارة بشكل سلبي هو كسب بيتا من خلال تتبع المؤشر.

تدير شركات إدارة الأصول الأموال المدارة بنشاط. سيتحمل مدير الصندوق المسؤولية الكاملة عن كل صندوق ولكن سيتم دعمه من قبل فريق من المحللين. يقوم هؤلاء المحللون بإجراء بحث “من الأسفل إلى الأعلى” على الأوراق المالية الفردية. يحاول الفريق معًا إنشاء ألفا من خلال تحديد الأوراق المالية التي يجب شراؤها وبيعها ، ومتى يتم ذلك.

تدير الفرق الأصغر الصناديق غير النشطة ، وغالبًا ما يكون لدى مديري الصناديق والمحللين خلفية في التحليل الكمي. الهدف من الصندوق السلبي هو عكس أداء المؤشر من خلال الاحتفاظ بالأوراق المالية بنفس نسبة ذلك المؤشر بالضبط. يتم إجراء التغييرات على تخصيص الصندوق فقط عند إجراء تغييرات على المؤشر.

تتم إدارة الغالبية العظمى من الصناديق المشتركة بنشاط – على الرغم من أن بعضها يُدار بشكل سلبي. على النقيض من ذلك ، فإن الغالبية العظمى من صناديق الاستثمار المتداولة تدار بشكل سلبي. تم السماح بصناديق الاستثمار المتداولة المدارة بشكل نشط في الولايات المتحدة منذ عام 2008 ، ولكنها لا تزال تمثل نسبة صغيرة من الأموال.

المعنى الضمني لأنماط الإدارة المختلفة هو أنك إذا استثمرت في صندوق مشترك فإنك تتوقع أن تكسب ألفا وبيتا ، بينما تتوقع فقط أن تربح بيتا من ETF.

نسب المصروفات (الصناديق المشتركة مقابل صناديق الاستثمار المتداولة)

تفرض شركات إدارة الأموال رسومًا مختلفة لتغطية تكاليف الإدارة والتشغيل. يتم الإبلاغ عن هذه الرسوم كنسب نفقات ، والتي تعكس جميع الرسوم المفروضة كل عام ، معبرًا عنها كنسبة مئوية من قيمة الصندوق.

تفرض الصناديق المشتركة رسومًا أعلى بكثير (في المتوسط) من صناديق الاستثمار المتداولة. متوسط نسبة المصروفات لصناديق الاستثمار المشترك حوالي 0.65٪ ، على الرغم من أنها تختلف اختلافًا كبيرًا. يبلغ متوسط نسبة المصروفات الخاصة بصناديق الاستثمار المتداولة حوالي 0.2٪ ، ولكنها تختلف أيضًا. يمكن أن تصل نسب المصاريف لكليهما إلى 2٪ للصناديق المتخصصة للغاية.

سبب الاختلاف في الرسوم هو أن الإدارة النشطة تتطلب المزيد من القوى العاملة. قد يساهم ما يصل إلى 30 محللاً في إدارة صندوق مشترك. من ناحية أخرى ، يقوم شخصان أو ثلاثة فقط بإدارة بعض صناديق الاستثمار المتداولة.

تبرر الصناديق المشتركة الرسوم الأعلى لأنها تحاول كسب ألفا وكذلك بيتا. ومع ذلك ، ليس هناك ما يضمن أن الصندوق المشترك سيكسب ألفا. في الواقع ، إذا كان أداء الصندوق أقل من معياره ، فإنه لا يكسب حتى الإصدار التجريبي ، وتكون التكلفة أعلى بشكل فعال.

التسعير (الصناديق المشتركة مقابل صناديق الاستثمار المتداولة)

عندما تشتري ETF ، فأنت تشتري الأسهم الموجودة بالفعل. بالنسبة للصناديق المشتركة ، فإن العملية مختلفة قليلاً. عندما “تشتري” صناديق الاستثمار فأنت في الحقيقة تستثمر في الوحدات الجديدة التي تم إنشاؤها. عندما “تبيع” وحدتك تثق ، فإنك تسترد الوحدات وتستلم قيمتها في المقابل.

كل من الصناديق المشتركة وصناديق الاستثمار المتداولة لديها صافي قيمة الأصول (NAV) لكل وحدة أو سهم. هذه هي قيمة جميع الأصول التي يحتفظ بها الصندوق مقسومة على عدد الوحدات (الصناديق المشتركة) أو الأسهم (ETFs).

على الرغم من أن صافي قيمة الأصول للصندوق المشترك يتغير على مدار اليوم ، إلا أنه يتم الإبلاغ عنه مرة واحدة فقط كل يوم. تستند الاستثمارات وعمليات الاسترداد الجديدة إلى صافي قيمة الأصول اليومية. تتقاضى بعض الصناديق المشتركة عمولة مقدمًا ، على الرغم من أن هذا أقل شيوعًا مما كان عليه في السابق.

صناديق الاستثمار المتداولة هي أدوات مدرجة تمامًا مثل أسهم الشركات المدرجة في البورصة. عندما تشتري وتبيع صناديق الاستثمار المتداولة فإنك تدفع عمولة إلى وسيط. يعتمد السعر الذي تشتري به وتبيعه في ETF على العرض والطلب. عندما تشتري ETF ، فإنك تدفع سعر العرض الأعلى ، وعندما تبيعه تتلقى سعر العرض الأقل. وبالتالي ، فإن فارق العرض والطلب هو مصاريف إضافية لمستثمري صناديق الاستثمار المتداولة (ETF).

من الناحية العملية ، عادة ما يكون سعر العرض والطلب قريبًا جدًا من صافي قيمة الأصول للصندوق. يمكن للمشاركين المعتمدين والمراجعين تحقيق ربح إذا كان سعر العرض أو العرض يختلف كثيرًا عن صافي قيمة الأصول – وتحافظ إجراءاتهم على سعر السوق بما يتماشى مع صافي قيمة الأصول. ومع ذلك ، إذا كان الصندوق يحتفظ بأدوات غير سائلة أو كان هناك القليل من السيولة في الصندوق نفسه ، فقد يبتعد السعر عن صافي قيمة الأصول.

الاختلاف في طريقة تداول الصناديق المشتركة وصناديق الاستثمار المتداولة في الأسعار والتداول يعني أنه يمكن تداول صناديق الاستثمار المتداولة خلال اليوم. من ناحية أخرى ، هناك سعر يومي واحد فقط لمعاملات الصناديق المشتركة.

فئة الصندوق

غالبًا ما تحتوي الصناديق المشتركة على فئات مختلفة من الوحدات. تقوم وحدات التراكم بإعادة استثمار أي أرباح أو دخل آخر. تمرر وحدات التوزيع الدخل والأرباح إلى المستثمرين. تحتوي بعض الصناديق أيضًا على فئات مختلفة لمستثمرين مختلفين وهياكل رسوم.

يتم تقسيم بعض صناديق الاستثمار المتداولة حسب الفئة ، ولكن بالنسبة للجزء الأكبر ، هناك فئة واحدة فقط من الأسهم لمؤسسة التدريب الأوروبية.

ضريبة

تعتبر كل من الصناديق المشتركة وصناديق الاستثمار المتداولة أكثر كفاءة من الضرائب من امتلاك محفظة من الأوراق المالية. ومع ذلك ، بالنسبة للصناديق المشتركة ، قد تؤدي عمليات السحب الكبيرة في بعض الأحيان إلى توزيعات أرباح رأس المال الخاضعة للضريبة. هذا يجعل صناديق الاستثمار المتداولة أكثر كفاءة من الناحية الضريبية. ملاحظة: يمكن أن يختلف هذا من ولاية قضائية إلى أخرى.

الحد الأدنى لمبالغ الاستثمار

الحد الأدنى الذي يمكن أن تستثمره في ETF هو سعر سهم واحد. في حالة الصناديق المشتركة ، يكون لكل فئة من الصناديق حد أدنى للمبلغ الذي يمكن استثماره ، إما بأمر مدين مجدول أو كمبلغ مقطوع. في كثير من الحالات ، يكون الحد الأدنى للاستثمار منخفضًا نسبيًا ، بينما في حالات أخرى يمكن أن يكون 10000 دولار أو أكثر.

تقدم الصناديق المشتركة ميزة الشراء الآلي المنتظم بأمر الخصم ، وهو أمر غير متاح دائمًا لمستثمري ETF.

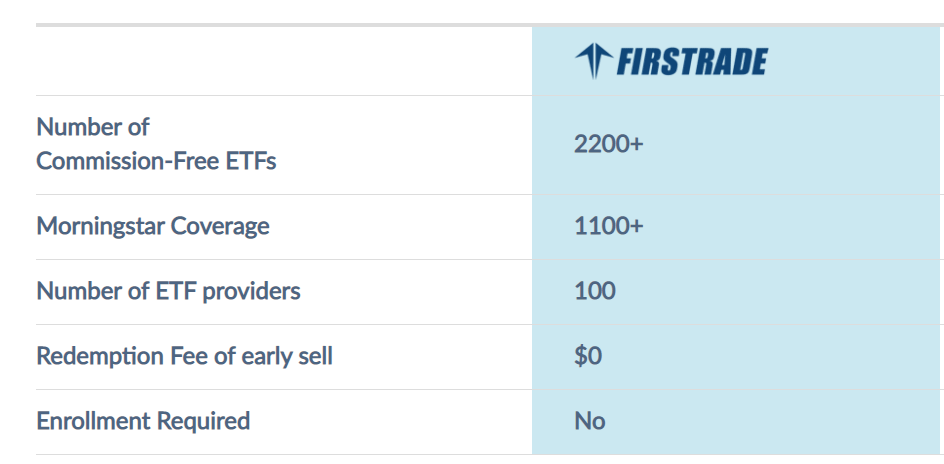

وسيط ETF موصى به

استنتاج

قبل عشرين عامًا ، سيطرت الصناديق المشتركة على صناعة إدارة الصناديق. اعتبارًا من عام 2020 ، كانت المدخرات المحتجزة في صناديق الاستثمار المتداولة مساوية تقريبًا لمدخرات الصناديق المشتركة ، حيث يذهب الجزء الأكبر من الاستثمارات الجديدة إلى الصناديق المتداولة.

هذا لا يعني بالضرورة أن ETFs أفضل ، ولكن في كثير من الحالات ، تخدم ETF غرضها بشكل أفضل. في النهاية ، يعود الاختيار بين الاثنين إلى أهدافك كمستثمر ، وأهداف الصندوق ، ومدى احتمالية تحقيق الصندوق لأهدافه.