ヘッジ、裁定取引、投資:ゼロ金利経済における安定したコイン需要

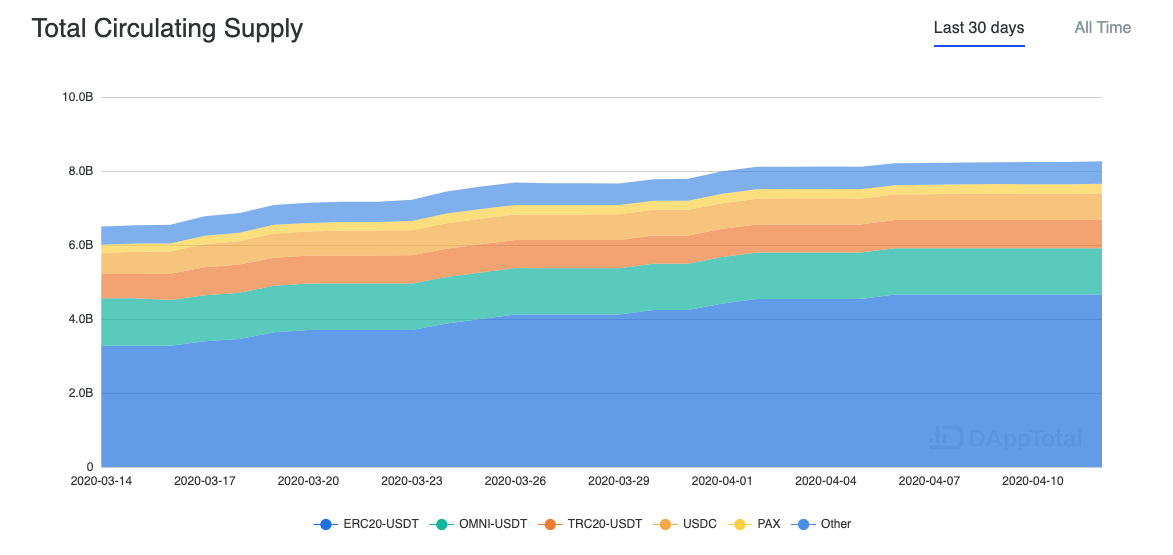

2月中旬以降、ビットコイン(BTC)の市場価値は30%以上下落しています。同時に、流通しているステーブルコインの総額は現在82億ドルを超えています。これは22億ドル(または 33パーセント)3月11日以降—ビットコインが11年間で最も急激に減少する前日 Dapptotalデータ.

最もユビキタスなテザー(USDT)の市場価値—そして 悪名高い —安定コインは、3月11日以降50億ドルから66.8億ドルに成長しました。USDTは現在、安定コイン市場の80%以上を占めています。 Dapptotalデータ.

一方、USD Coin(USDC)やPaxos Standard(PAX)など、他の人気のあるUSDペッグ安定コインの流通供給も急速に増加しています。 3月中旬以降、USDCの総循環供給量は2億921万から2億5,594万に増加し、PAXは4億6,747万から7億1,277万に増加しました。.

Stablecoinsは市場のボラティリティから恩恵を受けます

何よりもまず、stablecoinsへの資金の流入は、暗号市場のボラティリティに対するヘッジとして非常に理にかなっています。これは、株式投資家が市場の不安定な時期に現金を預けるためにマネーマーケットファンドを探す方法とよく似ています。.

ビットコインが1コインあたり10,000ドルを超えた2月以降の暗号の価格の崩壊により、多くの人々がヘッジとして安定したコインの暗号を販売し、他の人々は底で暗号を購入できるようにするために安定したコインを取得するようになりました。どちらの目的でも、stablecoinsの需要は特に強いです.

一般的に、暗号市場が劇的に変動するたびに、それは安定したコインの発行を刺激します。 2019年、テザー 4億を追加 10日以内にネットワークに新しいUSDT— 7月2、4、8、10日。発行前のビットコインの価格は 上昇 2週間以内に8,000ドルから14,000ドルに.

USDTプレミアムと裁定取引

追加のstablecoin発行の需要は、裁定取引でも使用されます。 3月中旬の市場暴落後、USDT — 毎月の最高取引量 CoinMarketCapデータごと—高額で取引されていました(USDTの価格が1ドルをわずかに超えていたことを意味します).

したがって、多くのトレーダーや裁定取引会社は、USDとUSDTの間の裁定取引から利益を得ようとします。例えば, 購入 短期的には大量のUSDTであり、USDTの価格が需要によって押し上げられたときにそれを販売することを目指しています.

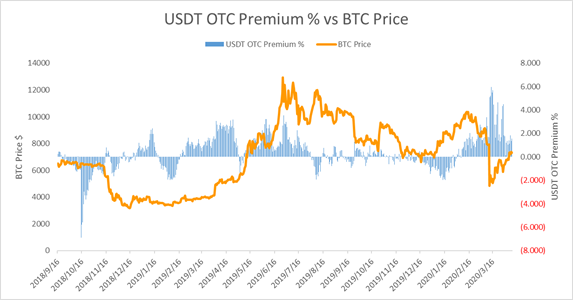

また、Chainext USDT OTC Trading Premium Indexによると、最近、中国市場での店頭(OTC)取引で巨額のUSDTプレミアムが見られました。この指数は、USDT / CNY OTC価格を中国人民元のオフショア為替レートで割って100を掛けて計算されます。下のグラフからわかるように、USDTプレミアムは最近減少しましたが、3月には6%まで上昇しました。 2020.

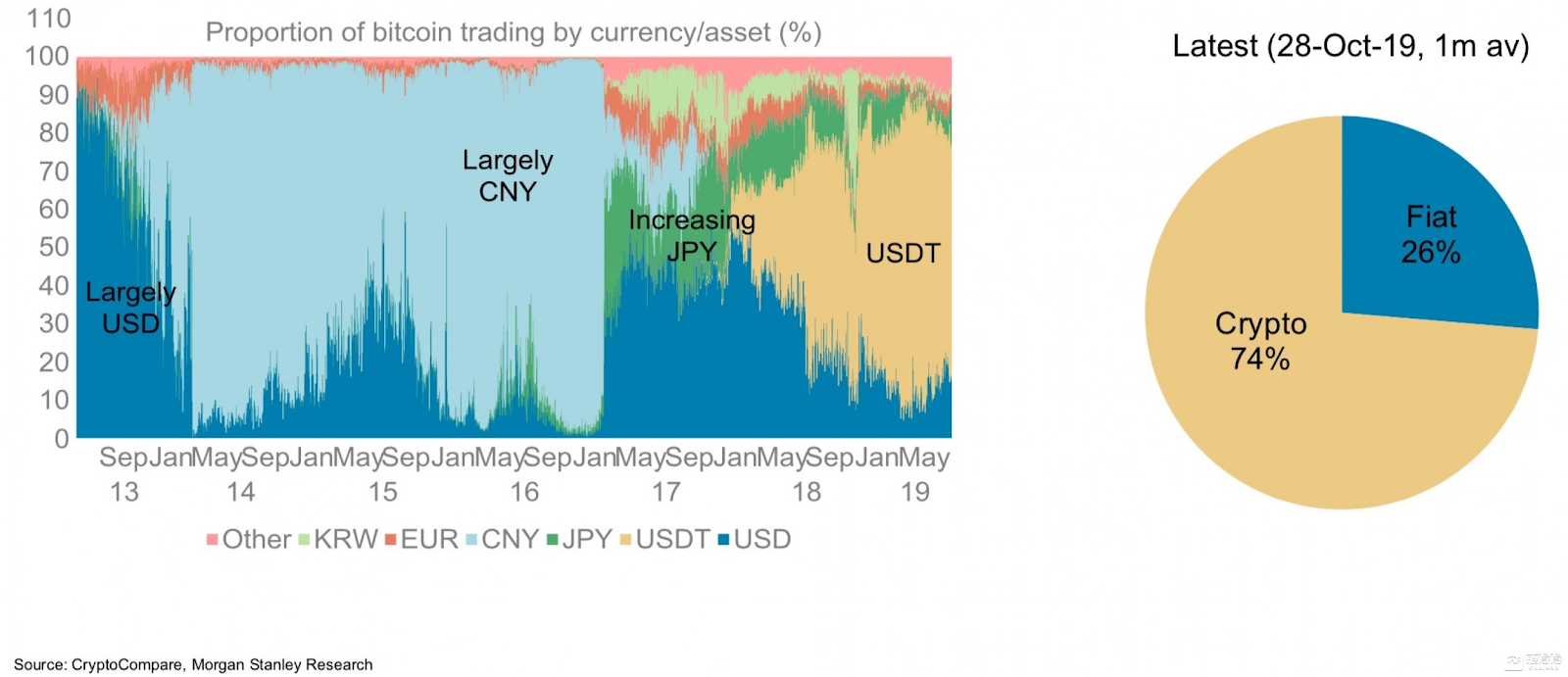

によると コインデスクレポート, 中国の後効果的に 禁止された 2017年のローカル暗号交換の法定通貨の急上昇で、中国のトレーダーはUSDTを使用して暗号市場に深く関与し続けています。 2017年以降、コインデスクは、元に対する全体的な暗号取引の割合が大幅に低下し、取引の90%から1%に減少したと報告しています.

モルガン・スタンレー 報告する 2019年11月に公開された、ビットコイン取引のUSDTのシェアは、中国のローカルの法定紙幣から暗号通貨へのゲートウェイの禁止と一致して、2017年の後半に急上昇し始めたと述べています.

USDTの追加発行のほとんどすべてが、その背後に強い市場需要がありました。テザーは、直接の法定不換紙幣を持たない暗号投資家に効果的な流動性を提供します.

USDTはそれほど評判が良くありません

安定したコインの間で圧倒的な優位性があるにもかかわらず、 4番目に大きい 時価総額別の暗号通貨—テザーは一般的に 批判された コインを裏付けているとされる資金の定期的な公開監査を提供できないため.

USDTの循環供給が実際にUSDによって1:1で裏付けられているかどうかの問題—以前の会社のように 主張 —されています 継続的な論点 暗号コミュニティで.

2019年4月の時点で、テザーの弁護士は、stablecoin USDTが実際には「現在の未払いのテザーの約74%に相当する現金および現金同等物[…]」によって裏付けられていることを明らかにしました。

金利低下環境への安定したコイン投資

安定したコインの発行の急増は、表面上は需要に応じて、いくつかの要因によって説明できます。まず第一に、多くの伝統的な金融商品とは異なり、stablecoinは比較的簡単に購入できます。それらは、通貨が現在ある国のヘッジとして特に役立つ可能性があります 劇的に弱体化 ドルに対して。さらに、金利が低下する現在の経済環境では、安定したコインは、フラットな貯蓄よりも多くの収入を保有者にもたらす可能性があります.

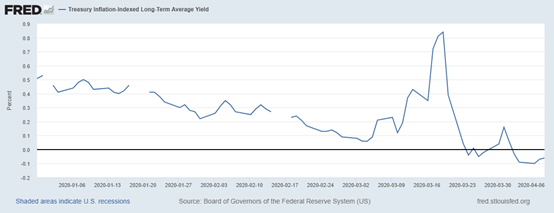

今月、米国. 連邦準備制度の削減 コロナウイルス(COVID-19)のパンデミックが経済に与える影響を緩和するために、金利をほぼゼロにします。この動きは、「財務省インフレ連動長期平均利回り」で測定された米国の実質利回りが、3月末に一時的に回復した後、マイナス領域に戻ったことなど、さまざまな理由で懸念されています。.

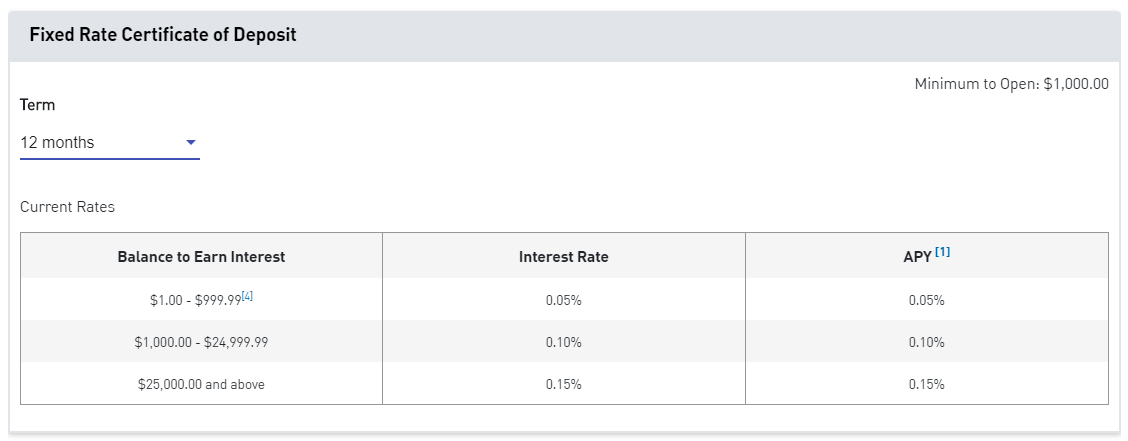

投資家の状況を説明するために、たとえば、PNC銀行口座で現在利用可能な最高の貯蓄率を使用して 譲渡性預金 残高が25,000ドル以上の場合、12か月間で0.15パーセントです。.

あなたが現在持っている国にいる場合、状況はさらに悪化します 負の金利, スイスや日本など.

原則として、世界中の中央銀行は投資を刺激するために低金利を維持していますが、そうすることのコストは人々が彼らの貯蓄の利益を犠牲にすることを余儀なくされることです.

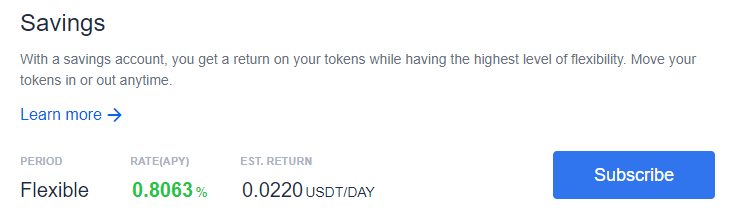

実際の利回りについては、stablecoinsは現在より良い取引を提供できるようです。 4月13日の時点で、OKExのEarn Programは、USDTをOKEx普通預金口座に移動するユーザーに0.8%以上のAPYを提供します。.

OKExUSDT貯蓄率。出典:OKEx獲得

によると 報告する 3月下旬からのブロックから、現在の環境でさえ、すべての主要な米ドルの安定したコイン発行者は、彼らのコインを米ドルと1:1で固定するだろうと言いました.

DeFi貸付金利

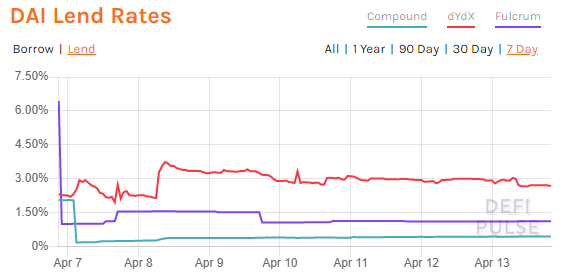

分散型ファイナンス(DeFi)の世界では、潜在的な収益はさらに顕著です。 2017年末に発売されたDAIは最大です 暗号担保証券 DeFiプロトコルMakerDAOを介して投資家に貸し出すことができます.

4月13日の時点で、存在する2つの最大の分散型マネーマーケットであるCompoundとdYdXに対するDAI貸付の金利は、Defipulseデータごとにそれぞれ2.66%と0.456%です。.

しかし、暗号担保証券の価格は証明されました より揮発性 3月中旬の市場の不安定性の間の他のstablecoinsより.

免責事項:この資料は、投資決定の基礎として解釈されるべきではなく、投資取引に従事するための推奨として解釈されるべきではありません。デジタル資産の取引には重大なリスクが伴い、投資した資本が失われる可能性があります。関係するリスクを完全に理解し、経験のレベル、投資目的を考慮し、必要に応じて独立した財務アドバイスを求める必要があります。.