ماذا تعني أسعار الفائدة القريبة من الصفر بالنسبة للعملات المستقرة ولماذا لا تعيق نموها

ملخص

تدابير غير عادية للأوقات غير العادية ، ويمكن أن تعني أيضًا أن تؤدي إلى عواقب غير عادية. على الرغم من أننا رأينا أن أسواق الأصول تتعافى في البداية من بيع فيروس كورونا ، إلا أن الوباء لم ينته بعد ، ويتزايد الخوف من حدوث ركود عالمي.

الماء الذي يحمل القارب هو نفسه الذي يبتلعه. قد تؤدي إجراءات التيسير الفائقة التي اعتمدتها البنوك المركزية العالمية وصناع السياسات إلى احتواء الضرر الاقتصادي بطريقة ما ، لكنها قد تخلق أيضًا تحديات أخرى..

يبدو أن كل من الأسواق التقليدية والعملات المشفرة تزيد من القلق بشأن وجود معدلات سلبية في الولايات المتحدة ، ومؤخراً ، كان هناك الكثير من المحادثات حول هذا الموضوع بين صانعي السياسة. إذا رأينا أسعار فائدة سلبية في الولايات المتحدة ، فكيف سيؤثر هذا الإجراء المتطرف على سوق العملات المستقرة ونموذج أعمالها وسوق العملات المشفرة بشكل عام?

يرسل الوباء المعدل إلى ما يقرب من الصفر

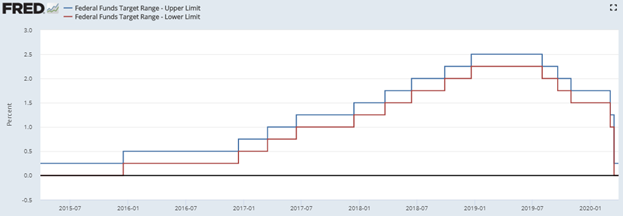

اتخذ مجلس الاحتياطي الفيدرالي الأمريكي والبنوك المركزية الأخرى تدابير جريئة للتخفيف من تأثير فيروس كورونا على الاقتصاد العالمي والأسواق المالية. بعد التخفيضات المفاجئة لسعر الفائدة 3 مارس و 15 آذار, تم تخفيض معدل الأموال الفيدرالية الآن إلى 0-0.25٪ ، وهي مستويات لم تشهدها الأسواق منذ الأزمة المالية العالمية. علاوة على ذلك ، على 23 مارس, أعلن بنك الاحتياطي الفيدرالي عن استئناف التسهيل الكمي بلا حدود ، مما فتح الباب أمام شراء الأصول التي “تحتاج إلى دعم الأداء السلس للسوق."

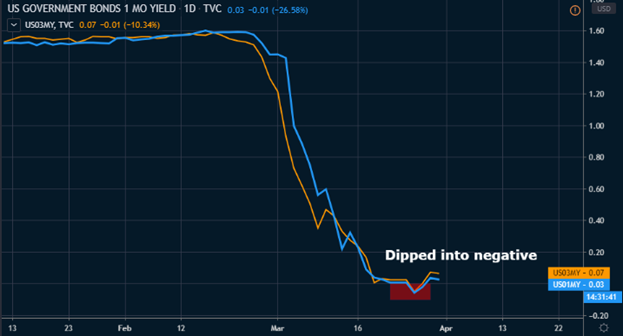

جذبت ردود الفعل من أسواق الخزانة انتباه المحللين. انخفضت عائدات الولايات المتحدة لشهر واحد وثلاثة أشهر في المنطقة السلبية. لم يأت الانخفاض طويلاً بعد أن قام بنك الاحتياطي الفيدرالي بعمله "QE اللانهاية" إعلان. على الرغم من أن كلاهما قد ارتد قليلاً من أدنى المستويات ، إلا أن الأسواق لم تستبعد تمامًا إمكانية عودة العوائد إلى السلبية.

أسعار الفائدة السلبية في الولايات المتحدة ، حقيقية?

في أعقاب ذلك ، تزايدت المناقشات حول جعل سعر الفائدة على الأموال الفيدرالية سالبة ، وكان لدى الأسواق وصانعي السياسات بعض وجهات النظر المختلفة للغاية.

في مؤتمر صحفي يوم 15 مارس ، رئيس مجلس الاحتياطي الفيدرالي جيروم باول محذر من المرجح أن يكون النمو الاقتصادي للولايات المتحدة "ضعيف" في 2Q. ومع ذلك ، فإن البنك المركزي “لن يستخدم أسعار الفائدة السلبية لمكافحة جائحة فيروس كورونا.” وأضاف باول: “لا نرى معدلات السياسة السلبية على الأرجح بمثابة استجابة سياسية مناسبة هنا في الولايات المتحدة ،”

يبدو أن بعض مسؤولي الاحتياطي الفيدرالي الآخرين قد أظهروا موقفًا أكثر ليونة بشأن هذه القضية. نيل كاشكاري ، رئيس مجلس الاحتياطي الفيدرالي في مينيابوليس, قالت أسعار الفائدة السلبية غير محتملة وإن لم تكن مستحيلة.

في غضون ذلك ، يبدو الرئيس دونالد ترامب وكأنه مؤيد لسياسة أسعار الفائدة السلبية. مرة أخرى في المنتدى الاقتصادي العالمي ، ترامب قالت, “نحن مجبرون على التنافس مع الدول التي تحصل على معدلات سلبية ، وهو شيء جديد جدًا ، مما يعني أنهم يتقاضون رواتبهم لاقتراض المال ، وهو أمر يمكنني التعود عليه بسرعة كبيرة. أحب ذلك."

في الآونة الأخيرة ، أصدر البنك الاحتياطي الفيدرالي التابع للبحوث الاقتصادية في سانت لويس أ دراسة حول البنوك المركزية التي لديها معدلات فائدة سلبية ، وإمكانية بنك الاحتياطي الفيدرالي الأمريكي تصبح سلبية.

إذن ، هل ستصبح الولايات المتحدة سلبية؟ يبدو أنه لا توجد إجابة مختصرة لذلك ، على الأقل على المدى القصير ، ولكن لا يوجد شيء خارج الطاولة في الوضع الحالي. على الرغم من ذلك ، كيف سيكون رد فعل سوق العملات المستقرة المتمركز حول الدولار الأمريكي عندما تتحقق بيئة معدل سلبي في الولايات المتحدة?

أسعار الفائدة والدولار والعملات المستقرة

لطالما اعتبر الدولار عملة ملاذ آمن خلال الأوقات العصيبة ، واضطراب السوق الأخير الذي قاده فيروس كورونا هو مثال كلاسيكي. على خلفية القلق من الفيروس ، ارتفع مؤشر الدولار من أعلى 94 مقابض إلى المنطقة 102 خلال ذروة عمليات البيع.

يحمل Stablecoin مفهومًا مشابهًا ، حيث تم اعتبار العملات المستقرة المربوطة بالدولار الأمريكي مثل USDT و USDC من الأصول المشفرة الأكثر أمانًا مقارنة بالعملات المشفرة الأخرى عندما يتعثر السوق.

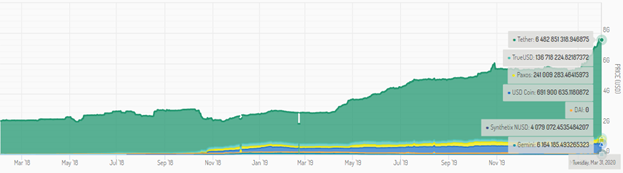

ارتفعت القيمة السوقية للعملات المستقرة الرئيسية بشكل كبير في مارس. سلطت التقديرات الضوء على معنويات العزوف عن المخاطرة في الوقت الذي انخفضت فيه أسعار البيتكوين من 9200 دولارًا أمريكيًا إلى 3850 دولارًا أمريكيًا في غضون أسبوع. مؤشرات أخرى ، مثل حجم المعاملات على السلسلة وعددها ، رسمت أيضًا صورة الطلب على الملاذ.

العملات المستقرة المربوطة بالدولار الأمريكي حساسة للطلب على الدولار نظرًا لطبيعته ، ومن المستحيل تجاهل وجهة نظر السوق العامة بشأن الدولار ، وموقف سعر الفائدة للاحتياطي الفيدرالي ، والعوامل الأخرى ذات الصلة عند مناقشة العملات المستقرة المرتبطة بالدولار الأمريكي.

نظرًا لأن الدولار الأمريكي والدولار المستقر هو 1: 1 من حيث القيمة ، فإن مصدري العملات المستقرة الوديعة أموال عملائهم في حسابات بنكية تقليدية عند إصدار ما يعادل عملة مستقرة بالدولار الأمريكي. يربح المُصدرون من تحصيل الفائدة الناتجة عن هذه الأموال ، وكان هذا هو المصدر الرئيسي للإيرادات لمصدري العملات المستقرة.

الآن ، قمنا بخفض الاحتياطي الفيدرالي لمعدلاته القياسية إلى ما يقرب من الصفر ، مما يعني أن البنوك ستخفض أيضًا النسبة المئوية للعائد السنوي على حسابات التوفير التي تتطابق مع تحرك الاحتياطي الفيدرالي. من المحتمل أن يحصل مصدرو العملات المستقرة الآن على دخل أقل من مدفوعات الفائدة. تخيل لو أن معدل الأموال الفيدرالية انخفض إلى مستوى سلبي ، فقد يحتاج المدخرون إلى الدفع للبنوك مقابل الاحتفاظ بأموالهم ، مثل أوروبا واليابان ، ولن يكون مصدرو العملات المستقرة محصنين من ذلك.

العملات المستقرة موجودة لتبقى وتزداد

قد تدفع بيئة أسعار الفائدة المنخفضة الحالية مُصدري العملات المستقرة إلى السعي وراء مصادر إيرادات أخرى ، مثل وضع أموال العملاء في أدوات استثمار غير صفرية المخاطر ، في حين أن بعض المُصدرين الآخرين قد يبدأون في تحصيل الرسوم من المستخدمين ، لكن هذا لا يعني أن مُصدري العملات المستقرة ستتوقف عن العمل في أي وقت قريبًا. قد تكون الطريقة الأخرى.

المصلحة المؤسسية في عملات مستقرة ، ازدهرت ، لا سيما في حركة الأموال والمدفوعات في مناطق معاملات الأوراق المالية. تُعد عملة JPM من JP Morgan مثالًا ممتازًا لبنك استثماري كبير أراد الاستفادة من تقنية blockchain لتمكين التحويل الفوري للمدفوعات. ومع ذلك ، فهي فقط بين عملائها من المؤسسات.

حقيقة أنه ليس فقط عمالقة البنوك يريدون الاستفادة من تقنية blockchain, البنوك المركزية أظهروا اهتمامًا متزايدًا أيضًا. كان بنك الشعب الصيني (PBOC) يعمل على شكل رقمي لليوان ، ويقال إنه يقترب منه إطلاق. تشير التقارير أيضًا إلى أن البنك المركزي يرى العملة الرقمية على أنها “أداة ملائمة لسعر الفائدة الصفري والسالب”. في غضون ذلك ، كثف الاحتياطي الفيدرالي ، والبنك المركزي الأوروبي ، وبنك إنجلترا ، وبنك اليابان جهودهم في هذا المجال.

برغم من CBDC والعملات المستقرة قد لا تعمل بالطريقة نفسها ، فإن إدراك البنوك المركزية لـ blockchain يشير إلى كيف يمكن لهذه التكنولوجيا المعطلة أن تغير طريقة القيام بالتسوية في نهج أكثر عملية ، وهنا يأتي دور العملة المستقرة.

DeFi يمكن أن تكون نقطة مضيئة أخرى للعملة المستقرة. في ضوء الديون الأخيرة البالغة 4 ملايين دولار أمريكي فقاعة نظرًا لانخفاض الأسعار على ETH ، مما جعل MakerDAO تقريبًا إغلاقًا طارئًا ، فإن صوت الحصول على ضمان مركزي بالدولار الأمريكي في نظام DeFi آخذ في الازدياد.

باولو أردوينو ، CTO في Tether, أخبر Coindesk ذلك, "لا يمكنك الحصول على عملات خوارزمية مستقرة تعتمد فقط على الأصول المشفرة نفسها," وأضاف أردوينو أن الضمانات المركزية للدولار الأمريكي يمكن أن توفر قيمة "مجموعة آمنة من الأكتاف" للنظام البيئي DeFi.

نظرًا لأنه من المتوقع أن تواصل DeFi نموها ، نعتقد أنه ستكون هناك محادثات متزايدة حول هذا قريبًا ، وهذا شيء لن يرغب مراقبو العملات المستقرة في تفويته.

استنتاج

قد تضع بيئة أسعار الفائدة الحالية القريبة من الصفر مصدري العملات المستقرة في موقف استباقي قليلاً من حيث إدارة احتياطياتهم. ومع ذلك ، هذا ليس بالضرورة أمرًا سيئًا. في الصورة الأكبر ، كانت العملة المستقرة جزءًا أساسيًا من مساحة التشفير الأوسع ؛ تم توسيع أهميتها وستستمر على هذا النحو. كمستثمر فردي ، يمكن أن توفر العملة المستقرة مأوى في ظروف السوق الصعبة. في الوقت الذي أصبحت فيه سوق العملات المستقرة أكثر تنافسية ، يمكن للمتداولين والمستثمرين استكشاف الخيارات المتاحة لهم داخل مساحة العملات المستقرة. OKEx مؤخرًا أفضل 10 عملات مشفرة لأزواج USDC ، بما في ذلك BTC و LTC و ETH و XRP ، وجاء الإطلاق بعد القيمة السوقية لـ USDC تجاوزها 680 مليون دولار في أواخر مارس ، مقارنة مع 439 مليون دولار فقط في فبراير.

اتبع OKEx على: