Les dades de la cadena de Bitcoin mostren que el mercat madur tracta 10.000 dòlars com un fort nivell de suport

Un informe original de recerca que avalua les dades de la cadena de blocs de Bitcoin per avaluar el comportament i les tendències del mercat.

Escrit per OKEx Insights | Desenvolupat per Catallact

S’ha inclòs un PDF de l’informe següent a la part inferior d’aquesta pàgina perquè els lectors puguin visualitzar-lo, descarregar-lo i compartir-lo a la seva conveniència.

Durant les últimes setmanes, ja que Bitcoin (BTC) ha tornat a operar molt per sobre del nivell de 10.000 dòlars, els participants del mercat qüestionen naturalment la capacitat de Bitcoin per créixer encara més. Donades les condicions alcistes del mercat, els analistes es plantegen la pregunta de si els preus actuals es sobreextensen o es recolzen fonamentalment.

Tot i que abordar aquestes qüestions sobre el rendiment d’un actiu normalment requereixen dades no sempre disponibles públicament, el cas de Bitcoin, atès el seu llibre major descentralitzat, és particularment singular. En aquest cas, tenim accés a dades de la cadena, que, quan s’analitzen, poden proporcionar pistes útils sobre el que pot tenir el futur per a la moneda digital líder..

Amb aquest objectiu, OKEx Insights ha col·laborat amb la companyia d’anàlisis de blockchain Catal·lacta per presentar i discutir diversos conjunts de dades en cadena que puguin aportar més llum sobre el comportament i expectatives futures del mercat sobre el preu de Bitcoin.

El preu de Bitcoin: per què ens importa?

Bitcoin continua sent un tema polaritzador pel que fa a la seva utilitat i perspectives en un món que sens dubte només ha conegut mai els sistemes financers centralitzats a gran escala. Defensors reclamació canviarà la nostra manera de mantenir i transferir riquesa, mentre que els detractors discutir mai substituirà les monedes emeses pels bancs centrals.

Però, a banda de les qüestions filosòfiques, l’únic aspecte innegable i del tot fascinant de Bitcoin, que ha dominat els titulars dels principals mitjans de comunicació i ha obligat els bancs tradicionals, els reguladors i els organismes financers a prendre nota, és el seu preu.

Tenint en compte com BTC cotitzava sota un dòlar el 2010, el seu augment al llarg dels anys ha desencadenat escepticisme, incredulitat, crítiques, accions reguladores, prohibicions regionals i, finalment, reconeixement, ja que es va convertir en el millor inversió de la dècada entrant al 2020.

Amb aquests guanys sense precedents, Bitcoin fets milionaris dels primers patrocinadors i, com no era sorprenent, va guanyar una mena de culte. La criptomoneda líder s’ha convertit en un tema diari de discussió i debat a través dels canals de xarxes socials, sobretot Twitter, la part centrada en la criptografia coneguda afectuosament (o amargament) com a Crypto Twitter, o simplement "TC."

El vincle entre el preu i el comportament del mercat

El preu de qualsevol actiu, inclòs Bitcoin, en cada moment, és més que una xifra comercial. Representa el consens dels participants del mercat i marca el llindar on es demanen les ofertes (és a dir, el preu màxim que un comprador està disposat a pagar per l’actiu) (és a dir, el preu mínim que el venedor està disposat a prendre per l’actiu). Tanmateix, més enllà de l’evident, el preu d’un actiu també afecta inherentment el comportament i la psicologia del mercat a causa d’una regla bàsica: els participants del mercat volen universalment comprar baix i vendre alt. Aquest supòsit es mantindrà cert per a qualsevol operador o inversor racional, i en general és el que impulsa els mercats.

La recerca de la rendibilitat és el que dóna importància a l’entrada de cada participant o al preu al qual compren un actiu. Si un comerciant va comprar Bitcoin a 10.000 dòlars, aquest preu esdevé la seva entrada per a aquesta posició i serveix de punt de referència per a la rendibilitat del comerciant..

En aquest exemple, el comerciant naturalment intentarà vendre Bitcoin per sobre dels 10.000 dòlars i, molt probablement, mantindrà l’actiu a través de recessions (el major temps possible) per, com a mínim, arribar a un punt d’equilibri i evitar pèrdues. D’altra banda, si Bitcoin es manté per sobre de 10.000 dòlars durant un temps, beneficiant així el comerciant, és probable que afegeixin més a la seva posició si Bitcoin retrocedeix a 10.000 dòlars en un moviment correctiu. Aquest comportament, quan s’exhibeix a gran escala, mostra el que els analistes tècnics identifiquen com a zones de suport i resistència.

Si un nombre significatiu de comerciants estableixen les seves posicions a un nivell de preu determinat, és menys probable que venguin per sota d’aquest preu i que augmentin les seves posicions si l’actiu es corregeix després d’un període de creixement. D’altra banda, els mateixos operadors seran reticents a afegir-se a les seves posicions si l’actiu baixa notablement per sota del seu preu d’entrada, cosa que els obligarà a vendre al primer senyal de recuperació per tal d’equilibrar-se i sortir del comerç..

El primer comportament alimenta l’apreciació dels preus i la formació de nivells de suport, mentre que el segon suprimeix els moviments ascendents i estableix zones de resistència. Aquest és un punt important que cal recordar quan discutim diversos propers conjunts de dades del mercat Bitcoin.

Visió general de la comptabilitat de Bitcoin i UTXO

Com a llibres comptables de registre públics, les cadenes de blocs són especialment adequades per a anàlisis de dades i comptabilitat en profunditat. Empreses com Catallact són capaços d’extreure diversos punts de dades de la cadena de blocs de Bitcoin per omplir, correlacionar i representar representacions visuals de l’estat de la xarxa, així com el comportament passat i la situació actual del mercat..

La majoria d’anàlisis relacionades amb els preus, com les d’aquest informe, es basen en la comptabilitat de cadenes de blocs per identificar els orígens de les monedes (és a dir, quan es van extraure per primera vegada o es van moure per última vegada) amb els seus preus de mercat corresponents i el seu estat actual (com ara si no s’han gastat o no). Això, per a Bitcoin (i per a les monedes que s’han desvinculat), significa mirar els resultats de transaccions no gastats o UTXO.

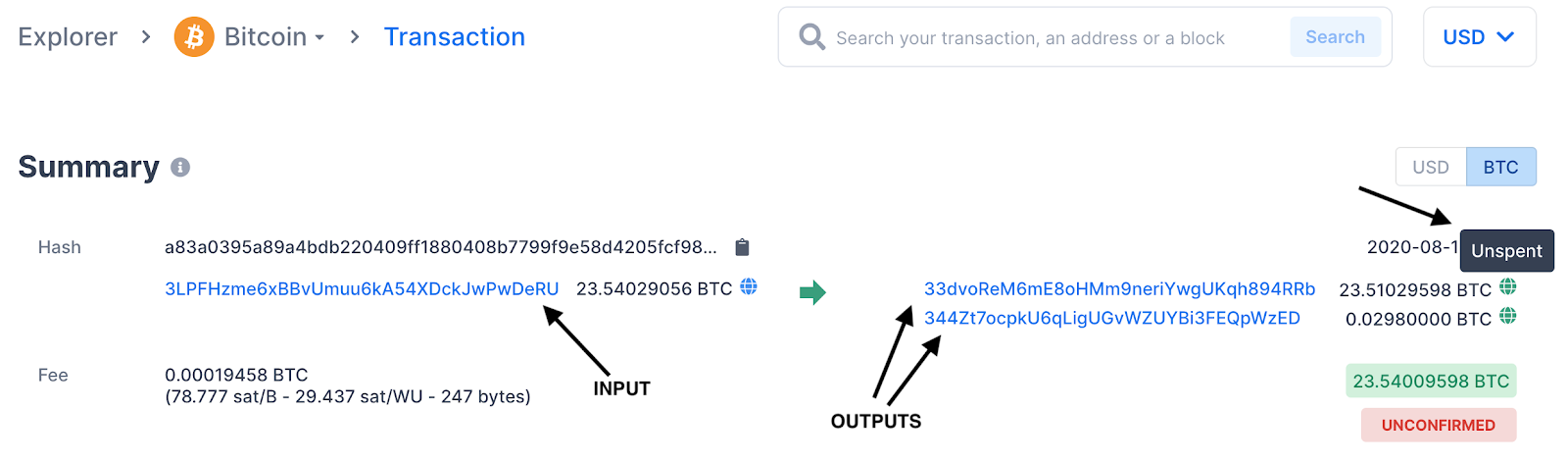

Cada transacció de Bitcoin té una entrada (l’adreça d’enviament), sortides (les adreces de recepció) i registres UTXO. Quan una adreça de Bitcoin rep una suma de BTC, la suma es registra com a UTXO. Un cop enviat el BTC rebut en una nova transacció, es considera consumit o gastat. Això significa simplement que els UTXO representen els saldos de monedes actius disponibles per gastar una adreça determinada.

La captura de pantalla següent, extreta de l’explorador Blockchain.com, mostra una transacció aleatòria amb les seves entrades i sortides, que en aquell moment no eren gastades pel receptor.

El 23,51 BTC de la transacció anterior representa un dels resultats, que ara es registra a la cadena de blocs, juntament amb el seu moment de creació i valor en dòlars en aquell moment. Aquest registre està disponible per utilitzar-lo com a punt de referència per a la suma BTC en concret en el futur. Mentre aquest receptor de 23,51 BTC no es gasta, és possible calcular el benefici o la pèrdua no realitzada d’aquesta suma, mirant els preus de mercat i comparant-los amb el preu de BTC quan es va rebre la producció. Una vegada que s’envia el BTC en una altra transacció, es gasta i és possible calcular el benefici o la pèrdua realitzats de la mateixa manera.

El seguiment de les dades UTXO a tota la cadena de blocs de Bitcoin és el nucli dels conjunts de dades que parlarem a continuació.

Cal tenir en compte que el model UTXO no és aplicable a totes les monedes ni xarxes. Per exemple, Ethereum utilitza un model de saldo del compte per assignar la propietat. No obstant això, als efectes d’aquest informe, totes les dades faran referència a UTXO de Bitcoin.

Ubicacions UTXO: identificació de les acumulacions de posició

Identificar les ubicacions d’UTXO a la cadena de blocs en relació amb el preu de Bitcoin ens pot donar una visió ràpida i detallada de les posicions llargues (ja que per naturalesa no s’han gastat) i dels seus preus d’entrada..

El gràfic següent, proporcionat per Catallact, representa visualment el nombre d’UTXO a diversos preus al llarg del temps (des del 2015) i serveix com a bon indicador de les posicions establertes i de les seves mides..

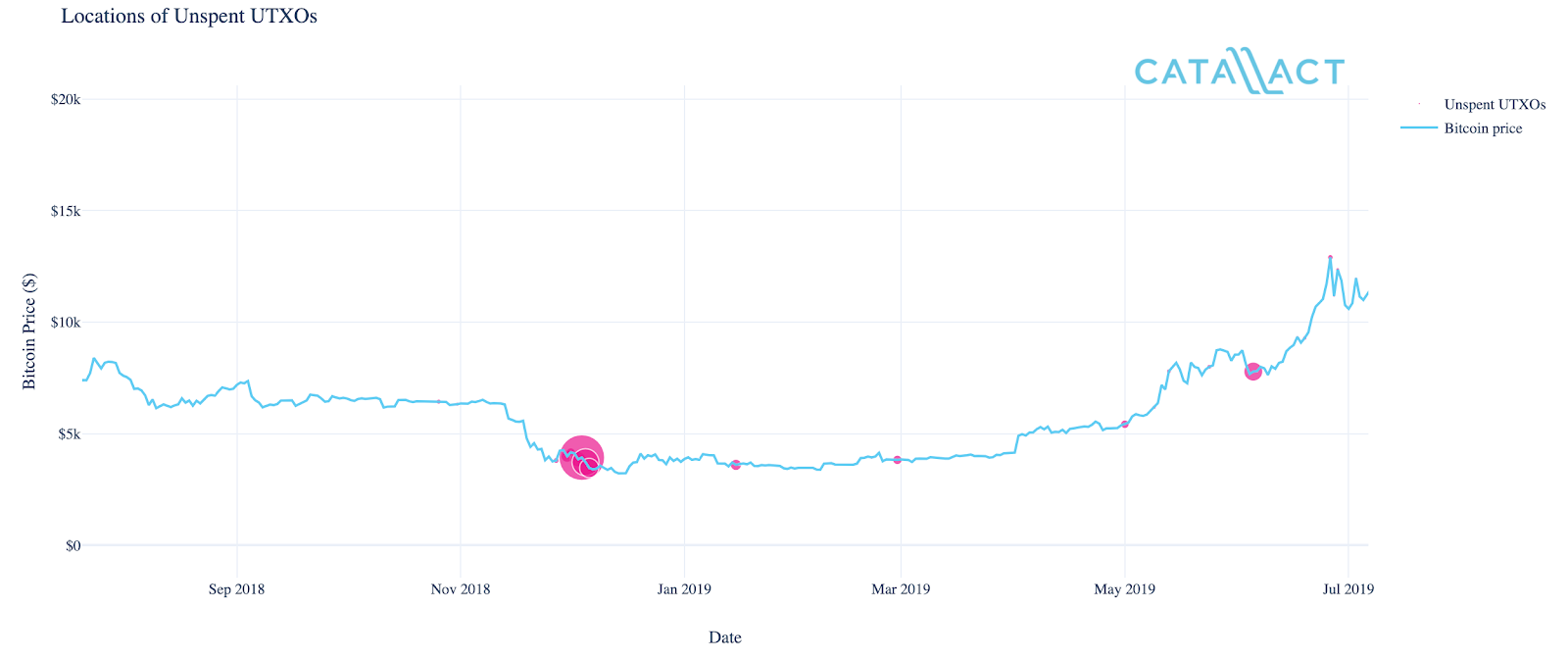

De cop d’ull, podem veure dos grans clústers d’UTXO, representats per punts roses: el primer al desembre de 2018 i el segon a finals de juliol i principis d’agost de 2020.

El primer cúmul, a partir de desembre de 2018, es va formar al voltant del punt més baix de l’encís baixista de Bitcoin després de la mania del 2017. En general, reflecteix com els participants del mercat, en aquell moment, consideraven que Bitcoin era atractiu a preus inferiors als 5.000 dòlars.

Aprofitant aquest període de temps al gràfic següent, des de l’agost del 2018 fins al juliol del 2019, podem veure com altres clústers UTXO són relativament molt petits (sobretot, ja que BTC va pujar fins a 10.000 dòlars i més) en comparació amb el clúster format entre 4.000 i 3.400 dòlars. al desembre del 2018. Això indica que hi havia una manca de confiança en aquell moment en què el preu creixia molt per sobre dels 10.000 dòlars.

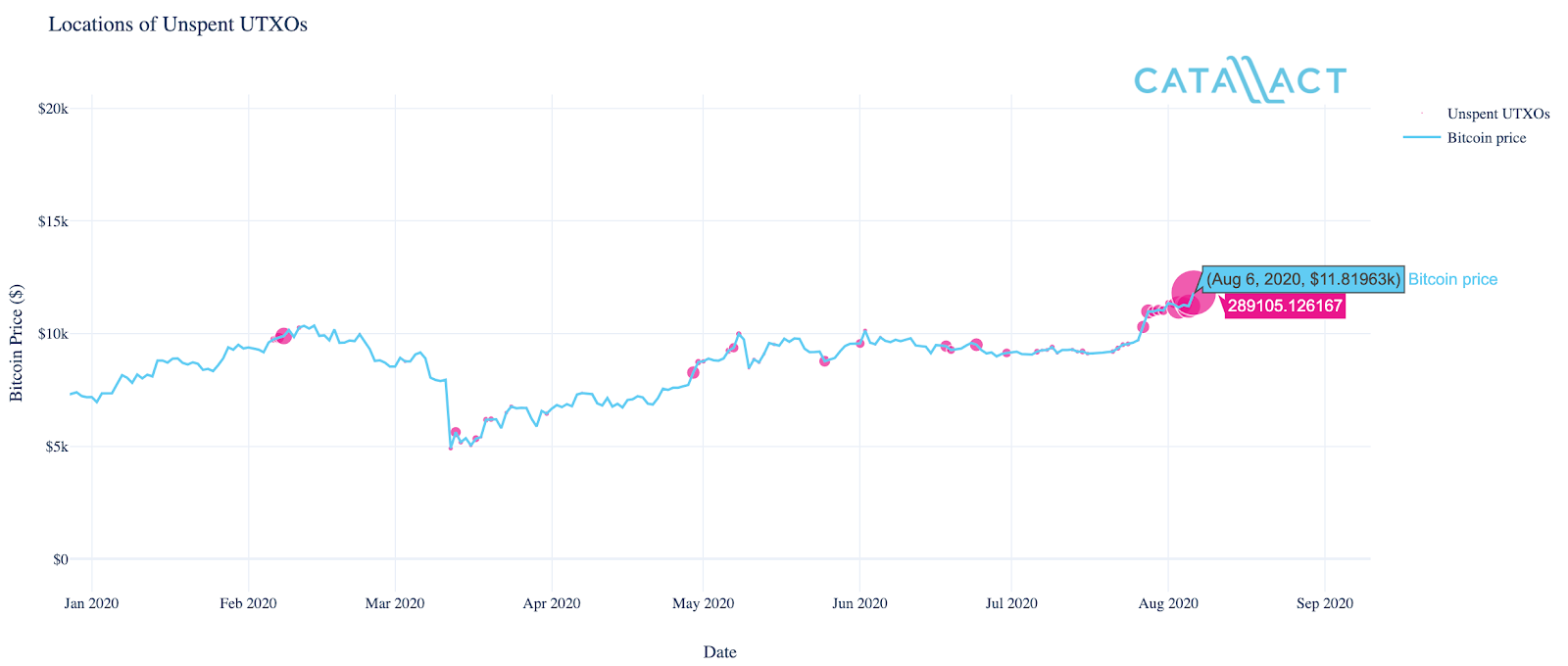

Saltant per endavant als períodes de temps més recents, tal com es mostra al gràfic següent, podem veure que la caiguda del març del 2020 no es va considerar un fons concloent en comparació amb el desembre del 2018, donada la mida relativament menor dels clústers UTXO..

No obstant això, hi ha un augment visible del nombre de posicions establertes a mesura que el preu va superar els 10.000 dòlars a finals de juliol i principis d’agost de 2020, cosa que suggereix que els inversors i comerciants que estaven a la tanca van entrar a comprar un cop es va incomplir aquest nivell de resistència..

En resum, aquestes ubicacions UTXO reflecteixen un canvi recent de sentiment, on els participants del mercat que eren escèptics després de la caiguda del març de 2020 van esperar que Bitcoin escollís una direcció abans de comprar. La mida relativa de les UTXO establertes al voltant dels nivells de preus actuals reflecteix clarament la confiança del mercat relativament més alta en la recent pujada per sobre dels 10.000 dòlars en comparació amb el període previ al mateix nivell el 2019.

Canvis en les participacions UTXO: reflecteixen les expectatives del mercat

Tot i que les ubicacions UTXO al llarg del temps, tal com es mostra més amunt, ens permeten identificar els sentiments del mercat entorn dels principals moviments de preus, observar els canvis recents en les participacions UTXO pot ajudar a corroborar algunes d’aquestes troballes..

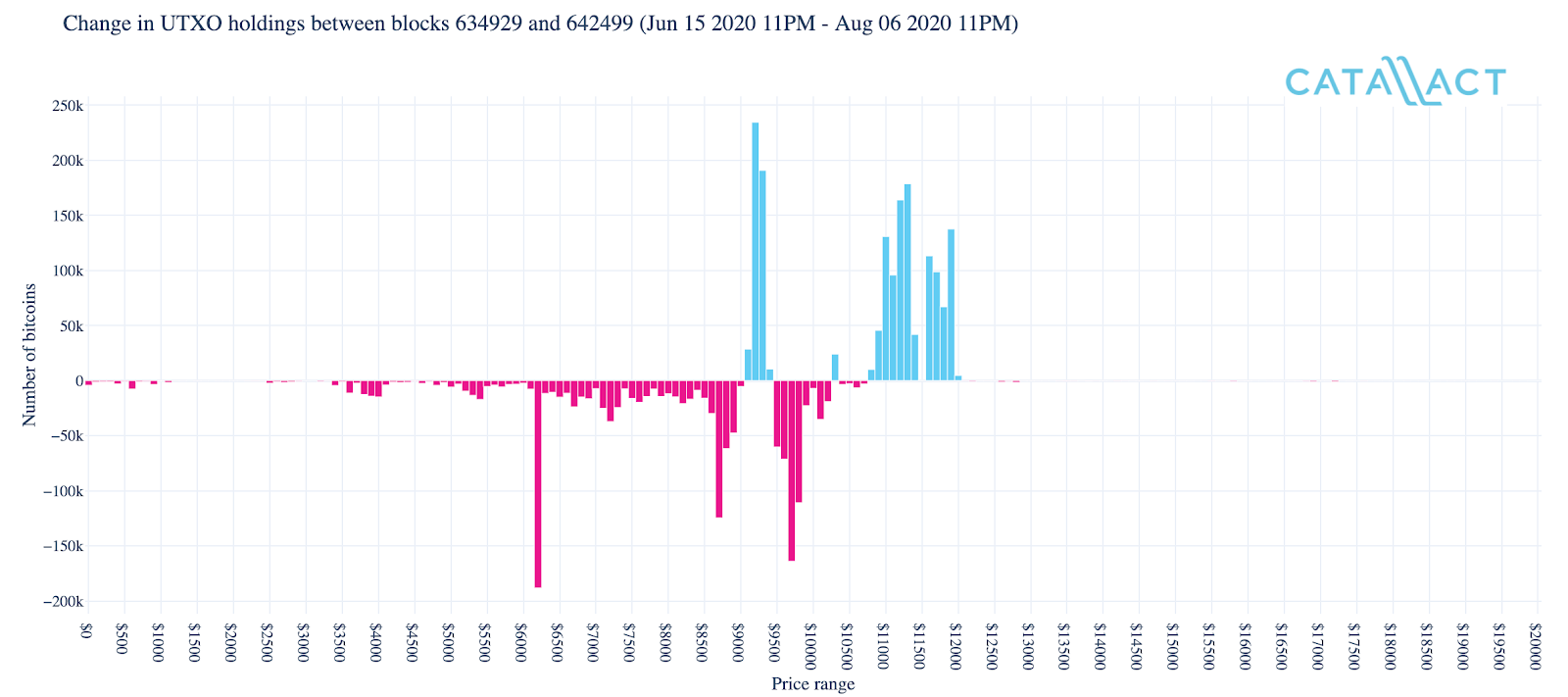

El gràfic següent fa un seguiment dels canvis en les participacions d’UTXO entre el 15 de juny i el 6 d’agost de 2020. Les línies blaves representen noves posicions establertes als preus corresponents, mentre que les línies roses representen posicions (amb els seus preus d’entrada originals) que es van tancar el mateix període.

El gràfic anterior mostra com es van tancar diverses posicions, originàriament establertes al voltant dels 6.200 dòlars, durant les set setmanes entre el 15 de juny i el 6 d’agost, seguides del tancament de posicions establertes a 8.700 i 9.700 dòlars, cosa que significa que els comerciants van vendre el seu BTC per prendre beneficis. D’altra banda, es van establir noves posicions relativament més grans que van arribar fins a 10.000 dòlars i, de nou, entre 11.000 i 12.000 dòlars, tal com indiquen les línies blaves..

El tancament de les posicions més antigues durant un període alcista redueix una certa pressió a la baixa sobre el preu a mesura que els participants del mercat a llarg termini s’adonen dels seus beneficis i surten d’aquests negocis. Això deixa enrere els comerciants i els inversors amb preus d’entrada més alts o posicions de nova creació als nivells de preus actuals. Aquestes noves posicions contribueixen a la formació d’un pis o zona de suport per al preu, que, en aquest cas, probablement es formarà al voltant del nivell de 10.000 dòlars, donant suport a les nostres conclusions a la secció anterior..

Beneficis i pèrdues realitzats: suposicions reveladores del mercat

De la mateixa manera que els UTXO reflecteixen els beneficis i les pèrdues no realitzats ja que no es gasten, es poden analitzar els resultats gastats per calcular els beneficis i les pèrdues realitzats a diversos preus. Tot i que la presa de beneficis és un fenomen natural del mercat, els valors extrems (tant per als beneficis realitzats com per a les pèrdues realitzades) poden deixar entreveure desequilibris al mercat.

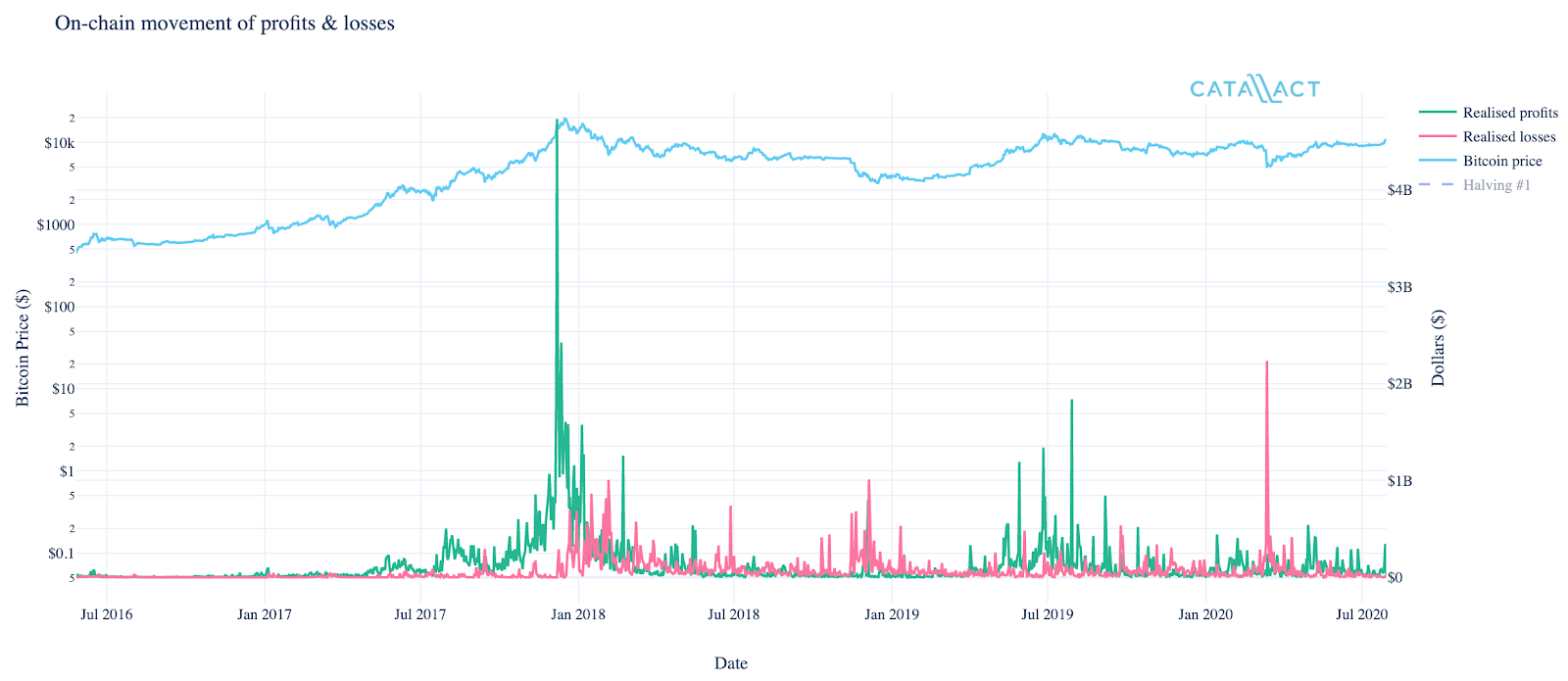

El gràfic següent mostra la P realitzada&L (en USD) en diversos moments, així com els preus de BTC en els darrers quatre anys.

Aquí hi ha dues pujades notables: la primera que representa beneficis realitzats (verds) al desembre de 2017 (a prop del màxim històric de Bitcoin de més de 20.000 dòlars) i la segona, que mostra pèrdues realitzades (vermell) durant la caiguda de març de 2020.

En retrospectiva, els compradors en primera instància i els venedors en segona instància estaven molt desafavorits. L’extrema presa de beneficis del 2017 va reflectir a "ara o mai" actitud, mostrant una manca de confiança en els nivells de preus que mantenen o aprecien. D’altra banda, la constatació de pèrdues extremes al març de 2020 recordava a "fer o morir" escenari, que reflecteix la por i la desesperació.

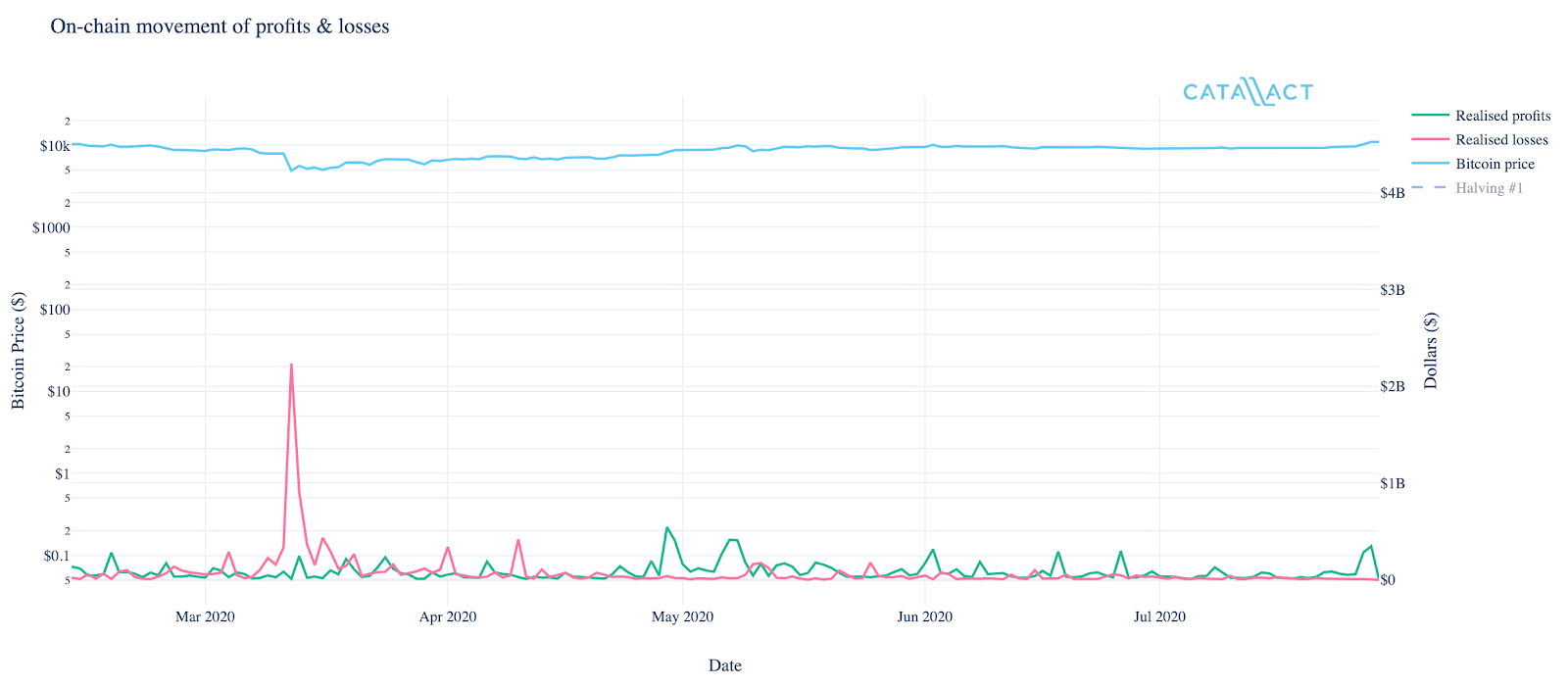

Tanmateix, mirant els períodes de temps més recents, podem veure que les pèrdues provocades per la caiguda de març van donar un cert alleujament al mercat, ja que les pèrdues realitzades van baixar a nivells insignificants després de la gran pujada a causa del fet que els venedors de pànic ja havien sortit del mercat..

De la mateixa manera, els casos de realització de beneficis també han estat significativament baixos en els darrers mesos, cosa que significa que venen menys operadors i inversors, és a dir, que surten de les seves posicions rendibles. Això és especialment notable si es compara amb els mesos de juny i juliol del 2019, quan Bitcoin cotitzava aproximadament entre 8.500 i 14.000 dòlars.

Aquesta tendència de baixos beneficis realitzats es pot atribuir a la maduresa del mercat i demostra que els comerciants i els inversors no tenen pressa per cobrar ara com ho eren el 2017, quan la concentració va ser considerada per molts com un esdeveniment puntual. La manca de pèrdues realitzades, d’altra banda, es pot atribuir a les anomenades mans febles que deixen el mercat en els primers signes de pànic i obren el camí per a l’apreciació dels preus.

El fet que els participants del mercat no es disparen a obtenir beneficis als nivells actuals, com feien en el passat en aquests mateixos nivells, apunta cap a un canvi de mentalitat i expectatives del mercat. És clar que els comerciants i els inversors no creuen que els nivells actuals siguin irracionals o insostenibles.

Beneficis i pèrdues no realitzats: estat del mercat

Tot i que vam observar la tendència a la disminució de la P realitzada&L durant els darrers mesos, estudiar els rangs i les proporcions dels beneficis no realitzats pot proporcionar més informació i ajudar a verificar les nostres conclusions i suposicions..

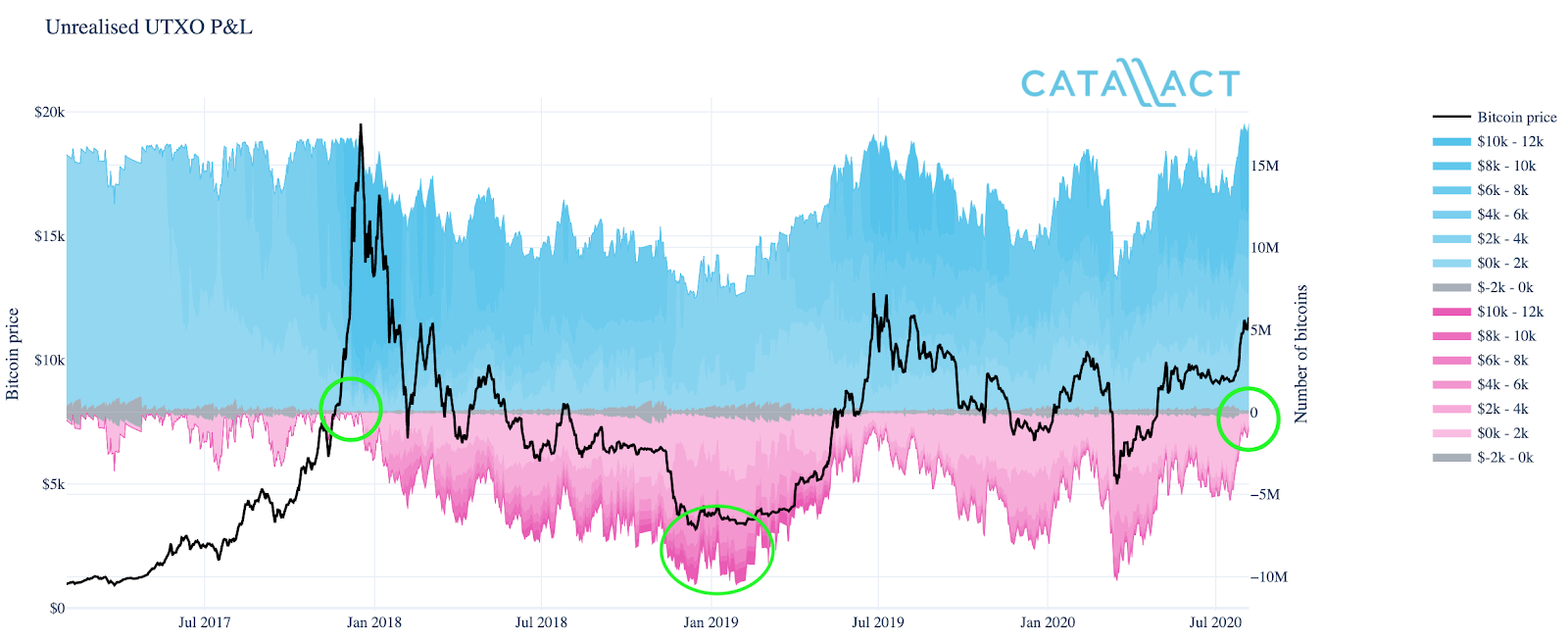

El gràfic següent mostra les proporcions i els intervals de preus dels UTXO en els diners (és a dir, amb beneficis) o fora dels diners (és a dir, en pèrdua) amb el pas del temps.

Hi ha tres períodes d’interès principals indicats en aquest gràfic en termes de pèrdues i guanys: el pic de 2017, el fons baixista del 2019 i els nivells de preus actuals superiors als 10.000 dòlars..

En primera instància, la majoria de les posicions tenien beneficis comprensibles, ja que el preu gairebé va arribar als 20.000 dòlars. En el segon cas, Bitcoin havia caigut per sota dels 4.000 dòlars, situant la majoria de posicions en vermell o, en el gràfic anterior, rosa. En el tercer cas més recent, però, la proporció de guanys de les monedes és relativament alta, mentre que les pèrdues són poques, tot i que el preu segueix sent inferior als màxims del 2019.

Aquest patró recent de pèrdues i guanys no realitzats després de la caiguda del març del 2020 es pot atribuir a dos factors principals: els comerciants en pèrdua ja van tancar les seves posicions, adonant-se de les seves pèrdues, i els comerciants que van comprar BTC a preus relativament baixos durant i després de la caiguda ara són fàcilment amb beneficis.

El fet que els beneficis realitzats també siguin baixos, com es va mostrar anteriorment, malgrat que gairebé totes les posicions obertes tenen beneficis als nivells actuals, indica que els participants del mercat preveuen guanys encara més grans a mitjà i llarg termini.

SOPR: un indicador de les tendències del mercat

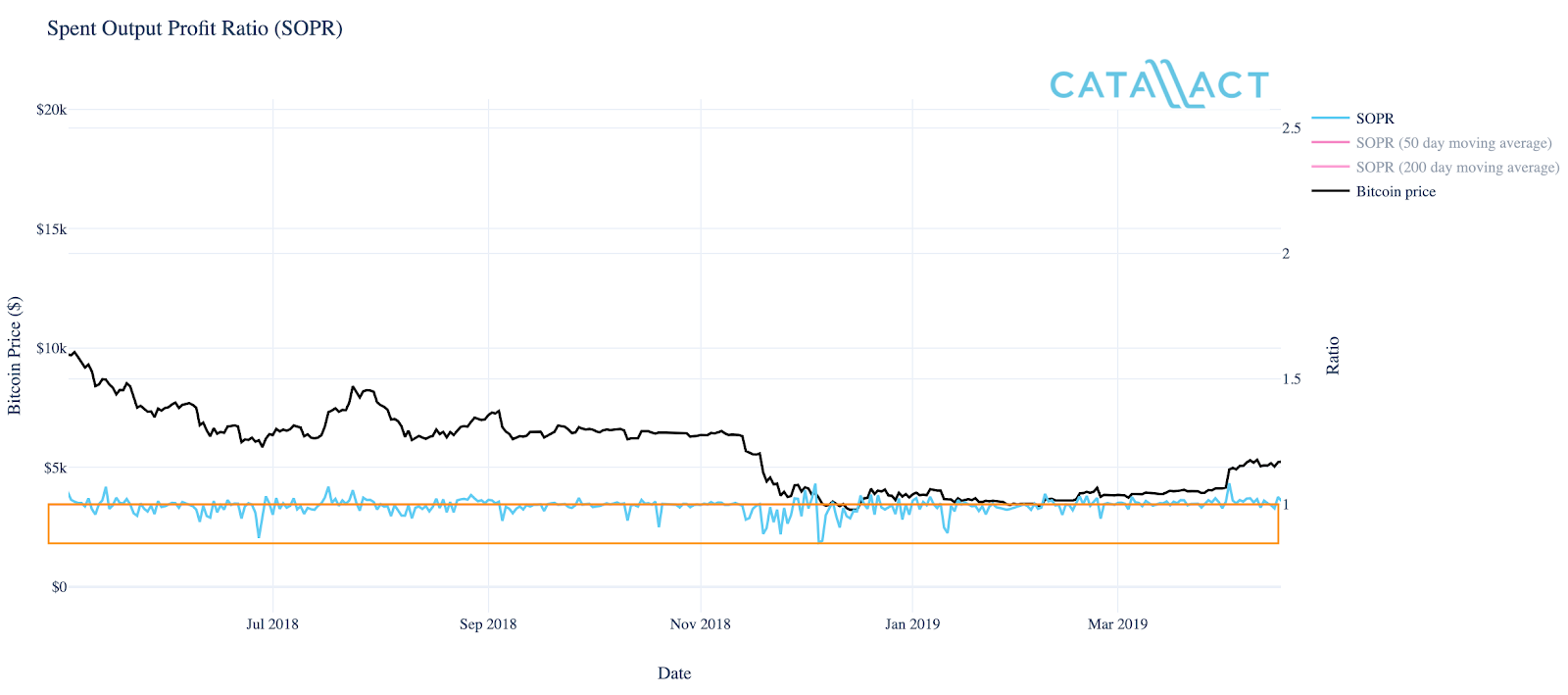

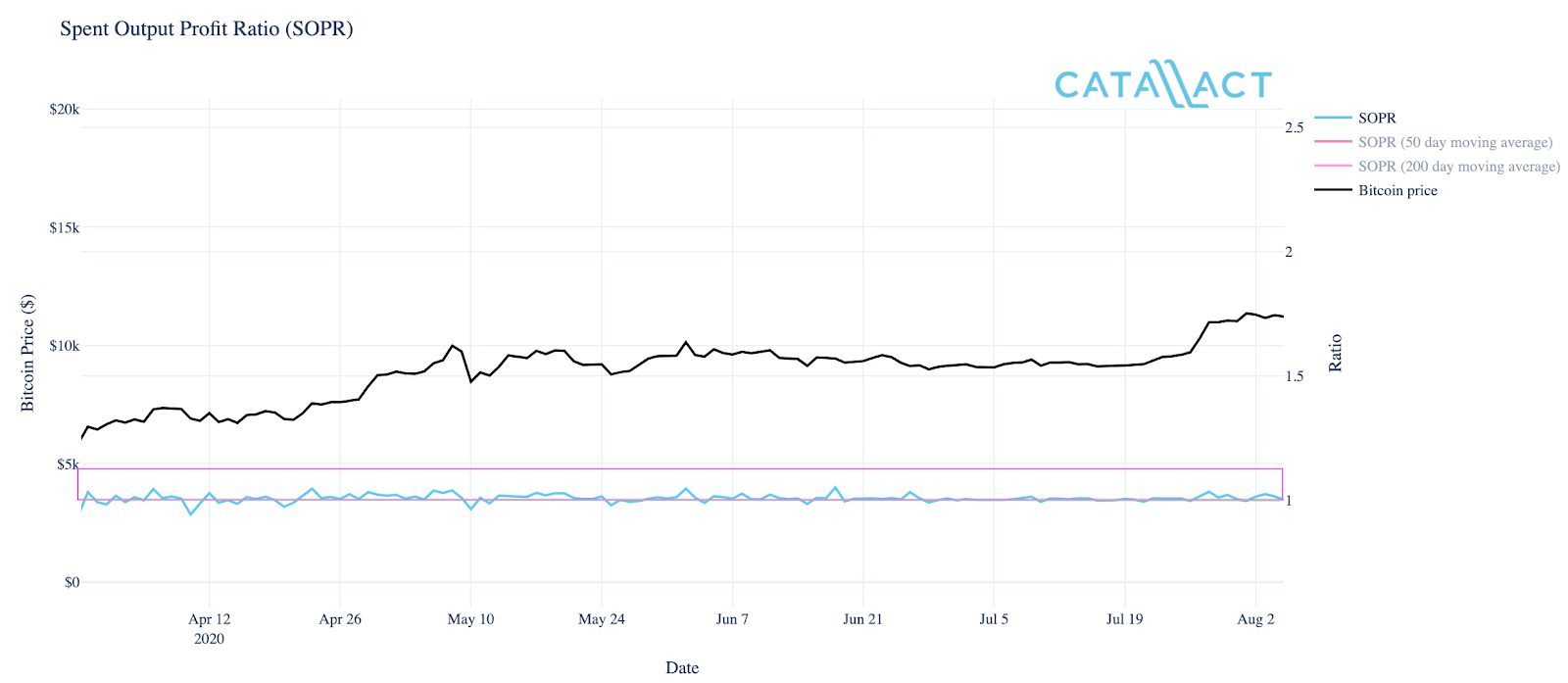

La ràtio de benefici de la producció gastada, o SOPR, mostra essencialment si els participants del mercat venen, de mitjana, les seves participacions amb beneficis o no. Una ràtio superior a 1 indica, de mitjana, una despesa rendible i les xifres inferiors a 1 reflecteixen la venda a pèrdues.

Aquesta ràtio es pot utilitzar com a indicador de les tendències del mercat a causa del comportament habitual dels comerciants i inversors (és a dir, buscar beneficis i minimitzar les pèrdues).

En un mercat alcista, quan els participants esperen que el preu creixi, és poc probable que venguin les seves participacions per pèrdua. Això fa que el SOPR es mantingui igual o superior a 1 durant la durada de l’encís alcista. De la mateixa manera, en un mercat baixista, els comerciants i els inversors esperen a igualar-se i sortir, cosa que provoca una pressió de venda a mesura que el SOPR arriba a 1, empenyent-lo de nou cap avall.

El gràfic següent mostra aquest comportament amb el SOPR durant el mercat baixista de 2018-2019. La caixa taronja posa de manifest com la proporció es va mantenir per sota de l’1 durant la major part d’aquest encanteri baixista, és a dir, la majoria de la gent venia a pèrdues, a causa de la pressió de vendre a preus d’equilibri..

Com a alternativa, si observem el SOPR dels darrers mesos, tal com es mostra a continuació, podem veure com el valor s’ha mantingut sobretot per sobre de l’1, cosa que indica que els participants del mercat són optimistes sobre la tendència dels preus i esperen obtenir beneficis abans de vendre.

Conclusió

Aquest informe tenia com a objectiu identificar les tendències de nombrosos conjunts de dades de la cadena per tal de discutir i concloure si Bitcoin té o no un fort suport als nivells de preus actuals, ja que recentment ha superat els 10.000 dòlars i ha cotitzat per sobre dels 11.000 dòlars durant gairebé dues setmanes.

El model UTXO que segueix la cadena de blocs de Bitcoin permet fer un seguiment de les transaccions gastades i no gastades. Combinats amb informació de preus, aquests conjunts de dades poden revelar informació sobre el comportament del mercat i l’estat macro de les participacions de Bitcoin.

Per a la nostra avaluació, hem considerat ubicacions UTXO, canvis en les participacions UTXO en les darreres setmanes, beneficis i pèrdues realitzats i no realitzats i ràtios de producció invertides per arribar a les conclusions següents:

- Els participants del mercat han anat creant noves i grans posicions BTC a mesura que el preu pujava i creuava els 10.000 dòlars.

- Moltes de les posicions més antigues (entre 6.200 i 9.700 dòlars) es van tancar recentment (en les darreres set setmanes) per obtenir beneficis, reduint la pressió a la baixa sobre el preu de BTC.

- Els beneficis i les pèrdues realitzats a partir d’abril de 2020 són molt mansos en comparació amb les baixades i baixades de preus anteriors, cosa que indica la maduresa i l’optimisme del mercat.

- Els beneficis i les pèrdues no realitzats en els nivells actuals representen un mercat optimista, i els operadors i inversors sembla que preveuen guanys majors en el futur.

- Els valors de SOPR a partir d’abril de 2020 també reflecteixen l’optimisme als preus actuals i una tendència generalment positiva del mercat.

A la llum d’aquestes perspectives, semblaria que el xoc de març de 2020 va fer que les mans febles fossin expulsades del mercat, cosa que li va permetre recuperar i recuperar gradualment 10.000 dòlars, cosa que va situar les posicions més obertes avui en el verd.

A més, l’acumulació de posicions que arriba als nivells actuals (entre 10.000 i 12.000 dòlars), juntament amb la moderada actualitat de la presa de beneficis, indica que aquests preus van ser considerats punts d’entrada raonables pels participants. També indica que els beneficiaris estan disposats a mantenir les seves monedes per obtenir guanys majors en el futur.

Aquestes observacions, juntament amb l’aparent falta de pressió cap avall i el sentiment generalment positiu del mercat al voltant d’aquesta recent acció de preus, suggereixen que els dies del mercat de negociació de Bitcoin per sota de 10.000 dòlars es poden numerar.

Si heu trobat que aquesta anàlisi és útil, podeu veure, descarregar i compartir la versió PDF d’aquest informe a continuació:

Veure pantalla completa

OKEx Insights presenta anàlisis de mercat, característiques detallades, investigacions originals & notícies de professionals de criptografia.