Какво означават почти нулевите лихвени проценти за стабилните монети и защо това няма да попречи на растежа му

Общ преглед

Извънредни мерки за извънредни времена, а това може да означава и водене до извънредни последици. Въпреки че първоначално сме виждали пазарите на активи да се възстановяват от продажбата на коронавирус, все пак пандемията далеч не е приключила и страхът от глобална рецесия нараства.

Водата, която носи лодката, е същата, която я поглъща. Мерките за ултра-облекчаване, приети от глобалните централни банки и политиците, могат по някакъв начин да ограничат икономическите щети, но могат да създадат и други предизвикателства.

Както традиционните, така и крипто пазарите очевидно нарастват загрижеността за отрицателни нива в САЩ и наскоро имаше много повече разговори по тази тема сред политиците. Ако видим отрицателни лихвени проценти в САЩ, как тази крайна мярка ще се отрази на пазара на стабилни монети и неговия бизнес модел и на пазара на криптовалути като цяло?

Пандемията изпраща скорост до нула

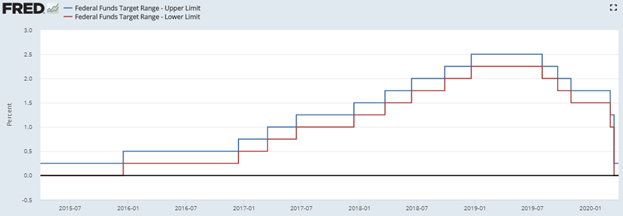

Федералният резерв на САЩ и други централни банки предприеха смели мерки за смекчаване на въздействието на коронавируса върху световната икономика и финансовите пазари. След двете изненадващи намаления на процента 3 март и 15 март, процентът на захранваните средства сега е намален до 0-0,25%, нива, които пазарите не са виждали след световната финансова криза. Освен това, на 23 март, Фед обяви възобновяването на количественото облекчаване без ограничение, отваряйки вратата за закупуване на активи, които „се нуждаеха от гладко функциониране на пазара."

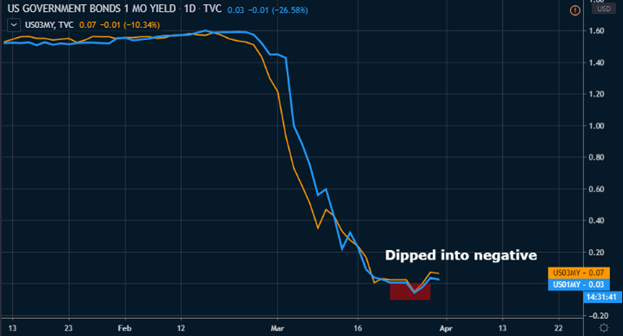

Реакциите от съкровищните пазари привлякоха вниманието на анализаторите. Доходността на САЩ за 1 и 3 месеца е спаднала в отрицателната зона. Спадът дойде не след дълго, след като Фед направи своя "QE безкрайност" съобщение. Въпреки че и двамата леко се отскочиха от минимумите, все пак пазарите не са изключили изцяло доходността, която може да се върне в отрицателна.

Отрицателни лихвени проценти в САЩ, реално?

Вследствие на това дискусиите около отрицателния процент на захранваните фондове се увеличават, пазарите и политиците поддържат много различни възгледи.

На пресконференция на 15 март председателят на Фед Джером Пауъл предупреди че икономическият растеж на САЩ вероятно ще бъде "слаб" в 2Q. И все пак централната банка „няма да използва отрицателни лихвени проценти за борба с пандемията на коронавируса“. Пауъл добави, че „не виждаме отрицателните нива на политика като подходящ политически отговор тук, в САЩ“

Изглежда някои други служители на Фед са показали по-мека позиция по този въпрос. Нийл Кашкари, президент на Федералния резерв на Минеаполис, казах отрицателните лихвени проценти са малко вероятни, макар и невъзможни.

Междувременно президентът Доналд Тръмп изглежда по-скоро като привърженик на политиката на отрицателните лихвени проценти. Обратно в Световния икономически форум, Тръмп казах, „Принудени сме да се конкурираме с държави, които получават отрицателни проценти, нещо много ново, което означава, че им се плаща, за да заемат пари, нещо, с което бих могъл да свикна много бързо. Харесва ми."

Съвсем наскоро Федералният резервен банк на Сейнт Луис Икономически изследвания пусна проучване за централните банки, които имат отрицателни лихви, а възможността за американския Фед става отрицателна.

И така, ще останат ли отрицателни САЩ? Изглежда, че няма кратък отговор за това, поне за краткосрочен план, но в настоящата ситуация нищо не е извън масата. Въпреки това, как ще реагира ориентираният към щатски долари пазар на стабилни монети, когато се появи среда с отрицателна лихва в САЩ?

Лихвени проценти, долари и стабилни валути

Доларът отдавна се смята за валута на безопасно убежище по време на стресиращи периоди, а неотдавнашните сътресения на пазара, ръководени от COVID, са класически пример. На гърба на грижата за вируса, индексът на долара нарасна от горните 94 дръжки до зоната 102 по време на пика на разпродажбата.

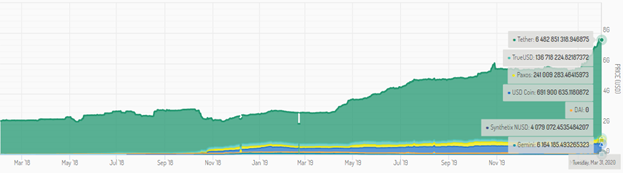

Stablecoin носи подобна концепция, фиксираните щатски монети като USDT и USDC се считат за по-безопасни крипто активи, в сравнение с други криптовалути, когато пазарът се срине.

Пазарната капитализация на основните стабилни монети нарасна значително през март. Поскъпванията подчертаха настроението за намаляване на риска по времето, когато цените на BTC спаднаха от 9200 USD до едва 3850 USD за седмица. Други показатели, като обем и брой на транзакциите по веригата, също нарисуват картина на търсенето на убежище.

Привързаните стабилни монети в щатски долари са чувствителни към търсенето на долари поради нейната същност и е невъзможно да се игнорира възгледа на общия пазар за зелените пари, лихвената позиция на Фед и други свързани фактори при обсъждането на обвързаните със щатски долари долари.

Тъй като щатските долари и доларовите стабилни пари са на стойност 1: 1, емитентите на стабилни долари депозит парите на техните клиенти в традиционни банкови сметки при издаване на еквивалентната сума на щатски долар в щатски долари. Емитентите печелят от събирането на лихви, генерирани от тези пари, и това е основният източник на приходи за емитентите на stablecoin.

Сега Фед намали референтните си лихви почти до нула, което означава, че банките също ще намалят годишния процент на доходност по спестовни сметки, съответстващи на хода на Фед. Емитентите на Stablecoin сега вероятно получават по-малко приходи от плащания на лихви. Представете си, ако процентът на захранваните средства стане отрицателен, спестителите може дори да се наложи да плащат на банките за запазване на парите им, като Европа и Япония, а емитентите на стабилни пари няма да са имунизирани от това.

Конюшните са тук, за да останат и стават все по-големи

Настоящата среда с ниски лихвени проценти може да подтикне емитентите на stablecoin да търсят други източници на приходи, като например влагането на парите на клиентите в ненулеви рискови инвестиционни инструменти, докато някои други емитенти могат да започнат да събират такси от потребителите, но това не означава, че емитентите на stablecoin излизат от работа в скоро време. Може да е по друг начин.

Институционален интерес в стабилната валута процъфтява, особено в движението на парите, плащанията в зоните за транзакции с ценни книжа. JPM Coin на JP Morgan е отличен пример за голяма инвестиционна банка, която иска да използва технологията на блокчейн, за да позволи моментално прехвърляне на плащания. Това обаче е само между техните институционални клиенти.

Фактът, че не само банковите гиганти искат да се възползват от технологията блокчейн, централни банки също са показали нарастващ интерес. PBOC работи върху дигитална форма на юана и според съобщенията тя се приближава стартиране. Докладите също така показват, че централната банка вижда цифровата валута като „удобен инструмент за нейния нулев и отрицателен лихвен процент“. Междувременно Фед, ЕЦБ, BOE и BOJ също засилиха усилията си в тази област.

Макар че CBDC и стабилните монети може да не работят по същия начин, информираността на централните банки за блокчейн означава как тази нарушаваща технологията може да промени начина за извършване на сетълмент по по-практичен подход и точно тук идва стабилният.

DeFi може да бъде още едно ярко място за стабилни валути. В светлината на последните 4 милиона щатски долара дълг балон поради спада на цените на ETH, което почти направи MakerDAO аварийно спиране, гласът за централизирано обезпечение в USD в системата DeFi нараства.

Паоло Ардоино, технически директор в Tether, каза Coindesk това, "Не можете да имате алгоритмични стабилни монети, разчитащи само на самите криптоактиви," Ardoino добави, че централизираното обезпечение на щатски долари може да осигури a "безопасен комплект рамене" към екосистемата DeFi.

Тъй като се очаква DeFi да продължи да расте, вярваме, че скоро ще има все по-големи разговори около това и това е нещо, което наблюдателите на stablecoin няма да искат да пропуснат.

Заключение

Настоящата среда с почти нулеви лихвени проценти може да постави емитентите на стабилни монети в малко проактивно положение по отношение на управлението на техните резерви. Това обаче не е непременно лошо нещо. В по-голяма картина стабилният валут е съществена част от по-широкото крипто пространство; неговото значение се разширява и ще продължи по този начин. Като индивидуален инвеститор, stablecoin може да осигури подслон в тежки пазарни условия. По времето, когато стабилният пазар става все по-конкурентен, търговците и инвеститорите могат да проучат възможностите, които имат в пространството на стабилните монети. OKEx наскоро 10-те най-добри криптовалути към двойки USDC, включително BTC, LTC, ETH и XRP, стартирането дойде след пазарна капитализация на USDC надминат USD 680 млн. В края на март, в сравнение с едва 439 млн. USD през февруари.

Следвайте OKEx на: