5 destacats de DeFi el 2020: l’any en revisió

DeFi Digest d’OKEx Insights repassa els principals punts destacats de l’espai de finançament descentralitzat el 2020.

DeFi ha passat de ser una simple paraula de moda a un sector legítim aquest any, amb importants avenços tant en desenvolupament com en adopció. Quan finalitza el 2020, OKEx Insights analitza els cinc aspectes més destacats de l’espai de finançament descentralitzat.

De milions a milers de milions, DeFi és gran

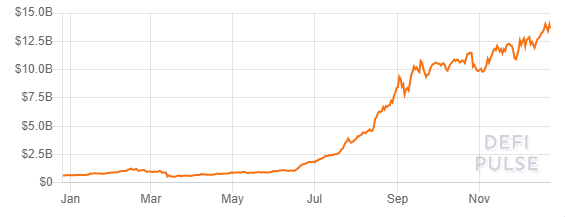

El mercat DeFi va experimentar un enorme creixement durant el 2020, amb TVL (el valor total bloquejat) que va augmentar de 671 milions de dòlars l’1 de gener a 13 95 milions de dòlars el 23 de desembre. El creixement massiu de TVL a l’espai va ser fonamentalment impulsat pel bombo al voltant de la mineria de liquiditat i el cultiu de rendiments, i es va complementar amb el llançament previst d’Ethereum 2.0 i l’augment dels oracles de preus descentralitzats.

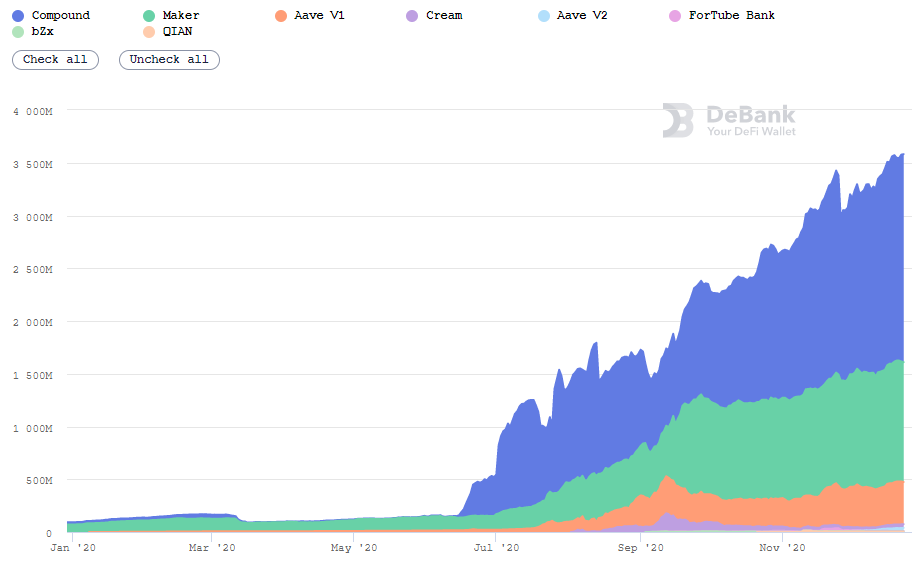

El mercat de préstecs DeFi també va veure creixement massiu dels volums d’endeutament, que va passar de 0,92 milions de dòlars a 3,57 milions de dòlars. Tot i que Maker va dominar el mercat de préstecs la primera meitat del 2020, Compound va substituir Maker com a líder en préstecs a la segona meitat, després del llançament del seu testimoni de govern, COMP. El compost continua dominant el mercat de préstecs amb aproximadament un 55% de quota de mercat, seguit de Maker (~ 30%) i Aave (~ 10%).

L’augment de la mineria de liquiditat i els agricultors de rendiments DeFi

Els termes "mineria de liquiditat" i "rendir els agricultors" han estat les paraules més populars de la comunitat DeFi el 2020. La mineria de liquiditat es refereix a la producció agrícola proporcionant liquiditat a un mercat monetari a canvi de recompenses i comissions.

Compound va introduir per primera vegada la mineria de liquiditat, que permetia als usuaris subministrar liquiditat al protocol per obtenir unitats addicionals del seu testimoni de govern COMP. Després del seu llançament, el preu de COMP s’ha més que triplicat i el valor total bloquejat al protocol va passar de 90 milions de dòlars a més de 600 milions de dòlars durant la seva primera setmana. Altres protocols DeFi, com Balancer, SushiSwap i Uniswap, van seguir el seu exemple per llançar serveis de mineria de liquiditat per als seus propis tokens de governança.

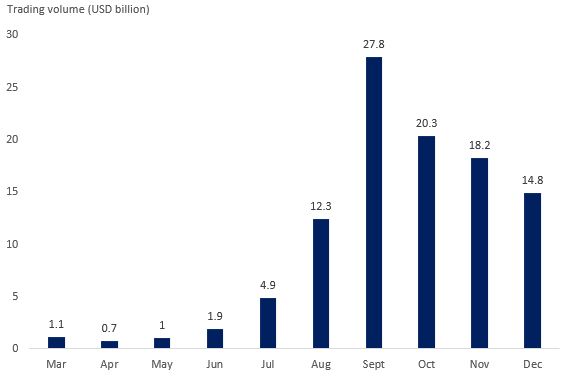

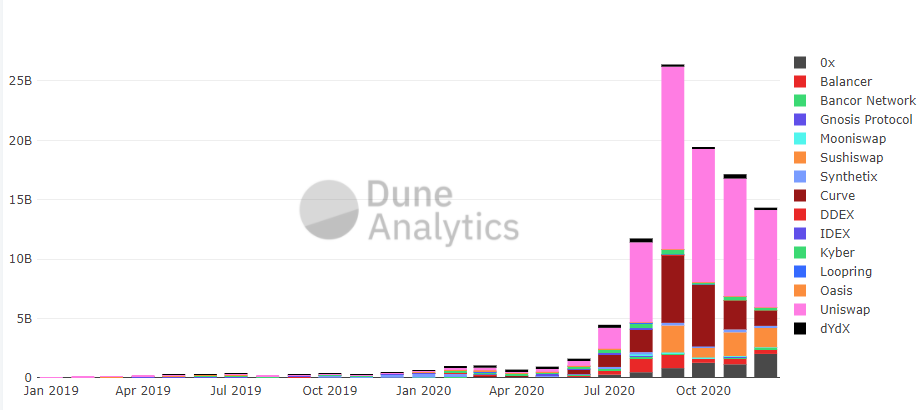

L’aparició de la mineria de liquiditat també va provocar l’augment d’intercanvis descentralitzats. El volum de negociació de DEXs va començar el seu explosiu creixement al juny, impulsat pel bombo de mineria de liquiditat generat per COMP. El volum de negociació de DEX va arribar a un màxim anual de 27.800 milions de dòlars després del llançament del testimoni de governança d’Uniswap, UNI.

No obstant això, el bombo sobre la mineria de liquiditat s’ha refredat des d’octubre, ja que no hi ha hagut cap altre protocol DeFi important que publiqui nous tokens de governança per a la mineria de liquiditat. El temps de reutilització també es veu en la disminució del volum de negociació de DEX durant el quart trimestre de 2020.

La rivalitat entre Uniswap i SushiSwap

La mineria de liquiditat va posar en relleu els creadors de mercats automatitzats. Un intercanvi basat en AMM usos un conjunt d’algoritmes deterministes que estableixen paràmetres per agrupar la liquiditat dels comerciants i fer mercats automàtics. En lloc d’utilitzar un llibre de comandes tradicional per a comandes de compra i venda, els fons per a compradors i venedors en borses basades en AMM s’emmagatzemen en grups de liquiditat de la cadena..

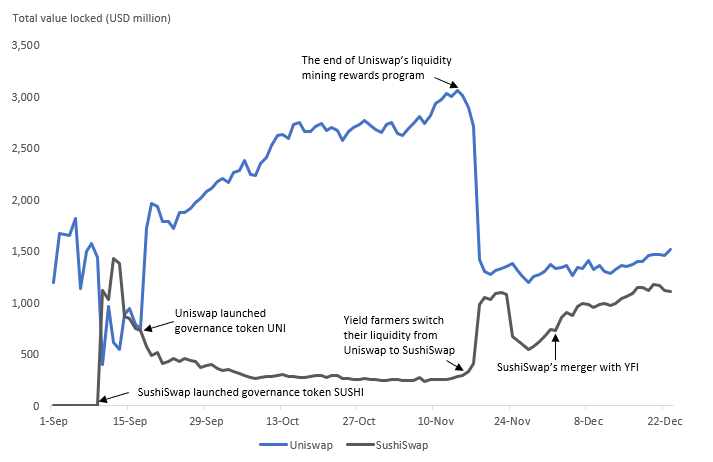

L’auge dels fabricants de mercats automatitzats també va provocar la rivalitat entre Uniswap i el seu clon, SushiSwap. Uniswap havia estat dominant l’esfera DEX en termes de volum de negociació fins a finals d’agost, moment en què es va llançar SushiSwap. Basat en el disseny del protocol Uniswap, SushiSwap tenia com a objectiu proporcionar incentius addicionals per als agricultors de rendiment, permetent-los guanyar una part de la quota del protocol en tokens SUSHI, fins i tot si retiraven la seva liquiditat del protocol.

Després del seu llançament, el preu de SUSHI va augmentar a més de 9 dòlars i el valor total del protocol bloquejat va superar Uniswap durant les seves primeres dues setmanes. No obstant això, SushiSwap va rebre crítiques de la comunitat quan el seu fundador, "Xef Nomi," venut algunes de les accions del fons per a desenvolupadors.

La comunitat estava preocupada per la sortida del fundador i el preu de SUSHI va caure de 9,5 a 1,13 dòlars en només cinc dies. Tot i això, l’11 de setembre, el xef Nomi va tornar ETH per valor de 14 milions de dòlars a la tresoreria de SushiSwap i decidit abandonar el paper de lideratge.

Uniswap va recuperar l’atenció dels agricultors productors després del llançament del seu propi testimoni de governança, UNI, a mitjans de setembre. La TVL d’Uniswap va tornar a augmentar de 748 milions de dòlars a gairebé 2.000 milions de dòlars just després del llançament d’UNI, i també va provocar una caiguda important de la liquiditat de SushiSwap.

Com a reacció, SushiSwap va implementar diverses millores de governança, incloent un límit màxim del subministrament total de tokens, i va establir un període de bloqueig de sis mesos per a dos terços de les seves recompenses mineres. A més, SushiSwap va implementar el model objectiu d’Uniswap, que distribueix el 0,05% del volum total de negociació a les parts interessades de xSUSHI.

Un cop Uniswap va finalitzar el seu programa de recompensa per a la mineria de liquiditat el 16 de novembre, la seva TVL va fer un fort pas de 3.000 milions a 1.300 milions de dòlars. Mentrestant, SushiSwap proporcionava el mateix fons de liquiditat que Uniswap, però amb recompenses augmentades, cosa que va provocar una onada a curt termini a TVL de SushiSwap, de 293 milions a 1.000 milions de dòlars.

Com a principals intercanvis descentralitzats basats en AMM, tant Uniswap com SushiSwap tenen diferents objectius de desenvolupament estratègic. Després de les fusions amb Pickle Finance, Cream Finance, Cover Protocol i Akropolis, yearn.finance, una mena d’assessor de robo per a protocols de cultiu de rendiments, va anunciar recentment la seva cinquena fusió, amb SushiSwap. Ara, SushiSwap aprofitarà la seva experiència per ajudar yearn.finance a llançar el seu proper projecte, Derisswap, que combinaria swaps, opcions i préstecs en una plataforma. Mentrestant, Uniswap va llançar una eina de governança, Sibila, per descobrir delegats, i continua sent el principal cremador de gas a la xarxa Ethereum.

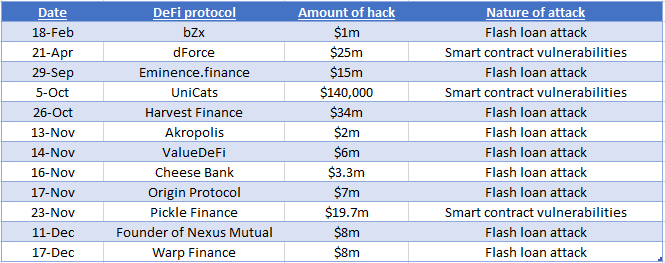

Atacs de préstec flash

Tot i que el mercat DeFi ha crescut enormement aquest any, les vulnerabilitats de seguretat, especialment els atacs de préstec flash, segueixen sent una preocupació per a la comunitat. Un servei de préstec instantani permet als usuaris demanar prestat sense aportar cap garantia. Tot i que el producte ha guanyat popularitat entre els arbitratges, els pirates informàtics fan ús d’explotacions de préstecs instantanis per drenar fons en fons de liquiditat i manipular el mercat DeFi.

Els atacs de préstecs flash es van tornar virals a la segona meitat del 2020 i el pirateig d’Eminence Finance i Harvest Finance van ser els més destacats. Eminence Finance, un protocol inacabat pel fundador de yearn.finance, Andre Cronje, va patir atacs de préstecs instantanis que van veure com els pirates informàtics esgotaven 15 milions de dòlars. Un dels atacs de préstec flash més gran es va produir l’1 de novembre, quan els pirates informàtics van explotar les vulnerabilitats del magatzem de Harvest Finance i van blanquejar els fons mitjançant Uniswap i Y piscina a finançament Curve. Aquest atac va provocar una pèrdua de 34 milions de dòlars.

La comunitat DeFi ha proposat algunes solucions per mitigar els atacs de préstec flash. La primera solució és implementar un mecanisme de compromís i revelació de dipòsits, cosa que fa inviable els atacs de préstec instantani deshabilitant dipòsits i retirades de la mateixa transacció. A més, l’ús d’oracles de preus externs com Chainlink ajuden a mitigar la manipulació del mercat. No obstant això, aquests mètodes no són del tot infal·libles i cal desenvolupar-los més en aquest sentit.

Oracles de blockchain i transparència de preus

Normalment, les cadenes de blocs i els contractes intel·ligents no poden accedir a dades de fora de les seves xarxes respectives. Aquest problema impedeix l’ús de fonts de dades externes que poden ser fonamentals per a determinats serveis. Els oracles Blockchain, que són serveis de tercers que permeten als contractes intel·ligents rebre informació externa, resolen aquest problema. Els oracles Blockchain han tingut un paper fonamental en el desenvolupament de DeFi, ja que milloren la fiabilitat i precisió de les dades en diversos protocols DeFi.

Chainlink, Compound i Band són els tres projectes líders d’aquest espai i Chainlink llançat dades de referència de preus per a DeFi al gener de 2020. Aquestes dades de referència van ser ràpides adoptat mitjançant protocols DeFi en préstecs, estables, gestió d’actius i negociació de derivats.

Tot i la popularitat entre els usuaris del protocol DeFi, els oracles de blockchain també van plantejar preocupacions sobre les vulnerabilitats de seguretat i l’ús de fonts de dades centralitzades. Un exemple d’això va ser quan es va compondre va liquidar prop de 9 milions de dòlars el 26 de novembre. L’enorme liquidació va ser causada per una fluctuació extrema del preu de la DAI stablecoin a Coinbase Pro. Com que Compound només utilitzava Coinbase Pro com a font de preus, va provocar crítiques i preocupacions sobre la fiabilitat.

Tot i que l’espai DeFi no està exempt de defectes, el seu creixement enguany ha demostrat la necessitat d’un ecosistema d’aquest tipus de productes financers poc fiables. Avançant, podem esperar que aquest espai creixi encara més a mesura que els desenvolupadors solucionin els problemes imperants i creen interfícies més robustes i fàcils d’utilitzar per a serveis financers descentralitzats..

OKEx Insights presenta anàlisis de mercat, característiques detallades, investigacions originals & notícies de professionals de criptografia.