أهم 5 نقاط بارزة من DeFi في 2020 – العام قيد المراجعة

يستعرض DeFi Digest من OKEx Insights أهم النقاط في مجال التمويل اللامركزي في عام 2020.

نمت DeFi من مجرد كلمة طنانة إلى قطاع شرعي هذا العام ، مع تقدم كبير من حيث التطوير والاعتماد. مع اقتراب عام 2020 من نهايته ، تنظر OKEx Insights في أهم خمس نقاط بارزة في مجال التمويل اللامركزي.

من الملايين إلى المليارات ، أصبح DeFi كبيرًا

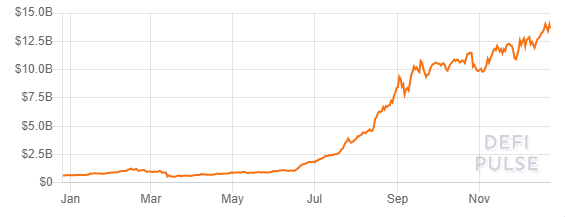

شهد سوق DeFi نموًا هائلاً خلال عام 2020 ، حيث ارتفعت قيمة TVL – القيمة الإجمالية المقفلة – من 671 مليون دولار أمريكي في 1 يناير إلى 13.95 مليار دولار أمريكي اعتبارًا من 23 ديسمبر. وزراعة المحاصيل ، واستُكمل ذلك بالإطلاق المتوقع لـ Ethereum 2.0 وظهور أوراكل الأسعار اللامركزية.

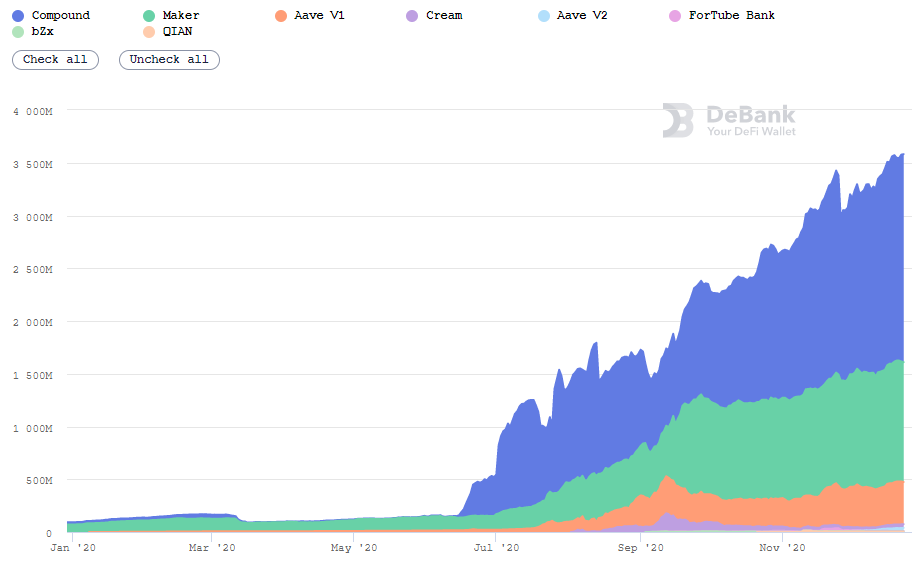

سوق الإقراض DeFi أيضًا منشار نمو هائل في حجم الاقتراض ، حيث ارتفع من 0.92 مليار دولار إلى 3.57 مليار دولار. بينما سيطرت شركة Maker على سوق الإقراض في النصف الأول من عام 2020 ، استبدلت Compound شركة Maker بصفتها الشركة الرائدة في الإقراض في النصف الثاني ، بعد إطلاق رمز الحوكمة ، COMP. يواصل المجمع الهيمنة على سوق الإقراض بحصة سوقية تبلغ 55٪ تقريبًا ، يليه Maker (~ 30٪) و Aave (~ 10٪).

صعود تعدين السيولة و DeFi العائد للمزارعين

الشروط "تعدين السيولة" و "المزارعين الغلة" كانت الكلمات الطنانة الأعلى بين مجتمع DeFi في عام 2020. يشير تعدين السيولة إلى زراعة الغلة من خلال توفير السيولة لسوق المال مقابل المكافآت والعمولات.

تم تقديم تعدين السيولة لأول مرة بواسطة Compound ، والذي سمح للمستخدمين بتوفير السيولة للبروتوكول لكسب وحدات إضافية من رمز الحوكمة COMP. بعد إطلاقه ، تضاعف سعر COMP بأكثر من ثلاثة أضعاف ، وارتفعت القيمة الإجمالية التي تم قفلها في البروتوكول من 90 مليون دولار إلى أكثر من 600 مليون دولار خلال أسبوعه الأول. حذت بروتوكولات DeFi الأخرى – مثل Balancer و SushiSwap و Uniswap – حذوها لإطلاق خدمات تعدين السيولة لرموز الحوكمة الخاصة بهم.

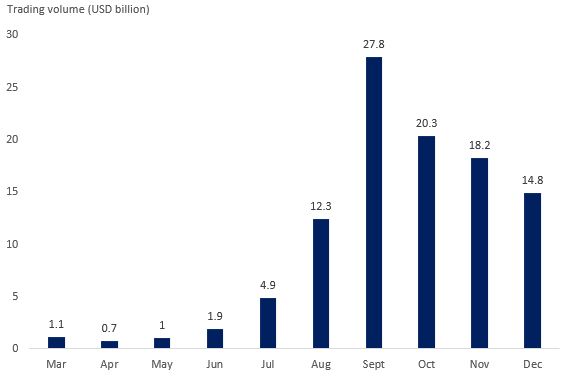

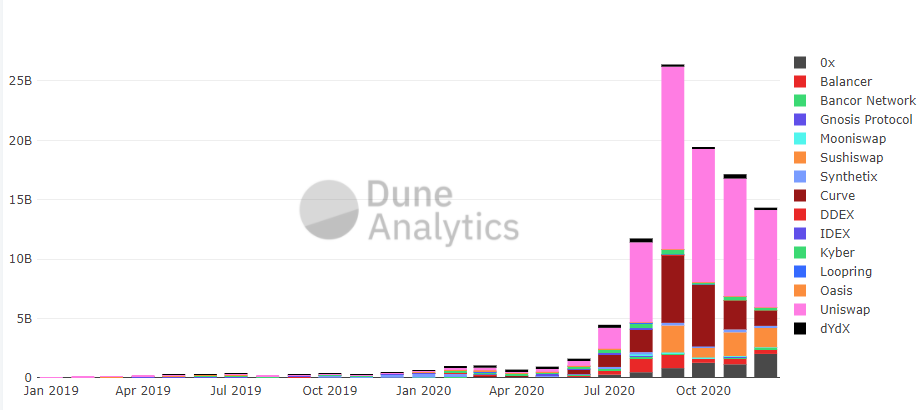

كما أدى ظهور تعدين السيولة إلى ظهور التبادلات اللامركزية. بدأ حجم التداول في بورصة دبي للأوراق المالية نموه الهائل في يونيو ، مدفوعًا بضجيج تعدين السيولة الذي حققته شركة COMP. وصل حجم تداول DEXs إلى أعلى مستوى سنوي قدره 27.8 مليار دولار بعد إطلاق رمز الحوكمة الخاص بـ Uniswap ، UNI.

ومع ذلك ، تباطأ الضجيج حول تعدين السيولة منذ أكتوبر ، حيث لم تكن هناك بروتوكولات DeFi رئيسية أخرى تطلق رموز حوكمة جديدة لتعدين السيولة. يظهر التباطؤ أيضًا في انخفاض حجم التداول في DEXs في الربع الرابع من عام 2020.

التنافس بين Uniswap و SushiSwap

جلب تعدين السيولة صناع السوق الآليين إلى دائرة الضوء. بورصة قائمة على AMM الاستخدامات مجموعة من الخوارزميات الحتمية التي تحدد معايير تجميع السيولة من المتداولين وإنشاء أسواق تلقائية. بدلاً من استخدام دفتر أوامر تقليدي لأوامر الشراء والبيع ، يتم تخزين الأموال لكل من المشترين والبائعين في البورصات القائمة على AMM في مجمعات سيولة على السلسلة.

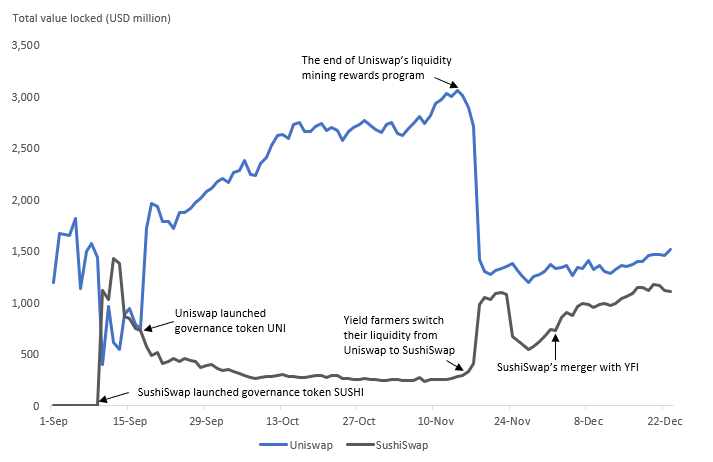

أدى ظهور صناع السوق الآليين أيضًا إلى التنافس بين Uniswap ونسخة SushiSwap. كان Uniswap يهيمن على مجال DEX من حيث حجم التداول حتى أواخر أغسطس ، حيث تم إطلاق SushiSwap. استنادًا إلى تصميم بروتوكول Uniswap ، يهدف SushiSwap إلى توفير حوافز إضافية لمزارعي المحاصيل ، مما يسمح لهم بكسب جزء من رسوم البروتوكول في رموز SUSHI ، حتى إذا قاموا بسحب السيولة الخاصة بهم من البروتوكول.

بعد إطلاقه ، ارتفع سعر SUSHI إلى أكثر من 9 دولارات ، وتجاوزت القيمة الإجمالية للبروتوكول المقفل Uniswap خلال الأسبوعين الأولين. ومع ذلك ، فقد وجهت شركة SushiSwap انتقادات من المجتمع عندما كان مؤسسها, "الشيف نومي," تم البيع بعض أسهم صندوق التطوير.

كان المجتمع قلقًا بشأن خروج المؤسس ، وانخفض سعر SUSHI من 9.5 دولار إلى 1.13 دولار في خمسة أيام فقط. ومع ذلك ، في 11 سبتمبر ، الشيف نومي عاد 14 مليون دولار من ETH لخزينة SushiSwap و مقرر للتنحي عن دور القيادة.

ثم استعاد Uniswap اهتمام مزارعي المحاصيل بعد إطلاق رمز الحوكمة الخاص به ، UNI ، في منتصف سبتمبر. ارتفع TVL الخاص بـ Uniswap مرة أخرى من 748 مليون دولار إلى ما يقرب من 2 مليار دولار بعد إطلاق UNI ، وأدى أيضًا إلى انخفاض كبير في سيولة SushiSwap.

كرد فعل ، نفذت SushiSwap بعد ذلك العديد من تحسينات الإدارة ، بما في ذلك الحد الأقصى الثابت لإجمالي المعروض من الرموز ، ووضعت فترة قفل مدتها ستة أشهر لثلثي مكافآتها للتعدين. بالإضافة إلى ذلك ، نفذت SushiSwap نموذج Uniswap المستهدف ، والذي يوزع 0.05٪ من إجمالي حجم التداول على المساهمين في xSUSHI.

بمجرد إنهاء Uniswap لبرنامج مكافآت تعدين السيولة في 16 نوفمبر ، انخفض TVL بشكل حاد من 3 مليارات دولار إلى 1.3 مليار دولار. وفي الوقت نفسه ، قدمت SushiSwap نفس مجمع السيولة تمامًا مثل Uniswap ، ولكن مع مكافآت معززة ، مما أدى إلى على المدى القصير في TVL من SushiSwap ، من 293 مليون دولار إلى 1 مليار دولار.

بصفتهما التبادلات اللامركزية الرائدة القائمة على AMM ، فإن لكل من Uniswap و SushiSwap أهداف تنمية استراتيجية مختلفة. بعد عمليات الدمج مع Pickle Finance و Cream Finance و Cover Protocol و Akropolis ، أعلن yearn.finance ، وهو مستشار آلي لأنواع بروتوكولات زراعة المحاصيل ، مؤخرًا اندماجه الخامس مع SushiSwap. الآن ، سوف تستفيد SushiSwap من خبرتها لمساعدة yearn.finance في إطلاق مشروعها القادم ، Derisswap ، والذي سيجمع بين المقايضات والخيارات والقروض في منصة واحدة. في غضون ذلك ، أطلقت Uniswap أداة للحوكمة, سي بيل, لاكتشاف المندوبين ، ويبقى شعلة غاز رائدة على شبكة Ethereum.

هجمات القرض السريع

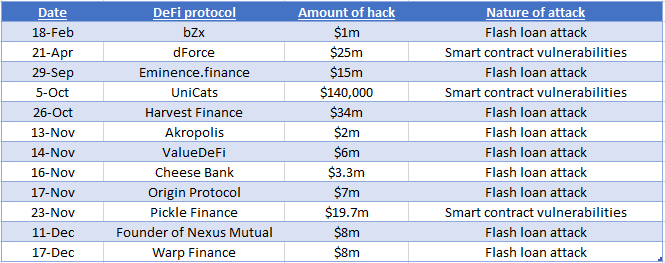

بينما نما سوق DeFi بشكل هائل هذا العام ، تظل نقاط الضعف الأمنية ، وخاصة هجمات القروض السريعة ، مصدر قلق للمجتمع. تتيح خدمة القرض السريع للمستخدمين الاقتراض دون تقديم أي ضمانات. بينما اكتسب المنتج شعبية بين المراجعين ، يستخدم المتسللون مآثر القروض السريعة لاستنزاف الأموال في مجمعات السيولة والتلاعب في سوق DeFi.

انتشرت هجمات القروض السريعة على نطاق واسع في النصف الثاني من عام 2020 ، وكان اختراق Eminence Finance و Harvest Finance هو الأكثر بروزًا. عانى إميننس فاينانس ، وهو بروتوكول غير مكتمل لمؤسس التمويل العام أندريه كروني ، من هجمات القروض السريعة التي شهدت استنزاف المتسللين 15 مليون دولار. حدثت إحدى أكبر هجمات القروض السريعة في 1 نوفمبر ، عندما استغل المتسللون نقاط الضعف في قبو Harvest Finance وغسل الأموال عبر Uniswap و ص بركة في تمويل كيرف. نتج عن هذا الهجوم خسارة قدرها 34 مليون دولار.

اقترح مجتمع DeFi بعض الحلول للتخفيف من هجمات القروض السريعة. الحل الأول هو تنفيذ آلية الالتزام والكشف عن الودائع ، مما يجعل هجمات القروض السريعة غير ممكنة من خلال تعطيل عمليات الإيداع والسحب في نفس المعاملة. بالإضافة إلى ذلك ، فإن استخدام أوراكل السعر الخارجي مثل Chainlink يساعد في التخفيف من التلاعب بالسوق. ومع ذلك ، فإن هذه الأساليب ليست مضمونة تمامًا ، وهناك حاجة لمزيد من التطوير في هذا الصدد.

بلوكتشين أوراكل وشفافية الأسعار

لا تستطيع Blockchains والعقود الذكية الوصول إلى البيانات من خارج الشبكات الخاصة بها. تمنع هذه المشكلة استخدام مصادر البيانات الخارجية التي يمكن أن تكون مهمة لخدمات معينة. Blockchain oracles ، وهي خدمات تابعة لجهات خارجية تسمح للعقود الذكية بتلقي معلومات خارجية ، تحل هذه المشكلة. لعبت Blockchain oracles دورًا أساسيًا في تطوير DeFi ، لأنها تعزز موثوقية البيانات ودقتها عبر بروتوكولات DeFi المختلفة.

Chainlink و Compound و Band هي المشاريع الثلاثة الرائدة في هذا المجال ، و Chainlink أطلقت بيانات مرجع السعر لـ DeFi في يناير 2020. تم الحصول على هذه البيانات المرجعية بسرعة متبنى من خلال بروتوكولات DeFi في الإقراض والعملات المستقرة وإدارة الأصول وتداول المشتقات.

على الرغم من الشعبية بين مستخدمي بروتوكول DeFi ، أثارت أوراكل blockchain مخاوف تتعلق بالثغرات الأمنية واستخدام مصادر البيانات المركزية. مثال على ذلك كان عندما كان Compound تصفية ما يقرب من 9 ملايين دولار في 26 نوفمبر. نتجت التصفية الضخمة عن التقلب الشديد في الأسعار لعملة DAI المستقرة على Coinbase Pro. نظرًا لأن Compound استخدم Coinbase Pro فقط كمصدر سعره ، فقد أدى ذلك إلى انتقادات ومخاوف بشأن الموثوقية.

في حين أن مساحة DeFi لا تخلو من عيوبها ، فقد أثبت نموها هذا العام الحاجة إلى مثل هذا النظام البيئي من المنتجات المالية غير الموثوقة. من الآن فصاعدًا ، يمكننا أن نتوقع أن تنمو هذه المساحة بشكل أكبر حيث يقوم المطورون بالتغلب على المشكلات السائدة وإنشاء واجهات أكثر قوة وسهلة الاستخدام للخدمات المالية اللامركزية.

تقدم OKEx Insights تحليلات السوق والميزات المتعمقة والأبحاث الأصلية & الأخبار المنسقة من محترفي التشفير.