Новите данни за OKEx BTC Опции показват, че търговците компенсират своите опции за разговори след падане в четвъртък

Биткойн (BTC) цената беше колеблива тази седмица, с обявяването на Фед и американските фондови пазари основни заглавия. Биткойнът се повиши от 9 750 на 10 000 долара след Среща на FOMC в сряда, 10 юни, и спадна до $ 9,081 в четвъртък, според BTC индексна цена на OKEx, в тандем с всички глобални рискови активи.

Тъй като Bitcoin изпитва нарастваща волатилност, търговците могат да се обърнат към производни пазари за оценка на пазарните настроения и бъдещи очаквания. За да помогне на търговците, търсещи такива прозрения, днес, 12 юни, OKEx представи данни за търговия на своите продукти с биткойн опции. В този анализ ще обсъдим и интерпретираме някои от наличните набори от данни.

OKEx BTC Index Price 1H диаграма. Източник: ОК

OKEx BTC Index Price 1H диаграма. Източник: ОК

Contents

- 1 BTC Опции Отворена лихва и обем на търговията

- 2 Опциите на BTC отварят лихвата и обема на търговията до изтичане

- 3 BTC Опции Коефициент за кол / пут

- 4 Опциите за BTC предполагат волатилност

- 5 Опциите за BTC предполагат изкривяване на волатилността

- 6 Опции за BTC предполагаща волатилност срещу историческа волатилност на индекса

- 7 Опции Cheat Sheet

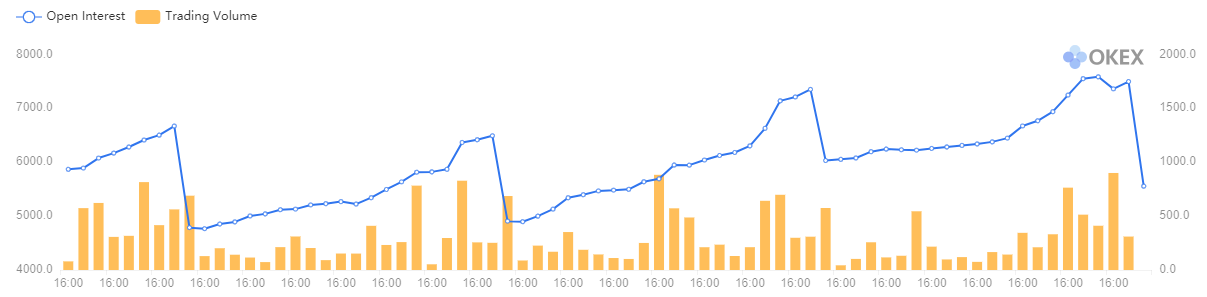

BTC Опции Отворена лихва и обем на търговията

Отворена лихва (OI) на Опции за BTCUSD нараства последователно от 19 май и в четвъртък сутринта постигна рекордно ниво от 7 580,5 BTC. Оттогава OI спадна до 5553,9, тъй като седмичната опция изтече в петък. Очаква се скоро OI да се натрупа отново.

По време на писането на договора за опции с най-големия OI (392.4 BTC) е BTC-USD-0626-2000-P – а пут опция, изтича на 26 юни със стачка от 2000 долара. Опцията с най-голям дневен обем на търговия (119 BTC) е BTC-USD-0925-12000-C – опция за кол, изтичаща на 25 септември, със стачка на цена от 12 000 долара.

Тези цифри показват, че като цяло повече търговци са склонни към възходяща гледна точка в средносрочен план, заедно с голяма част от хеджиращите позиции.

Време за събиране на данни: 5/19 16:00 ч. До 6/12 г. 8:00 ч. (UTC)

Време за събиране на данни: 5/19 16:00 ч. До 6/12 г. 8:00 ч. (UTC)

Отворената лихва отразява общото притежание на конкретен актив в опционните договори в определен момент. Обемът на търговията обозначава общия брой търгувани договори за опции в рамките на този период от време.

Резкият спад в OI всеки петък се дължи на изтичането на седмичните опции.

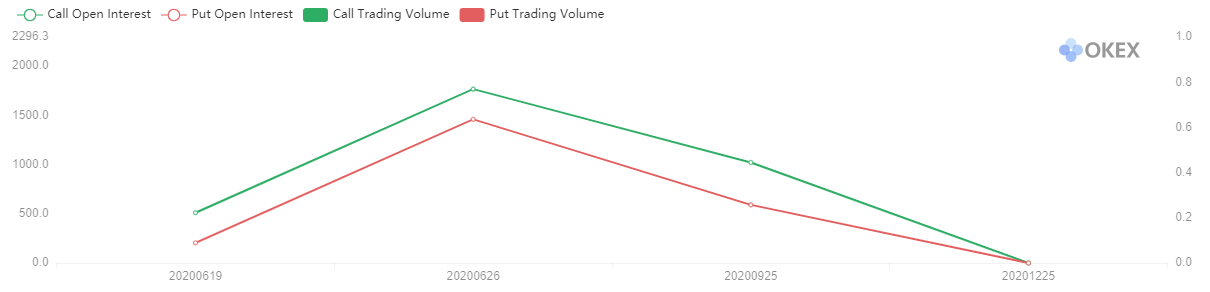

Опциите на BTC отварят лихвата и обема на търговията до изтичане

По-голямата част от OI се отнася до тримесечни опционни договори – 20200626 (изтича на 26 юни) с 1 766,4 BTC в разговори и 1 459,5 BTC в путове. Опциите с по-кратък падеж имат тенденция да имат относително по-балансирано разпределение на кол и пут, докато тези с по-дълъг падеж се търгуват предимно извън парите (OTM).

Време за събиране на данни: 5/19 16:00 ч. До 6/12 г. 8:00 ч. (UTC)

Време за събиране на данни: 5/19 16:00 ч. До 6/12 г. 8:00 ч. (UTC)

Този индикатор показва както кол, така и пут отворени лихви (стойност на активните в момента кол или пут опции) и съответните обеми на търговия за конкретни периоди от време.

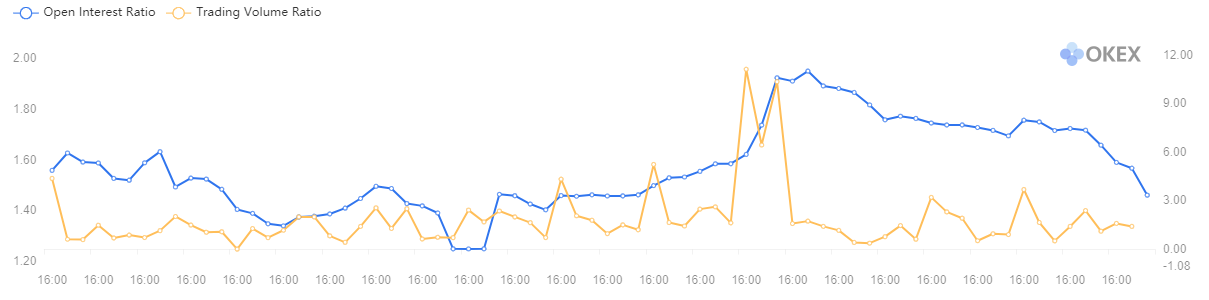

BTC Опции Коефициент за кол / пут

В сравнение с началото на юни, съотношението на обажданията за пут е намаляло от 1,95 на 1,57, което показва, че делът на разговорите в общия OI към момента е 61 процента. Спадът придружава спада в цените за биткойни в четвъртък и в комбинация с повишаването на съотношението на обажданията за пускане (обем) в същия ден, това показва, че търговците компенсират опциите си за кол.

Време за събиране на данни: 5/19 16:00 ч. До 6/12 г. 8:00 ч. (UTC)

Време за събиране на данни: 5/19 16:00 ч. До 6/12 г. 8:00 ч. (UTC)

Този показател показва съотношението на общата отворена лихва и общия обем в сравнение между кол и пут опции. Съотношението 1 не е точна отправна точка за измерване на пазарните настроения, тъй като обикновено има повече купувачи за обаждания, отколкото путове.

Коефициент на кол / пут (OI) = отворена лихва на опции за кол в даден ден / отворена лихва на пут опции в същия ден.

Коефициент на обаждане / пут (сила на звука) = обем на опциите за обаждане за даден ден / обем на опциите за пускане в същия ден.

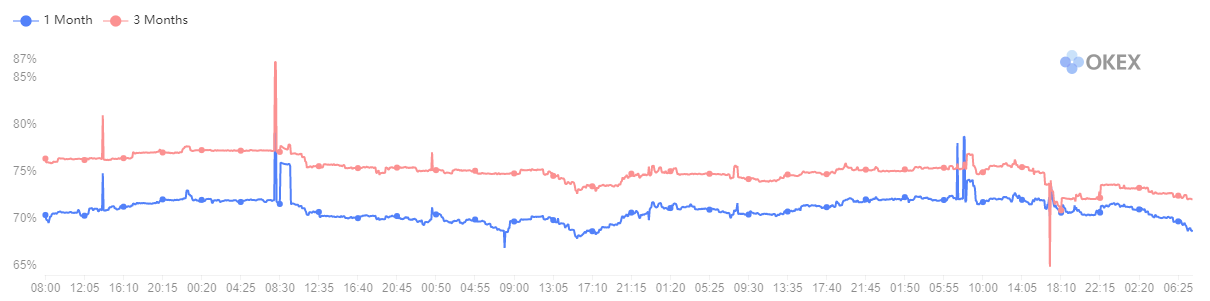

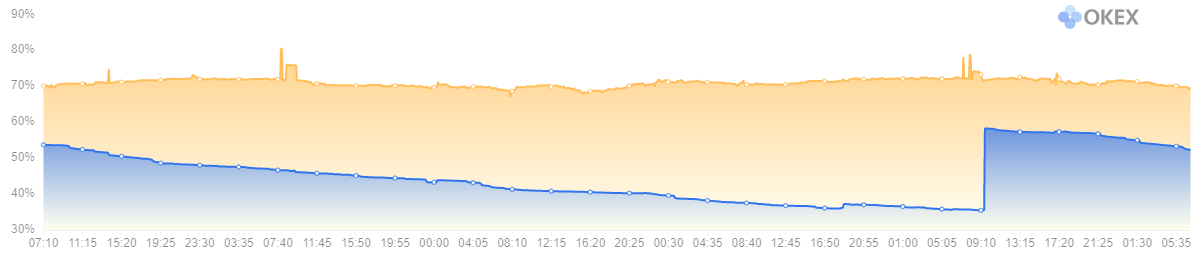

Опциите за BTC предполагат волатилност

Едномесечната и тримесечната имплицитна волатилност (IV) са стабилни съответно около 69% и 72%, но спредовете са се стеснили.

Време за събиране на данни: 6/7 8:00 ч. До 6/12 г. 8:00 ч. (UTC)

Време за събиране на данни: 6/7 8:00 ч. До 6/12 г. 8:00 ч. (UTC)

Този показател показва подразбиращата се нестабилност, съответстваща на цената на марката в определени моменти за различни срокове на валидност.

Подразбиращата се волатилност отразява очакваната бъдеща нестабилност на цената на базовия актив. В статистическо изражение това е очакваното годишно стандартно отклонение на цената на базовия актив в процентни пунктове. При условие, че всички останали фактори са равни, по-високите премии за опции показват по-голяма предполагаема волатилност.

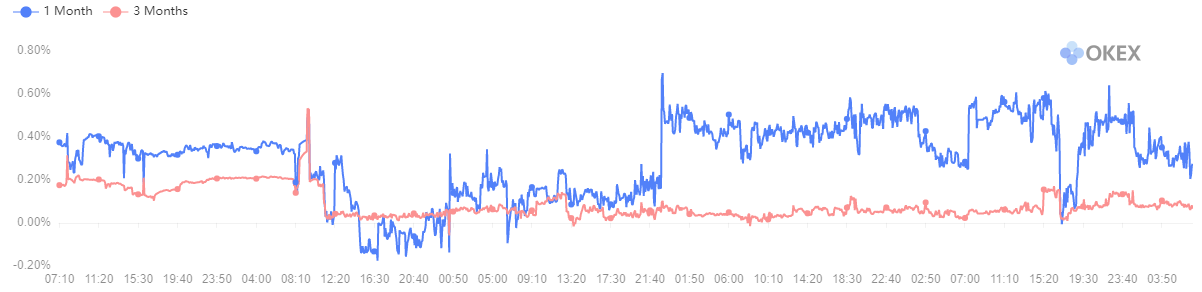

Опциите за BTC предполагат изкривяване на волатилността

Според таблицата по-долу, едномесечният асиметричен интравенозен IV обикновено е нестабилен, докато 3-месечният е изкривен и се стабилизира с времето, което показва, че средносрочните настроения са относително безпосочни.

Време за събиране на данни: 6/7 8:00 ч. До 6/12 г. 8:00 ч. (UTC)

Време за събиране на данни: 6/7 8:00 ч. До 6/12 г. 8:00 ч. (UTC)

Наклонът на волатилност отразява как договорите за опции за един базисен актив, със същия срок на валидност, но различни стачни цени, ще имат различни показатели за предполагаема волатилност (IV). Изкривяването разглежда разликата между IV за опции в парите, извън парите и в парите.

Опции за BTC предполагаща волатилност срещу историческа волатилност на индекса

Както е показано на диаграмата по-долу, историческата волатилност рязко се е повишила в четвъртък, след това е започнала бавно да пада, но предполагаемата волатилност не се е променила много.

Време за събиране на данни: 6/7 8:00 ч. До 6/12 г. 8:00 ч. (UTC)

Време за събиране на данни: 6/7 8:00 ч. До 6/12 г. 8:00 ч. (UTC)

Този индикатор показва подразбиращата се волатилност за опциите за пари и историческата волатилност за съответната индексна цена.

Периодите, когато и двете мерки показват висока волатилност, обикновено са в полза на продавачите на опции, докато показанията с ниска волатилност са в полза на купувачите на опции.

Опции Cheat Sheet

Търговците, които са нови на пазара на опции, могат да намерят за полезно да имат бърза таблица с обяснения на общите условия, с още повече информация в нашия задълбочено ръководство за биткойн деривати.

- Слагам е право на продажба на актив на предварително определена цена

- Обади се е право за закупуване на актив на предварително определена цена

За опции за разговори:

- ITM – в парите: Strike Price < Текуща цена на активите

- Банкомат – при парите: Strike Price = Текуща цена на активите

- OTM – извън парите: Strike Price > Текуща цена на активите

За опции за пут:

- ITM – в парите: Strike Price > Текуща цена на активите

- Банкомат – при парите: Strike Price = Текуща цена на активите

- OTM – извън парите: Strike Price < Текуща цена на активите

Отказ от отговорност: Този материал не трябва да се приема като основа за вземане на инвестиционни решения, нито да се тълкува като препоръка за участие в инвестиционни сделки. Търгуването с цифрови активи включва значителен риск и може да доведе до загуба на инвестирания ви капитал. Трябва да сте сигурни, че напълно разбирате свързания риск и да вземете предвид нивото си на опит, инвестиционни цели и да потърсите независим финансов съвет, ако е необходимо

OKEx Insights представя пазарни анализи, задълбочени функции и подбрани новини от крипто професионалисти.