Die Leistung von algorithmischen Stablecoins lässt darauf schließen, dass sie ihre Modelle noch nicht gerechtfertigt haben

Eine Marktübersicht über algorithmische Stablecoins und die Leistung ihrer verschiedenen Modelle

Algorithmische Stablecoins haben in letzter Zeit stark an Bedeutung gewonnen, insbesondere aufgrund des DeFi-Booms und der daraus resultierenden Beliebtheit automatisierter Geldmärkte und Finanzprotokolle, die auf Blockchain-Technologie basieren.

Wie wir in unserer jüngsten eingehenden Analyse des Stablecoin-Raums erörtert haben, sind die aktuellen Lösungen jedoch alles andere als ideal – und obwohl algorithmische Modelle auf dem Papier solide aussehen mögen, müssen sie in der Praxis noch bewiesen werden.

In diesem Marktkommentar werden wir uns die jüngsten Leistungen einiger solcher stabiler Münzen genauer ansehen und ihren Erfolg oder Mangel an Preisstabilität in der Kryptosphäre kommentieren.

Contents

Stabile Münzen mit dem Rebase-Modell

Wie in unserer oben erwähnten ausführlichen Funktion erläutert, stellen Rebase-Stablecoins durch Anpassen des Token-Guthabens in Benutzergeldbörsen sicher, dass die Inhaber immer den gleichen prozentualen Anteil an der gesamten Marktkapitalisierung behalten.

Ampleforth (AMPL) ist ein gutes Beispiel für eine solche stabile Münze, zumal es keine anderen bemerkenswerten Projekte gibt, die dieses Modell verwenden. YAM Finance, ein DeFi-Projekt, das auch in letzter Zeit sehr beliebt war behindert seine Rebase-Funktion.

Nach dem Rebase-Modell wird das Angebot von AMPL alle 24 Stunden entsprechend dem volumengewichteten Durchschnittspreis (VWAP) angepasst. Auf diese Weise versucht das Protokoll, den Token auf einem stabilen Preis von 1 USD zu halten.

Eine Überprüfung der Preisentwicklung von AMPL in den letzten 90 Tagen zeigt jedoch Schwankungen zwischen 0,75 USD und 1,70 USD. Diese Schwankungen sind zwar nicht ideal, zeigen jedoch eine Verbesserung der Stabilität von AMPL im Vergleich zu seiner Performance im Juli 2020, als es kurzzeitig über 2 USD gehandelt wurde.

Während Benutzer, die AMPL halten, weiterhin Wertänderungen ihrer Guthaben ausgesetzt sind, können sie diese Volatilität weiter reduzieren, indem sie die Angebotsänderungen in verschiedenen Phasen wie Deflation, Inflation und ereignisbedingte Nachfrageschübe berücksichtigen.

AMPL-Preis in den letzten 90 Tagen. Quelle: CoinGecko

AMPL-Preis in den letzten 90 Tagen. Quelle: CoinGecko

Abgesehen davon ist AMPL eine der stabileren algorithmischen Stablecoins auf dem heutigen Markt und verwendet immer noch das Rebase-Modell.

Stabile Münzen mit einem Multi-Token-Modell

In einem Multi-Token-Modell, das auch als Seigniorage-Anteile bezeichnet wird, ändert sich die Anzahl der tatsächlichen Token in der Brieftasche eines Benutzers nicht als Reaktion auf Preisänderungen. Stattdessen wird der Preisstabilitätsmechanismus an sekundäre Token weitergegeben, die Anreize für Liquiditätsanbieter und Kreditgeber bieten, den Preis zu stützen.

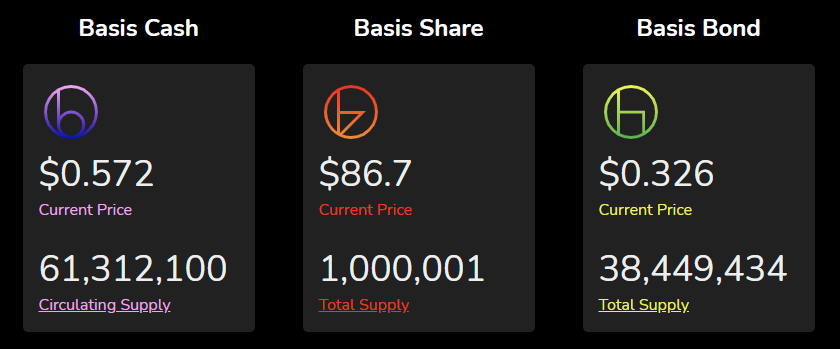

Basis Cash ist eine stabile Münze, die dieses Modell verwendet und seit etwa zwei Monaten in Betrieb ist. Das Protokoll enthält drei Arten von Token: einen Stablecoin (BAC), einen Dividend Token (BAS) und einen Bond Token (BAB). Wenn der Preis für BAC niedriger als 1 USD ist, wird BAB durch Zerstörung von BAC mit einem Rabatt erhalten, und wenn der Preis für BAC höher als 1 USD ist, wird BAB im Verhältnis eins zu eins gegen BAC ausgetauscht. Wenn alle Anleihen zurückgezahlt werden, können BAS-Inhaber zusätzlich BAC erhalten, wenn der Preis für BAC höher als 1 USD ist.

Aktueller Preis von BAC, BAS und BAB. Quelle: Basis Cash

Aktueller Preis von BAC, BAS und BAB. Quelle: Basis Cash

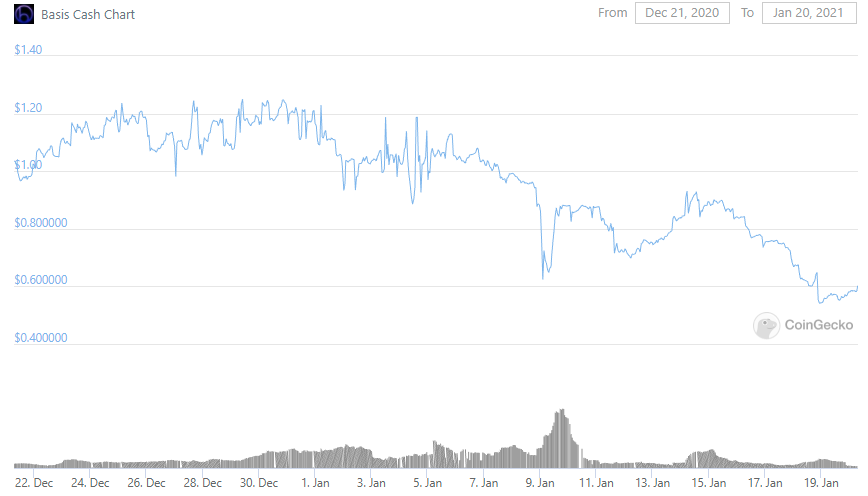

Trotz der Tatsache, dass Basis Cash auf einem derart komplexen Mechanismus basiert, stellen wir bei der Überprüfung der Preisentwicklung von BAC in den letzten 30 Tagen fest, dass BAC seine Preisbindung von 1 USD für mehr als 10 Tage verloren hat. BAC liegt jetzt unter 0,60 USD und zeigt keine Anzeichen einer starken Erholung.

Der Grund für diese Situation könnte die hohe Emission von Schuldtiteln sein, die resultierte, nachdem der BAC-Preis unter 1 USD lag. Eine große Emission von Anleihen bedeutet längere Wartezeiten für Rücknahmen, was zu einer übermäßigen Deflation der Stallmünze führt.

Letztendlich wird dies zu einem Zyklus, in dem der niedrige Preis von BAC bedeutet, dass mehr BAB mit einem Rabatt ausgetauscht werden muss, was den Preis von BAC weiter unter Druck setzt.

Basis Cash hat noch keinen vollständigen Zyklus durchlaufen und benötigt mehr Zeit, um die Widerstandsfähigkeit seines Mechanismus zu demonstrieren. Es ist zwar möglich, dass es irgendwann in der Zukunft wieder in die Inflationsphase eintritt, aber es scheint im Moment schwierig zu sein.

BAC-Preis in den letzten 90 Tagen. Quelle: CoinGecko

BAC-Preis in den letzten 90 Tagen. Quelle: CoinGecko

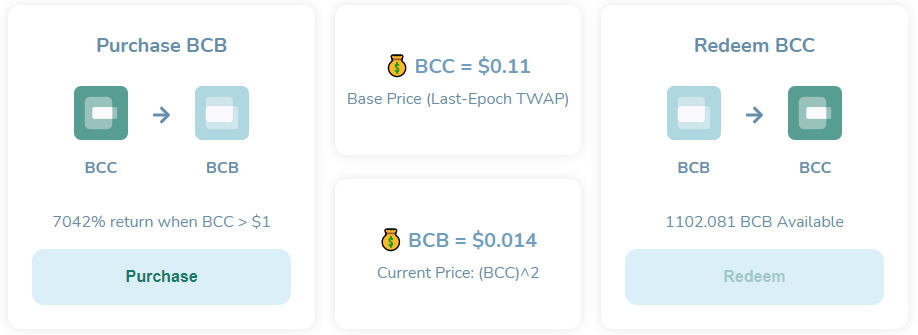

Basis Coin, der Nachahmer von Basis Cash, bricht noch schneller zusammen. Die Stablecoin in diesem Protokoll, BCC, läuft ab dem 20. Januar bei 0,11 USD und hat sich seit mehr als 24 Stunden nie bei etwa 1 USD stabilisiert. BCC hat es eindeutig versäumt, Preisstabilität zu gewährleisten, und steht weiterhin unter dem Druck riesiger Rücknahmen von Anleihen, so dass es unwahrscheinlich ist, dass es bald wieder auf die 1-Dollar-Marke zurückkehren wird.

BCC-Preisdiagramm in logarithmischer Form vom 2. bis 20. Januar. Quelle: CoinGecko

BCC-Preisdiagramm in logarithmischer Form vom 2. bis 20. Januar. Quelle: CoinGecko

Empty Set Dollar (ESD), ein weiteres algorithmisches Stablecoin-Protokoll, verwendet a "Coupon" Mechanismus zur Finanzierung der Protokollverschuldung. Gutscheine werden durch Verbrennen von ESD gekauft, was zu einer kontrahierenden Lieferung führt. Gutscheine können dann gegen ESD eingelöst werden, sobald das Protokoll in eine Inflationsphase eintritt.

ESD betrachtet einen Acht-Stunden-Zyklus als "Epoche," Dies bedeutet, dass die Gesamtzahl der Token in einem kürzeren Zyklus angepasst wird. Schulden entstehen, wenn ein "Epoche" endet und der volumengewichtete Durchschnitt (VWAP) fällt unter 1 USD. Wenn also der ESD-Preis für mehrere unter den Anker fällt "Epochen," Die Schulden werden größer und in der Zwischenzeit die "Coupon" Der Rabatt wird größer, um Menschen zum Kauf zu bewegen. Darüber hinaus verlängert ESD die Schulden um eine Laufzeit, in der die Coupons in 90 verfallen "Epochen," Das entspricht 30 Tagen.

Obwohl ESD auf dem Papier gegenüber AMPL und BAS viele Verbesserungen vorgenommen hat, können wir im Rückblick auf den Preis der letzten 30 Tage deutlich erkennen, dass der aktuelle Preis von 0,51 USD weit von der Marke von 1 USD entfernt ist. Theoretisch hängt es davon ab, an welchem Punkt eine große Anzahl von Anleihen verfällt, ob sich die ESD-Preise erholen oder nicht. ESD braucht vorerst auch Zeit, um sich zu beweisen.

ESD-Preis in den letzten 30 Tagen. Quelle: CoinGecko

ESD-Preis in den letzten 30 Tagen. Quelle: CoinGecko

Dynamic Set Dollar (DSD), eine ESD-Kopie, unterscheidet sich in einigen Punkten, einschließlich der Verlängerung der Laufzeit von Coupons und der Reduzierung der Anzahl von Token-Erweiterungen und -Kontraktionen. DSD ist in den letzten zwei Wochen ebenfalls in eine Deflationsphase eingetreten, aber der aktuelle Preis von 0,65 USD scheint fester zu sein als ESD.

DSD-Preis in den letzten 14 Tagen. Quelle: CoinGecko

DSD-Preis in den letzten 14 Tagen. Quelle: CoinGecko

Stabile Münzen unter Verwendung eines teilweise besicherten Modells

FRAX wurde vor rund einem Monat eingeführt und ist eine teilweise besicherte Stallmünze und die weltweit erste fraktional-algorithmische Stallmünze. Jeder kann FRAX erstellen, indem er zwei Token bereitstellt: ein Sicherheiten-Token (USDT und USDC werden bei Genesis unterstützt) und ein Governance-Token, FXS. Die aktuelle Sicherheitenquote beträgt 82,25%, was bedeutet, dass 1 FRAX mit USDT oder USDC im Wert von 0,8225 USD und FXS im Wert von 0,1775 USD geprägt werden kann.

Wenn 1 FRAX unter 1 USD liegt, kaufen Arbitrageure theoretisch FRAX und verwenden es, um USDC und FXS einzulösen und vom Verkauf von FXS zu profitieren. Durch die Nachfrage nach FRAX-Käufen kann der Wechselkurs wieder 1 USD erreichen. Wenn 1 FRAX über 1 USD liegt, prägen die Arbitrageure FRAX mit USDC und FXS und verkaufen FRAX dann mit Gewinn. Dieser Verkaufsdruck wird den Wechselkurs wieder auf 1 USD treiben.

FRAX befindet sich jedoch noch in einem sehr frühen Stadium, und die Anleihen, die zur Abschwächung der Deflationsphase verwendet werden, wenn große Mengen an FXS-Token verkauft werden, wurden noch nicht aufgelegt. Abgesehen davon war das Protokoll im letzten Monat sehr stabil und der Preis von FRAX ist fest bei 1 USD verankert. Darüber hinaus wächst die Marktgröße von FRAX langsam und die Gesamtemission von FRAX hat 26 Millionen nicht überschritten. Wir müssen noch sehen, ob FRAX verankert bleibt, wenn die Sicherheitenquote weiter gesenkt wird und wenn sich die Gesamtemission weiter ausdehnt.

FRAX-Preis seit seiner Einführung. Quelle: Frax Finance

FRAX-Preis seit seiner Einführung. Quelle: Frax Finance

Algorithmische Stablecoins haben viel zu beweisen

Nach Durchsicht aller oben genannten algorithmischen Stablecoins können wir feststellen, dass die Verwendung von Anleihen und Dividenden als Anreize in gewissem Maße zu funktionieren scheint. Es gibt jedoch definitiv ein spekulatives Element mit hohem Risiko in diesen Modellen.

Während algorithmische Stablecoins darauf abzielen, skalierbarer zu sein als Collateral-Back-Stablecoins, deuten die jüngsten Marktentwicklungen darauf hin, dass sie in der Praxis nicht immer gut funktionieren und mehr Zeit und Marktreife benötigen, um fest im Soft-Peg von 1 USD verankert zu bleiben.

Unabhängig davon ist es offensichtlich, dass der DeFi-Boom und eine allgemeine Verlagerung hin zu blockchain-basierten Finanzlösungen Innovationen und Experimente fördern, die in Zukunft wahrscheinlich zu positiven Ergebnissen und besseren, robusteren Protokollen führen werden. Bis dahin dürften fiat-besicherte Stallmünzen weiterhin beliebt sein.

OKEx Insights präsentiert Marktanalysen, detaillierte Funktionen und originelle Forschungsergebnisse & kuratierte Nachrichten von Krypto-Profis.