Die ETH ist möglicherweise mit einer eingehenden Volatilität konfrontiert. Wie spielt man sie?

Überblick Die Kryptowährungsmärkte haben kurz nach der dritten Halbierung von Bitcoin unentschlossen gehandelt. Erste Anzeichen deuten jedoch darauf hin, dass innerhalb der USA eine deutliche Stimmungsverschiebung eintreten könnte ETH Markt. Es könnte ein Symbol sein, das diesen Major zeigt ETH Investoren hätten beginnen können, sich auf den nächsten großen Schritt in der zweitgrößten Kryptowährung vorzubereiten. Es ist interessant, weil die Märkte ein zunehmendes Gespräch über die Langfristigkeit gesehen haben ETH 2.0-Upgrade, das nach der Halbierung von Bitcoin das nächste große Ereignis in diesem Jahr sein könnte. Wie könnte sich dieses Upgrade auf die ETH Preise und der Markt insgesamt? Welche Art von Handelsinstrument ist ideal für eine frühzeitige Vorbereitung auf diese Veranstaltung?? Ethereum 2.0: Die nächste große Sache in der Krypto nach der Halbierung von Bitcoin? BTCDie dritte Halbierung hat diese Woche erfolgreich abgeschlossen, und der Hype um die Halbierung ist endlich vorbei. Es ist nicht schwer, die abwartende Stimmung auf dem Markt nach der Halbierung zu sehen. BTC wurde seitwärts gehandelt, und die wichtigsten Altmünzen waren ziemlich gleich. Während Investoren noch nach dem nächsten Fokus auf dem Markt suchen, ETH verdient möglicherweise mehr Aufmerksamkeit, da die zweitgrößte Kryptowährung trotz mehrfacher Verzögerungen ein erhebliches Upgrade durchlaufen wird. Äther Durch die Aktualisierung des 2.0-Protokolls wird der ursprüngliche Proof-of-Work-Mechanismus in Proof-of-Stake geändert, was zu einer Ermutigung führen könnte ETH Inhaber, um mehr anzusammeln ETH. Das liegt daran, dass man mehr Macht hat, um Transaktionen zu validieren, wenn man mehr am Netzwerk beteiligt ist. Obwohl das 2.0-Upgrade-Projekt mehrere erlebt hat Verzögerungen, Wir sind möglicherweise nicht weit vom offiziellen Start entfernt, obwohl der Zeitpunkt unbekannt blieb. Vitalik Buterin, Mitbegründer von Äther, sagte Coindesk, dass „das Testnetz für Äther 2.0 war bereits live und die ersten Implementierungsphasen begannen bereits. “ Obwohl einige Markt Berichte Der Start könnte im Juli sein. Allerdings Buterin geklärt dass der Start Ende 2020 ohne Angabe eines bestimmten Datums geplant ist. Die Bedingungen können die Volatilität begünstigen Frühe Anzeichen von Bergleuten und Walen können darauf hinweisen, dass die Volatilität von ETH Preise in der Zukunft. Abbildung 1 zeigt, dass sich Bergleute angesammelt haben ETH vor kurzem wieder, die nach dem Ausverkauf am 10. Mai kam.

Abbildung 1: ETH-Preis (grün) vs. Bergmannsbilanz (braun)

![Ethereum (ETH) [10.13.07, 14. Mai 2020]](/images/upload-4168.png) Quelle: Santiment Eine Reduzierung der Guthaben der Bergleute wird oft als frühzeitiger Hinweis auf den Preis angesehen, der kurzfristig seinen Höhepunkt hätte erreichen können. Umgekehrt hätten die Preise kurzfristig ihren Tiefpunkt erreichen können, als sich das Gleichgewicht der Bergleute zu erhöhen begann oder ein Aufwärtstrend einsetzte. Es ist erwähnenswert, dass dieser Akkumulationstrend, auch wenn er bestätigt wird, ein mittel- / langfristiger Trend sein könnte und der Zeitpunkt dieser Akkumulation, der sich auf den Preis auswirkt, schwer zu bestimmen sein könnte. Deshalb brauchen wir mehr Beweise, um unsere Annahme zu stützen, und die ETH Der Betrag in nicht börsennotierten Top-Inhabern kann einen weiteren Hinweis liefern.

Quelle: Santiment Eine Reduzierung der Guthaben der Bergleute wird oft als frühzeitiger Hinweis auf den Preis angesehen, der kurzfristig seinen Höhepunkt hätte erreichen können. Umgekehrt hätten die Preise kurzfristig ihren Tiefpunkt erreichen können, als sich das Gleichgewicht der Bergleute zu erhöhen begann oder ein Aufwärtstrend einsetzte. Es ist erwähnenswert, dass dieser Akkumulationstrend, auch wenn er bestätigt wird, ein mittel- / langfristiger Trend sein könnte und der Zeitpunkt dieser Akkumulation, der sich auf den Preis auswirkt, schwer zu bestimmen sein könnte. Deshalb brauchen wir mehr Beweise, um unsere Annahme zu stützen, und die ETH Der Betrag in nicht börsennotierten Top-Inhabern kann einen weiteren Hinweis liefern.

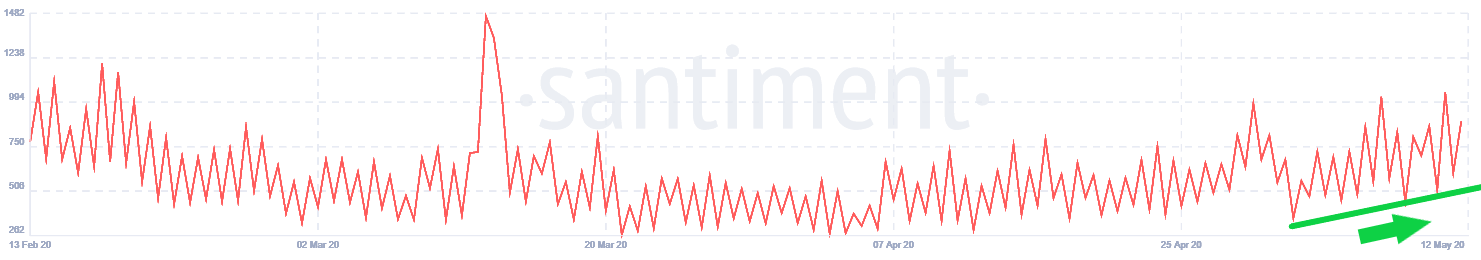

Abbildung 2: ETH-Preis (grün) vs. Betrag in nicht börsennotierten Top-Inhabern (braun)

![Ethereum (ETH) [10.14.39, 14. Mai 2020]](/images/upload-4171.png) Quelle: Santiment Es scheint, dass Wale ihre behalten haben ETH Bestände auf einem relativ hohen Niveau seit dem 8. April. Der Ausverkauf am 10. Mai hat ihr Vertrauen nicht wesentlich gemindert, und dies könnte ein weiteres Zeichen dafür sein, dass Wale mit einer Volatilität von gerechnet haben ETH Die Preise könnten bald steigen, vielleicht mit einer Tendenz nach oben. Darüber hinaus geben uns die sozialen Lautstärken möglicherweise ein vollständiges Bild davon, wie heiß es ist ETH oder ETH 2.0 in der Crypto-Community. Abbildung 3 zeigt das soziale Volumen des Begriffs „ETH” oder “ETH 2.0Auf Telegramm und Reddit. ETH befindet sich seit Anfang Mai im Aufwärtstrend.

Quelle: Santiment Es scheint, dass Wale ihre behalten haben ETH Bestände auf einem relativ hohen Niveau seit dem 8. April. Der Ausverkauf am 10. Mai hat ihr Vertrauen nicht wesentlich gemindert, und dies könnte ein weiteres Zeichen dafür sein, dass Wale mit einer Volatilität von gerechnet haben ETH Die Preise könnten bald steigen, vielleicht mit einer Tendenz nach oben. Darüber hinaus geben uns die sozialen Lautstärken möglicherweise ein vollständiges Bild davon, wie heiß es ist ETH oder ETH 2.0 in der Crypto-Community. Abbildung 3 zeigt das soziale Volumen des Begriffs „ETH” oder “ETH 2.0Auf Telegramm und Reddit. ETH befindet sich seit Anfang Mai im Aufwärtstrend.

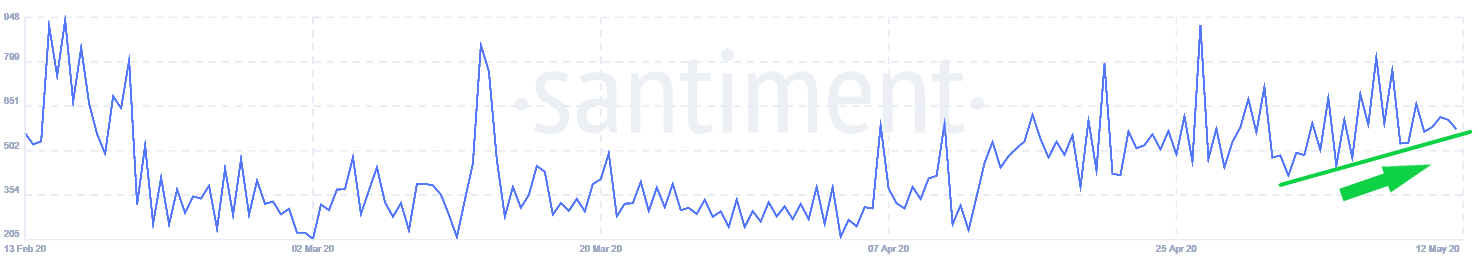

Abbildung 3: Soziales Volumen von „ETH“ oder „ETH2.0“ in Telegramm (blau) und Reddit (rot)

Quelle: Santiment Während die Preisauswirkungen eines digitalen Vermögenswerts mit einem höheren sozialen Volumen weiterhin umstritten waren, können wir dies jedoch bestätigen, ETH oder ETH 2.0 hat unter Kryptogemeinschaften mehr Lärm erzeugt, und dies führt häufig zu einer Volatilität des Preises des jeweiligen Vermögenswerts. Das könnten Händler und Investoren im Auge behalten. Bevorzugen Sie ETH-Futures gegenüber Optionen Wie Händler und Investoren die potenziellen Bewegungen von erfassen und nutzen können ETH Preise, das ist die Millionen-Dollar-Frage. Die Auswahl des richtigen Instruments für den Eintritt in einen Trade könnte jedoch entscheidender sein, als viele Händler und Investoren denken. Mit dem richtigen Tool können Marktteilnehmer möglicherweise das potenzielle Profil maximieren und gleichzeitig ihre Risiken minimieren. In diesem ETH In diesem Fall wissen wir, dass das 2.0-Upgrade irgendwann eintreffen wird. Es ist nur eine Frage der Zeit, unabhängig davon, ob es Juli oder Jahresende ist. Deshalb mögen Instrumente Futures die haben kein Zeitverfall und feste Handelskosten könnte eine bessere Wahl der Waffe sein.

Quelle: Santiment Während die Preisauswirkungen eines digitalen Vermögenswerts mit einem höheren sozialen Volumen weiterhin umstritten waren, können wir dies jedoch bestätigen, ETH oder ETH 2.0 hat unter Kryptogemeinschaften mehr Lärm erzeugt, und dies führt häufig zu einer Volatilität des Preises des jeweiligen Vermögenswerts. Das könnten Händler und Investoren im Auge behalten. Bevorzugen Sie ETH-Futures gegenüber Optionen Wie Händler und Investoren die potenziellen Bewegungen von erfassen und nutzen können ETH Preise, das ist die Millionen-Dollar-Frage. Die Auswahl des richtigen Instruments für den Eintritt in einen Trade könnte jedoch entscheidender sein, als viele Händler und Investoren denken. Mit dem richtigen Tool können Marktteilnehmer möglicherweise das potenzielle Profil maximieren und gleichzeitig ihre Risiken minimieren. In diesem ETH In diesem Fall wissen wir, dass das 2.0-Upgrade irgendwann eintreffen wird. Es ist nur eine Frage der Zeit, unabhängig davon, ob es Juli oder Jahresende ist. Deshalb mögen Instrumente Futures die haben kein Zeitverfall und feste Handelskosten könnte eine bessere Wahl der Waffe sein.

- Kein Zeitverfall – Eines der wesentlichen Elemente bei der Preisgestaltung von Optionen ist der Zeitwert, und der Wert des Optionskontrakts nimmt mit der Zeit ab. Wenn ein Anleger eine bevorstehende Volatilitätserhöhung des Basiswertpreises abfangen wollte, ohne zu wissen, wann der Zeitpunkt dieses bestimmten Ereignisses eintritt, wie in diesem ETH 2.0-Upgrade-Fall, haben Futures Vorteile gegenüber Optionen, da Futures keinen Zeitverfall aufweisen.

- Feste Handelskosten – Die Margin-Kosten von Futures-Kontrakten mit Major Crypto als Basiswert sind normalerweise fest, was bedeutet, dass Händler wissen, wie viel anfängliche Margin sie benötigen, wenn sie zum ersten Mal einen Trade aufbauen. Zum Beispiel die anfängliche Marge von ETHUSD Futures-Kontrakte auf OKEx könnten bei einer Erhaltungsmargenquote von 1% nur 2% betragen. Im Gegensatz dazu kann die Optionsprämie schwanken. In einigen Fällen müssen Optionskäufer möglicherweise eine höhere Optionsprämie tragen, wenn der Basiswert volatiler wird.

- Einfachere Preisgestaltung – Die Preisgestaltung eines Optionskontrakts kann manchmal kompliziert sein, und es gab mehr Variablen, die Händler und Anleger möglicherweise nicht leicht kontrollieren und verstehen können. Neben dem bereits erwähnten Time-Decay-Faktor könnte die implizite Volatilität ein weiteres Problem sein, das Optionshändler nicht ignorieren können, das jedoch gleichzeitig schwer zu kontrollieren ist. IV wird als Maß für die Marktprognose der wahrscheinlichen Bewegung des zugrunde liegenden Preises angesehen. Es war ein Schlüsselelement bei der Preisgestaltung für Optionen. IV ist jedoch auch der Teil, der am schwersten zu verstehen und vorherzusagen ist. Im Futures-Handel gibt es keinen solchen Faktor.

Langer Tenor oder ewig? Warum nicht beide? Wir haben Futures als ideales Instrument zur Spekulation des Potenzials identifiziert ETH Preisvolatilität steigt. Die Wahl des richtigen Tenors könnte jedoch ein weiteres Problem sein. Derzeit bieten die Märkte eine Vielzahl von ETH Futures-Kontrakte mit verschiedenen Laufzeiten, die Anleger wählen können, von wöchentlich, zweiwöchentlich, vierteljährlich, zweivierteljährlich bis unbefristet. Also, welches soll man wählen? Wenn Anleger der Ansicht sind, dass die Preisvolatilität der ETH in Zukunft zunehmen könnte, und frühzeitig Maßnahmen für potenzielle ereignisgesteuerte Preisaktionen ergreifen möchten, sollten Terminkontrakte mit längerer Laufzeit wie die von OKEx angeboten werden ETHUSD Zweivierteljährliche Futures könnten eine der Entscheidungen sein. Möglicherweise möchten sie auch eine Spread-Handelsstrategie. Die Spread-Trading-Strategie beinhaltet den Kauf eines Futures-Kontrakts und den Verkauf eines anderen Futures-Kontrakts. Diese Strategie kann Anlegern helfen, von einer unerwarteten Veränderung zu profitieren, und sie kann auch weniger riskant sein als direkte Futures. In diesem Fall kaufen Sie eine ETHUSD Perpetual Swap und Verkauf vierteljährlich ETHUSD Futures könnten eine andere Lösung sein.

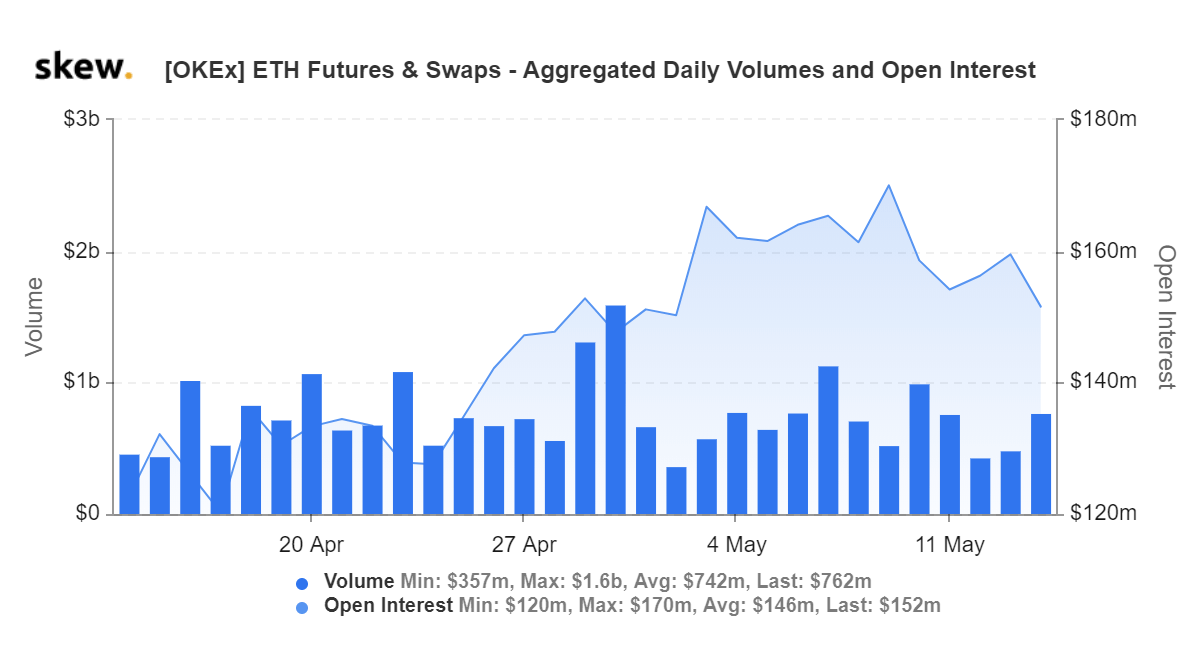

Abbildung 4: ETH-Futures & Swaps aggregierte Tagesvolumina und Open Interest

Quelle: Skew Fazit Die Marktteilnehmer scheinen nach der Halbierung von Bitcoin immer noch nach dem nächsten Schwerpunkt zu suchen, und das Upgrade der ETH 2.0 könnte leicht zum nächsten Schwerpunkt im Kryptoraum werden. Aufgrund des unbekannten Zeitpunkts und der mehrfachen Verzögerungshistorie könnte es für Anleger und Händler jedoch schwierig sein, von einem solchen Ereignis zu profitieren. Aus diesem Grund können Derivate wie Futures und Swaps den Anlegern helfen, diese Chancen zu nutzen und ihre Risiken durch die Anwendung der richtigen Strategie zu verringern. Anleger sollten ihre Strategien entsprechend ihrem Risikoprofil erstellen. Autor: Cyrus Ip Research Analyst, OKEx

Quelle: Skew Fazit Die Marktteilnehmer scheinen nach der Halbierung von Bitcoin immer noch nach dem nächsten Schwerpunkt zu suchen, und das Upgrade der ETH 2.0 könnte leicht zum nächsten Schwerpunkt im Kryptoraum werden. Aufgrund des unbekannten Zeitpunkts und der mehrfachen Verzögerungshistorie könnte es für Anleger und Händler jedoch schwierig sein, von einem solchen Ereignis zu profitieren. Aus diesem Grund können Derivate wie Futures und Swaps den Anlegern helfen, diese Chancen zu nutzen und ihre Risiken durch die Anwendung der richtigen Strategie zu verringern. Anleger sollten ihre Strategien entsprechend ihrem Risikoprofil erstellen. Autor: Cyrus Ip Research Analyst, OKEx