Wie zentralisierte Börsenvolumina den Boom-and-Bust-Zyklus von DeFi veranschaulichen

Mit den von Kaiko bereitgestellten Daten untersucht OKEx Insights den Boom-and-Bust-Zyklus von DeFi im Jahr 2020.

Gegen Ende des Jahres 2020 erweist sich der dezentrale Finanzsektor als eines der heißesten Segmente der Blockchain- und Kryptowährungsbranche des Jahres.

DeFi Yield-Farming – ein Prozess, bei dem Krypto-Assets gegen Token-Belohnungen gesperrt werden – explodierte im Sommer, als Millionen von Dollar in alle Arten von Protokollen flossen. Der Markt kühlte jedoch schnell ab, als die ultrahohen Erträge im September verschwanden. Nach dem Platzen der Blase verzeichneten viele Top-DeFi-Token-Preise im folgenden Monat schwere Verluste.

Teilweise aufgrund des Preisanstiegs bei BTC und der Erwartung, dass Phase 0 von Ethereum 2.0 am 1. Dezember starten wird, hat sich der Optimismus in Bezug auf DeFi erholt – und auch die Preise für DeFi-Token.

In der Zwischenzeit haben zentralisierte Börsen wie OKEx auch eine wichtige Rolle bei der Verbesserung der Popularität von DeFi-Projekten gespielt, da viele Börsen schnell neue DeFi-Token aufgelistet haben. Laut dem August Microstructure Report von OKEx machten DeFi-Token nur 19% des gesamten Spot-Handelsvolumens von OKEx aus. Diese Zahl stieg im September auf 25%.

Mit Daten von Blockchain-Analyseunternehmen Kaiko, OKEx Insights analysierte mehrere DeFi-Token, die an zentralen Börsen gehandelt wurden, um den Marktteilnehmern eine andere Perspektive auf den sich im Laufe der Zeit ändernden Appetit auf solche Token zu bieten. Die 10 untersuchten Token waren:

- Balancer (BAL)

- Verbindung (COMP)

- Kurve (CRV)

- Kyber Network (KNC)

- Kettenglied (LINK)

- SONNE

- SushiSwap (SUSHI)

- Uniswap (UNI)

- Jahrfinanzierung (YFI)

- DFI.money (YFII)

Contents

Der DeFi-Zyklus auf einen Blick

Einige der wichtigsten Ereignisse, die sich in diesem Jahr im DeFi-Sektor ereignet haben, sind:

- Die Einführung des Governance-Tokens von yearn.finance, YFI, Mitte Juli

- Der Start von Curve und seines Governance-Tokens CRV am 13. August

- SushiSwaps Vampirangriff auf das dezentrale Austauschprotokoll Uniswap durch Hinzufügen seines SUSHI-Tokens als Anreiz für Liquiditätsanbieter am 28. August

- Uniswaps Airdrop seines Governance-Tokens UNI an seine Gemeinde am 17. September

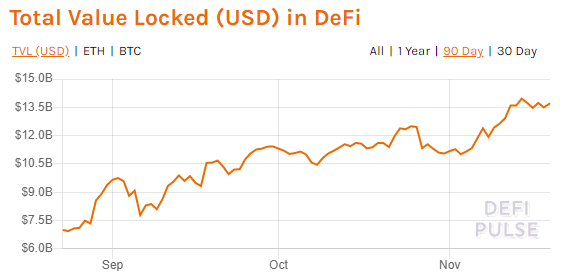

Der Gesamtwert der dezentralen Bindung – der lediglich die Gesamtmenge des in DeFi-Smart-Verträgen gespeicherten Kapitals angibt – stieg von 1 Milliarde US-Dollar Anfang Juli auf 9,75 Milliarden US-Dollar Anfang September, was den Höhepunkt der Explosion des aufkommenden Marktes darstellte. Am 2. September wurden die Transaktionsgebühren von Ethereum auf ein Allzeithoch von durchschnittlich 0,032 ETH pro Transaktion (zu diesem Zeitpunkt rund 15 USD) angehoben. Die TVL in DeFi verzeichnete dann ihr größtes Retracement und fiel von nur 9,75 Milliarden US-Dollar innerhalb von nur vier Tagen Anfang September auf 7,79 Milliarden US-Dollar.

Der TVL in DeFi-Produkten ist trotz verschiedener Wendungen in der Handlung kontinuierlich gestiegen. Quelle: DeFi Pulse

Der TVL in DeFi-Produkten ist trotz verschiedener Wendungen in der Handlung kontinuierlich gestiegen. Quelle: DeFi Pulse

Die Abkehr von den DeFi-Protokollen im September erfolgte zu einer Zeit, als sowohl der traditionelle als auch der Kryptowährungsmarkt stark betroffen waren. Dies führte zu einem Ausverkauf von DeFi-Token, wodurch die Preise noch weiter gesenkt wurden. Der gesperrte Gesamtwert ist jedoch seitdem mit verschiedenen Drehungen und Wendungen wieder gestiegen. Ebenso hat die Summe der Marktkapitalisierung aller DeFi-Projekte im November allgemein zugenommen – obwohl sich diese Zahl immer noch nicht von ihrem Allzeithoch vom 2. September von 19,55 Milliarden US-Dollar erholt hat.

Da der Preis für BTC am 3. September um fast 10% von 11.500 USD auf 10.000 USD fiel, war es nicht überraschend, dass die DeFi-Blase endlich platzen würde. Ultrahohe Erträge starben nach dem Einbruch der Token-Preise aus, und die Erträge aus der Ertragslandwirtschaft fielen allmählich auf einen Bereich zurück, der eher ihrem hohen Risiko entsprach. BTC gewann nach 40 Tagen 11.500 USD zurück, aber DeFi-Token verzeichneten im Allgemeinen einen langen Rückgang und erholten sich erst Anfang November.

Die DeFi-Marktkapitalisierung hat sich immer noch nicht von ihrem Höchststand am 2. September erholt. Quelle: CoinGecko

Die DeFi-Marktkapitalisierung hat sich immer noch nicht von ihrem Höchststand am 2. September erholt. Quelle: CoinGecko

Das Handelsvolumen zeigt sich ändernde Präferenzen der Börsenbenutzer

Der DeFi-Boom im Sommer und frühen Herbst hat die Nutzer zentraler Börsen dazu veranlasst, ihre DeFi-Engagements aufzubauen oder abzusichern. Bis Ende September hatte OKEx 50 DeFi-Token auf der Plattform gelistet und für acht dieser DeFi-Token Münz-Swaps und für 27 USDT-Margin-Swaps angeboten – obwohl einige Swaps nicht rechtzeitig gestartet wurden, um den Höhepunkt zu erreichen Ende August und Anfang September.

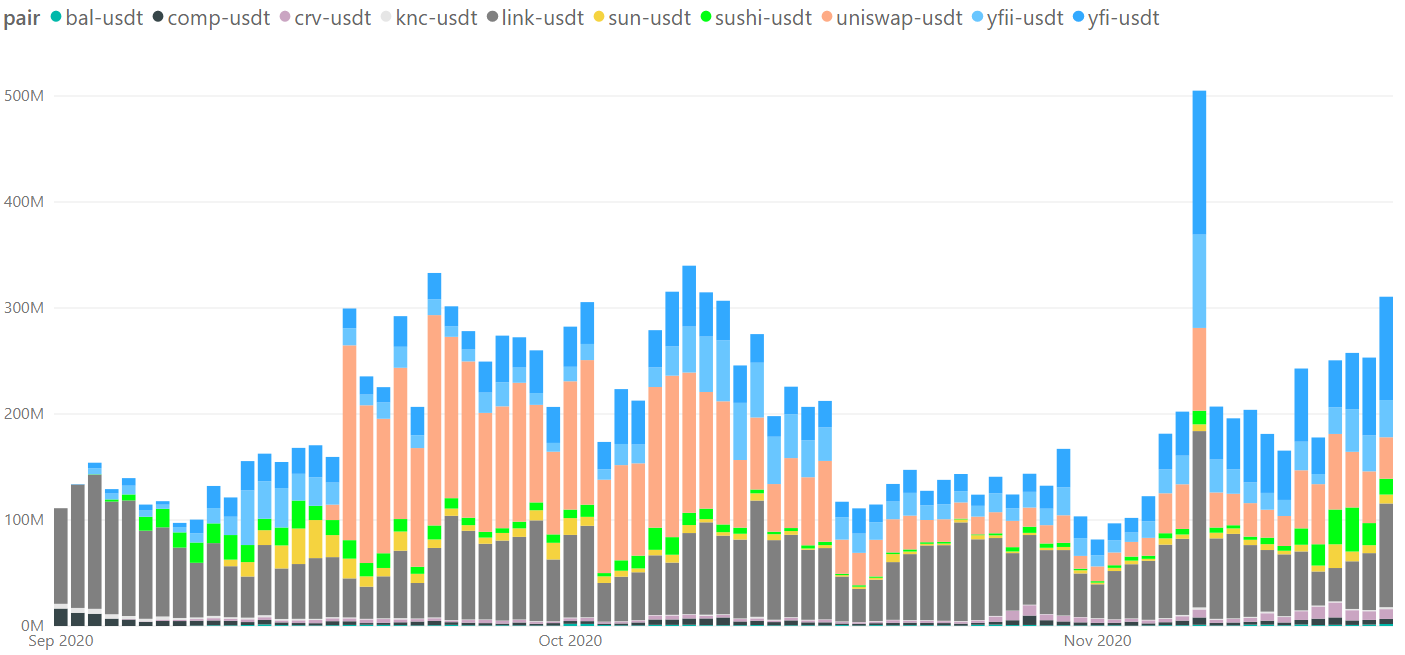

OKEx Insights untersuchte 10 hochvolumige DeFi-Token-Swaps anhand von Daten von Kaiko. Das Volumen der Swaps zeigt, dass der Appetit der Börsenbenutzer auf den Handel mit neu erstellten DeFi-Token und Yield-Farming-Token, gelinde gesagt, begeistert war.

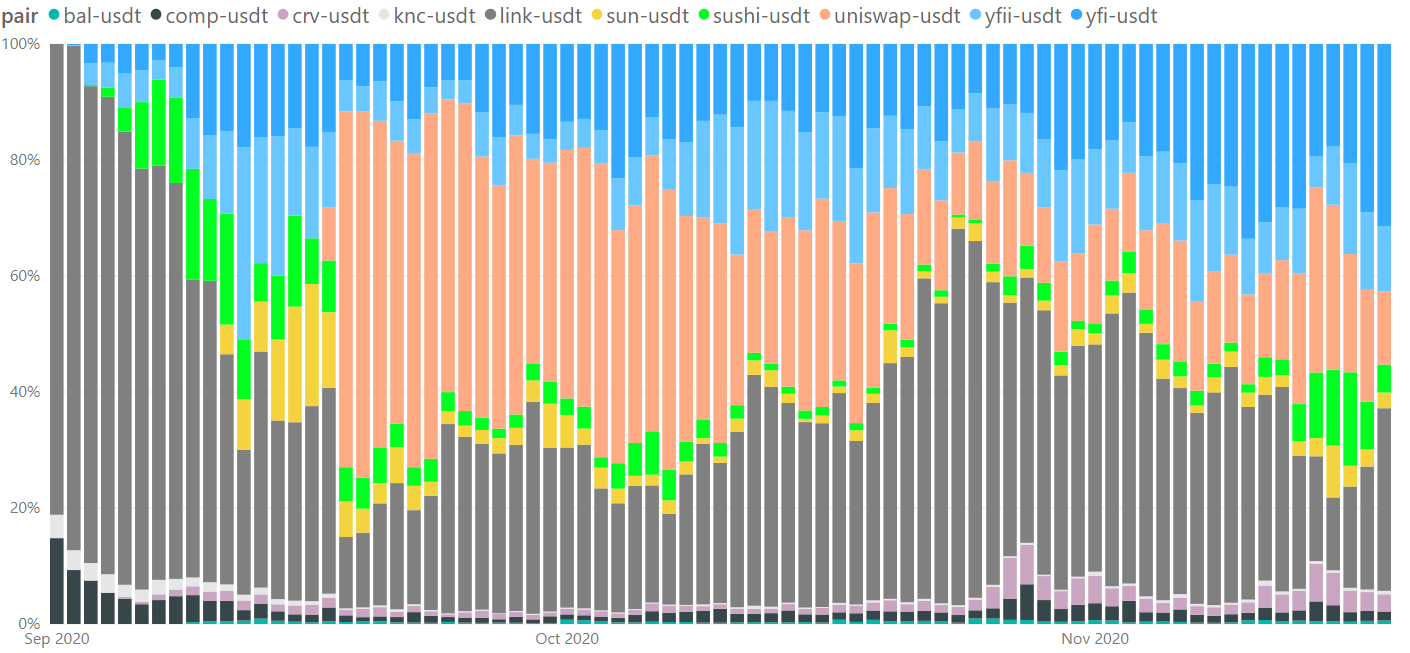

Vor September dominierte LINK, der langjährige Marktführer von DeFi nach Marktkapitalisierung, bis zu 80% des Handelsvolumens der 10 ausgewählten Token. Die Ankunft eines ewigen SUSHI-Austauschs bei OKEx begann, einen Teil der Dominanz von LINK zu zerstören. Bis zum 6. September war das ewige Swap-Handelsvolumen von SUSHI auf 10 Millionen US-Dollar gestiegen, was einen Anteil von 10% an der Dominanz von LINK bedeutet. Das weitere Wachstum des DeFi-Handelsvolumens setzte sich in der folgenden Woche fort. Das Swap-Handelsvolumen von YFII und YFI erreichte bis zum 12. September 51 Mio. USD bzw. 28 Mio. USD. Infolgedessen sank das Handelsvolumen von LINK rapide, wobei seine Dominanz darunter fiel 25%.

Die Notierung eines unbefristeten UNI-Swaps bei OKEx war der nächste Höhepunkt im September, der zu einem deutlichen Anstieg des Handelsvolumens an der Börse führte. UNI verzeichnete am zweiten Handelstag ein massives ewiges Swap-Volumen von 183 Mio. USD, was 70% des Intraday-Volumens der 10 ausgewählten Token entspricht – ein großer Unterschied zur Marktbegeisterung für SUSHI. Die Popularität von UNI blieb bis Mitte Oktober erhalten, als das Handelsvolumen von LINK erneut umgedreht wurde und die Begeisterung der Händler für UNI rapide zurückging.

Darüber hinaus beobachteten wir, dass das DeFi-Swap-Gesamtvolumen in der zweiten Oktoberhälfte aufgrund des anhaltenden Rückgangs der DeFi-Token-Preise stark zurückging. YFI und YFII gewannen aufgrund ihrer enormen Volatilität einen größeren Anteil am Gesamtvolumen. YFI zum Beispiel fiel in ungefähr 50 Tagen von einem Höchststand von 40.000 USD auf 8.000 USD. Während dieses Abschwungs haben sich die Marktteilnehmer vom Handel mit DeFi-Token entfernt.

Der Tiefpunkt der Preise für diese neuen DeFi-Token begann am 5. November, als der Preis für BTC von 14.000 USD auf fast 16.000 USD stieg. Der Preis von UNI erholte sich an diesem Tag um 14%, nachdem er auf 1,80 USD gefallen war. Seitdem sind die Preise für DeFi-Token dem dramatischen Anstieg von BTC gefolgt, und viele von ihnen haben BTC im November übertroffen.

Das Swap-Handelsvolumen von DeFi-Token stieg Mitte September mit dem Start von UNI stark an und erholte sich Anfang November erneut. Quelle: Kaiko, OKEx

Das Swap-Handelsvolumen von DeFi-Token stieg Mitte September mit dem Start von UNI stark an und erholte sich Anfang November erneut. Quelle: Kaiko, OKEx

In Bezug auf das Swap-Handelsvolumen ging der Anteil von LINK am gesamten DeFi-Volumen erneut zurück – YFI beispielsweise erholte sich von 15 Mio. USD am 1. November auf 97 Mio. USD am 18. November. Auch andere DeFi-Token verzeichneten inzwischen einen deutlichen Anstieg im Swap-Handelsvolumen.

Die Veränderung des Anteils von LINK am Handelsvolumen spiegelt weitgehend das Interesse des Marktes an neuen DeFi-Token wider. Quelle: Kaiko, OKEx

Die Veränderung des Anteils von LINK am Handelsvolumen spiegelt weitgehend das Interesse des Marktes an neuen DeFi-Token wider. Quelle: Kaiko, OKEx

Bei der Untersuchung der oben dargestellten Volumina sehen wir einen Ausreißer am 7. November, der ein extrem schwerer Handelstag war – mit YFI-, YFII- und LINK-Volumina auf dem höchsten Stand seit zweieinhalb Monaten. Dies fiel mit dem Tag zusammen, an dem Joe Biden in den Vereinigten Staaten nach allgemeinem Konsens zum Präsidenten gewählt wurde. Dieses Ereignis löste einen Handelsboom an zentralisierten Börsen aus, der an dezentralisierten Börsen wie Uniswap nicht zu beobachten war. YFI machte an diesem Tag einen besonders volatilen Schritt und stieg von 11.800 USD auf ein Hoch von 17.500 USD, bevor es rund 14.000 USD schloss. Gleichzeitig fiel BTC jedoch im Tagesverlauf um fast 5%, wobei der Preis um 9% schwankte.

Eine weitere interessante Beobachtung ist, dass eine Woche vor dem Ende der ersten Phase des Liquiditätsabbaus durch Uniswap am 17. November das Volumen von SUSHI rapide zunahm. Das durchschnittliche tägliche Volumen für SUSHI nach dem 12. November stieg von weniger als 10 Mio. USD auf mehr als 20 Mio. USD, was zeigt, dass die Marktteilnehmer das Ende der UNI-Belohnungen als positives Ereignis für SUSHI betrachteten. Wenn es um dezentrale Börsen geht, spiegelt sich diese Stimmung deutlicher in den Änderungen von TVL in DeFi wider – d. H. Liquiditätsanbieter haben ihre Mittel von Uniswap an SushiSwap oder andere Ertragslandwirtschaftsprojekte übertragen.

Zentralisierte Börsen profitierten von Uniswaps Lufttropfen

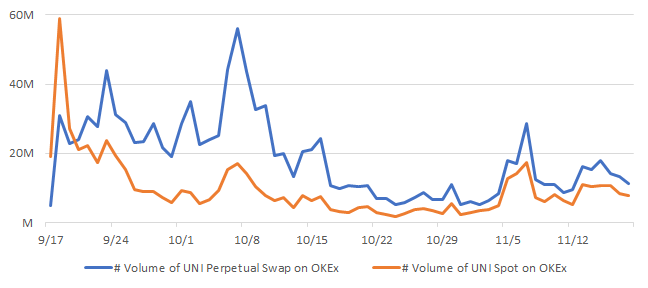

Uniswaps Airdrop von 400 UNI (damals 1.200 US-Dollar) löste am 17. September eine Welle der FOMO-Stimmung aus, da jeder seine UNI-Belohnungen erhalten wollte. Unmittelbar danach wurde UNI von einer Reihe zentraler Börsen sofort gelistet. OKEx bot sogar eine Reihe von Tools für den Handel mit UNI an – einschließlich Spot-Handel, Margin-Handel, Swap-Handel und Perpetual-Swaps mit Münzrand. Das Handelsvolumen von UNI erreichte an zentralisierten Börsen ein überraschend hohes Niveau.

Der Einzelhandelsrummel am zweiten Tag der Markteinführung verdreifachte den Preis von UNI und erhöhte das Spot-Handelsvolumen an sieben ausgewählten Börsen auf 284 Millionen UNI oder etwa 2 Milliarden US-Dollar pro Daten von Kaiko. An diesem Tag betrug das Spotvolumen von UNI auf OKEx das 1,2-fache des Spothandelsvolumens von BTC. Bei Binance war diese Zahl 2,11x. Dies ist ein sehr beeindruckendes Volumen für eine Altmünze, und es spricht für die Nachfrage nach dem Governance-Token der dezentralen Börse auf dem Markt.

Obwohl die Notierung von UNI zu extrem hohen Handelsvolumina für zentralisierte Börsen beitrug, dauerte das rasende Volumen nur eine Woche. Seit dem 26. September ist das Spothandelsvolumen von UNI stark gesunken. Nach dem 5. November kam es zu einer Erholung des Handelsvolumens, die jedoch noch weit von der ersten Handelswoche entfernt ist.

Obwohl UNI für den kürzesten Zeitraum an zentralisierten Börsen unter den 10 untersuchten Münzen gelistet ist, zeigen seine Preis- und Volumentrends den typischen Zyklus für einen DeFi-Token – nämlich einen raschen Anstieg zu einer allmählichen Abkühlung, gefolgt von einer angemessenen Erholung . In nur zwei Monaten hat UNI diesen Zyklus durchlaufen.

CEX profitierte Mitte September von dem enormen Volumen von UNI. Quelle: Kaiko, OKEx

CEX profitierte Mitte September von dem enormen Volumen von UNI. Quelle: Kaiko, OKEx

Zentralisierte Börsen bieten DeFi Absicherungsinstrumente und Auszahlungsmöglichkeiten

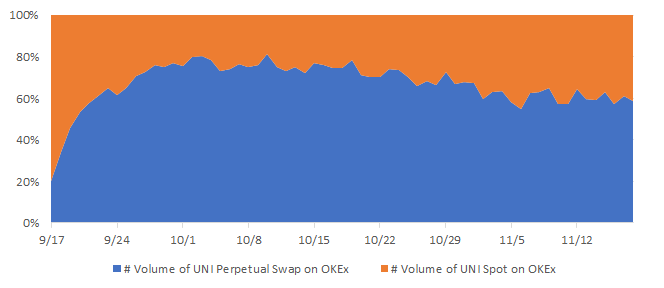

Beim Vergleich der Veränderung des Handelsvolumens zwischen dem Spot- und dem Perpetual Swaps-Handel von UNI bei OKEx stellten wir fest, dass das Volumen stark vom marktschüttelnden Lufttropfen am 17. September und dem anschließenden Liquidity-Mining-Prozess beeinflusst wurde.

Das UNI-Spot-Handelsvolumen überstieg in den ersten drei Handelstagen das von Perpetual Swaps – keine Kleinigkeit, da Swaps durch hohe Hebelwirkung ein höheres Volumen erreichen können. Dies impliziert, dass viele UNI-Belohnungen zu Gewinnzwecken von Uniswap an die zentralisierten Börsen verlagert wurden.

Das hohe Volumen an Perpetual Swaps hielt länger an und erreichte viel später seinen Höhepunkt. Das Swap-Volumen erreichte am 7. Oktober ein Allzeithoch von 56 Millionen UNI (zu diesem Zeitpunkt im Wert von rund 150 Millionen US-Dollar) und hielt bis zum 10. Oktober ein tägliches Volumen von über 20 Millionen UNI aufrecht fiel eine Woche nach seiner Notierung unter 20 Millionen UNI und hat dieses Niveau seitdem nicht wieder erreicht. Der Anstieg des Swap-Volumens um den 7. Oktober könnte darauf zurückzuführen sein, dass sich Liquidity Miner gegen die Abwärtsbewegung ihrer Bergbaurenditen absicherten, als sich der Spotpreis erholte.

Das Spotvolumen von UNI ging nach einer hervorragenden ersten Woche schnell zurück, während das hohe Volumen an ewigen Swaps viel länger anhielt. Quelle: Kaiko, OKEx

Das Spotvolumen von UNI ging nach einer hervorragenden ersten Woche schnell zurück, während das hohe Volumen an ewigen Swaps viel länger anhielt. Quelle: Kaiko, OKEx

Obwohl das gesamte Handelsvolumen für UNI seit seiner Börsennotierung erheblich zurückgegangen ist, stieg der Prozentsatz des Spothandels in der zweiten Oktoberhälfte allmählich an. Dies ist teilweise ein Hinweis darauf, dass die Marktteilnehmer den Wert von Uniswap erkannt und versucht haben, ihr DeFi-Engagement aufrechtzuerhalten, indem sie UNI-Token in Erwartung hoher Renditen in der Zukunft gehalten haben. Darüber hinaus wurden viele Absicherungspositionen geschlossen, als sich das Ende des Liquiditätsabbaus von UNI näherte.

Als sich das Ende des Liquiditätsabbaus von UNI näherte, ging die Nachfrage nach Perpetual Swap zurück, während das Spotvolumen allmählich anstieg. Quelle: Kaiko, OKEx

Als sich das Ende des Liquiditätsabbaus von UNI näherte, ging die Nachfrage nach Perpetual Swap zurück, während das Spotvolumen allmählich anstieg. Quelle: Kaiko, OKEx

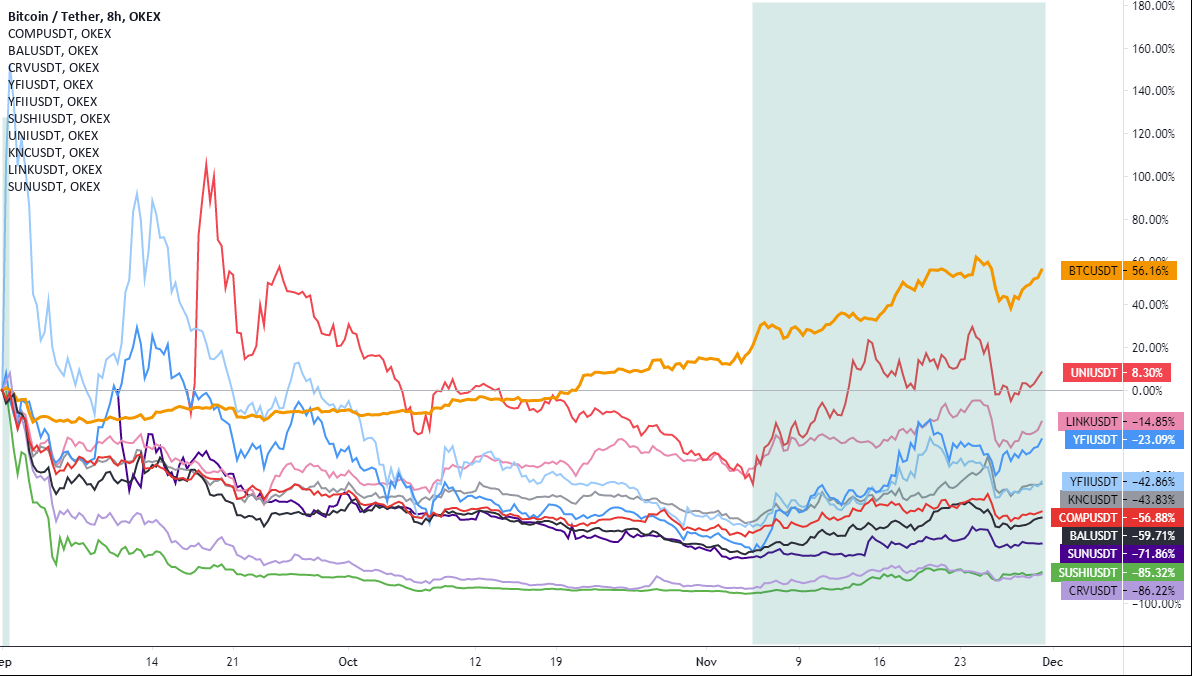

Am 29. November war UNI aufgrund seines starken Anstiegs der einzige unter den ausgewählten 10 DeFi-Token, der seit dem 1. September eine positive Zahl verzeichnete, basierend auf dem Post-OKEx-Listungspreis von etwa 3,00 USD. Im gleichen Zeitraum haben viele DeFi-Token mehr als die Hälfte ihres Wertes verloren, während BTC 56% zugelegt hat.

Vom 1. September bis 29. November konnten alle ausgewählten DeFi-Token mit Ausnahme von UNI keine positiven Renditen erzielen, während Bitcoin im gleichen Zeitraum um 56% zulegte. Quelle: TradingView

Vom 1. September bis 29. November konnten alle ausgewählten DeFi-Token mit Ausnahme von UNI keine positiven Renditen erzielen, während Bitcoin im gleichen Zeitraum um 56% zulegte. Quelle: TradingView

DeFi kann hier bleiben

Nach einer Untersuchung der DeFi-Handelsdaten in den letzten drei Monaten haben wir festgestellt, dass neu erstellte DeFi- und Yield-Farming-Token den bei neuen Anlageklassen üblichen Boom-and-Bust-Zyklus durchlaufen haben. Die Wahrnehmung dieser Token durch die Marktteilnehmer hat sich allmählich von irrational zu rational gewandelt, als sie versuchten, Token mit langfristigem Wert zu identifizieren. Infolgedessen erreichten die Top-DeFi-Token im November ihren Tiefpunkt. Am 24. November erreichte die Gesamtmarktkapitalisierung von DeFi jedoch einen Höchststand von 19,2 Milliarden US-Dollar – immer noch unter dem Niveau von Anfang September, aber sehr nahe daran. Der in DeFi festgelegte Gesamtwert erreichte zu diesem Zeitpunkt ebenfalls ein Allzeithoch von 14,3 Milliarden US-Dollar.

Vom Boom des Liquiditätsabbaus im Sommer bis zum raschen Rückgang im Frühherbst und dem milderen Wiederaufleben im letzten Monat können wir sehen, dass die Geschichte der dezentralen Finanzen noch lange nicht vorbei ist. DeFi könnte in den kommenden Monaten ein erneutes Wachstum und eine erneute Aktivität verzeichnen.

OKEx Insights präsentiert Marktanalysen, detaillierte Funktionen und originelle Forschungsergebnisse & kuratierte Nachrichten von Krypto-Profis.