Passives Ergebnis in Crypto: DeFi-Kreditvergabe und Beteiligung an einer zinslosen Wirtschaft

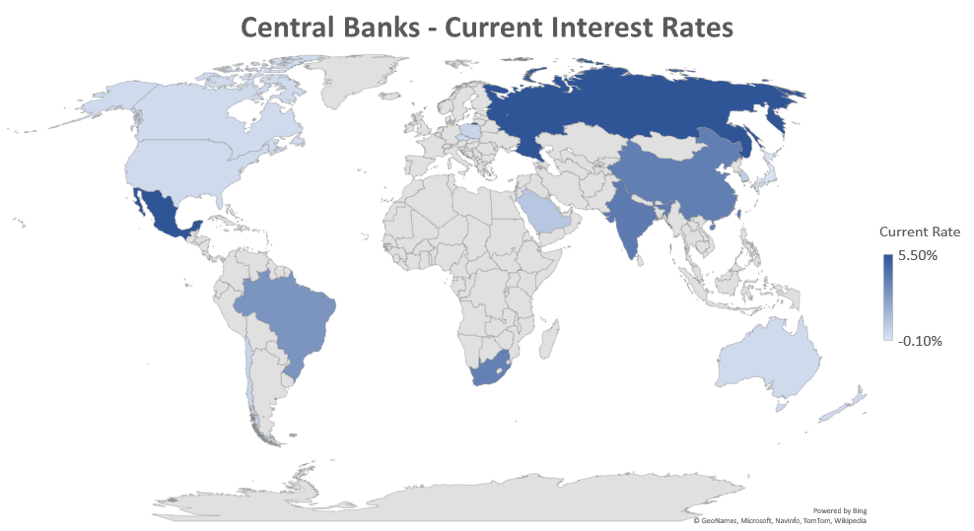

Der COVID-19-Ausbruch hatte tiefgreifende Auswirkungen auf die Weltwirtschaft. Die Bank für Internationalen Zahlungsausgleich (BIS), das die Leitzinsen der Zentralbanken in 39 Volkswirtschaften überwacht, berichtete, dass 29 von ihnen dies getan haben ihre Preise senken seit sich das Virus im Januar 2020 zu verbreiten begann.

Während die US-Notenbank die Zinsen senkte bis Null Im März sanken die Fälligkeitsrenditen von Staatsanleihen weltweit rapide, und einige wenige traten offiziell in den Handel ein negativer Zinssatz Reichweite.

Aktuelle Zinssätze der Zentralbanken. Quelle: globale Raten, OKEx

Aktuelle Zinssätze der Zentralbanken. Quelle: globale Raten, OKEx

Sinkende Erträge wirken sich vor allem auf diejenigen aus, die suchen passives Einkommen über Ersparnisse, da Parkkapital in Banken liefert nicht viel auf dem Weg der Rückgabe. In der Regel kauften Sparer Fesseln, Geld auf Sparkonten eingezahlt oder direkt Geld für Zinsen geliehen. Angesichts der schwindenden traditionellen Möglichkeiten kann der Kryptoraum jedoch mit realisierbaren Alternativen entstehen, die an Bedeutung gewinnen und eine breitere Akzeptanz digitaler Assets im Allgemeinen fördern.

In diesem Artikel stellt OKEx Insights das Ausleihen und Abstecken von Krypto als Angebote vor, die potenziell neue Benutzer anziehen können, die nach passiven Renditen suchen, und die weltweite Akzeptanz für Blockchain-basierte digitale Assets und Finanzsysteme steigern.

Contents

Passive Einkommensmöglichkeiten im Kryptoraum

Bitcoin (BTC) popularisierte das Konzept von deine eigene Bank sein. Während BTC den Weg für die Anerkennung digitaler Assets als solche ebnete, ist es anderen, neueren Protokollen gelungen, Krypto-Anwendungsfälle zu diversifizieren und ganze Ökosysteme zu vereinfachen. Eines davon ist das dezentrale Finanzierung (DeFi) Raum, gebaut auf dem Ethereum (ETH) Netzwerk.

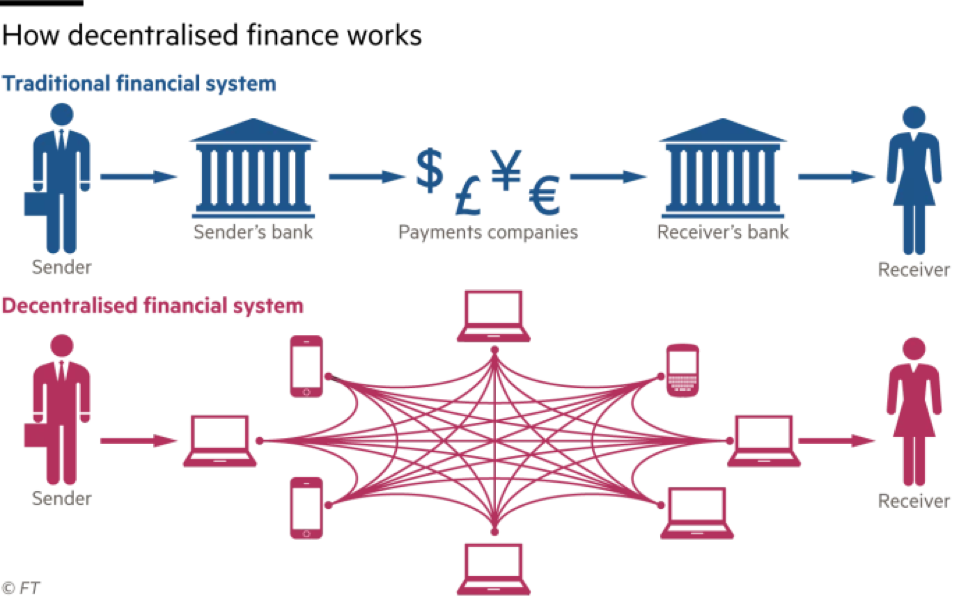

DeFi stellt im Wesentlichen eine breite Kategorie von Finanzanwendungen dar, die auf öffentlichen Blockchains basieren. Es kombiniert Protokolle, Token und intelligente Verträge, um Einzelpersonen (meistens) finanzielle Zugänglichkeit zu bieten, ohne dass traditionelle Bankkanäle erforderlich sind.

Einige der derzeit im DeFi-Bereich angebotenen Dienstleistungen umfassen Zahlungsabwicklung, Depotdienstleistungen, besicherte Kredite und Kreditvergabe. Angesichts des dezentralen Charakters dieser Finanzdienstleistungen und -produkte sollen sie erlaubnislos (jeder kann sie nutzen), transparent und zensurresistent sein. Der Einsatz von Blockchain-Technologie und intelligenten Verträgen reduziert auch das Kontrahentenrisiko erheblich.

Während das Ausleihen Ihrer Krypto-Assets innerhalb des DeFi-Ökosystems eine der einfachsten Möglichkeiten ist, Ihre Münzen und Token für passives Einkommen zu nutzen, ist das Abstecken eine andere Methode, insbesondere für diejenigen, die technisch versiert sind und an der Aufrechterhaltung der von ihnen verwendeten Blockchain-Netzwerke teilnehmen möchten.

Abstecken ist der Prozess der aktiven Teilnahme an der Transaktionsvalidierung auf a Proof-of-Stake (PoS) Blockchain. Im Gegensatz zum typischen PoW-Protokoll (Proof-of-Work) (wie bei Bitcoin) können Inhaber eines Mindestguthaben einer bestimmten Kryptowährung in einem PoS-Konsensmechanismus Transaktionen validieren und dafür Belohnungen verdienen.

Derzeit gemäß Belohnungen setzen Daten gibt es 14 PoS-Protokolle, die das Abstecken unterstützen, mit einem Netzwerkwert von über 100 Millionen US-Dollar.

DeFi-Kreditvergabe erklärt

Wie im traditionellen Finanzwesen bleibt die Kreditvergabe die einfachste Methode, um passiv im Kryptoraum zu verdienen. DeFi-Dienste, die die Kreditvergabe und -aufnahme unterstützen, ermöglichen es Anlegern, mithilfe ihrer digitalen Vermögenswerte konstante Renditen zu erzielen, anstatt sie in Geldbörsen zu belassen.

Wie DeFi funktioniert. Quelle: FT

Wie DeFi funktioniert. Quelle: FT

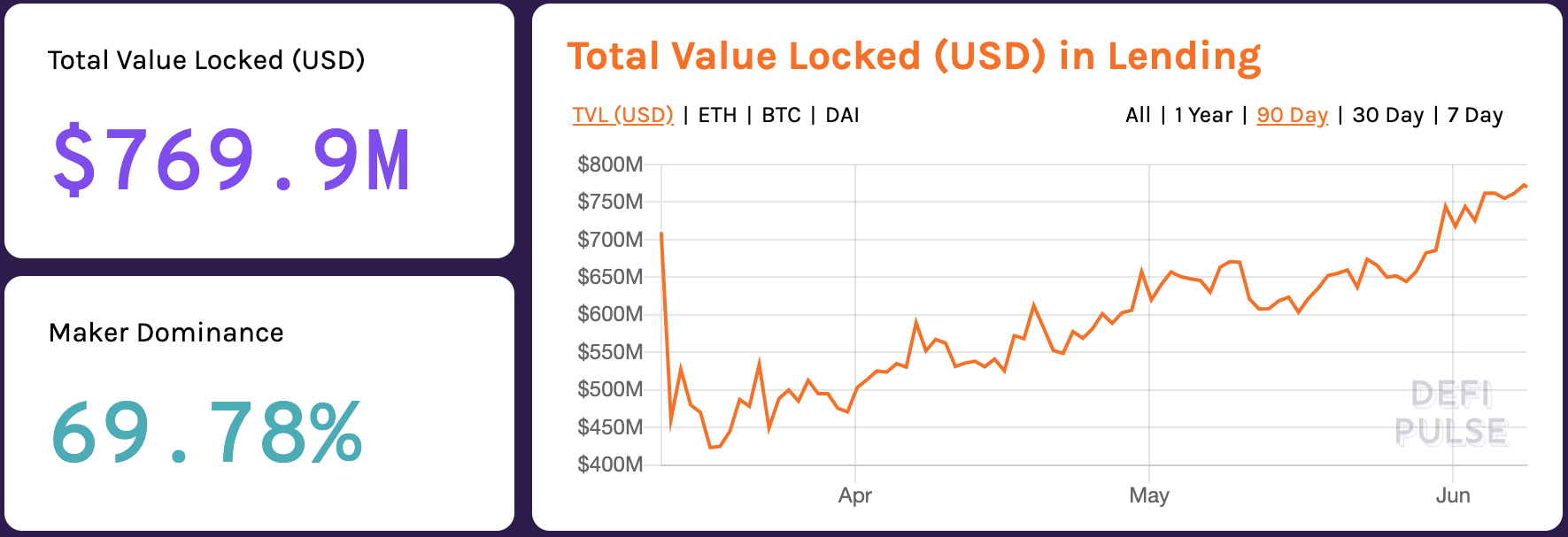

Gemäß den Statistiken von DeFi Pulse, Der Gesamtwert, der in DeFi-Anwendungen gesperrt oder gehalten wird, beträgt derzeit 1,01 Milliarden US-Dollar, von denen 769,9 Millionen US-Dollar oder mehr als 75 Prozent für Kreditdienstleistungen gesperrt sind.

Gesamtwert (USD) in Kreditanträgen gesperrt. Quelle: DeFi Pulse

Gesamtwert (USD) in Kreditanträgen gesperrt. Quelle: DeFi Pulse

Hersteller, Die führende Kreditplattform im Ethereum-Netzwerk macht fast 70 Prozent des Gesamtwerts der DeFi-Kreditvergabe aus. Der MakerDAO-Smart-Vertrag ermöglicht es Benutzern, DAI, eine stabile Münze mit einem Preis von 1 USD, gegen ETH im Wert von 1,50 USD als Sicherheit auszuleihen. Das Maker-System nennt dies eine Collateralized Debt Position (CDP). Benutzer können ihren DAI auch einzahlen und die DAI-Sparquote (DSR) über einen separaten Dienst namens verdienen Oasis Save.

Während Maker in seiner Mechanik einzigartig ist, insbesondere weil es die 1 DAI = $ 1-Bindung aufrechterhält, mögen andere dezentrale Kreditplattformen Verbindung Ermöglichen Sie traditionellere Erfahrungen, bei denen Kreditgeber anfangen, Zinsen zu verdienen, sobald ihr Kapital in einen Pool gelangt.

Auf den meisten Plattformen werden die Kredit- und Kreditzinsen je nach Angebot und Nachfrage algorithmisch ermittelt. Wenn eine große Menge an Mitteln im Pool ausgeliehen wird, steigen die Zinssätze entsprechend an, wodurch die Kreditnachfrage gedrückt wird und Benutzereinlagen angezogen werden, um den Pool wieder aufzufüllen. Im Gegenteil, wenn der Mitteleinsatz reduziert wird, wird der Zinssatz gesenkt, um die Nachfrage anzukurbeln.

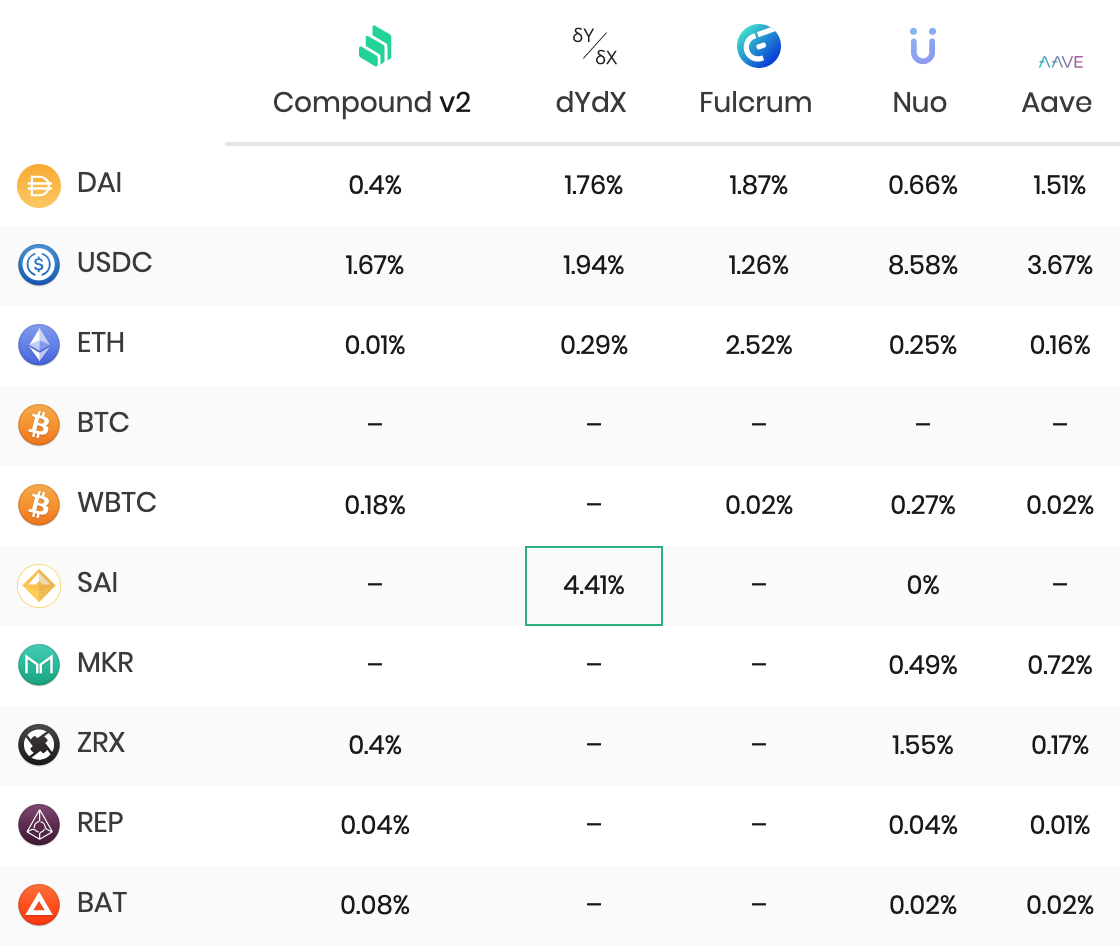

Darlehenszinssätze für ausgewählte DeFi-Plattformen ab 8. Juni. Quelle: Defirate

Darlehenszinssätze für ausgewählte DeFi-Plattformen ab 8. Juni. Quelle: Defirate

Wie in der obigen Grafik gezeigt, weisen großvolumige DeFi-Kreditplattformen im Gegensatz zu Bitcoin und eine hohe stabile Bitcoin-Nachfrage auf Ethereum (ETH) aufgrund ihrer Volatilität. Während der höchste Zinssatz zum Zeitpunkt des Schreibens bei 8,58 Prozent liegt, sind die DeFi-Zinssätze in letzter Zeit allgemein gesunken.

Erst im letzten Quartal, Drehpunkt, bot zum Beispiel einen Zinssatz von 14,33 Prozent auf DAI-Kredite, während Compound für diese rund 8,5 Prozent anbot. Die Zinserhöhung war das Ergebnis einer groß angelegten Kreditaufnahme und der daraus resultierenden Mittelknappheit.

Derzeit ist das DeFi-Kreditprotokoll mit der höchsten Rendite Nuo, Angebot von 8,58 Prozent pro Jahr für USD Coin (USDC). In der Zwischenzeit erzielen DAI-Kredite die höchsten Renditen von Fulcrum, gefolgt von dYdX.

Im Vergleich zu herkömmlichen Bankzinsen bieten DeFi-Kreditprojekte insbesondere für Industrieländer viel höhere passive Einkommensrenditen. Sie sind jedoch nicht ohne ihre einzigartigen Herausforderungen und Chancen, die überwunden und realisiert werden müssen, bevor mit einer Annahme gerechnet werden kann.

Herausforderungen und Chancen für die DeFi-Kreditvergabe

DeFi-Projekte bieten zwar attraktive passive Einkommensquellen, sie sind es jedoch immer noch Mangel an FlüssigkeitIdität und sind in Bezug auf die Sicherheit noch nicht ganz kampfbereit. Protokolle wie lendf.me. und bZx waren in letzter Zeit Gegenstand schwerwiegender Sicherheitslücken, Beeinträchtigung des Marktvertrauens.

Darüber hinaus sind DeFi-Projekte nicht ohne Eintrittsbarrieren – Benutzer müssen zuerst Kaufen Sie eine unterstützte Kryptowährung, In der Regel wird ein herkömmliches Bankkonto und eine Börse verwendet, bevor die dezentralen Nur-Krypto-Plattformen verwendet werden können.

Allerdings ist die jüngste Schwall Bei Stablecoins, die von Finanz- und geopolitischen Krisen auf der ganzen Welt getrieben werden, deutet dies auf eine Verlagerung hin zu digitalen Assets hin Potenzial wird realisiert. Das Nebenprodukt dieses Antriebs ist ein Interesse an passiven Einkommensmöglichkeiten im Zusammenhang mit stabilen Münzen, die Benutzer zu DeFi-Diensten und -Produkten führen können.

Letztendlich werden DeFi-Produkte auf dem Weg zu einer digitalen Wirtschaft wahrscheinlich Benutzer anziehen und möglicherweise die Akzeptanz- und Akzeptanzraten von Krypto auf der ganzen Welt verbessern.

Belohnungen als passives Einkommen einsetzen

Das Abstecken ist ein weiterer beliebter Weg für passives Einkommen im Kryptoraum. Diese Methode wird zunehmend an Bedeutung gewinnen, da Ethereum, die zweitgrößte Kryptowährung nach Marktkapitalisierung, später in diesem Jahr auf ein Proof-of-Stake-Protokoll umstellt.

Um Einsatzprämien / Einnahmen für eine PoS-Blockchain zu erzielen, müssen Sie dies tun "Anteil" Ihre Münzen (normalerweise ein beliebiger Betrag) entweder durch Einschließen in Ihre Brieftasche oder durch Abonnieren einer Austausch, der das Abstecken unterstützt. Indem Sie Ihre Münzen einsetzen, nehmen Sie an der Blockvalidierung teil (ähnlich wie bei was Bergleute tun für Bitcoin) und verdienen Sie einen festgelegten Prozentsatz Ihres Einsatzes als Belohnung.

Während der Wechsel der ETH zu PoS mit Spannung erwartet wird, enthalten die Top 30 Kryptowährungen einige Blockchains, die bereits Absteckprämien unterstützen, wie EOS, Tezos (XTZ)., Kosmos (ATOM) und Strich (STRICH).

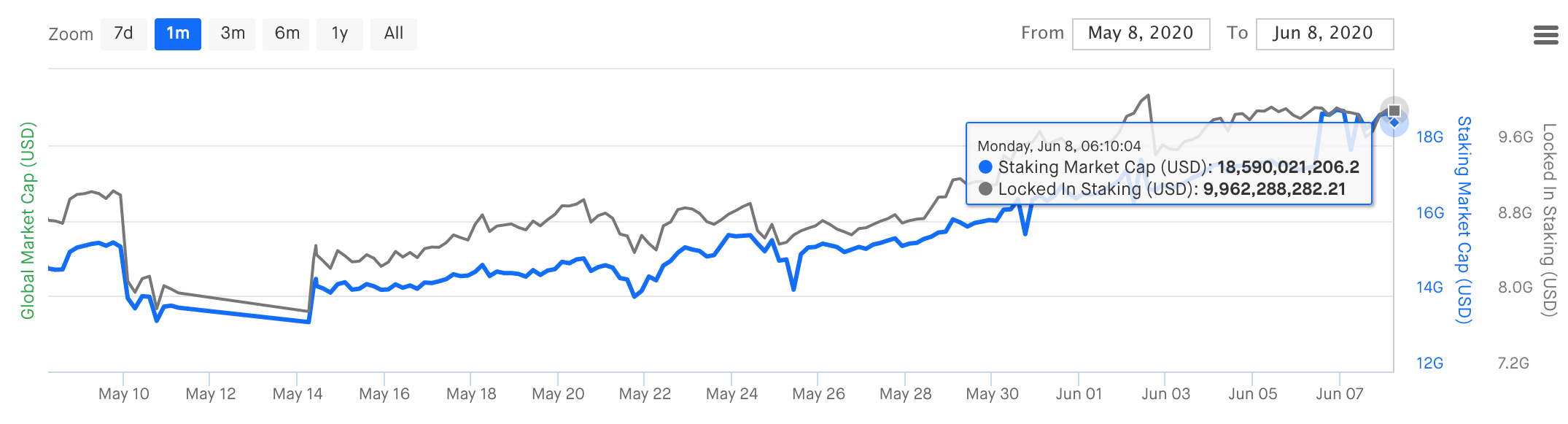

Marktkapitalisierung setzen & Eingesperrter Wert. Quelle: Belohnungen setzen

Marktkapitalisierung setzen & Eingesperrter Wert. Quelle: Belohnungen setzen

Angesichts der Tatsache, dass der Einsatz älter ist als bei DeFi-Produkten, liegt die Marktkapitalisierung für den Einsatz insgesamt bei über 18,5 Milliarden US-Dollar, wobei ab dem 4. Juni mehr als 9,9 Milliarden US-Dollar an Einsätzen gebunden waren Belohnungen setzen Daten. Dies ist fast zehnmal mehr als der in DeFi gesperrte Wert, der bei steht 1,01 Milliarden US-Dollar zum Zeitpunkt des Schreibens.

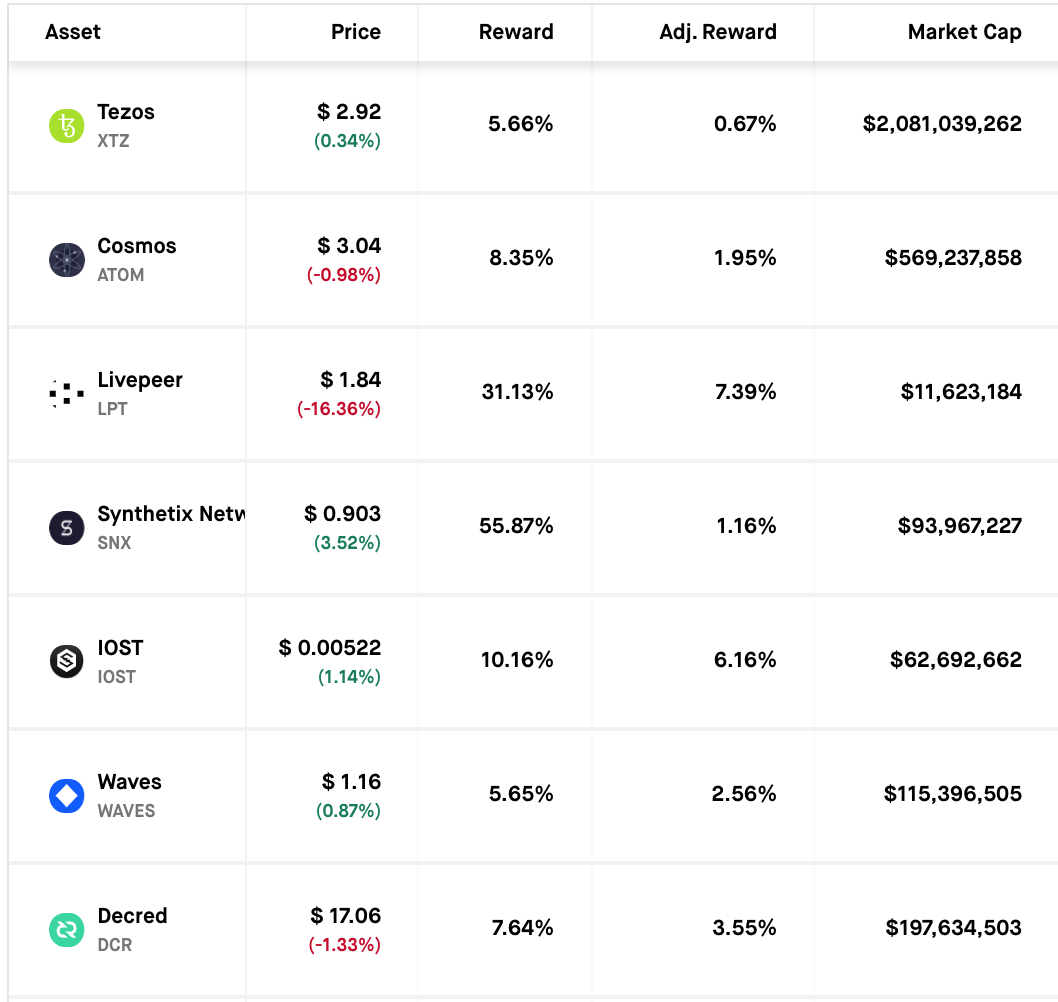

Wenn es um das Setzen von Belohnungen geht, bieten verschiedene Münzen jedoch unterschiedliche Erträge, wie in der folgenden Tabelle gezeigt.

Ausgewählte Belohnungen für PoS-Einsätze. Quelle: Belohnungen setzen

Ausgewählte Belohnungen für PoS-Einsätze. Quelle: Belohnungen setzen

Auf den ersten Blick erscheinen Einsatzprämien im Vergleich zu DeFi-Kreditzinsen sehr attraktiv. Es gibt jedoch inhärente Risiken, insbesondere da Sie Münzen einsetzen, die preislich sehr volatil sind, und sogar Ihre Belohnungen in diesen Münzen ausgezahlt werden, was im Falle eines Marktrutschs das Risiko erhöht.

Wenn neue Münzen geprägt werden, wird ihr Angebot außerdem verwässert, was zu einer Inflation führt, die sich auch auf die tatsächlichen Renditen auswirkt (die sich in den bereinigten Renditen in der obigen Grafik widerspiegeln)..

Während es sicherer ist, Münzen mit größeren Marktkapitalisierungen und geringer Volatilität zu setzen, sind ihre Renditen in der Regel viel niedriger als die von Small Caps, aber riskanteren Münzen – wie in den unten diskutierten Szenarien gezeigt.

Eine Leistungsübersicht der beliebtesten Einsatzmünzen

Wir haben uns einige der beliebtesten Münzen für den Einsatz genauer angesehen, um ihre Leistung im vergangenen Jahr zu untersuchen. Die Renditen werden auf der Grundlage der täglichen Aufzinsung mit 365 Perioden pro Jahr berechnet.

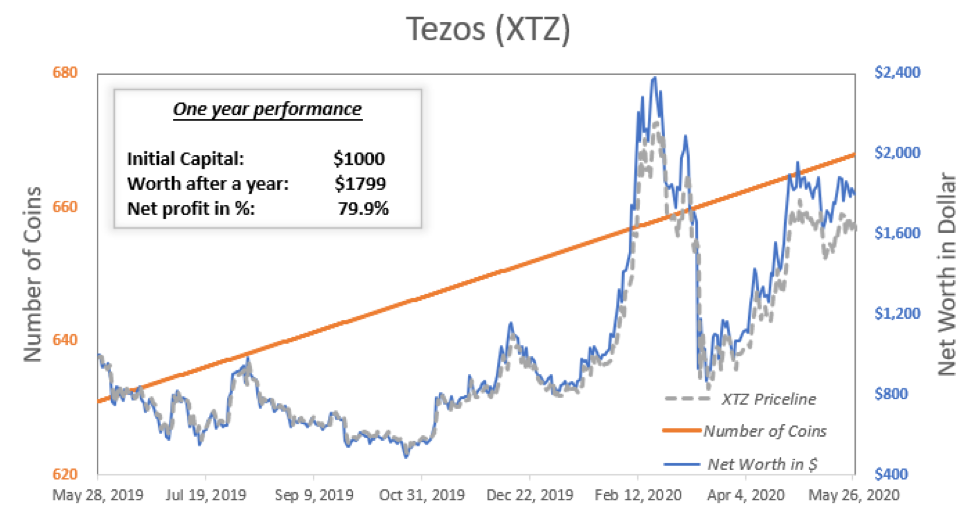

Tezos hat eine Einsatzprämienrate von 5,7 Prozent pro Jahr (APY). Vor einem Jahr betrug der Preis für XTZ 1,58 USD. Wenn ein Investor 1.000 USD in XTZ investiert hätte, hätte er 630,99 XTZ-Token gekauft. Nach einem Jahr, basierend auf dem APY, würde die Anzahl der Münzen in der Geldbörse des Anlegers 667,89 betragen – ein Wert von 1.799,54 USD, da der Preis von XTZ auf 2,69 USD gestiegen ist.

Mit diesen Zahlen würde der Investor einen Jahresgewinn von 79,9 Prozent erwarten. Es gab jedoch eine Zeit, in der der Markt um den Oktober 2019 fiel und der gesamte Wert der XTZ-Bestände dieses Anlegers nur 488,38 USD betrug – sie mussten 511,62 USD verlieren.

Wie Sie der folgenden Tabelle entnehmen können, bestimmen Änderungen des Token-Preises die gesamte Rendite dieser Investition. Die Einnahmen aus dem Einsatz würden sich aufgrund von Zinseszinsen erst in der Endphase der Investition zeigen.

1-Jahres-Nettogewinn der XTZ-Beteiligung. Quelle: OKEx

1-Jahres-Nettogewinn der XTZ-Beteiligung. Quelle: OKEx

Auf der anderen Seite haben einige Token wie IOST sehr hohe Einsatzbelohnungen. IOST bietet 10,35 Prozent APY, ist jedoch sehr volatil und hat im letzten Jahr stark abgewertet.

Wenn ein Investor vor einem Jahr 1.000 USD investiert hätte, als der Preis für IOST 0,013688 USD betrug, hätte er 73.057 IOST-Token erhalten. Nach einem Jahr hätte sich die Anzahl der Münzen auf 80.999 angesammelt, aber sie wären nur 361,09 USD wert, da der Preis für IOST auf 0,004458 USD gefallen wäre.

Dieses Szenario bedeutet für den Anleger einen jährlichen Nettoverlust von 64 Prozent, obwohl der Prozentsatz der Einsatzprämien sehr hoch und attraktiv war.

1-Jahres-Nettogewinn der IOST-Beteiligung. Quelle: OKEx

1-Jahres-Nettogewinn der IOST-Beteiligung. Quelle: OKEx

Während die obigen Beispiele die inhärenten Risiken aufzeigen, bleibt der Einsatz für diejenigen attraktiv, die passives Einkommen suchen, und ist dies auch Einfacher Nicht-Krypto-Benutzern zu erklären, die es mit Aktiendividenden vergleichen können.

Auf der Kehrseite, Kritik glauben, dass das Setzen die Marktliquidität verringert, da es fördert "Verriegelung" Münzen, die dann vom Markt genommen werden und möglicherweise auch die Verwendung von dezentralen Anwendungen behindern, die Teil von DeFi sind.

Der Weg vor uns, Ethereum und verstärkte Kontrolle

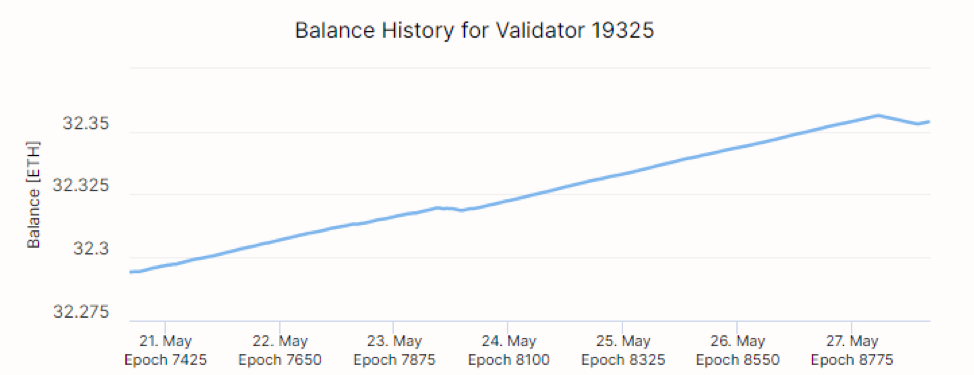

Der nächste große Meilenstein für Staking und DeFi ist das bevorstehende Upgrade von Ethereum. Ihr PoS-Protokoll ist bereits live in einem Testnetz und Ethereum 2.0 Validatoren können damit rechnen verdienen zwischen 4,6 und 10,3 APY als Belohnung für das Abstecken.

Belohnungen für das Abstecken von Ethereum 2.0 auf testnet. Quelle: Beaconcha.in

Belohnungen für das Abstecken von Ethereum 2.0 auf testnet. Quelle: Beaconcha.in

Für Ethereum 2.0 müssen Sie jedoch mindestens 32 ETH halten, um einen Validator-Knoten oder Einsatz zu betreiben. Daher beobachten wir ein wachsendes Interesse an der Akkumulation der ETH in Erwartung der Umstellung des Netzwerks auf PoS.

Cao Yin, Gründungspartner der Digital Renaissance Foundation, zeigte sich optimistisch über die Übergänge des Netzwerks zum PoS und dessen Auswirkungen auf den Preis der ETH. Er sagte zu OKEx Insights:

„Der Einsatz kann einen großen Einfluss auf den Preis von Ethereum haben. Wir haben gesehen, dass große Staking-Projekte wie Tezos preislich sehr gut abschnitten. Der Absteckmechanismus reduziert eine große Anzahl von Token im Umlauf.

Wir schätzen, dass mehrere Millionen ETH an eine Vielzahl von Absteckknoten gebunden sein werden, was erhebliche Auswirkungen auf das Angebot auf dem Markt haben wird. Im einfachsten Sinne der Angebots- und Nachfragewirtschaft sollte der Preis der ETH steigen, wenn das Angebot sinkt und die Nachfrage steigt. “

Mit der Einführung der Unterstützung der ETH-Absteckung wird auch der Wettbewerb zwischen DeFi-Krediten und Absteckrenditen zunehmen, da die Anleger die Möglichkeit haben, die lukrativste Methode zu wählen.

Diese zusätzliche Sichtbarkeit und Aufmerksamkeit kann jedoch auch regulatorische Einschränkungen beschleunigen. US-Aufsichtsbehörde der Commodity Futures Trading Commission (CFTC) hat gewarnt In der Vergangenheit konnten PoS-Token in den USA wie Wertpapiere behandelt werden.

Jason Williams, Partner bei Morgan Creek Digital, der in seinen Kommentaren zu OKEx Insights auf eine solche Möglichkeit hingewiesen hat. Er verglich das Risiko des Einsatzes mit dem ICO-Blase (Initial Coin Offering) das platzte angesichts des regulatorischen Drucks:

„Wenn PoS-Token wie Wertpapiere behandelt werden, würde die CFTC ein ICO 2.0-Ereignis schaffen, mit dem wir konfrontiert waren, als wir den Verlauf der Einführung historisch dramatisch verändert haben. Wenn POS-Token als registrierte Wertpapiere behandelt werden und diesen Test überstehen, können wir sie aus buchhalterischer und steuerlicher Sicht genauso behandeln wie DRIPs (Dividenden-Reinvestitionspläne). “

Angesichts des Potenzials des Einsatzes, Mainstream-Nutzer anzulocken, Proof of Stake Alliance (POSA) nimmt proaktive Maßnahmen um sicherzustellen, dass die Regulierungsbehörden ordnungsgemäß über das Phänomen informiert und aufgeklärt werden. Die POSA strebt einen offenen Dialog mit der US-amerikanischen Börsenaufsichtsbehörde SEC an, um eine gegenseitige Einigung über Standards und Regeln zu erzielen, die sich auf den Raum auswirken. Im Erfolgsfall könnten Dialoge zwischen den beiden Einheiten zu konkreten Regeln führen, die den Weg für Wachstum und eine breitere Akzeptanz von Kryptowährungen und den damit verbundenen Ökosystemen ebnen.

Haftungsausschluss: Dieses Material sollte weder als Grundlage für Anlageentscheidungen dienen noch als Empfehlung für die Durchführung von Anlagetransaktionen ausgelegt werden. Der Handel mit digitalen Vermögenswerten birgt ein erhebliches Risiko und kann zum Verlust Ihres investierten Kapitals führen. Sie sollten sicherstellen, dass Sie das damit verbundene Risiko vollständig verstehen, Ihre Erfahrung und Anlageziele berücksichtigen und gegebenenfalls unabhängige Finanzberatung einholen

OKEx Insights präsentiert Marktanalysen, detaillierte Funktionen und kuratierte Nachrichten von Krypto-Profis.