Der Aufstieg der Verbindung: Hype-getriebene Blase oder Indikator für die Stärke von DeFi?

Führendes dezentrales Finanzprotokoll Maker wurde kürzlich schnell von einem anderen DeFi-Protokoll namens Compound überholt. Beide, basierend auf dem Ethereum-Netzwerk, hatte Maker seit 2018 den mit Abstand führenden Platz in DeFi in Bezug auf den gesamten USD-Wert inne, der im Protokoll gehalten oder „gesperrt“ wurde, während Compound seit Mitte Juni an Popularität gewonnen hat.

Der jüngste Anstieg von Compound war zumindest teilweise mit der Einführung seines Governance-Tokens COMP verbunden, dessen Vertrieb am 16. Juni begann Preis von COMP hat sich auf 223 Dollar mehr als verdreifacht – mit Wert gesperrt Das Protokoll erreichte zum 30. Juni fast 640 Millionen US-Dollar.

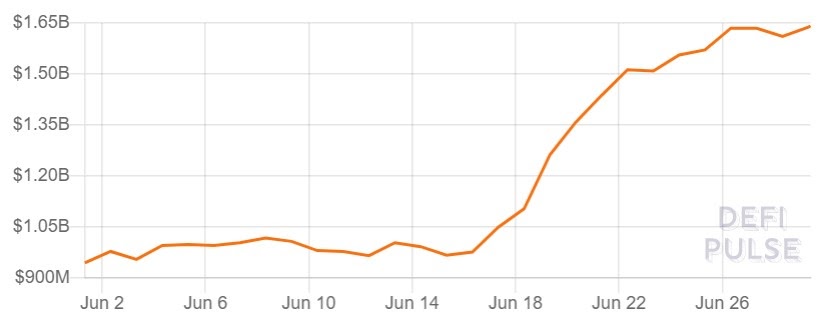

Die steigende Nachfrage nach COMP-Token hat auch dem gesamten DeFi-Markt zugute gekommen. Laut DeFi Pulse stieg die Bilanzsumme aller Protokolle seit Mitte Juni von 1 Mrd. USD auf 1,64 Mrd. USD.

Gesamtwert (USD) in DeFi gesperrt. Quelle: DeFi Pulse

Gesamtwert (USD) in DeFi gesperrt. Quelle: DeFi Pulse

Verbindung: DeFis neuer und beliebter Marktführer

Compound ist ein dezentrales Geldmarktprotokoll für das Ausleihen und Verleihen von Krypto-Assets. Der Markt unterstützt derzeit neun Vermögenswerte:

- Basic Attention Token (BAT)

- USD-Münze (USDC)

- Äther (ETH)

- Haltegurt (USDT)

- Maker’s Stablecoin Dai (DAI)

- Eingewickeltes Bitcoin (WBTC)

- Augurs Token Reputation (REP)

- 0xs Token ZRX

- Sai (ORKB)

Der Gründer von Compound, Robert Leshner, zuerst enthüllt das Governance-Modell des Protokolls mit seinem ERC-20-Token COMP am 26. Februar.

Das Projekt rückte im April, als die Gemeindeverwaltung erfolgte, der Dezentralisierung einen Schritt näher ersetzt das Verwaltungsteam bei der Steuerung des zusammengesetzten Protokolls. Nach zwei Monaten öffentlicher Tests war die Projektgemeinschaft erfolgreich Governance-Vorschlag 007, Damit wurde festgelegt, wie das Protokoll am 15. Juni 2020 Token an Benutzer verteilen soll. Die Verteilung von COMP wird voraussichtlich in vier Jahren abgeschlossen sein.

Benutzer können am Governance-Prozess von Compound teilnehmen, indem sie COMP-Token verwenden, um über Community-Vorschläge abzustimmen.

3 Gründe, warum die Nachfrage nach COMP steigt

Compound ersetzte Maker als führendes DeFi-Protokoll nach der Ankündigung bezüglich seiner Token-Verteilung. Die offensichtlichsten Gründe für die steigende Nachfrage nach COMP sind dreifach:

- Gemeinschaftsinteresse an COMP seit seiner Einführung

- Bestimmte Vermögenswerte in Compound weisen überdurchschnittliche Renditen auf

- Mehrere Kryptowährungsbörsen – einschließlich OKEx – haben COMP aufgelistet

Gemeinschaftsinteresse

Belohnungsschema der Verbindung erlaubt Benutzer erhalten zusätzliche COMP für alle Kredit- und Kreditaktivitäten im Protokoll. Dies ähnelt einem Cashback-System, bei dem Benutzer beim Ausleihen oder Ausleihen bezahlt werden.

Wenn Benutzer begeistert sind, für Vorschläge der Compound-Community zu stimmen, dient dies als Anreiz für sie, COMP zu „bewirtschaften“ oder zu verdienen, indem sie Vermögenswerte in Compound ausleihen oder verleihen, damit sie aktiver in den Governance-Prozess einbezogen werden können.

Hohe Ausbeuten

Die Kreditvergabe- und Kreditaktivitäten von Compound-Nutzern werden auch durch relativ hohe Renditen gefördert, die für einige der im Protokoll unterstützten Vermögenswerte angeboten werden. BAT hat beispielsweise eine jährliche prozentuale Rendite für Kreditgeber in Compound, die derzeit bei liegt 14%. Das ist APY vor allem höher als BAT-Kredite für andere DeFi-Protokolle wie Nuo Network (5,42% APY) und Aave (4,06% APY).

Jeder Geldmarkt auf Compound nimmt einen variablen Zinssatz an, dessen Wert basierend auf dem Marktangebot und der Marktnachfrage des zugrunde liegenden Vermögenswerts schwankt. Kurz gesagt, der Zinssatz des Vermögenswerts steigt, wenn der Vermögenswert knapp ist und von den Händlern sehr gesucht wird.

Listings austauschen

Neben dem Interesse der Community an COMP und attraktiven Anlagenrenditen haben Ankündigungen, dass COMP an mehreren Top-Börsen für digitale Vermögenswerte notiert ist, auch zur jüngsten Beliebtheit des Tokens und des Protokolls geführt.

Am 23. Juni, Coinbase Pro war die erste große Börse, die die Notierung von COMP unterstützte, bevor sie auf Privatanleger ausgerichtet wurde Coinbase-Plattform.

COMP erlangte auch breite Aufmerksamkeit bei Kryptowährungshändlern, nachdem es an den führenden Börsen OKEx und OKEx notiert war Binance In der vergangenen Woche.

https://twitter.com/OKEx/status/1277478155280932870

Ist Compounds Aufstieg eine Blase??

Während Compound großes Interesse in der Community gefunden hat, kann der Hype um sein Token überwältigend sein und wie eine Marktblase aussehen – insbesondere in seiner Ähnlichkeit mit der ICO-Blase, die 2017 ihren Höhepunkt erreichte.

Seit der Verteilung von COMP im Juni haben Benutzer begonnen, ihre Erträge zu bewirtschaften, um ihre Erträge zu maximieren. Dies hat auch zur Gemeinschaft geführt Bedenken einer möglichen Blase – die es wert sind, genauer untersucht zu werden.

Weniger tatsächliche Floats bedeuten eine höhere Preisvolatilität

Wie vom Ethereum Blockchain Explorer angegeben Etherscan, Die derzeitige vollständig verwässerte Marktkapitalisierung von Compound beträgt rund 2,1 Milliarden US-Dollar – das ist das Gesamtangebot an COMP multipliziert mit dem Preis pro Token.

Bei einer derart hohen Bewertung hat die Crypto-Community, wie bereits erwähnt, Bedenken hinsichtlich der Anfälligkeit von COMP für Preisschwankungen geäußert – insbesondere aufgrund ihrer geringen Liquidität. Laut Etherscan-Daten macht die Gesamtmarktkapitalisierung des zirkulierenden Angebots an Token von COMP (die den Marktteilnehmern zur Verfügung stehen) nur 25,6% der vollständig verwässerten Marktkapitalisierung von COMP aus. Die meisten Token werden jedoch von sehr wenigen Benutzern mit den Top-10-Adressen gehortet besitzen 80,42% des Gesamtangebots an Token.

Darüber hinaus kann das tatsächliche Umlaufangebot viel geringer sein als das angegebene Umlaufangebot, was kurzfristige Preisschwankungen zulässt.

Verbindung könnte “extrem überbewertet” sein

Der Marktrummel um Compound – und dezentrale Finanzen im Allgemeinen – ist ein potenzieller Indikator für eine Marktblase mit DeFi-Token, die überbewertete Multiplikatoren aufweisen (d. H. Kennzahlen, die zur Beurteilung der finanziellen Leistung beitragen)..

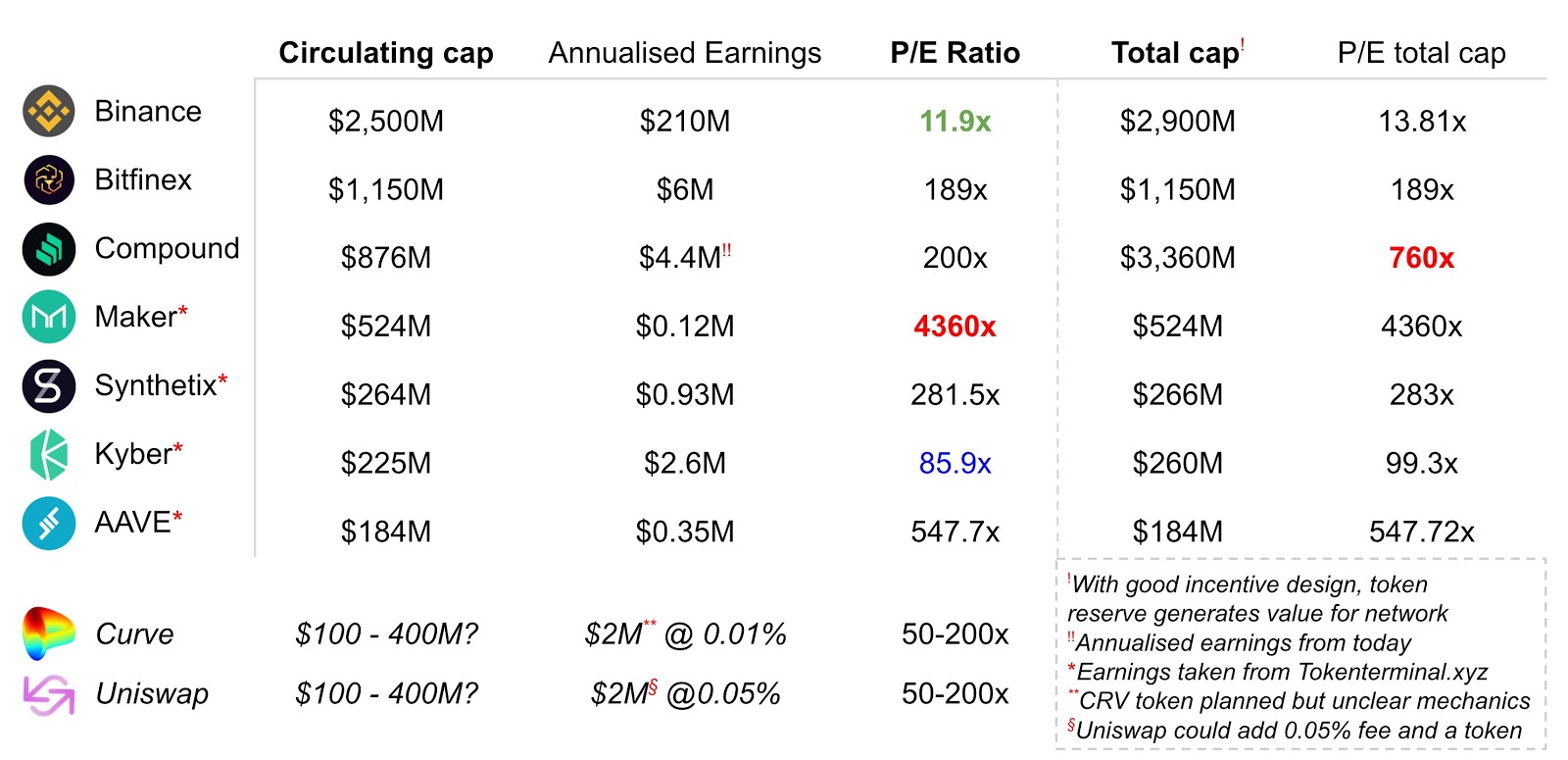

In einem Tweet Ab dem 21. Juni versuchte Julien Thevenard von der Blockchain-Venture-Capital-Firma Fabric Ventures, den inneren Wert von Compound anhand relativer Bewertungen abzuleiten. Er verglich Krypto-Börsen und DeFi-Protokolle anhand von zwei Vielfachen, dem Preis-Leistungs-Verhältnis (P / E) und der P / E-Gesamtkapitalisierung, um den Marktwert jedes Projekts mit dem Ergebnis zu vergleichen.

Relative Bewertung von Krypto-Börsen und DeFi-Protokollen. Quelle: Julien Thevenard

Relative Bewertung von Krypto-Börsen und DeFi-Protokollen. Quelle: Julien Thevenard

Die Ergebnisse von Thevenard zeigen, dass die Gewinnmultiplikatoren von DeFi-Protokollen wie Compound und Maker viel höher sind als die von großen Krypto-Börsen wie Binance und Bitfinex.

Die Daten zeigen auch, dass Compound ein P / E-Gesamtmarktkapitalisierungsverhältnis von 760x aufweist, was mit 4.360x nur an zweiter Stelle nach Maker liegt. Die Verbindung hat auch ein P / E-Verhältnis von 200x, was viel höher ist als das historisches Durchschnittsverhältnis für S.&P 500-Aktien zu 13x – 15x.

Laut Thevenard ist die hohe Bewertung von Compound eine Wette von Anlegern auf der Grundlage, dass sie mit COMP-Token über zukünftige Aktiengewinne abstimmen können, und der Hoffnung auf eine Massenakzeptanz von Compound, die als langfristiger Treiber des COMP-Preises dienen würde.

Thevenard teilte OKEx Insights exklusiv mit, dass COMP zwar aufgrund der begrenzten Token-Verteilung und Liquidität an den Börsen an Wert gewonnen hat, es jedoch zu früh ist, den Aufstieg des Protokolls als Blase zu bezeichnen. Er sagte in Kommentaren diese Woche:

„Es kann schwierig sein, ein Protokoll wie Compound zu bewerten, da es noch in den Kinderschuhen steckt und erheblichen Spielraum für Wachstum bietet. Ähnlich wie bei Aktien im Frühstadium basiert ein Großteil der Analyse auf einer Einschätzung der künftigen Wertschöpfung und schließlich auf der Wertschöpfung für die Token-Inhaber.

Der Compound-Token hat aufgrund seiner geringen Token-Verteilung und damit der geringen Liquidität an den Börsen an Wert gewonnen. Compound muss jedoch für seine Wertschöpfung anerkannt werden. Noch vor 10 Tagen erzielte das Protokoll einen Jahresumsatz von 4 Millionen US-Dollar. Heute sind es über 100 Millionen Dollar. “

Trotzdem empfiehlt Thevenard immer noch einen vorsichtigen Ansatz und teilt OKEx Insights mit:

„Hier muss man vorsichtig sein, da der Grund dafür, dass die Compound-Gebühren innerhalb von 10 Tagen um das 25-fache gestiegen sind, der starke Marktappetit für COMP ist. Dies könnte aufhören, wenn uns die Käufer ausgehen.

Ich denke, es ist zu früh, um zu sagen, ob es sich um eine Blase handelt – die Bewertung in Bezug auf den vom Netzwerk erfassten Wert wird im Vergleich zu Anfang dieses Monats bereits vernünftiger. Letztendlich kann es nützlich sein, Hype zu erzeugen und neue Marktplätze zu schaffen. Ich bin gespannt darauf, wie Compound und andere DeFi-Protokolle wie Balancer und Curve im Jahr 2020 wachsen. “

In einem Tweet Als Reaktion auf die Ergebnisse von Thevenard argumentierte Ryan Watkins vom Kryptoanalyseunternehmen Messari, dass die relative Bewertung zu diesem Zeitpunkt möglicherweise nicht der richtige Ansatz für die Bewertung von DeFi-Token ist, und verglich sie mit „Startups im Frühstadium“.

Der Forscher stellte fest, dass die relativen Bewertungen von Defi-Token aufgrund der sich entwickelnden Token-Ökonomie (oder „Tokenomics“) von DeFi-Protokollen nur begrenzt anwendbar sind, die Bewertungsergebnisse jedoch eine Schlüsselbotschaft darstellen – zusammengesetzte und andere DeFi-Protokolle sind „extrem überbewertet“:

“Wenn man all diese Probleme in Verbindung mit der Tatsache betrachtet, dass so viele dieser Projekte so wenig Einnahmen generieren, dass die Vielfachen absurd sind, ist es schwierig, aus den Vielfachen irgendwelche Erkenntnisse zu ziehen, außer dass all diese Projekte extrem überbewertet sind.”

This should be expected for projects as early as DeFi projects are.

The overwhelming majority of the value these projects will create is far into the future, which is inherently uncertain.

But it goes to show how useless relative valuations may be at this stage.

— Ryan Watkins (@RyanWatkins_) June 29, 2020

Anstelle einer relativen Bewertung schlug Watkins vor, den Wert von DeFi-Protokollen anhand einer „Kombination aus qualitativen und quantitativen Maßnahmen“ zu bewerten. Dies kann Faktoren wie das Team und die Community hinter dem Token sowie Benutzer und andere Wachstumsmetriken umfassen. Es ist bemerkenswert, dass ein ähnlich ganzheitlicher Ansatz auch 2017 von Anlegern ermutigt wurde, ICO-Token zu bewerten.

Lennix Lai, Direktor für Finanzmärkte bei OKEx, ist ebenfalls der Ansicht, dass die derzeitige Tokenomik von Compound nicht nachhaltig sein könnte:

„COMP sowie andere Token für die Ertragslandwirtschaft sind im Gegensatz zu einem IEO (Initial Exchange Offering) oder ICO eine andere Art von Token-Verteilungsmechanismus. Der Effekt ist offensichtlich. Wie Sie sehen, erreichen die in DeFi verwalteten Vermögenswerte Rekordhöhen – und dies ist riskant.

Die Tokenomics verzerren die Rate des Kreditmarktes. Aus diesem Grund besteht eine hohe Wahrscheinlichkeit, dass das Modell nicht sehr nachhaltig ist. Früher gab es einen Trade-Mining-Mechanismus, der nicht schön war. “

Darüber hinaus schlug Lai vor, dass Ertragslandwirte sich potenzieller, derzeit unbekannter Probleme bewusst sein sollten, die durch die Anreizsysteme der DeFi-Protokolle verursacht werden:

„Ertragslandwirte müssen sich vor der Liquidität, Volatilität und Kreuzkorrelation für jeden abgesteckten nicht stabilen Token zum Zeitpunkt der Auflösung ihrer Positionen hüten. Das Anreizsystem für DeFi-Token erhöht die Zinssätze, was bedeutet, dass Benutzer möglicherweise in ein unbekanntes Risikobereich eintreten. “

Ist DeFi nachhaltig??

Dezentrale Finanzierungen entstanden angeblich mit der Vision, Finanzdienstleistungen für die Bevölkerung ohne Bankverbindung freizuschalten – oder für diejenigen, die keinen Zugang zu traditionellen Finanzmitteln haben. Die Hauptkategorien von DeFi umfassen Kredite, Derivate, Börsen und Beteiligungen.

Vitalik Buterin, Mitbegründer von Ethereum, getwittert Vor kurzem hat der starke Anstieg der Popularität von Compound die ursprüngliche Vision der Community von der Natur von DeFi verzerrt. Insbesondere glaubt er, dass die derzeit in DeFi verfügbaren hohen Zinssätze darauf hindeuten "vorübergehende Arbitrage-Möglichkeiten" oder andere "nicht angegebene Risiken."

Honestly I think we emphasize flashy defi things that give you fancy high interest rates way too much. Interest rates significantly higher than what you can get in traditional finance are inherently either temporary arbitrage opportunities or come with unstated risks attached.

— vitalik.eth (@VitalikButerin) June 20, 2020

In einem separaten Tweet erklärte Buterin, dass er glaubt dass sich die Entwicklung von DeFi darauf konzentrieren sollte, „einige wichtige Kernbausteine zu verfestigen und zu verbessern“, wie beispielsweise synthetische Token, die auf Fiat-Währungen und stabilen Münzen basieren.

Auf dem Weg zu einem robusteren Ökosystem

Abgesehen von dem wachsenden Interesse an und den Preisen für DeFi-Protokolle und deren Token könnte die Popularität von Compound darauf hindeuten, dass ein robusteres dezentrales Finanzökosystem aufgebaut wird.

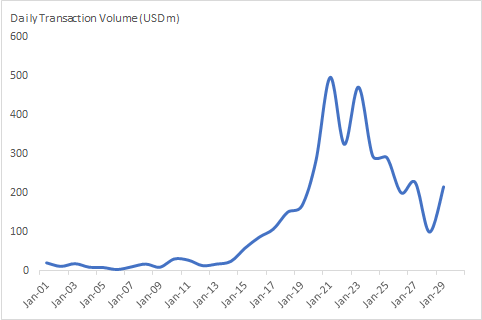

Statistiken von Dapp.com zeigen, dass das tägliche Transaktionsvolumen in DeFi seit der Veröffentlichung von COMP in die Höhe geschossen ist und ein monatliches Hoch von 497 Millionen US-Dollar erreicht hat. Die Marktkapitalisierung von DeFi-Token hat seit Mitte Juni ebenfalls drastisch zugenommen, wogend auf satte 6,1 Milliarden Dollar von der 2-Milliarden-Dollar-Marke Anfang Juni.

Tägliches Transaktionsvolumen von DeFi in USD. Quelle: Dapp.com

Tägliches Transaktionsvolumen von DeFi in USD. Quelle: Dapp.com

Andere wichtige Kennzahlen im DeFi-Ökosystem – wie die Anzahl der Benutzer – haben nach dem Anstieg von Compound jedoch kein nennenswertes Wachstum verzeichnet.

Thevenard sagte gegenüber OKEx Insights, dass die Aufregung von Compound zum Start weiterer DeFi-Projekte führen könnte, was wiederum das Vertrauen der Benutzer in die Zukunft von DeFi stärken könnte. Er erklärte:

„Die Aufregung um Compound ist ein weiteres Beispiel für DeFi, dass gute Token-Designs Anreize für die Wertschöpfung bieten können. Während der Hype vielleicht durch ein gutes Timing in Bezug auf Börseneinträge und die beeindruckende Leistung von COMP verstärkt wird, denke ich, dass hier ein Wert aufgebaut wird, der Vertrauen in die Zukunft von DeFi gibt.

Durch die frühzeitige Verteilung des Eigentums im Austausch für wertvolle Arbeit können verteilte Projekte wie Compound die Communitys vergrößern und Netzwerkeffekte viel schneller aufbauen als eine Aktiengesellschaft – was allen vom Team über die Liquiditätsanbieter bis hin zu den Benutzern zugute kommt. Ich gehe davon aus, dass wir in DeFi und auch in anderen Bereichen noch viele weitere Projekte sehen werden, die ihre Token an ihre wertvollsten Benutzer verteilen. “

Felix Mago, Mitbegründer mehrerer in Asien ansässiger Dash-Adoptionsunternehmen (DASH), erklärte gegenüber OKEx Insights, dass DeFi auch das Potenzial habe, neue Möglichkeiten im Finanzsektor zu erschließen, und erklärte:

„Ich persönlich glaube, dass DeFi mehr als nur ein auffälliges Wort ist und das Potenzial hat, einen echten Mehrwert für die Menschen zu schaffen und neue Möglichkeiten im Finanzsektor zu eröffnen. Generell freue ich mich, dass immer mehr Unternehmen den DeFi-Bereich betreten und viele großartige Ideen und Produkte entwickeln. “

Mago empfiehlt jedoch auch einen vorsichtigen Umgang mit DeFi, insbesondere in diesem frühen Stadium der Entwicklung des Ökosystems, und erklärt OKEx Insights:

„Ob diese neuen Ideen und Produkte nachhaltig sind, ist eine andere Frage. Jeder sollte bedenken, dass hohe Renditen und Zinssätze normalerweise mit hohen Risiken verbunden sind. Ich kann daher jedem nur empfehlen, seine eigenen gründlichen Nachforschungen anzustellen."

OKEx Insights präsentiert Marktanalysen, detaillierte Funktionen und originelle Forschungsergebnisse & kuratierte Nachrichten von Krypto-Profis.