Задълбочен преглед: Какво предизвиква новата вълна на Hype на Stablecoin?

Само за 6 месеца концепцията за стабилни монети току-що се е променила

Втората вълна на лудост за стабилни монети излезе на пазара в началото на 2019 г., но стабилната монета днес вече се различава от това, което беше миналата година.

I. Какво представляват стабилните монети?

Стабилната монета е монета, фиксирана към фиатна валута, обикновено щатски долар, за да поддържа стабилна стойност. Тъй като обменните курсове на фиатните валути са относително стабилни и по-малко нестабилни, стабилните монети позволяват практическото използване на криптовалутите в ежедневието.

II. Защо се нуждаем от стабилни монети? Каква е тяхната стойност?

Това е много важен, но рядко задаван въпрос.

1. Stablecoin е врата към инвестиция в цифрови активи

От втората половина на 2017 г. някои държави и градове започнаха да ограничават или дори да забраняват транзакциите с цифрови активи, като ограничават каналите за плащане за обмен в банки, така че да ограничат фиатните валути да влизат на крипто пазара. По това време много борси бяха принудени да бъдат затворени в Китай, но имаше нови търговци и нови фондове, които искаха да навлязат на пазара. Единственият им избор остава извънборсовата търговия и те започват да търгуват директно чрез групите Telegram и WeChat. Те обаче трябваше да носят значителни рискове за търговия на ненадзорни канали и неустановена борса. За да облекчат своите кавги и рискове, стабилните монети, фиксирани към фиатните валути, като USDT (1 USDT: 1 USD), се превърнаха в идеална врата за инвеститорите да се възползват от пазара на цифрови активи..

2. Stablecoins предлагат добър запас от стойност за инвестиция в цифрови активи

Цените на цифровите активи са обект на относително висока волатилност, особено когато пазарът преживява спад. Ако търговците не желаят да поемат риска от нестабилност на цените или теглене на пари, или когато борсите не поддържат фиатни двойки за търговия, изглежда търговията със стабилни монети е единствената им възможност.

Най-горещите стабилни монети под светлините на прожекторите миналата година имаха за цел да разрешат проблема с дигиталната търговия с активи. Един добър стейблкоин трябва да има надежден механизъм за стабилност, за да се гарантира, че цената му не изпитва прекомерна волатилност. Той също така трябва да има влияние сред общностите за масова инвестиция. Той трябва да бъде високодостъпен и в партньорство с различни борси, които предлагат голям брой стабилни двойки за търговия на инвеститори за търговия.

По принцип стабилните монети в ранните дни бяха продукт, който бързо беше разработен, за да отговори на търсенето на дигитална търговия с активи, както и да разреши противоречията около регулациите за търговия с фиат. Колкото повече се колебаят цените на криптовалутата, толкова по-ценни са стабилните монети. Очакваме, че когато всички страни отменят ограниченията си за търговия с фиат, стабилните монети ще загубят стойността си.

3. Stablecoin е удобен инструмент за сетълмент на плащания в реално време

Стабилните монети от JP Morgan и японската Mizuho Bank са добри примери.

Blockchain улесни значително подобрение в системите за сетълмент на плащания, особено при разплащанията между различни предприятия. Стабилните монети, разработени от тези две банки, са по същество мрежи за сетълмент на блокчейн, които ще нараснат, когато повече финансови институции и клиенти се присъединят към мрежата. Стабилните монети също могат да се считат за „банкови сметки за приемане“ в междубанкова блокчейн.

4. Конюшните монети са децентрализирани световни валути и активи на безопасно място

Да се върнем към основите: Биткойнът е създаден като недържавна валута, която позволява свободна конкуренция.

Сравнявайки се с паричната система днес, прозрачната и стабилна форма на валута като биткойн може да бъде нов сигурен актив за хората във Венецуела и Зимбабве, които трябва да се сблъскат с хиперинфлация и неизпълнение на държавния дълг.

Засега може да изглежда невъзможно, тъй като цената на биткойн не е стабилна – нестабилен актив не може да се използва като съхраняване на стойност, нито актив за безопасно убежище.

Но е въпрос на време биткойнът да заблести.

Възможно е да се предвиди, че когато стойността на биткойн е значителна и когато пазарното му триене е ниско, той ще се превърне в стабилна монета. Само биткойн, вместо стабилни монети, може да създаде нов вид „кредит“ и да реализира инвестиционната стойност на актива.

Основната стойност на stablecoin постепенно се измества от улесняване на инвестирането на цифрови активи към сетълмент на плащания. Stablecoin 2.0 бележи трансформацията на блокчейн индустрията от спекулации към създаване на стойност.

III. Различни модели на конюшните

През изминалата година, когато играчите от индустрията скочиха на хип-хоп стабилкойна, много анализатори се опитаха да категоризират стабилкойните, обикновено в три вида: фиат-обезпечени, крипто-обезпечени и алгоритмично обезпечени. И все пак този вид категоризация е доста двусмислен, особено за последната.

Ако разгледаме по-отблизо протокола на всеки стабилкойн, лесно можем да открием, че логиката зад тях е проста – всички стабилни монети много си приличат с фиатните валути, създадени в рамките на международната парична система.

Настоящата международна парична система е разработена от златния стандарт. Въпреки това, по време на Първата световна война, тъй като страните във война печатаха неизплатими пари и ограничаваха вноса и износа на злато, за да осигурят военен бюджет, златният стандарт вече не можеше да поддържа. До след Втората световна война правителството на САЩ въвежда стандарта за обмен на злато, като обвързва щатския долар със стойността на златото. За съжаление, с нарастването на американската доларова криза през 1976 г., системата от Бретън Уудс се срина, отбелязвайки края на системата на златния стандарт, а също и началото на свободно плаваща фаза.

Без обезпечена система за създаване на пари, страните започнаха да установяват различни фискални политики и поредица от контроли за паричното предлагане, за да стабилизират стойността на валутите си. (За да стимулират икономическия растеж, повечето правителства установяват политики за управление на инфлацията и девалвацията на валутата. Да „стабилизира“ стойността на дадена валута означава поддържане на планиран темп на инфлация). Обикновено стабилността на дадена валута се определя главно от нейната действителна покупателна способност, докато нейният международен обменен курс също ще бъде взет като референтен.

Можем просто да разделим стабилните монети на два основни типа. Единият е емитирането, обезпечено с активи, което споделя много прилики със златния стандарт – запазване на злато за издаване на пари с еквивалентна стойност. Емитирането, обезпечено с активи, може да бъде допълнително категоризирано в обезпечено с фиат или обезпечено с криптовалута.

- Стабилните монети като USDT, TrueUSD, GUSD и PAX са обезпечени с фиат.

- Стабилните монети като BitUSD и DAI са обезпечени с криптовалута.

Другият основен тип е емитирането на „имитация на централна банка“, за което валутата не е обвързана с друг актив. За да стабилизира стойността на валутата, нейният емитент трябва да оценява търсенето на пазара и да управлява динамично предлагането на валута. Средствата за управление включват обратно изкупуване на облигации, корекция на лихвените проценти и операции на открития пазар.

- Имитира модела за обратно изкупуване на облигации: Basecoin

- Имитира модела с променлив лихвен процент: NuBits

- Имитирайки модела на операции на открития пазар: Резерв, Terra

Въпреки че основната стойност на stablecoin е да поддържа сравнително стабилна цена (главно спрямо фиатните валути), настоящите модели на масови емисии имат свои собствени недостатъци и недостатъци:

- Основният въпрос за модела, обезпечен с фиат, е разчитането му на надеждността на емисионната компания – как можем да гарантираме на компанията да има достатъчен фиат резерв, да не преиздава и да не избяга с пари.

- Моделът, обезпечен с криптовалута, е ограничен от нестабилността на обезпечените активи. Този модел едва ли може да успее в момента без зрял, добре развит пазар на криптовалути.

- За моделите за обратно изкупуване на облигации и имитация на променливи лихвени проценти най-голямото предизвикателство идва от спада на стойността на стабилните монети. Емитентите трябва да попречат на инвеститорите да извършват дългосрочни краткосрочни продажби при спад на пазара или да не купуват облигациите си със стабилната монета и да увеличават собствения си резерв. Проблемът е, че техните облигации и спестовни лихви не притежават никаква присъща стойност и споделят същата нестабилност със стабилната система.

- За модела на операции на открития пазар е много трудно за емитента да осигури адекватен валутен резерв. С други думи, емисионната компания може да няма достатъчно средства, за да изкупи обратно огромно количество стабилни монети от вторичния пазар.

IV. Сравнение на моделите

1. Чрез основните протоколи

Stablecoins като Reserve и Terra стабилизират цените си, като купуват / продават монетите на открит пазар. Този подход обаче се счита за най-малко практичен и е много труден за мащабиране и развитие в дългосрочен план. Просто казано, как резервът и приходите от платформа за електронна търговия или инвестиционен фонд могат да се измерват с покупателната способност на глобалния пазар на стабилни пари? Този вид стабилни монети могат да работят само на малки или регионални пазари.

Стейбълкойните като BaseCoin и NuBits представляват моделите „обратно изкупуване на облигации“ и „променлив лихвен процент“, който се сблъсква с най-тежките трудности при дизайна на продукта в сравнение с други протоколи. В момента протоколът все още е в начален стадий и има големи възможности за подобрение. За съжаление NuBits вече се провали поради непоправимия недостатък в дизайна му.

Подкрепените с криптовалута стабилни монети като BitUSD и DAI са силно повлияни от периодичната нестабилност на пазара и зрелостта на пазара на криптовалути. На настоящия етап пазарът на криптовалути все още не е напълно развит. Ценовата стабилност на обезпечените активи е все още нежелана. Също така на много инвеститори на криптовалута на пазара им липсва усещането и способността за арбитраж.

Сравнително, фиат-подкрепените стабилни монети като USDT, GUSE, TrueUSD и PAX изпълняват много по-опростен протокол, но те също така правят най-практичния модел досега.

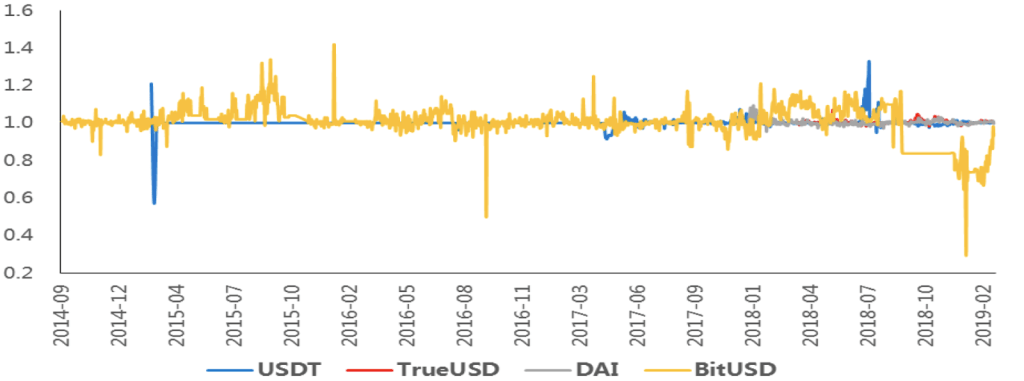

2. По историческите цени

По отношение на ценовата стабилност, фиат-обезпечените стабилни монети се представиха най-добре сред всички стабилни монети. Като а >5% отклонение като стандарт, коефициентът на PAX за отклонение на цената от нормалния диапазон през последните 153 дни е 1,96%; Съотношението на TrueUSD за последните 358 дни също е 1,96%; Съотношението на USDT за последните 1458 дни е 4,05%; докато съотношението на GUSD за последните 144 дни е 9,72%.

Междувременно стабилните монети, поддържани от криптовалута, имат най-лошата ценова стабилност. Съотношението на DAI е 8,67% за последните 427 дни; Съотношението на BitUSD е 68,9% за последните 1579 дни.

Пазарът на алгоритмичен стабилкойн NuBits, който споделя подобен емисионен протокол с централните банки, вече се срина без признаци за връщане в близко бъдеще.

V. Анализиране на перспективата за конюшни монети

1. Фиат-обезпечените стабилни монети все още са основните.

През следващите две години се очаква процъфтяването на фиат-обезпечени стабилни монети. Това ще изисква по-надеждни издатели, по-добра одитна система и по-зряла регулаторна рамка.

След 3 до 5 години, обезпечените с активи блокчейн и алгоритмичните стабилни монети „имитация на централна банка“ ще видят по-нататъшен растеж, воден от узряването на пазара на цифрови активи и инвеститорите.

В бъдеще, когато цифровият пазар стане зрял, е възможно да се предвиди, че Bitcoin в крайна сметка ще се превърне в стабилна валута.

2. Цифровите фиатни валути и стабилни монети все още не са конкурентни

Ако стабилните монети са проектирани да задоволят нуждата от дигитална търговия с активи, докато регламентът за търговия с фиат-токени в световен мащаб остава строг, стабилните монети все още ще имат своята пазарна стойност.

Когато стабилна валута се използва от банка като инструмент за сетълмент на плащания, тя се превръща в „цифрова фиатна валута“. В този случай това, което подкрепя стабилната валута, не е централна банка, обикновено най-високата парична власт в дадена държава, а кредитът на търговска банка. Предпоставката е, че банката трябва да разполага с достатъчно средства, за да подкрепи емисията.

3. Стабилните монети от JP Morgan и Mizuho Bank са по същество инструменти за сетълмент на плащания, но те са крайъгълни камъни за изграждане на екосистема.

JPM Coin на JP Morgan е фиксирана 1: 1 от щатския долар и ще циркулира между банката и нейните институционални клиенти. J Coin, измислена от Mizuho Bank, може да се използва 1: 1 за 1 японска йена и може да се използва от обикновените потребители за уреждане на плащания на дребно.

За клиентите и двете криптовалути нямат съществена разлика от поставянето на банкнотите си в долари в банката и виждането, че цифрите им в баланса се увеличават. За банките обаче те ще могат да се възползват от базираната на блокчейн мрежа „The-trade-is-the-settlement” мрежа, която ще нараства в стойността си с разширяването на мрежата. Като пионери на този вид „стейблкоин“, те ще се радват на предимство за първи път спрямо своите връстници в бъдеще.

Не на последно място е поставено под въпрос дали растежът на стабилни монети означава така наречения период на криптовалута 2.0. Статията има за цел да изясни два важни момента:

- Стабилната валута не представлява период на криптовалута 2.0. Вместо това това е просто клон, разработен съгласно регламентите за инвестиционния пазар на блокчейн. Това обаче отразява целта, към която копнее пазарът на цифрови активи – „стабилен“ биткойн.

- Приемането на стабилните валути от банковите гиганти означава голям напредък в приложението на блокчейн, тъй като технологията е преминала от дигитално инвестиране на активи до реално финансово сетълмент.

Досега стабилните монети, емитирани от банкови гиганти, могат напълно да бъдат изкупени за фиксираните фиатни валути, без проблем при създаването на валута. В бъдеще, като бъде приет от финансови гиганти по целия свят, за да повиши ефективността на сетълмента на плащания нагоре и надолу по веригата, стабилният потенциал ще играе по-голяма роля в блокчейн революцията.

Предупреждение за риск: Търговията с цифрови активи включва значителен риск и може да доведе до загуба на инвестирания ви капитал. Трябва да сте сигурни, че напълно разбирате свързания риск и да вземете предвид нивото си на опит, инвестиционни цели и да потърсите независим финансов съвет, ако е необходимо.