Топ 5 акценти от DeFi през 2020 г. – Преглежданата година

DeFi Digest на OKEx Insights разглежда най-важните акценти от децентрализираното финансово пространство през 2020 г..

DeFi се превърна от обикновена модна дума в легитимен сектор тази година, със значителен напредък както по отношение на разработването, така и на приемането. С изтичането на 2020 г. OKEx Insights разглежда първите пет акцента от децентрализираното финансово пространство.

Contents

От милиони до милиарди, DeFi става голям

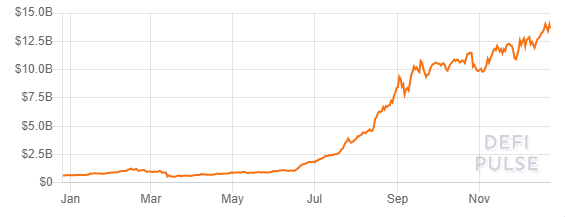

Пазарът на DeFi беше свидетел на огромен ръст през 2020 г., като TVL – общата стойност е заключена – нараства от 671 милиона долара на 1 януари до 13,95 милиарда долара към 23 декември. и добив, и то беше допълнено от очакваното стартиране на Ethereum 2.0 и нарастването на децентрализираните оракули на цените.

Обща стойност, заключена в щатски долари на пазара на DeFi през 2020 г. Източник: DeFi Pulse

Обща стойност, заключена в щатски долари на пазара на DeFi през 2020 г. Източник: DeFi Pulse

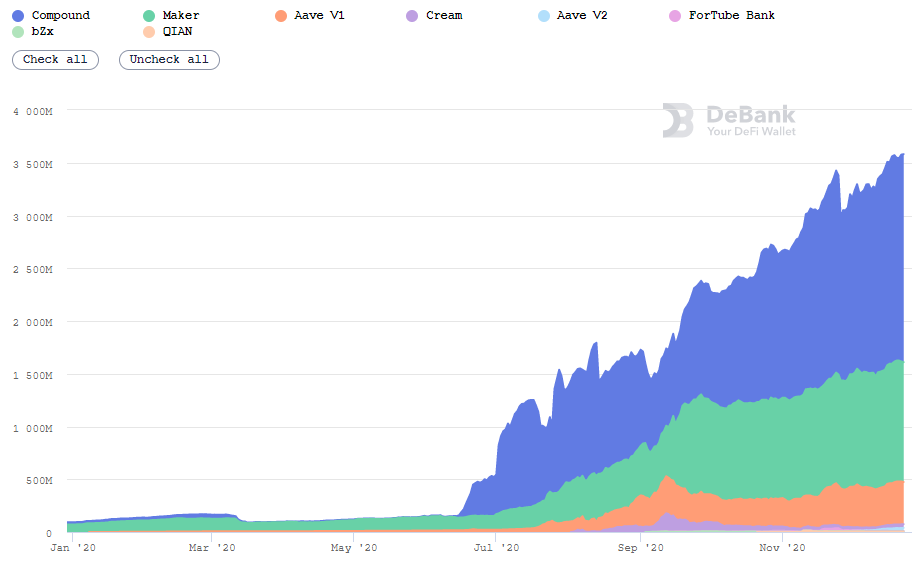

Пазарът на заеми DeFi също трион огромен ръст в обемите на заемите, нарастващ от 0,92 млрд. долара до 3,57 млрд. долара. Докато Maker доминираше на пазара на заеми през първата половина на 2020 г., Compound замени Maker като лидер на кредитирането през втората половина, след пускането на нейния управляващ маркер COMP. Compound продължава да доминира на пазара на заеми с около 55% пазарен дял, следван от Maker (~ 30%) и Aave (~ 10%).

Общ обем на заемите на протоколи за кредитиране на DeFi през 2020 г. Източник: DeBank

Общ обем на заемите на протоколи за кредитиране на DeFi през 2020 г. Източник: DeBank

Нарастването на добива на ликвидност и DeFi добива фермери

Условията "добив на ликвидност" и "добив фермери" са били най-популярните думи сред общността на DeFi през 2020 г. Ликвидният добив се отнася до земеделско производство, като осигурява ликвидност на паричния пазар в замяна на награди и комисионни.

Извличането на ликвидност беше въведено за първи път от Compound, което позволи на потребителите да предоставят ликвидност на протокола, за да спечелят допълнителни единици от своя управляващ маркер COMP. След пускането му цената на COMP се е увеличила повече от три пъти, а общата стойност, заключена в протокола, се е увеличила от 90 милиона на над 600 милиона през първата седмица. Други протоколи DeFi – като Balancer, SushiSwap и Uniswap – последваха примера за стартиране на услуги за добив на ликвидност за собствените си символи за управление.

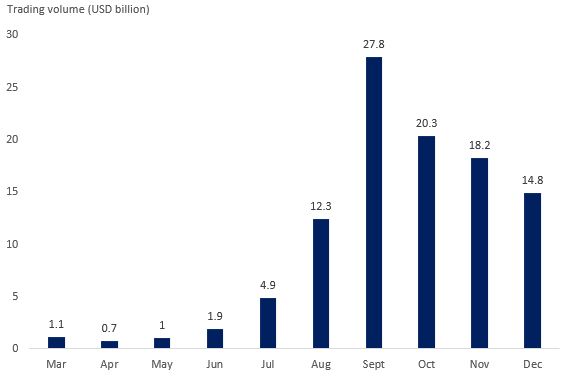

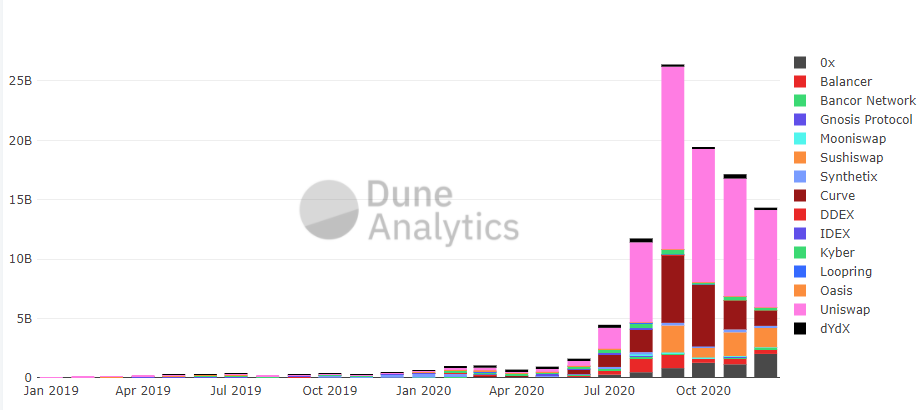

Появата на добив на ликвидност също доведе до възхода на децентрализираните борси. Обемът на търговия с DEX започна своя експлозивен растеж през юни, воден от хип-хопа за добив на ликвидност, генериран от COMP. Обемът на търговията с DEX достигна годишен връх от $ 27,8 милиарда след пускането на маркера за управление на Uniswap UNI.

Оживяването около добива на ликвидност обаче се охлади от октомври, тъй като не е имало други основни протоколи DeFi, пускащи нови управляващи символи за добив на ликвидност. Охлаждането се наблюдава и в намаляващия обем на търговия с DEX през Q4 2020.

Месечният обем на търговия на децентрализирани борси през 2020 г. Източник: Dune Analytics, OKEx Insights

Месечният обем на търговия на децентрализирани борси през 2020 г. Източник: Dune Analytics, OKEx Insights

Съперничеството между Uniswap и SushiSwap

Извличането на ликвидност изведе автоматичните пазарни мейкъри в центъра на вниманието. Борса, базирана на AMM използва набор от детерминирани алгоритми, които задават параметри за обединяване на ликвидността от търговците и създаване на автоматични пазари. Вместо да се използва традиционна книга с поръчки за поръчки за покупка и продажба, средствата както за купувачи, така и за продавачи на борси, базирани на AMM, се съхраняват в пулове на ликвидност по веригата..

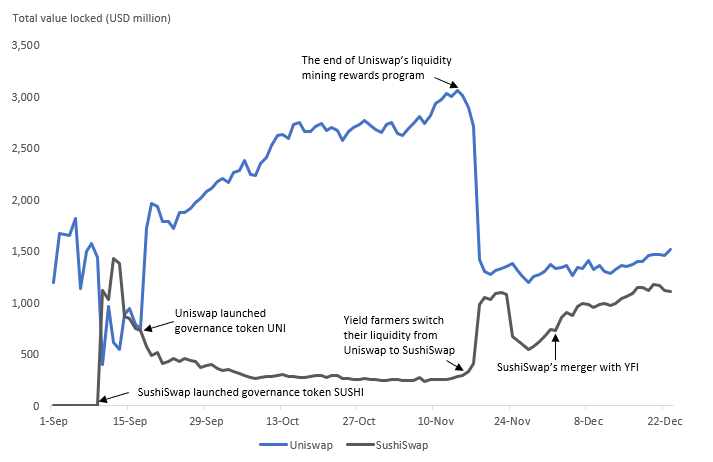

Възходът на автоматизираните маркетмейкъри също доведе до съперничеството между Uniswap и неговия клонинг SushiSwap. Uniswap доминираше в сферата на DEX по отношение на обема на търговията до края на август, след което стартира SushiSwap. Въз основа на дизайна на протокола на Uniswap, SushiSwap имаше за цел да осигури допълнителни стимули за фермерите за добив, позволявайки им да спечелят част от таксата на протокола в SUSHI токени, дори ако те изтеглят своята ликвидност от протокола.

Uniswap доминира на пазара на DEX от юли 2020 г. Източник: Dune analytics

Uniswap доминира на пазара на DEX от юли 2020 г. Източник: Dune analytics

След пускането му цената на SUSHI скочи до над $ 9, а общата заключена стойност на протокола надмина Uniswap през първите две седмици. SushiSwap обаче предизвика критики от общността, когато нейният основател, "Шеф Номи," продадени някои от акциите на фонда за предприемачи.

Общността беше загрижена за излизането на основателя и цената на SUSHI спадна от 9,5 до 1,13 долара само за пет дни. На 11 септември обаче готвачът Номи се завърна ETH на стойност 14 милиона долара в хазната на SushiSwap и реши да се оттегли от лидерската роля.

След това Uniswap възвърна вниманието на фермерите за добив след стартирането на собствения си токен за управление UNI в средата на септември. TVL на Uniswap отново се повиши от 748 милиона на почти 2 милиарда долара веднага след старта на UNI и също доведе до значителен спад в ликвидността на SushiSwap.

В отговор SushiSwap след това внедри няколко подобрения в управлението, включително твърдо ограничение на общото предлагане на символи, и постави шестмесечен период на блокиране за две трети от своите награди за добив. Освен това SushiSwap внедри целевия модел на Uniswap, който разпределя 0,05% от общия обем на търговията между заинтересованите страни на xSUSHI.

След като Uniswap приключи своята програма за възнаграждение за добив на ликвидност на 16 ноември, нейният TVL направи рязък спад от 3 до 1,3 млрд. Долара. Междувременно SushiSwap предостави точно същия ликвидност като Uniswap, но с повишени награди, което доведе до краткосрочен скок в TVL на SushiSwap от 293 милиона на 1 милиард долара.

Като водещи децентрализирани борси, базирани на AMM, както Uniswap, така и SushiSwap имат различни стратегически цели за развитие. След сливания с Pickle Finance, Cream Finance, Cover Protocol и Akropolis, yearn.finance, своеобразен робо-съветник за протоколи за отглеждане на добив, наскоро обяви петото си сливане със SushiSwap. Сега SushiSwap ще използва своя опит, за да помогне на yearn.finance да стартира предстоящия си проект Derisswap, който ще комбинира суапове, опции и заеми в една платформа. Междувременно Uniswap стартира инструмент за управление, Сибил, за откриване на делегати и остава водеща газова горелка в мрежата Ethereum.

Обща заключена стойност (USD) на Uniswap и SushiSwap с ключови пазарни събития. Източник: DeFi Pulse, OKEx Insights

Обща заключена стойност (USD) на Uniswap и SushiSwap с ключови пазарни събития. Източник: DeFi Pulse, OKEx Insights

Атаки с Flash-заем

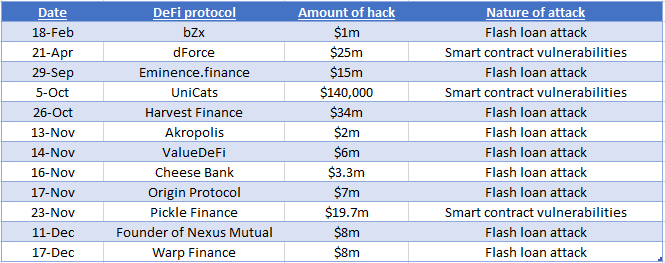

Въпреки че пазарът на DeFi нарасна неимоверно тази година, уязвимостите в сигурността, особено атаките с бързи заеми, остават проблем за общността. Услугата за бърз заем позволява на потребителите да заемат, без да предоставят обезпечение. Докато продуктът придоби популярност сред арбитражниците, хакерите използват експлоати с флаш заеми, за да източат средства в пулове на ликвидност и да манипулират пазара DeFi.

Атаките с Flash-заеми станаха вирусни през втората половина на 2020 г., а хакът на Eminence Finance и Harvest Finance бяха най-забележителните. Eminence Finance, недовършен протокол от основателя на yearn.finance Андре Кронже, страда от атаки с флаш заеми, при които хакерите са източили 15 милиона долара. Една от най-големите атаки с бързи заеми се случи на 1 ноември, когато хакери използваха уязвимостите в трезора на Harvest Finance и измиха средствата чрез Uniswap и Y басейн в Curve finance. Тази атака доведе до загуба от 34 милиона долара.

Атаките с Flash заем доминираха сред основните хакове на протокола DeFi през 2020 г. Източник: OKEx Insights

Атаките с Flash заем доминираха сред основните хакове на протокола DeFi през 2020 г. Източник: OKEx Insights

Общността на DeFi предложи няколко решения за смекчаване на атаките с флаш заеми. Първото решение е да се приложи механизъм за ангажиране и разкриване за депозити, което прави атаките с флаш заеми невъзможни чрез деактивиране на депозити и тегления в същата транзакция. Освен това използването на външни ценови оракули като Chainlink помага за смекчаване на манипулацията на пазара. Тези методи обаче не са напълно надеждни и в това отношение има нужда от по-нататъшно развитие.

Блокчейн оракули и прозрачност на цените

Блочните вериги и интелигентните договори обикновено не могат да имат достъп до данни извън съответните им мрежи. Този проблем предотвратява използването на външни източници на данни, които могат да бъдат критични за определени услуги. Блокчейн оракулите, които са услуги на трети страни, които позволяват на интелигентните договори да получават външна информация, решават този проблем. Блокчейн оракулите играят важна роля в разработването на DeFi, тъй като подобряват надеждността и точността на данните в различни протоколи DeFi.

Chainlink, Compound и Band са трите водещи проекта в това пространство и Chainlink стартира референтни данни за цените за DeFi през януари 2020 г. Тези референтни данни бяха бързо приета от протоколи DeFi при кредитиране, стабилни монети, управление на активи и търговия с деривати.

Въпреки популярността сред потребителите на протокол DeFi, блокчейн оракулите също повдигнаха опасения относно уязвимостите в сигурността и използването на централизирани източници на данни. Пример за това беше когато Compound ликвидира близо 9 милиона долара на 26 ноември. Огромната ликвидация беше причинена от екстремни колебания в цените на стабилния DAI на Coinbase Pro. Тъй като Compound използваше само Coinbase Pro като свой ценови източник, това доведе до критики и опасения относно надеждността.

Въпреки че пространството на DeFi не е без недостатъци, растежът му тази година доказа необходимостта от такава екосистема от недоверени финансови продукти. Продължавайки напред, можем да очакваме това пространство да се разраства още повече, тъй като разработчиците изглаждат преобладаващите проблеми и създават по-стабилни и лесни за употреба интерфейси за децентрализирани финансови услуги.

OKEx Insights представя пазарни анализи, задълбочени функции, оригинални изследвания & подбрани новини от крипто професионалисти.