Как централизираният обмен на илюстрации илюстрира цикъла на бум и разруха на DeFi

С данни, предоставени от Kaiko, OKEx Insights изследва цикъла на бум и разруха на DeFi през 2020 г..

Тъй като 2020 г. се приближава до заключението си, децентрализираният финансов сектор се оказва един от най-горещите сегменти за годината в индустрията на блокчейн и криптовалути.

DeFi-земеделието – процес на заключване на крипто активи в замяна на символични награди – експлодира през лятото, когато милиони долари се вляха във всякакви протоколи, но пазарът бързо се охлади, когато свръхвисоките добиви изчезнаха през септември. След избухването на балона много от най-добрите цени на DeFi токени отчетоха големи загуби през следващия месец.

Въпреки това, отчасти поради скока в цената на BTC и очакването за стартирането на Фаза 0 на Ethereum 2.0 на 1 декември, оптимизмът около DeFi се възстановява – както и цените на DeFi токените.

Междувременно централизираните борси като OKEx също изиграха важна роля за подобряване на популярността на проектите DeFi, тъй като много борси бързо изброиха нови токени DeFi. Според августовския доклад за микроструктурата на OKEx токените DeFi представляват само 19% от общия обем на спот търговия на OKEx. Този брой скочи до 25% през септември.

С данни, предоставени от фирма за анализ на блокчейн Kaiko, OKEx Insights анализира множество DeFi токени, търгувани на централизирани борси, в опит да предостави на участниците на пазара различна перспектива за променящите се апетити към такива токени с течение на времето. Изследваните 10 жетона бяха:

- Балансир (BAL)

- Съединение (COMP)

- Крива (CRV)

- Мрежа Kyber (KNC)

- Chainlink (ВРЪЗКА)

- СЛЪНЦЕ

- Размяна на суши (SUSHI)

- Uniswap (UNI)

- yearn.finance (YFI)

- DFI.money (YFII)

Цикълът DeFi, с един поглед

Някои от най-важните събития, които се случиха в сектора DeFi тази година, включват:

- Стартирането на маркера за управление на yearn.finance, YFI, в средата на юли

- Стартирането на Curve и нейния токен за управление, CRV, на 13 август

- Атаката на вампира на SushiSwap срещу децентрализиран протокол за обмен Uniswap, като добави своя токен SUSHI като стимул за доставчиците на ликвидност на 28 август

- Ефирът на Uniswap на своя управляващ символ UNI към своята общност на 17 септември

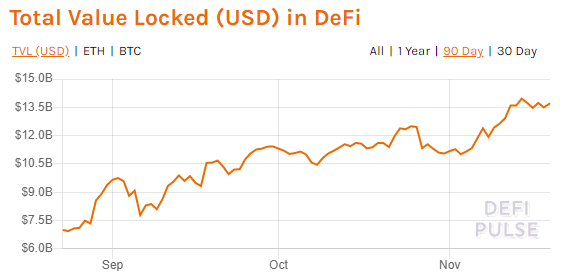

Общата стойност, заключена в децентрализирано – което просто показва общия размер на капитала, съхраняван в интелигентните договори на DeFi – нарасна от 1 милиард долара в началото на юли до 9,75 милиарда долара в началото на септември, което беше пикът на експлозията на зараждащия се пазар. На 2 септември таксите за транзакции на Ethereum бяха достигнати до рекордно висок процент от средно 0,032 ETH на транзакция (на стойност около 15 долара по това време). Тогава TVL в DeFi отбеляза най-голямото си възстановяване, като спадна от максимума от 9,75 млрд. Долара на 7,79 млрд. Долара в рамките на само четири дни в началото на септември.

Продуктите TVL в DeFi непрекъснато се качват нагоре, въпреки различните обрати в сюжета. Източник: DeFi Pulse

Продуктите TVL в DeFi непрекъснато се качват нагоре, въпреки различните обрати в сюжета. Източник: DeFi Pulse

Миграцията от протоколите DeFi през септември дойде в момент, когато както традиционните, така и пазарите на криптовалути бяха силно засегнати. Това се превърна в разпродажба на токени DeFi, което тласна цените им още повече. Оттогава обаче общата заключена стойност отново се увеличава с различни обрати. По същия начин сумата от пазарната капитализация на всички проекти на DeFi обикновено нараства през ноември – въпреки това тази цифра все още не се е възстановила от рекордното си ниво от 2 септември от 19,55 млрд. Долара.

Тъй като цената на BTC падна почти с 10%, от 11 500 на 10 000 долара, на 3 септември, не беше изненадващо, че балонът DeFi най-накрая ще се спука. Свръхвисоките добиви изчезват след спада на цените на символите, а възвръщаемостта при отглеждане на добива постепенно се връща в диапазон, по-съобразен с техните високорискови нива. BTC възвърна $ 11 500 след 40 дни, но токените DeFi обикновено претърпяха дълъг спад и се възстановиха едва в началото на ноември.

Пазарната капитализация на DeFi все още не се е възстановила от своя връх на 2 септември. Източник: CoinGecko

Пазарната капитализация на DeFi все още не се е възстановила от своя връх на 2 септември. Източник: CoinGecko

Обемите на търговия разкриват променящите се предпочитания на потребителите на борсата

Бумът на DeFi през лятото и началото на есента накара потребителите на централизирани борси да искат да изградят или хеджират своите експозиции на DeFi. До края на септември OKEx изброи 50 DeFi токена на платформата, предлагайки суапове с маржове за осем от тези DeFi токени и суапове с маржа USDT за 27 от тях – въпреки че някои суапове не стартираха навреме, за да достигнат пика в края на август и началото на септември.

OKEx Insights изследва 10 големи обмена на DeFi токени, използвайки данни от Kaiko. Обемът на суаповете показва, че апетитът на потребителите на борсата за търговия с новосъздадени токени DeFi и токени за отглеждане на доходност е меко казано ентусиазиран.

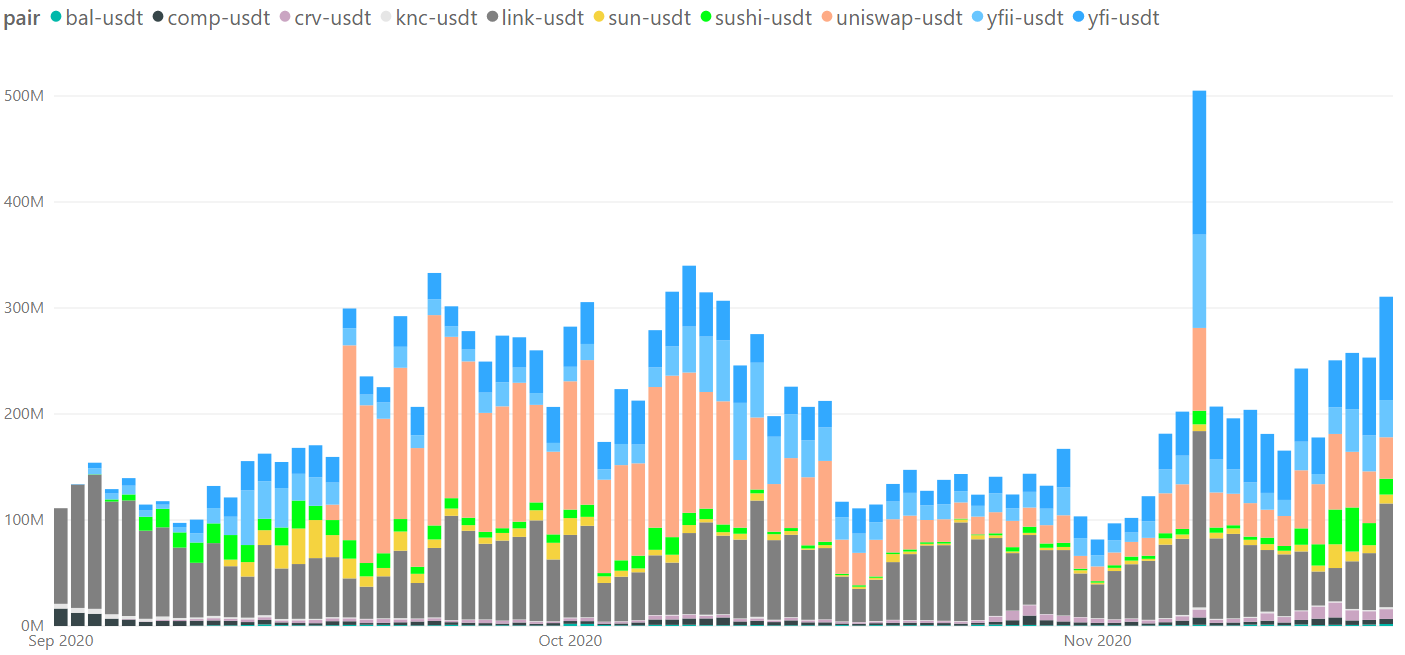

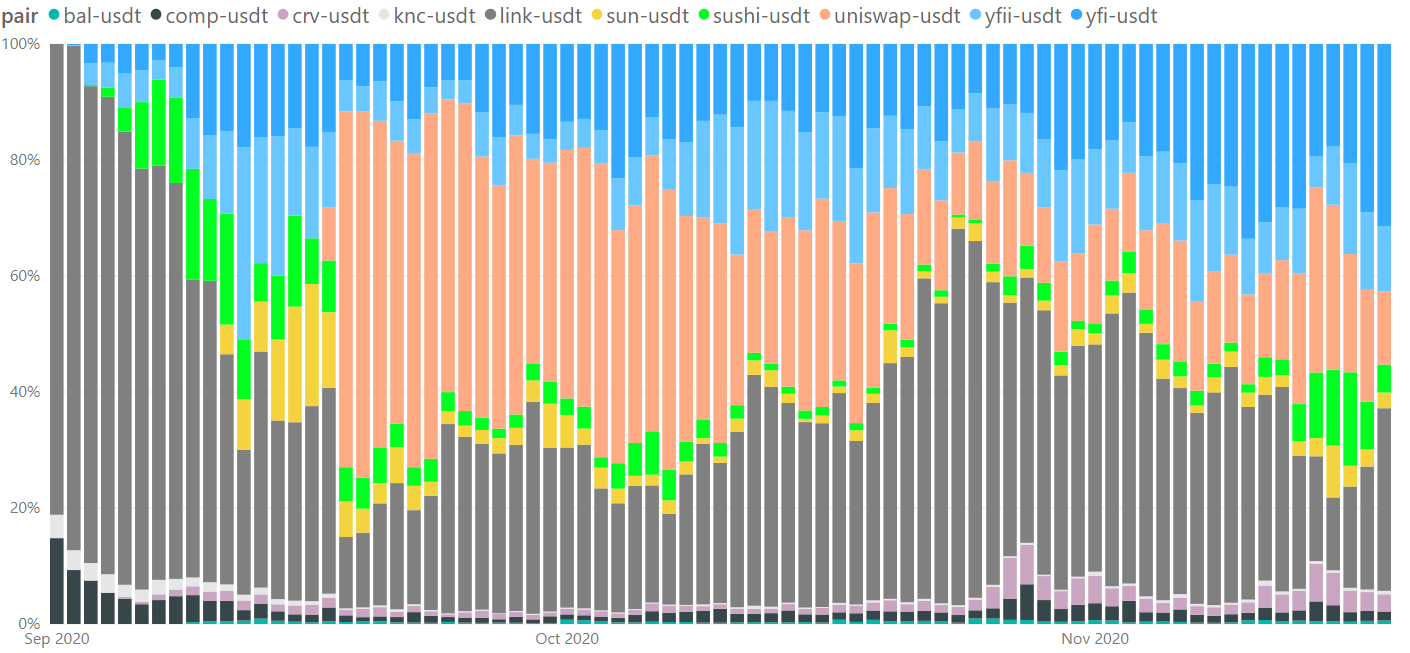

Преди септември дългогодишният лидер на DeFi по пазарна капитализация, LINK, доминираше до 80% от обема на търговията на 10-те избрани токена. Пристигането на вечен суап на SUSHI на OKEx започна да изяжда част от господството на LINK. Към 6 септември обемът на вечните суап сделки на SUSHI нарасна до 10 милиона долара, като отне 10% дял от господството на LINK. По-нататъшният растеж на обема на търговия на DeFi продължи през следващата седмица, като обемът на суап търговията от YFII и YFI достигна съответно 51 милиона и 28 милиона долара до 12 септември. 25%.

Листването на UNI вечен суап на OKEx беше следващият акцент на септември, който доведе до значително увеличение на обема на търговията на борсата. През втория ден на търговия UNI видя огромни 183 милиона долара в непрекъснат обмен на суап, което представлява 70% от дневния обем на 10-те избрани токена – огромна разлика от пазарния ентусиазъм за SUSHI. Популярността на UNI се запазва до средата на октомври, когато обемът на търговията отново е обърнат от LINK и впоследствие ентусиазмът на търговците за UNI бързо намалява.

В допълнение, забелязахме, че общите обеми на DeFi суап паднаха рязко през втората половина на октомври поради постоянния спад в цените на DeFi токените, YFI и YFII спечелиха по-голям дял от общия обем, поради огромната им волатилност. YFI например е спаднал от максимум от $ 40 000 на $ 8 000 за приблизително 50 дни. По време на този спад участниците на пазара се отдалечиха от търговията с токени DeFi.

Дъното на цените за тези нови токени DeFi започна на 5 ноември, когато цената на BTC се повиши от 14 000 на почти 16 000 долара. Цената на UNI се възстанови с 14% на тази дата, след като спадна до $ 1.80. Оттогава цените на токените DeFi следват драстичния ръст на BTC и много от тях са по-добри от BTC през ноември.

Обемът на търговията за суап на DeFi токени рязко нарасна в средата на септември с пускането на UNI и отново се възстанови в началото на ноември. Източник: Kaiko, OKEx

Обемът на търговията за суап на DeFi токени рязко нарасна в средата на септември с пускането на UNI и отново се възстанови в началото на ноември. Източник: Kaiko, OKEx

По отношение на обема на суап търговията, процентът на LINK от общия обем на DeFi отново намалява – YFI, например, се възстанови от 15 милиона долара на 1 ноември до 97 милиона долара на 18 ноември. Другите DeFi жетони междувременно също показаха значително увеличение в обем на суап търговия.

Промяната в дела на LINK в обема на търговията до голяма степен отразява интереса на пазара към новите токени DeFi. Източник: Kaiko, OKEx

Промяната в дела на LINK в обема на търговията до голяма степен отразява интереса на пазара към новите токени DeFi. Източник: Kaiko, OKEx

При изследването на илюстрираните по-горе обеми, един извън нас виждаме този 7 ноември, който беше изключително тежък търговски ден – с обеми YFI, YFII и LINK на най-високите си нива от два месеца и половина. Това съвпадна с деня, в който Джо Байдън стана избран за президент, според широко разпространения консенсус, в САЩ. Това събитие предизвика бум на търговия на централизирани борси, който не се наблюдава на децентрализирани борси като Uniswap. YFI направи особено нестабилен ход този ден, като се повиши от $ 11 800 до максимум от $ 17 500, преди да затвори около $ 14 000. По същото време обаче BTC падна с близо 5% в рамките на деня, като цената се промени с 9%.

Друго интересно наблюдение е, че една седмица преди Uniswap да приключи първата си фаза на добив на ликвидност на 17 ноември, обемът на SUSHI нараства бързо. Средният дневен обем за SUSHI след 12 ноември скочи от по-малко от 10 милиона на повече от 20 милиона долара, което показва, че участниците на пазара виждат края на наградите на UNI като положително събитие за SUSHI. Що се отнася до децентрализирания обмен, това настроение е по-ясно отразено в промените на TVL в DeFi – т.е. доставчиците на ликвидност са прехвърлили средствата си от Uniswap към SushiSwap или други проекти за земеделско производство.

Централизираните борси се възползваха от излъчването на Uniswap

Излъчването на Uniswap от 400 UNI (на стойност 1200 долара по това време) създаде вълна от настроения на FOMO на 17 септември, тъй като всички искаха да получат своите UNI награди. Веднага след това редица централизирани борси веднага изброиха UNI. OKEx дори предлага пълен набор от инструменти за търговия с UNI – включително спот търговия, маржин търговия, суап търговия и вечни суапове с маржови маржове. Обемът на търговия на UNI достигна изненадващо високо ниво на централизирани борси.

Яростта на дребно през втория ден от пускането на пазара утрои цената на UNI и увеличи обема на спот търговията до 284 милиона UNI, или около 2 милиарда долара, в седем избрани борси, според данни от Kaiko. На този ден спот обемът на UNI на OKEx беше 1.2x от обема на спот търговията на BTC. На Binance това число беше 2.11x. Това е много впечатляващ обем за алткойн и говори за търсенето на маркера за управление на децентрализираната борса на пазара.

Въпреки че изброяването на UNI допринесе за изключително високи обеми на търговия за централизирани борси, обезумелият обем продължи само седмица. От 26 септември обемът на UNI за спот търговия рязко спадна. Възстановяване на обема на търговията се случи след 5 ноември, но все още е далеч от първата седмица на търговия.

Въпреки че UNI е включен в списъка за най-кратък период от време на централизирани борси сред 10-те разгледани монети, тенденциите в цените и обема му показват типичния цикъл за DeFi токен – а именно бързо покачване до постепенно охлаждане, последвано от разумно възстановяване . Само за два месеца UNI премина през този цикъл.

CEX се възползва от огромния обем на UNI в средата на септември. Източник: Kaiko, OKEx

CEX се възползва от огромния обем на UNI в средата на септември. Източник: Kaiko, OKEx

Централизираните борси предоставят на DeFi инструменти за хеджиране и места за теглене

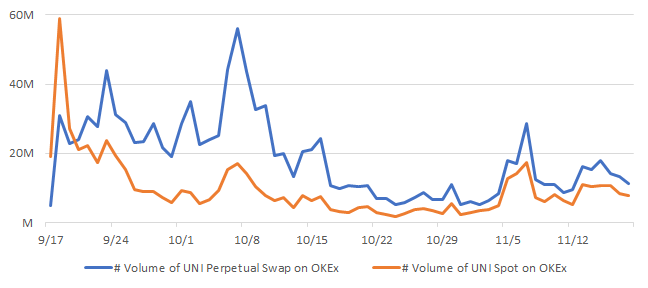

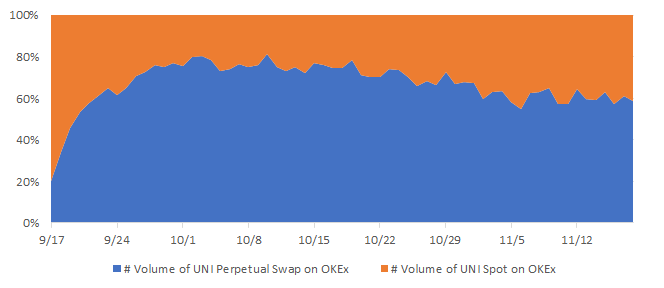

При сравняване на промяната в обема на търговията между UNI спот и вечните суап търговия на OKEx, ние забелязахме, че неговият обем е силно повлиян от разтърсващия пазара въздушен каскад на 17 септември и последващия процес на добив на ликвидност.

Обемът на UNI спот търговия надвишава обема на вечните суапове през първите три дни на търговия – не малък подвиг, като се има предвид, че суаповете могат да достигнат по-големи обеми чрез висок ливъридж. Това предполага, че много UNI награди са преместени от Uniswap към централизираните борси за целите на печеленето на печалба.

Големият обем на вечни суапове продължи по-дълго и достигна своя връх много по-късно. На 7 октомври обемът на суаповете достигна рекорд от 56 милиона UNI (по това време на стойност около 150 милиона долара) и поддържа дневен обем над 20 милиона UNI до 10 октомври, от друга страна , падна под 20 милиона UNI седмично след включването му и оттогава не е възвърнал това ниво. Нарастването на обема на суапа около 7 октомври може да е отражение на хеджирането на ликвидни миньори срещу недостатъка на добивите им, когато спот цената се възстановява.

Спотовият обем на UNI бързо намаля след изключителна първа седмица, докато високите постоянни обеми на суап продължиха много по-дълго. Източник: Kaiko, OKEx

Спотовият обем на UNI бързо намаля след изключителна първа седмица, докато високите постоянни обеми на суап продължиха много по-дълго. Източник: Kaiko, OKEx

Въпреки че общият обем на търговия с UNI значително е намалял, откакто е включен в списъка, процентът на спот търговията постепенно се е увеличил през втората половина на октомври. Това отчасти е индикация, че пазарните участници са разпознали стойността на Uniswap и са се опитали да запазят своята DeFi експозиция, като държат UNI жетони в очакване на висока възвръщаемост в бъдеще. Освен това много хеджиращи позиции бяха затворени с наближаването на края на добива на ликвидност на UNI.

С наближаването на края на добива на ликвидност на UNI търсенето на вечен суап намалява, докато обемът на спотовете постепенно се увеличава. Източник: Kaiko, OKEx

С наближаването на края на добива на ликвидност на UNI търсенето на вечен суап намалява, докато обемът на спотовете постепенно се увеличава. Източник: Kaiko, OKEx

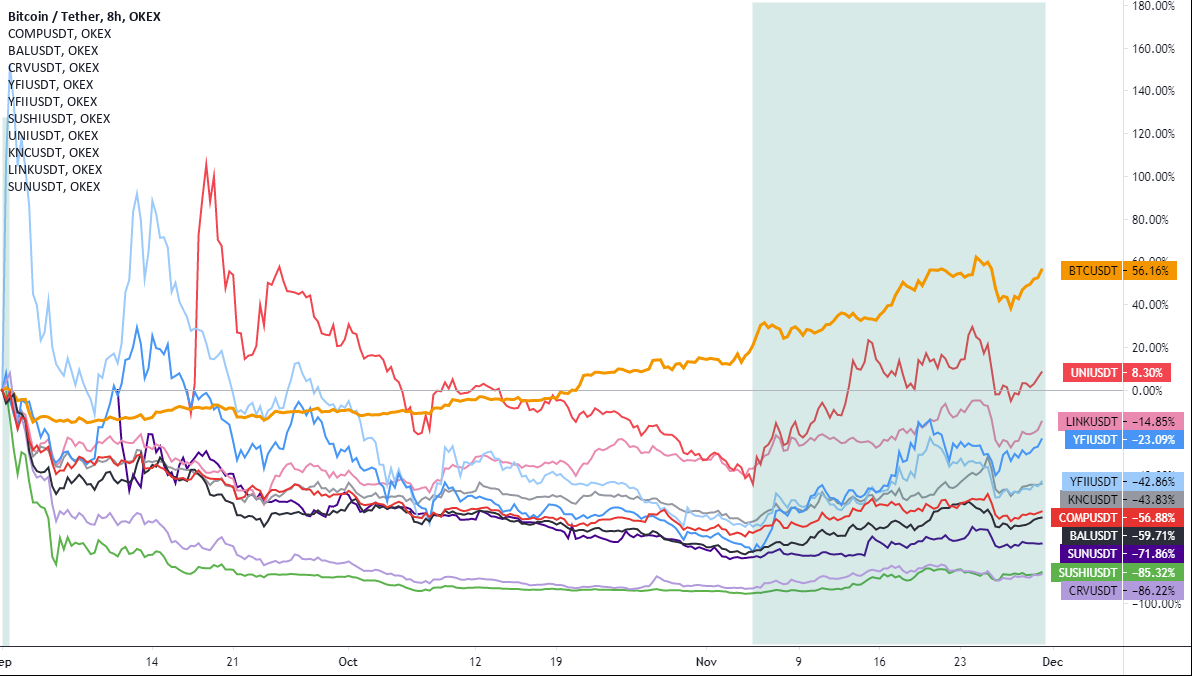

Към 29 ноември, силното покачване на UNI го направи единствения сред избраните 10 DeFi токена, които публикуваха положителен брой от 1 септември, въз основа на цената му след списъка OKEx от около $ 3,00. В същия времеви период много токени DeFi са загубили повече от половината от стойността си, докато BTC е спечелила 56%.

От 1 септември до 29 ноември всички избрани токени DeFi с изключение на UNI не успяха да извлекат положителна възвръщаемост, докато Bitcoin нарасна с 56% за същия период. Източник: TradingView

От 1 септември до 29 ноември всички избрани токени DeFi с изключение на UNI не успяха да извлекат положителна възвръщаемост, докато Bitcoin нарасна с 56% за същия период. Източник: TradingView

DeFi може да е тук, за да остане

След проучване на данните за търговия с DeFi през последните три месеца, видяхме, че новосъздадените токени за DeFi и рентабилност са изпитали цикъла на възход и пробив, често срещан сред новите класове активи. Възприятието на участниците на пазара за тези токени постепенно се измества от ирационално към рационално, тъй като те се опитват да идентифицират жетони с дългосрочна стойност. В резултат на това най-добрите токени DeFi достигнаха дъното през ноември. На 24 ноември обаче общата пазарна капитализация на DeFi нарасна, за да достигне скорошния връх от 19,2 милиарда долара – все още под, но много близо до нивото от началото на септември. Общата стойност, заключена в DeFi, също достигна рекорд от 14,3 милиарда долара по това време.

От бума на извличането на ликвидност през лятото до бързия спад в началото на есента и след това по-лекото възраждане през последния месец, можем да видим, че историята на децентрализираните финанси далеч не е приключила. С пълен цикъл на избухване на балончета, DeFi може да види подновен растеж и активност през следващите месеци.

OKEx Insights представя пазарни анализи, задълбочени функции, оригинални изследвания & подбрани новини от крипто професионалисти.