Ethereum 2.0 стартира, когато yearn.finance прави сливания, а експлойтът на oracle наранява Compound

DeFi Digest на OKEx Insights е седмичен преглед на децентрализираната финансова индустрия.

Снимка на пазара на DeFi

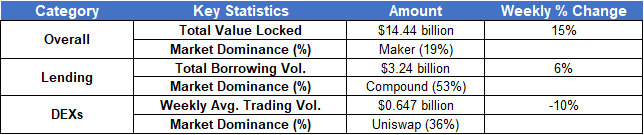

Децентрализираният финансов пазар бързо се възстанови от спада от миналия четвъртък. Няколко символа в сектора направиха нови върхове тази седмица. Като цяло общата стойност, заключена в продуктите на DeFi, се е увеличила с 15% на седмица до 14,44 млрд. Долара. Maker доминира с 19% от общата пазарна капитализация.

Средният седмичен обем на търговия на децентрализирани борси е намалял с 10%, което отчасти се дължи на голям спад в обема след експлоатацията на Oracle в протокола DeFi Compound. Преобладаването на обема на търговията на Uniswap е спаднало с 3% до 36%, тъй като конкурентът SushiSwap е видял отскок както в общата си заключена стойност, така и в цената на символа след новина за сливане с копнеж. финансиране.

Общата стойност, заключена в сферата на DeFi, нарасна тази седмица заедно с бързото възстановяване на цените на символите. Източник: DeFi Pulse и DeBank

Общата стойност, заключена в сферата на DeFi, нарасна тази седмица заедно с бързото възстановяване на цените на символите. Източник: DeFi Pulse и DeBank

Ethereum 2.0 успешно стартира Beacon Chain

В първия ден на декември, дългоочакваната надстройка за мащабиране на Ethereum 2.0 най-накрая стартира с пускането на Beacon Chain. Надстройката въвежда доказателство за участие в екосистемата Ethereum и създава вериги от парчета за увеличаване на капацитета на мрежата и подобряване на скоростта на транзакциите.

Според данни от BitInfoCharts дневният обем на транзакциите в Ethereum остава над 1 милион за продължителен период от време след бума на добива на ликвидност през юли. На 17 септември той достигна рекордно ниво от 1,4 милиона транзакции.

Тъй като потребителските дейности в Ethereum скочиха нагоре, мрежата изпитва тесни места. Таксите за газ скочиха, което доведе до нарастване на таксите за транзакции до над $ 14 на транзакция за прост трансфер – намаляване на достъпността на DeFi за по-широко население. По този начин Ethereum 2.0 е от решаващо значение за разширяването на капацитета на мрежата.

Броят на ежедневните транзакции в Ethereum остава над 1 милион за пет месеца. Източник: BitInfoCharts

Броят на ежедневните транзакции в Ethereum остава над 1 милион за пет месеца. Източник: BitInfoCharts

Yearn.finance обявява пето сливане със SushiSwap

В първия ден на декември основателят на yearn.finance Андре Кроне обяви, че екипът му е влял в сливане със SushiSwap, за да комбинира своите ресурси за развитие. Освен това Sushiswap ще помогне на yearn.finance да стартира своя предстоящ проект Deriswap, който ще комбинира суапове, опции и заеми в една платформа.

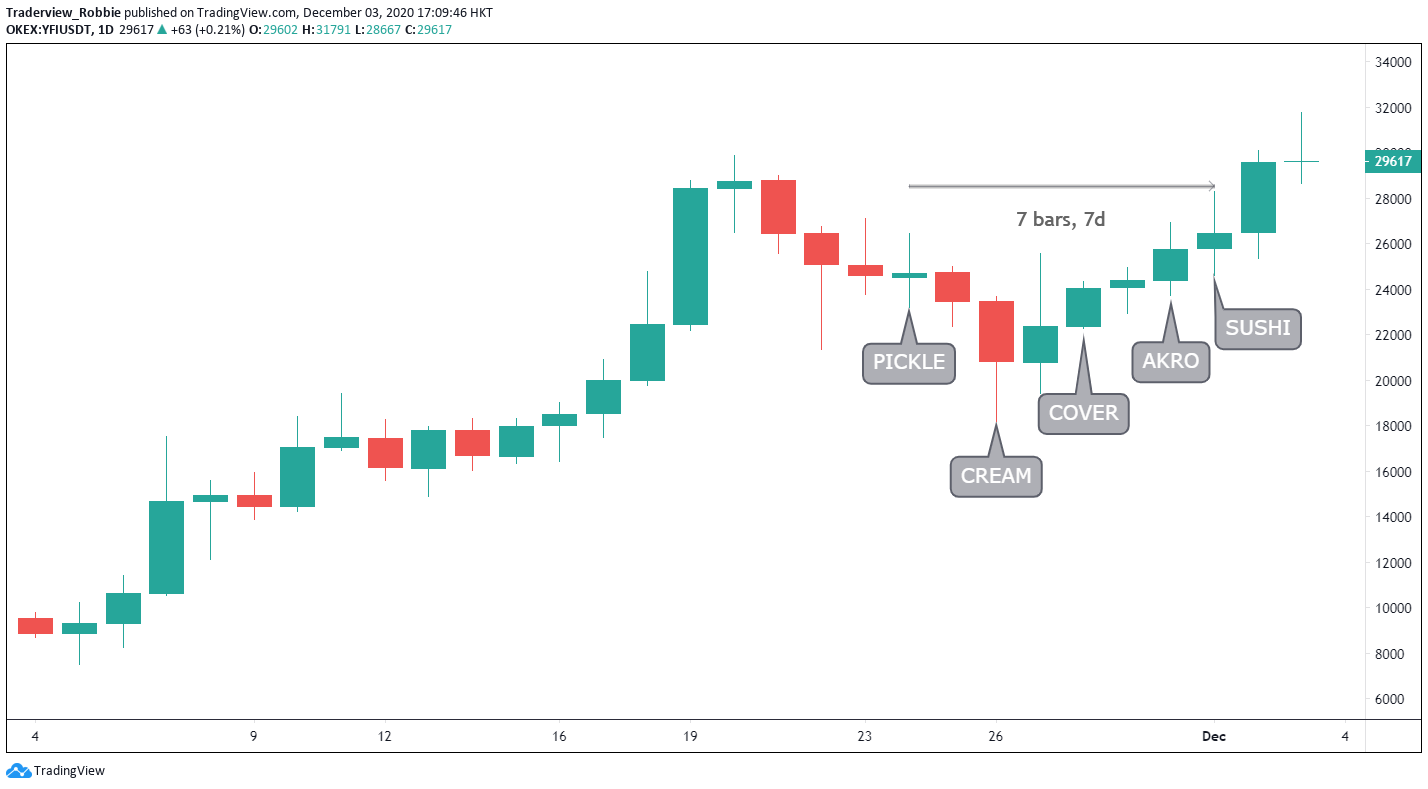

Yearn.finance наскоро обяви четири други сливания или партньорства – с Pickle Finance, Cream Finance, Cover Protocol и Akropolis.

Yearn обяви пет партньорства и сливания за една седмица. Източник: TradingView, OKEx

Yearn обяви пет партньорства и сливания за една седмица. Източник: TradingView, OKEx

След приключване на тези сливания, yearn.finance ще има възможността да изгражда по-сложни продукти в света на DeFi чрез няколко автоматизирани инвестиционни стратегии, автоматизиран маркет мейкър на SushiSwap, система за кредитиране и заемане на Cream Finance и застрахователни продукти на Cover Protocol.

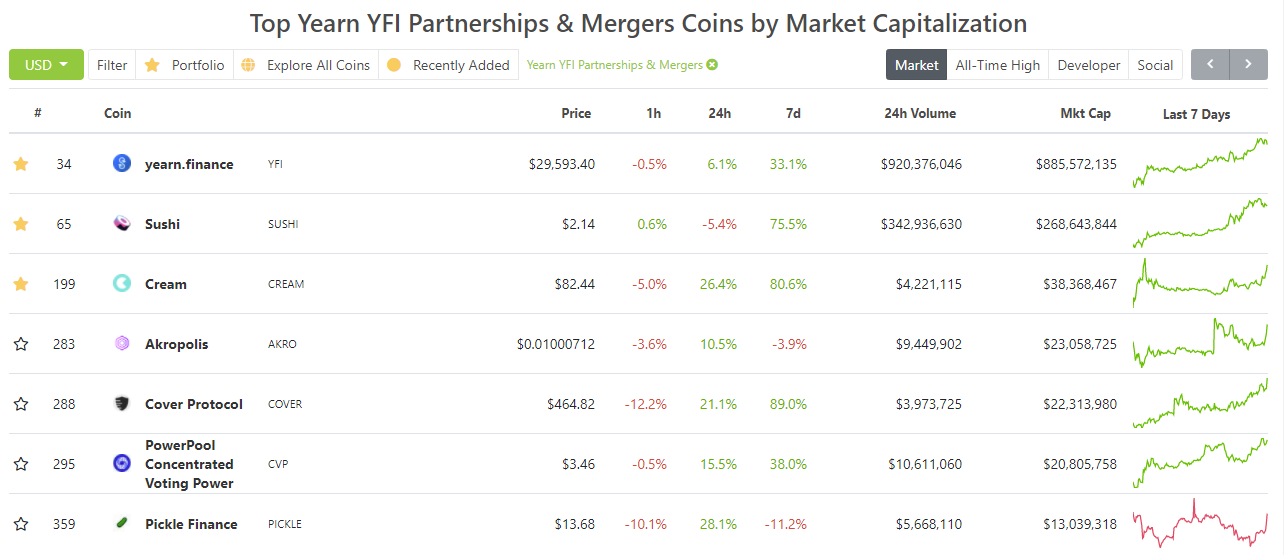

Пазарът изглежда купува агресивните движения на Андре, както се вижда от ценовото представяне на свързани жетони. Няколко от тях достигнаха нови върхове, невиждани от октомври, тъй като YFI отново достигна цените около нивото от 30 000 долара.

Цените на токените показват, че пазарът е положителен за агресивното партньорство на yearn.finance. Източник: CoinGecko

Цените на токените показват, че пазарът е положителен за агресивното партньорство на yearn.finance. Източник: CoinGecko

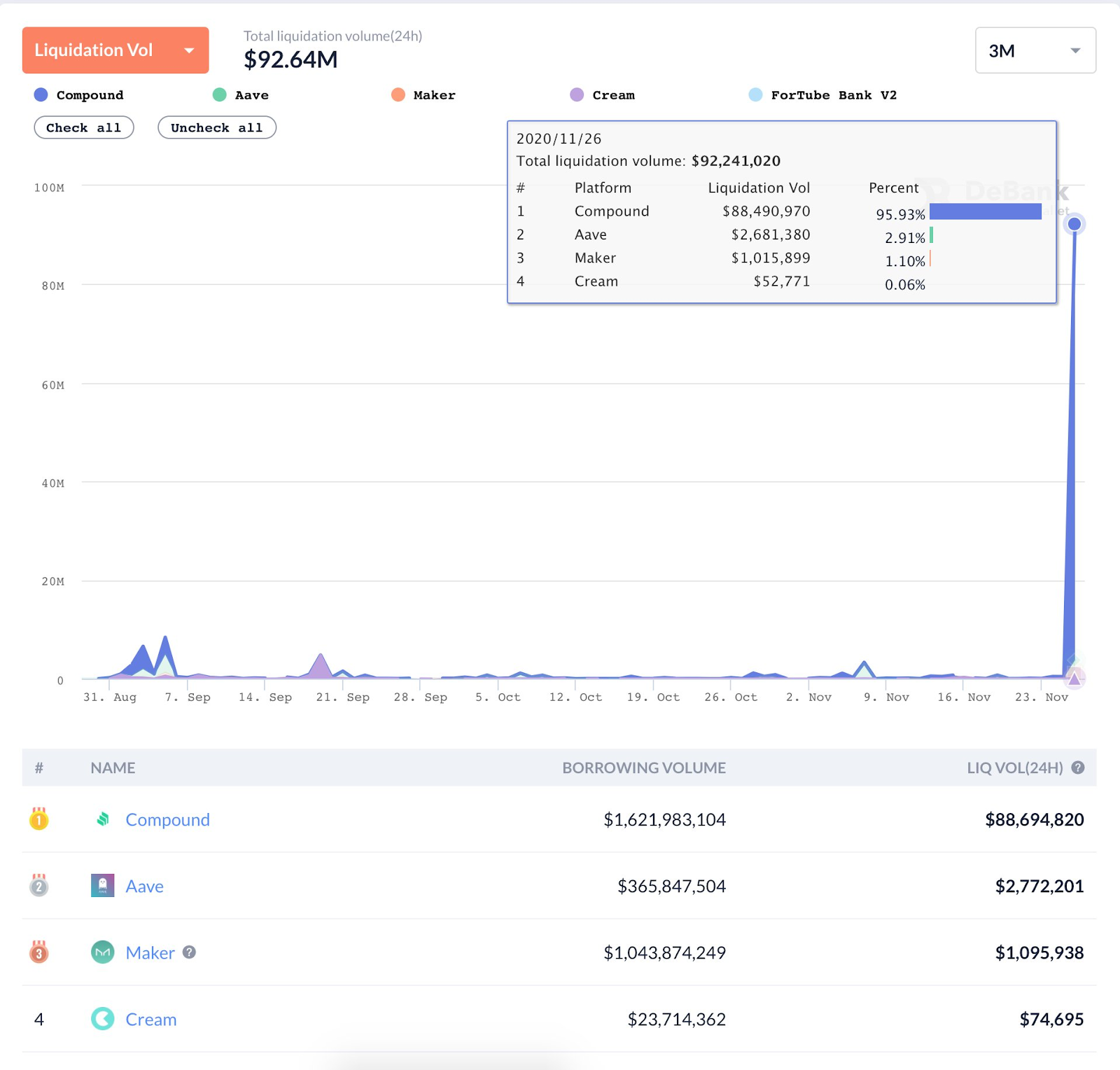

Съединението срещна експлойт на оракул

Данните от DeBank показват, че Compound, лидерът по кредитиране на DeFi, ликвидира близо 9 милиона долара на 26 ноември. Огромната ликвидация всъщност беше причинена от екстремни колебания в цената на DAI, стабилна монета, фиксирана към щатски долари, на Coinbase Pro. Цената на DAI започна да се увеличава около 8:30 сутринта UTC тази сутрин и достигна връх около $ 1,30. В резултат на това цената на DAI за Compound беше повлияна и доведе до ликвидации, тъй като оракулът на протокола директно цитира цената на DAI от Coinbase Pro.

Цената на DAI се колебаеше рязко за кратко в Coinbase Pro. Източник: Coinbase Pro

Цената на DAI се колебаеше рязко за кратко в Coinbase Pro. Източник: Coinbase Pro

Краткосрочна манипулация на цените може да бъде постигната чрез намеса в информационните източници на оракула и заблуда на цената по веригата. Големите колебания в цената на стабилния монети доведоха до значително намаляване на съотношението на обезпечението. След това това предизвика процес на клиринг. Минималното съотношение на обезпечението на DAI върху съединение обикновено е 75%.

В клиринговия механизъм на Compound има специален посредник, наречен ликвидатор, и всеки може да стане ликвидатор. Когато ликвидаторът установи, че процентът на обезпечението е твърде нисък, може да се задейства процесът на ликвидация. След това ликвидаторът може да вземе обезпеченията на кредитополучателя с отстъпка, като изплати заема за платформата.

В този случай ликвидаторът или нападателят е бил стимулиран с 5% отстъпка от стойността на обезпечените активи, което е механизъм от Compound за мотивиране на хората да станат ликвидатори.

Потребителите на Compound видяха ликвидации на обща стойност около 90 милиона щатски долара поради експлоатация на оракул. Източник: DeBank

Потребителите на Compound видяха ликвидации на обща стойност около 90 милиона щатски долара поради експлоатация на оракул. Източник: DeBank

Продължава проблемът с доверието, когато става въпрос за ценови оракули. В случая на Compound причината за ликвидациите може да е била, че използването на всеки единствен централизиран източник на данни като ценови оракул е рисковано – въпреки че изобретателят на Uniswap, Hayden Adams, не мисли така.

OKEx Insights представя пазарни анализи, задълбочени функции, оригинални изследвания & подбрани новини от крипто професионалисти.