Pollastre o l’ou

Hi ha hagut llargs debats sobre les víctimes, “quin va ser el primer? El pollastre o l’ou? ”

Al món comercial, sí, hi ha el mateix dilema: “el preu o el volum?”. Com que aquests dos són factors principals per als mercats tradicionals i s’apliquen exactament a les perspectives de negociació i gestió de riscos d’actius digitals (que fins i tot necessiten més estudi i investigació), vam optar per comprovar-ne la relació, inclòs l’interès obert..

L’anàlisi de tendències o direccionals ha suggerit anàlisis basades en patrons de paparres, que busquen senyals de compra i venda. Té implicació, tot i que és difícil de capturar, reproduir i aplicar els resultats passats, al mercat actual amb un cert nivell de confiança en l’execució amb un senyal determinat, en el qual es negocia un ritme ràpid, fins i tot 24 hores, al món dels actius digitals. A més, les investigacions i articles empírics al mercat regulat mostren una relació menor o nul·la entre el preu i el volum. Tanmateix, ho vam intentar, posant-nos en una posició humil i escèptica, amb la creença que hi podria haver un sant grial intacte.

Per a la vostra informació, hem examinat la mitjana mòbil diferencial, mòbil i qualsevol altra forma de mesurar les investigacions i obtenir resultats transparents. Tot i això, ens en quedem amb un de més senzill que, al final, encara mostra un fenomen interessant. Això serà fàcil de replicar per als lectors o usuaris d’OKEx per la seva gana comercial, horitzó de latència i factors personalitzats.

El més destacat

- Es torna a demostrar que el preu i el volum no tenen cap relació necessària en general.

No obstant això, el volum quinzenal de BTC mostra una feble correlació negativa amb tots els preus, cosa que crida l’atenció per a més investigacions.

- Els futurs quinzenals són els derivats menys negociats de tots els derivats de criptografia OKEx i estan menys connectats a altres venciments, segons el volum.

Tanmateix, tot i que és menys comercialitzat, té un paper en la turbulència del mercat.

- Com se sap, l’interès obert (OI) pot ser un indicador de preu.

–

Les correlacions basades en 5 minuts mostren una correlació força forta entre preus i interessos oberts.– Això implica idees comercials per a mercats seleccionats. Cal fer més exàmens.

– Com que la mida d’un mercat és menor, l’OI de futurs té una relació més estreta amb el seu preu.

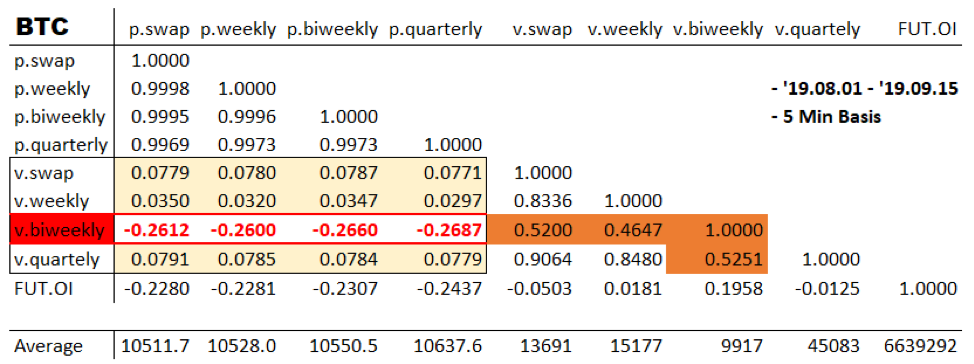

I. Mercat de derivats BTC

Nota

- p.xxx fa referència al preu de xxx i v.xxx per volum.

- FUT.OI és un interès obert agregat a tots els mercats de futurs amb un interval de temps determinat

Com es coneix per moltes investigacions anteriors sobre el mercat regulat, el volum té una relació gairebé nul·la amb el preu. Tanmateix, n’hi ha un que ens crida l’atenció.

- El volum de BTC quinzenals té una relació negativa feble i, fins i tot, feble en comparació amb altres volums en comparació amb els preus, planteja preguntes i impulsa a comprovar-les més.

– Com es mostra més amunt, quinzenalment és el producte menys negociat, en comparació amb altres derivats. Les variacions de volum de cada quinzenal provenen de la tendència general del mercat de derivats. Tanmateix, també es pot combinar amb les necessitats de cobertura del mercat en el moment de la fluctuació, la qual cosa significa passar al venciment més proper, a l’espera de les tendències finals o inverses..

- Tot i que el preu dels derivats de BTC mantindria una forta relació en la seva estructura de terminis (swap periòdic-setmanal-quinzenal-trimestral per base), el volum de quinzenals de BTC es mostra menys correlacionat, cosa que ajuda a qualsevol arbitratge de liquiditat juntament amb l’estratègia comercial bàsica. , si es trenca.

- L’interès obert dels futurs BTC mostra una relació negativa amb els preus. Comprovarem si això continuaria per a altres mercats.

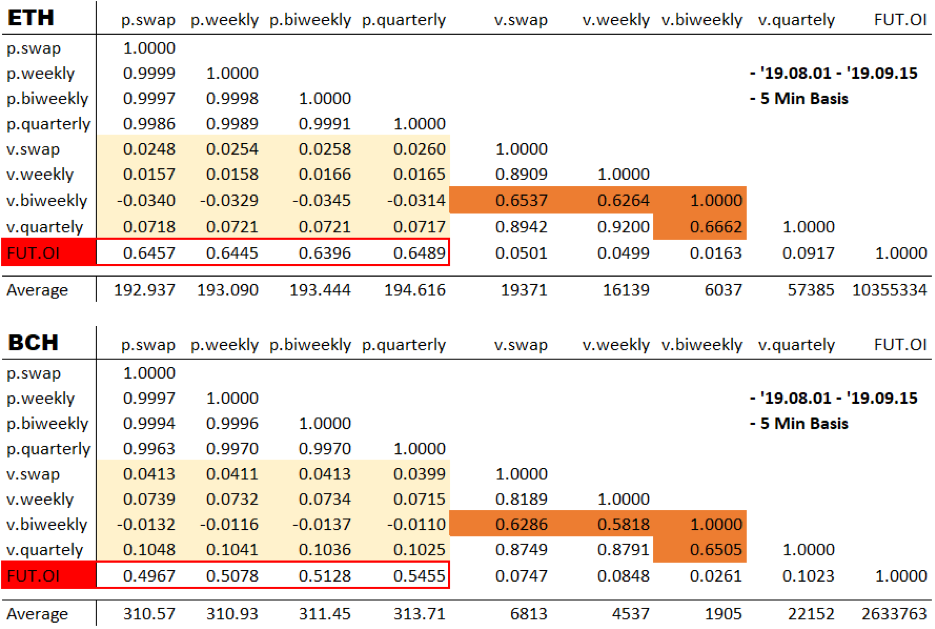

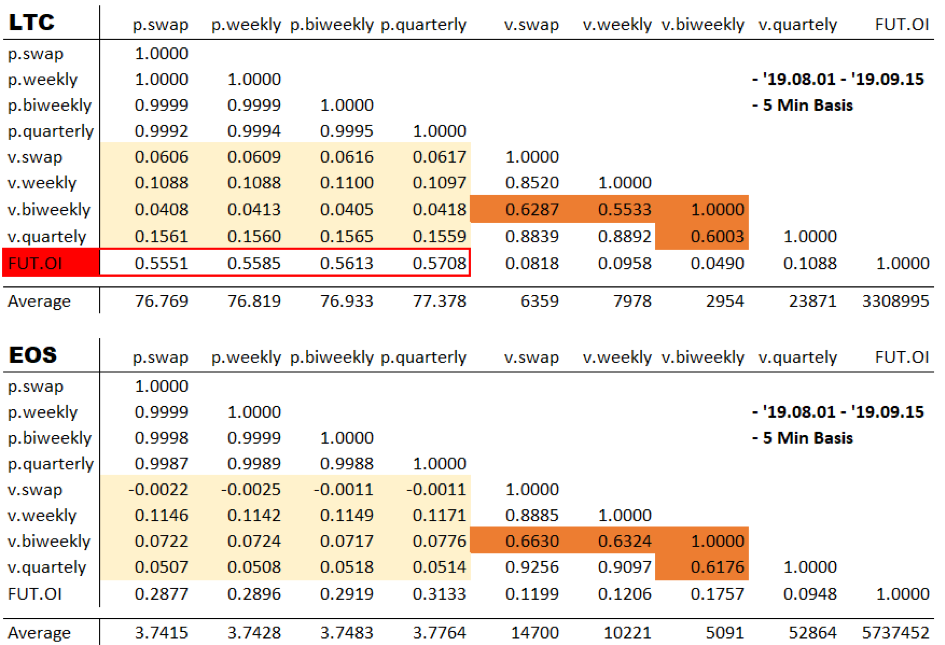

II. ETH, BCH, LTC & Mercat de derivats EOS

Hem classificat quatre símbols següents i les conclusions es detallen a continuació.

- Es torna a mostrar clarament, no hi ha relació de volum amb els preus.

- L’interès obert global de cada mercat de futurs té una relació positiva amb els preus, que es poden utilitzar com a indicador de negociació i gestió de riscos.

– Permeteu-vos també temps de resumir per què el mecanisme d’OI de BTC és diferent amb aquests quatre.

- La relació del volum quinzenal amb altres mostra resultats similars del mercat de derivats BTC.

– Variable, però al voltant del 0,6, que és una forta correlació pel que fa al nombre, tot i que en comparació amb altres, més feble.

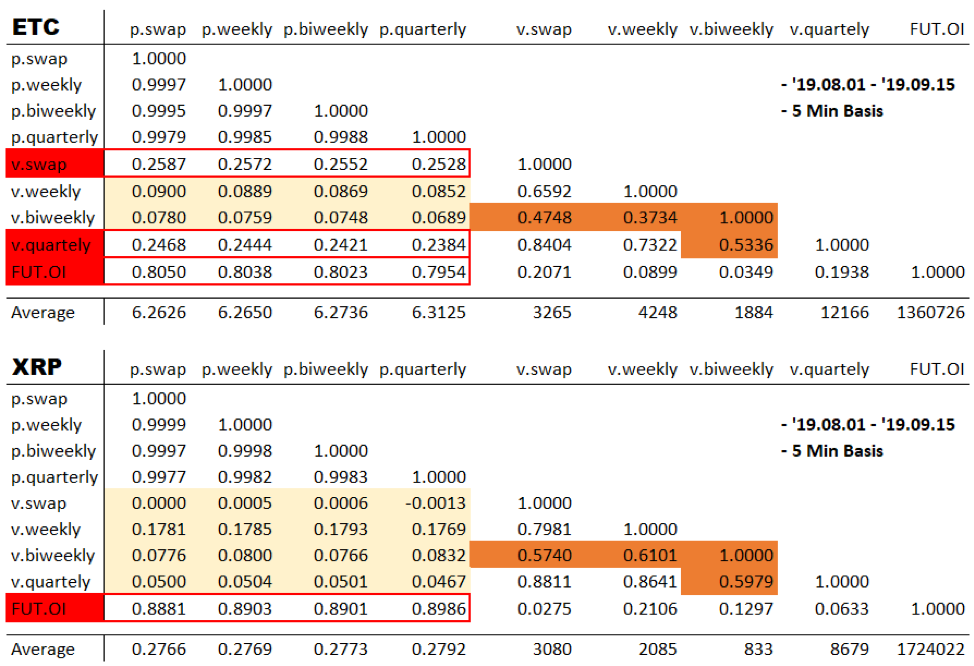

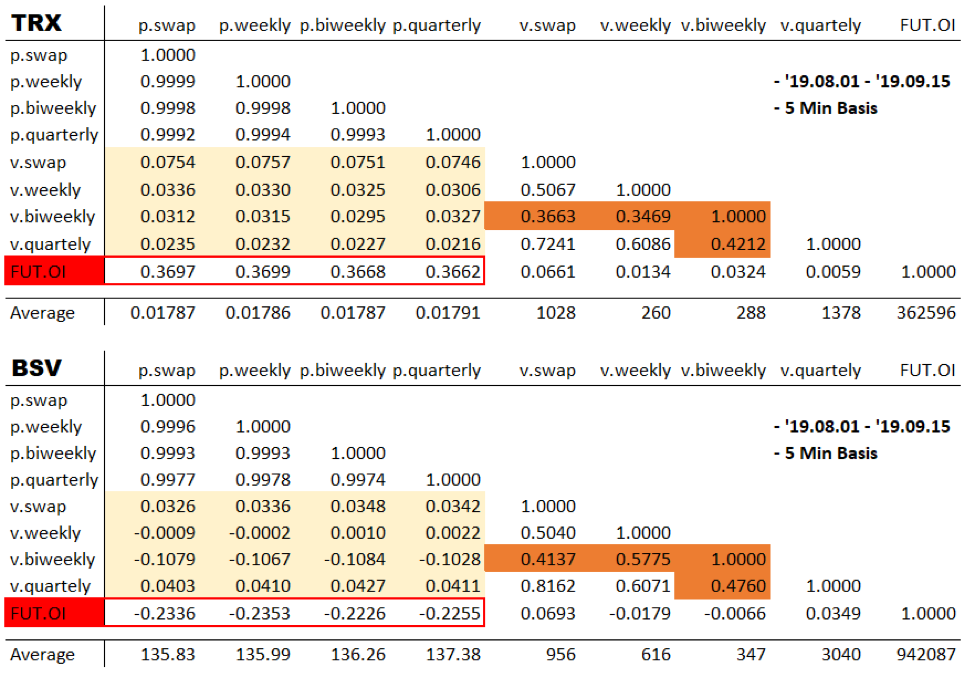

III. ETC, XRP, TRX & Mercat de derivats BSV

- ETC, XRP té una correlació més forta respecte a l’OI contra els preus.

– el que significa que les OI en aquests mercats tenen una confiança més gran en el senyal de negociació, i no pas un fals.

- Està interessat en veure el volum d’intercanvi d’ETC i tenir una relació (feble) positiva trimestral amb els preus.

- Els interessos oberts de TRX i BSV tenen una feble correlació positiva i fins i tot negativa amb els preus.

- Entre els quatre mercats anteriors que presenten mides de mercat menors en comparació amb l’apartat anterior, el volum quinzenal té una relació més baixa amb el volum d’altres venciments.

IV. Observacions

Podríem veure que les dades de volum quinzenals tenien indicacions sobre els mercats de futurs d’intercanvi perpetu OKEx. Això pot derivar del propòsit de cobertura en un accident de mercat, a l’espera que les tendències finalitzin o s’inverteixin al cel segur proper, encara que sigui difícil de resistir als canvis fonamentals.

Com que l’interès obert que s’utilitza en aquest informe són dades agregades, admetem que la precisió és menys forta. Per tant, admetem el seu límit i ens agradaria aprofundir en aquesta anàlisi separant el volum de negociació de compra / venda i el mateix per a interessos oberts a nivell de llibre de comandes en un futur proper.