AMA Recap: una revisió dels beneficis de la participació amb Staking Rewards

L’1 de maig ens feia molta il·lusió tenir a Mirko Schmiedl (conseller delegat &Cofundador) i Gleb Dudka (analista d’investigació) de Staking Rewards per a un debat Ask-Me-Anything (AMA) sobre Defi, més concretament, sobre com aprofitar l’aposta.

Staking Rewards és una empresa centrada en l’exploració d’actius de prova d’aposta i generadors de rendiment amb una llarga trajectòria a Crypto i la indústria minera. En proporcionar dades i orientacions, ofereix una plataforma que minimitza el risc d’inversió d’obtenir ingressos passius amb criptomonedes.

Aquesta AMA es divideix en dues parts, on es va demanar a Staking que compartís la seva opinió sobre Defi, seguit d’un apassionat Q en directe&A al nostre grup.

Secció 1

P1: Què és Spresa Rendavant?

A1: Mirko Schmiedl:

Staking Rewards és bàsicament el CoinMarketCap per a Staking i DeFi. A Stakingrewards.com podeu trobar totes les criptomonedes en què podeu invertir i obtenir ingressos passius mitjançant participacions, préstecs, masternodes, etc. Per a la majoria d’oportunitats d’ingressos passius, hi ha alguns proveïdors on podeu delegar o dipositar les vostres monedes. Aquests proveïdors juguen les monedes en nom vostre i comparteixen les recompenses obtingudes amb vosaltres.

Staking Rewards facilita la comparació de les diferents oportunitats d’ingressos passius i els proveïdors per a això. Seguim les taxes de recompensa extretes en temps real de la cadena de blocs i seleccionem tota la informació que necessiteu per trobar el millor proveïdor i començar a guanyar.

P2: Podeu compartir amb nosaltres alguns dels plans futurs, com ara el pla de desenvolupament de màrqueting i el pla d’activitats recent de l’equip de Staking Rewards?

A2: Mirko Schmiedl:

A Staking Rewards sempre hem estat a l’avantguarda per proporcionar les dades de participació més precises als nostres usuaris. Gairebé totes les xarxes de cadenes de blocs s’inicien o es mouen a la prova d’aposta. Al mateix temps, veiem un gran augment del mercat DeFi i creiem que hi pot haver algun tipus de competència.

Per tant, un pla important és traçar les dinàmiques entre participació i préstecs i facilitar als inversors la comprensió de les diferències i els riscos. Avui mateix hem llançat una nova secció DeFi a la nostra plataforma. Podeu consultar-la a https://www.stakingrewards.com/providers/defi

P3: D’on provenia la participació de la recompensa del subministrament total o de la comissió de transacció? I si s’acaba l’oferta total d’un testimoni, la recompensa de la participació encara funciona??

A3: Mirko Schmiedl:

1. A la majoria de xarxes de prova d’aposta hi ha una certa taxa d’inflació. Per tant, a cada bloc hi ha algunes monedes noves encunyades que s’afegeixen al subministrament total. Aquestes noves monedes s’estan distribuint als apostadors. Per tant, significa que l’oferta total global està augmentant, però com que la recompensa nominal té un nombre fix, significa que la taxa d’inflació efectiva va disminuint amb el pas del temps. (Recompensa del mateix bloc, però major oferta total = inflació decreixent)

A més, els Stakers reben els honoraris de transaccions de les transaccions que s’inclouen als blocs que validen.

És important esmentar que aquestes dinàmiques són molt matisades a totes les xarxes.

2. La participació funcionarà sempre que hi hagi incentius raonables perquè les apostes participin i mantinguin la xarxa segura. La majoria de les proves més grans de les xarxes de participació no tenen un subministrament màxim limitat. Però crec que una vegada que les comissions de transacció a la xarxa puguin cobrir de manera sostenible el llindar d’incentius, hi haurà pressió per reduir la inflació global de la xarxa mitjançant una decisió formal de governança.

P4: Com assegurem i incitem a una major descentralització dins de l’ecosistema en joc?

A4: Mirko Schmiedl:

Crec que hi ha tres coses importants que hem de tenir en compte per mantenir les xarxes descentralitzades i no estar corrompudes pels grups d’interès de les balenes.

1. Totes les xarxes Proof of Stake són molt joves i l’economia s’ha dissenyat sense referències del món real. Allà és important mantenir un enfocament prim als paràmetres econòmics. Hem de ser capaços de reajustar dinàmicament els paràmetres en funció de l’ús de la xarxa.

2. Per garantir una xarxa descentralitzada, hem de facilitar al màxim la participació i l’execució dels seus propis nodes per a tothom. L’eina fàcil, els llindars baixos i els riscos ajustats són importants per assegurar-nos que mantenim la fricció el més baixa possible.

3. L’últim que crec que s’hauria d’explorar més a propòsit són mecanismes per penalitzar les adreces o adreces IP amb determinats llindars de saldo. Per exemple. els beneficis podrien disminuir dinàmicament com més gran sigui el vostre saldo global. Això incentivarà els inversors a delegar als proveïdors d’infraestructures de base més petits.

P5: Com es poden diferenciar les empreses més petites d’apostes com a servei dels grans jugadors, com ara les borses que proporcionen serveis d’aposta (per exemple, Coinbase)? Hi ha perill de centralització? D’acordEx Participació el 2020, sí o no?

A5: Gleb Dudka:

De fet, hi ha un perill de centralització si, per exemple, els intercanvis centralitzats més grans havien de capturar la majoria del mercat de participació. Ho veiem actualment amb Binance i Loom, per exemple. Els intercanvis centralitzats poden oferir participacions amb comissions del 0% ja que guanyen diners a través d’altres mitjans com el comerç i l’objectiu principal és atreure el màxim d’actius i usuaris possible.

D’altra banda, els proveïdors d’apostes guanyen els seus diners mitjançant comissions o comissions d’aposta i, per tant, és poc probable que estiguin disposats a reduir les quotes a zero. Si hi ha massa apostes que volen obtenir taxes del 0%, això pot causar una amenaça de centralització.

Les maneres en què els proveïdors es diferencien són diversos serveis de valor afegit i una comunitat pròpia. Els serveis de valor afegit inclouen taulers d’interès, eines d’informes, exploradors de blocs, eines de liquiditat (vals de delegació, etc.). Okex ja participa en la participació i apareixerà properament a la nostra plataforma.

P6: Què tan segur és que Crypto Staking Vs manté Long Yerm a Trezor Wallets o que es mantingui a canvi? L ‘aposta condueix a la centralització de cryptocurrència i atambé jon augmenta la seva jonflacions?

També tinc un 51% d’atacs, les monedes PoS més comunes que PoW ?? La vostra opinió sobre aquest senyor.

A6: Gleb Dudka:

Depèn del que vulgueu dir "Caixa forta". Hi ha molts matisos. La majoria de les apostes (tret que es realitzin en borses centralitzades) no són custodials, de manera que podeu apostar directament des del vostre Trezor. Mantenir fons i apostar per un intercanvi implica confiança en l’intercanvi i, com diu el refrany comú, "no les vostres claus, ni les vostres monedes". Si pregunteu si l’aposta és més segura que no l’aposta (suposant que utilitzeu el mateix dispositiu o aplicació o ambdues coses) no és més segur, ja que en no apostar, la inflació es dilueix (com si hagués de mantenir els diners a sota del matalàs banc havien d’imprimir tones de fiat). Algunes cadenes de blocs impliquen una reducció, de manera que si jugueu amb un proveïdor de participació deshonest o dolent podeu perdre un percentatge de la vostra participació.

Participar de forma segura sovint implica triar un proveïdor de participació fiable, nosaltres, com a StakingRewards, ajudem amb això. La participació i la inflació sovint es connecten de manera que hi ha una relació inversa entre la relació de participació i la inflació. El protocol vol garantir la seguretat de la xarxa, cosa que s’aconsegueix amb una proporció de participació més elevada, per tant, si la proporció de participació és petita, la xarxa té una inflació més elevada per incentivar la participació de més titulars de fitxes. A mesura que augmenta la ràtio de participació, el protocol disminueix la inflació i disminueix els incentius per participar. D’aquesta manera, els protocols s’autoequilibren.

Respecte a la centralització i un 51% d’atac. No hi ha antecedents d’atacs del 51% a PoS (que per cert són del 33%, ja que amb un 33% + és suficient per controlar la xarxa), de manera que no podem dir fins a quin punt són comuns (fins ara cap). Amb PoS és més fàcil detectar un 33% d’atacs o si algú s’acosta a arribar al 33% (això és molt més difícil a PoW).

L’avantatge clau de PoS en tractar amb atacants en comparació amb PoW és que a PoS, la majoria de la xarxa (66%) pot votar per forçar l’atacant, on l’atacant perd totes les seves fitxes, de manera que només la inversió del dolent és cremat. A PoW per recuperar-se d’un atac del 51%, s’ha de canviar l’algorisme subjacent de la xarxa, castigant o destruint la inversió tant de nois bons (49%) com de dolents (51%). Hi va haver algunes situacions a Testnet incentivades per Cosmos on un validador mitjançant el sistema de registre de jocs es va apropar al 33% de la quota, i la resta de la comunitat el va forçar, eliminant l’amenaça.

P7: Sé que DeFi és millor que el finançament centralitzat, però necessita accés a Internet per accedir-hi. Aleshores, com poden accedir a DeFi les persones dels països menys desenvolupats, on tenen accés limitat a Internet??

A7: Gleb Dudka:

Hi ha dos problemes diferents. L’accessibilitat a Internet als països menys desenvolupats és un problema d’infraestructura i telecomunicacions. La promesa de DeFi mai va ser portar internet a totes les llars del món. Això millora bastant ràpid, però, pel que sé.

El segon problema està en un sistema financer, ja que es disposa de mitjans bàsics de comunicació (telèfon, internet). Per cert, mPesa a l’Àfrica (crèdits de telefonia mòbil, transferibles per SMS, que es va convertir en quasi moneda en alguns llocs) podria ser un exemple de la primera aplicació de DeFi o moneda digital. En molts països menys desenvolupats, les tecnologies solen fer granota. Això vol dir que és molt car per exemple. construir una sucursal bancària local petita en un poble, tot i que, en estar connectada a la banca digital, o millor a DeFi, la gent pot saltar-se el pas de la banca perquè sigui física, saltant així aquesta etapa. Com que l’accés bàsic a Internet i el DeFi són (a més de poques excepcions) sense permisos, l’accés a un telèfon intel·ligent bàsic i Internet equival a l’accés a l’ecosistema financer mundial. Així, es pot demanar prestat, prestar, negociar, etc. i, en general, tenir un paper en les finances mundials.

Q8: DeFi ha evolucionat des d’un moviment a la faceta bàsicament de més ràpid creixement i més accessible de la indústria blockchain. Al vostre parer, creieu que tenim un risc de saturació?

A8: Mirko Schmiedl:

DeFi és definitivament un dels temes més candents en aquest moment. De totes maneres, no crec que DeFi sigui fàcilment accessible encara. Hi ha hagut algunes explotacions i encara no se sap fins a quin punt són segurs i fiables els protocols. És una cosa que hem superat i que trigarem probablement molt més en arribar a un punt on puguem dir que DeFi és ara fàcilment accessible. Hi ha molts obstacles de seguretat i UX que hem de solucionar.

Per tant, crec que DeFi tot just comença a ser un tema considerable. Suposo que estem anys lluny d’una saturació real del mercat DeFi. No només en termes d’usuaris i adopció, sinó també en termes de protocols, productes i eines.

Les dades de DeFi encara són molt inaccessibles i des de Staking Rewards ens complau contribuir a aquesta necessitat i fer-la més accessible i comprensible per als usuaris un pas rere un altre..

P9: Quins avantatges i desavantatges té DEFI en comparació amb el finançament tradicional?

A9: Mirko Schmiedl:

El principal avantatge de DeFi és que els mecanismes del sistema financer són totalment transparents i verificables. És més fàcil i més fiable comprendre certes condicions si tot és obert i accessible.

El mercat està obert a tothom al món i no hi ha grans obstacles per participar als mercats monetaris. Podem entendre millor certes dinàmiques del mercat i implementar reajustaments que corresponen a l’ús real de la xarxa en temps real.

Crec que això proporciona a l’ecosistema de finances descentralitzades un avantatge competitiu respecte a les finances centralitzades, on la majoria de coses passen a porta tancada. DeFi és un món de col·laboració i espais oberts per construir un nou sistema que es correspongui dinàmicament amb les necessitats reals de l’economia i de les persones.

P10: DeFi és ara un dels temes més rellevants de l’espai blockchain. Podeu compartir amb nosaltres les vostres opinions sobre DeFi? Creieu que DeFi alterarà el sistema financer existent? Què és l’enfocament de Staking Rewards cap al sector DeFi?

A10:

Mirko Schmiedl:

DeFi és un dels sectors més apassionants del món de la cadena de blocs, és un cas d’ús fascinant de la tecnologia, ja accessible. De tota manera, DeFi és extremadament immadur i les finances tradicionals ja comencen a sentir competència.

Al final, crec que DeFi i CeFi esdevindran interoperables i es fusionaran en un sol ecosistema financer. És inevitable que les finances tradicionals adoptin alguns mecanismes que funcionin per obtenir finançament descentralitzat i que n’adopti. Al mateix temps, hi ha certes limitacions en el finançament descentralitzat, on els desenvolupadors d’aplicacions probablement implementaran certes passarel·les centralitzades per millorar l’experiència general i l’adopció..

A Staking Rewards facilitarem que els usuaris puguin accedir al mercat DeFi trobant les oportunitats més atractives per obtenir ingressos passius..

Seguim centenars de xarxes i protocols que permeten obtenir interessos dinàmics i educem els usuaris amb els avantatges i els riscos en fer-ne ús..

A curt termini, serà totalment aclaparador per als usuaris minoristes entendre les mil oportunitats diferents, com ara apostar, prestar, etc. i Staking Rewards facilita trobar les recompenses més altes per al risc més baix..

Gleb Dudka:

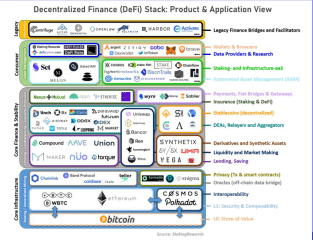

Ara mateix també estem escrivint una sèrie DeFi. Aquí teniu un teaser per a l’article, que és la nostra idea sobre la cartografia de tot l’ecosistema DeFi:

Secció 2 – Preguntes AMA en directe

P1: La confiança és molt important a les empreses, cosa que fa que els inversors, els clients i els usuaris se sentin segurs quan participen en Staking Rewards?

A1: Gleb Dudka:

Un cop més, no oferim aposta i no tenim cap testimoni d’aposta. Proporcionem dades sobre l’espai de joc i de definició.

P2: Quin és el full de ruta de desenvolupament de Staking Rewards per al 2020?

A2: Mirko Schmiedl:

El 2019 ha estat l’any en què la prova d’aposta es va popularitzar, de manera que hem construït les nostres mètriques i eines per analitzar tot això al nostre lloc web. Per al 2020, doblarem això i, a més, desenvoluparem més mètriques i eines per a DeFi i els tipus de préstec.

P3: què en penseu sobre com podem convèncer o atreure la gent a fer servir Defi per sobre de les finances tradicionals?

Creieu que les recompenses d’aposta poden ser una ajuda en això?.?

A3: Gleb Dudka:

Els tipus de DeFi són molt atractius en comparació amb els tipus de finançament heretats (molts bancs tenen tipus d’interès negatius, a Alemanya els bons a llarg termini ja són negatius). A Staking Rewards, com a proveïdor de dades DeFi fiable, donarem suport als inversors amb dades i eines precises perquè puguin conèixer i accedir a les millors oportunitats de guanyar ingressos passius.

P4: Teniu previst afegir més monedes? Hi ha altres programes que vulgueu crear per atraure inversors a utilitzar Staking Rewards?

A4: Mirko Schmiedl:

Intentarem totes les monedes que siguin rellevants per a l’ecosistema i que tinguin un gran interès per part de la nostra comunitat. Facilitant l’estimació i predicció de rendiments de participació. Altres programes són, per exemple, l’avançada Staking Calculator que construïm i molts articles i investigacions que fem i publiquem públicament al nostre lloc web.

P5:

1. Considera que la participació intentaria contra la descentralització en una plataforma? Si les grans apostes prenen el control de les decisions … com ho podria impedir una plataforma que tingui la característica d’apostar?

2. Es mostra CADA consens PoS sobre les recompenses d’aposta? Quin és el procés per enumerar-ne un?

A5: Mirko Schmiedl:

1. Crec que és important implementar mecanismes que impedeixin una gran centralització a les xarxes. Per exemple. Tezos té els requisits mínims de bons, de manera que necessiteu un cert llindar de fons propis per acceptar delegacions addicionals i acumular poder de vot. Una cosa així és útil per descentralitzar encara més les xarxes.

2. Estem intentant enumerar totes les monedes PoS, però es recomana als projectes que es posin en contacte amb nosaltres perquè puguem assegurar-nos que només oferim la informació més precisa treballant estretament amb elles … els requisits són que el projecte tingui un disseny d’incentius transparent i verificable … es poden aplicar directament al nostre lloc web o contactar amb nosaltres al nostre grup de telegrames.

P6: quantes monedes ha emès #Staking Rewards i és suficient per al pla a curt termini de l’equip?

A6: Gleb Dudka:

No emetem cap fitxa de participació, som proveïdor de dades i API. Venem espais publicitaris tokenitzats (NFT, token no fungible), però aquest és un model de negoci força tradicional i no implica aposta.

P7: a la vostra plataforma, hi ha poca informació sobre DeFi. Com teniu previst avançar i aportar coses més interessants a DeFi a la vostra plataforma?

A7: Gleb Dudka:

Acabem de llançar la pàgina DeFi i estem en procés de creació de sèries d’articles dedicats a DeFi (la primera publicació ja està fora)

Q8: Quina diferència hi ha entre l’allotjament de jocs i de nodes & El ROI de participació és constant de tots els temps?

A8: Mirko Schmiedl:

Suposo que la pregunta principal és la diferència entre delegar i apostar directament. La participació significa que esteu executant els vostres propis nodes i que participeu directament amb la xarxa. Les recompenses són superiors a les de delegar, però heu de cobrir el cost de la infraestructura i assegurar-vos de mantenir-lo adequadament.

Delegar és molt més fàcil mitjançant l’ús d’un dels proveïdors de participació que apareixen al nostre lloc web https://www.stakingrewards.com/providers. Podeu mantenir el control total de les vostres monedes i només pagar una petita quota pels beneficis obtinguts.

El ROI de la participació canvia dinàmicament segons la quantitat de persones que paritiquen en la participació. Menys participació de persones = recompenses més altes

P9: Com avalueu el suport de la comunitat? Quina és la vostra estratègia de màrqueting i d’adopció massiva? Quin missatge voleu enviar avui a la comunitat a través d’AMA?

A9: Gleb Dudka:

Creiem que el suport de la comunitat ha estat excel·lent fins ara i, de fet, podem presumir de molts usuaris actius al nostre lloc. Creiem que la transició de l’ETH a PoS augmentarà l’interès del públic en general per la participació, cosa que impulsaria una major adopció tant de la participació com de DeFi, ja que més la veuran com a producte de renda fixa. El nostre principal objectiu avui era compartir la informació i les eines disponibles al nostre lloc perquè els usuaris puguin modelar i predir millor els seus ingressos passius i trobar-ne les millors oportunitats..

P10: Quin estàndard escolliu que una moneda s’aposte a la vostra plataforma? Quins avantatges hi ha quan participeu a la vostra plataforma?

A10: Mirko Schmiedl:

El nostre lloc web és una tercera plataforma independent per fer un seguiment de les taxes de participació i de préstec a totes les xarxes … no proporcionem cap servei de participació directament, sinó que destaquem la participació amb un dels proveïdors que figuren al nostre lloc web … el nostre lloc web ho fa és fàcil trobar les millors oportunitats de participació i proveïdors

P11: Quines són les diferències clau entre els contractes intel·ligents i els contractes en viu? Són millors els contractes intel·ligents??

A11: Gleb Dudka:

Si amb contractes en directe es refereix a contractes del món real, la diferència és que els tradicionals no són digitals, per tant no són programables i, per tant, les aplicacions no poden interactuar directament amb aquests. Un cop digitalitzats els contractes (segons un determinat estàndard, per exemple, actus, deon digital), podem esperar que permetin nous models de negoci i productes financers..

P12: Quina fiabilitat té la vostra API per oferir només informació i dades fiables i fiables??

A12: Mirko Schmiedl:

Al mercat actual, la nostra API és la més fiable per obtenir els índexs de participació i totes les mètriques de participació. recobrim més de 100 xarxes amb integració de dades de blockchain en viu i tenim el nostre propi algorisme per assegurar-nos que les dades siguin correctes.