Jay Hao: Reconstruir el sistema monetari global en un món desequilibrat

El 23 de març, a mesura que la pandèmia COVID-19 continuava intensificant-se a tot el món i els mercats financers continuaven caient en picat, la Reserva Federal dels Estats Units va introduir ràpidament una nova política per a la sorpresa del món: Quantitative Easing Infinity (també conegut com QE Infinity) per proporcionar liquiditat al mercat. . És una mesura efectiva? Augmenta la liquiditat interbancària tal com va afirmar la Fed en la seva recent declaració que inclourà valors comercials amb garantia hipotecària en la seva compra. Això canvia el paper del Banc Central del “darrer prestador” al “darrer comprador”. Així, teòricament, els bancs poden emetre tants préstecs hipotecaris com vulguin i deixar els riscos a la Fed, solucionant el problema dels préstecs als bancs, a més de reduir els costos de finançament i alleujar la pressió de devolució del deute de moltes empreses..

Però la pregunta és: QE Infinity és la cura per a aquesta crisi? Tots sabem que l’arrel d’aquesta caiguda va ser el pànic del mercat causat per l’empitjorament de la pandèmia i l’enfonsament del preu del petroli. A mesura que el nou coronavirus continua empitjorant, les activitats de producció mundial s’aturen, cosa que provoca una economia lenta i augmenta cada dia les fallides d’empreses. El tancament econòmic és el nucli de la recessió actual. Injectar liquiditat al mercat mitjançant QE infinit és com donar més nutrició a un pacient crític – no funcionarà únicament. Fins i tot si es millora la liquiditat, les fàbriques encara no podran reprendre la producció i el pànic al mercat no desapareixerà. En canvi, el govern hauria d’implementar mesures més proactives per controlar la propagació del coronavirus i donar suport a les activitats econòmiques per tal de restablir la confiança del mercat..

La setmana passada vaig assenyalar que el QE de la Fed no només és un senyoriu al món, sinó també un alleujament de la seva pròpia pressió de amortització del deute, i ara fins i tot han anat fins a l’infinit de QE. Aquí es fa una pregunta: com fa la Fed que pagui la resta de països per la crisi del seu propi país??

Des que el col·lapse del sistema Bretton Woods i dels acords de Jamaica es va establir a la dècada de 1970, el dòlar nord-americà ja no està vinculat a l’or i el seu valor es torna lliure, però el domini del dòlar no va parar. Des dels anys vuitanta, el dòlar circula pel món així:

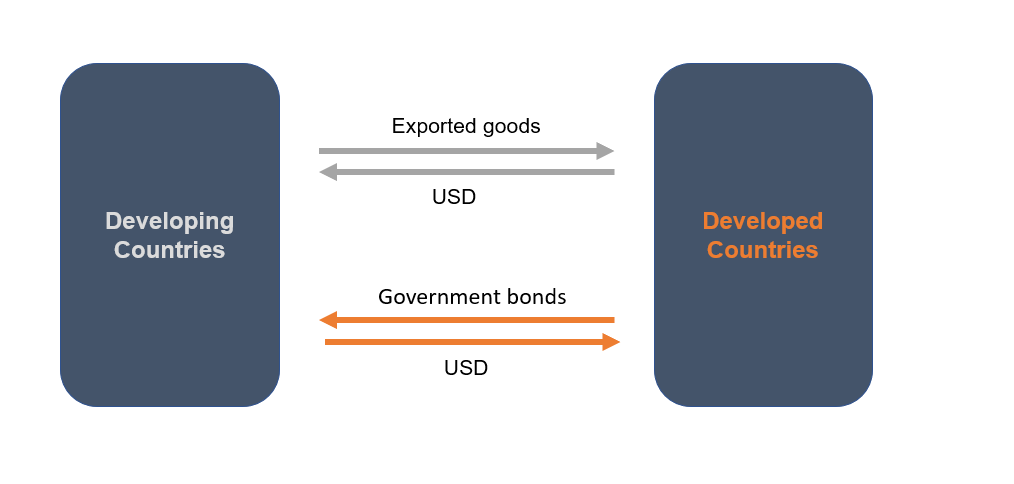

- 1.Des de països desenvolupats a països en vies de desenvolupament: Per tal de promoure el creixement econòmic intern, els països en desenvolupament han de desenvolupar vigorosament les seves indústries exportadores i exportar grans quantitats de mercaderies als països desenvolupats a causa del consum intern insuficient..

2.Des dels països en desenvolupament fins als països desenvolupats: El nom del joc d’exportació dels països en desenvolupament fa baixar els tipus de canvi per mantenir l’avantatge del preu de les seves pròpies mercaderies. Per aquest motiu, els bancs centrals dels països en desenvolupament han d’intervenir en el tipus de canvi comprant una gran quantitat de bons públics emesos pels països desenvolupats per mantenir uns tipus de canvi favorables, i el dòlar torna als països desenvolupats..

3. A mesura que els països en desenvolupament compren bons del tresor dels Estats Units, el dòlar torna als països desenvolupats. Llavors, els països desenvolupats poden utilitzar els fons per tornar a comprar béns de països en desenvolupament.

Per ajudar-vos a comprendre millor l’anterior, mireu aquest exemple. Un pagès va vendre el seu menjar durament guanyat a un propietari i el propietari li va pagar amb una nota de Benjamin, que en realitat costa 10 centaus de dòlar, com a 100 dòlars. Aleshores, l’agricultor va utilitzar la nota per comprar una fiança de baix interès al propietari. Després d’això, el propietari es va endur aquesta nota de 100 dòlars per comprar menjar al pagès.

Es tracta d’una mena d’explotació intangible: els països desenvolupats poden pagar costos excessivament baixos per comprar productes bàsics produïts pels països en desenvolupament a costa de la salut i el medi ambient dels ciutadans d’aquests darrers. Pitjor encara, els països en desenvolupament s’enfronten a un problema més difícil: la devaluació del dòlar. Mentre la Fed pugui imprimir diners amb les seves anomenades eines de política monetària, els països en desenvolupament no podrien haver d’afrontar el risc de reduir els actius de divises. Igual que l’exemple anterior, tot i que els agricultors van comprar un bo de 100 dòlars al propietari, un any després, amb 100 dòlars, només podrien comprar mitja bossa d’arròs en lloc d’una bossa.

Sigui com sigui, en virtut d’aquest sistema monetari, els països desenvolupats també s’enfronten a greus reptes. Com que els països en desenvolupament poden gaudir d’un avantatge comparatiu amb una millor qualitat dels productes a baixos costos, debilita la competitivitat dels països desenvolupats, cosa que provoca una disminució de la seva indústria manufacturera. Com a resultat, molts treballadors domèstics als Estats Units van perdre la feina els darrers anys. Allà és on són infames "Cinturó d’òxid" entra, per altra banda, aquesta situació va beneficiar la indústria dels serveis financers. En particular, les empreses de Wall Street han guanyat molts diners en el procés de globalització.

El fracàs del sistema monetari mundial va provocar desequilibris entre les economies de tot el món, la desigualtat en la distribució i l’augment de "desglobalització" i populisme. Per tant, no té cap sorpresa veure com Donald Trump pren la presidència i les forces europees de dreta emergents, que s’entrellacen amb raons econòmiques profundes..

Davant d’un món tan desequilibrat, com podem transformar l’actual sistema monetari global?

El problema fonamental del fràgil sistema monetari rau en l’hegemonia d’una moneda sobirana sobre d’altres. Per superar-ho, hem de considerar un nou sistema monetari, una moneda super-sobirana. De fet, la idea de la moneda super-sobirana existeix des de fa molt de temps. Als anys 40, John Maynard Keynes va proposar una moneda conceptual sobresoberana anomenada “Bancor”. Després de la crisi financera del 2008, alguns van proposar els Drets Especials de Treball (DEG) de l’FMI. Tanmateix, en el context polític i econòmic mundial actual, és difícil establir un sistema de divises mundial sobirà sobirà mitjançant la cooperació internacional.

Tot i això, veiem el potencial de la criptomoneda. En l’actualitat, Bitcoin posseeix les característiques d’una moneda super-sobirana. Tot i que és difícil convertir-se en una moneda mundial a causa de la seva volatilitat de preus, veiem alguna esperança del projecte de Stablecoin de Facebook, Libra.

La balança està lligada a una cistella de divises. En aquest sentit, s’assembla més a la DEG. Els seus escenaris d’aplicació el van fer capaç de complir la funció bàsica d’una moneda super-sobirana. Més important encara, Libra s’emet segons el sistema de taulell de divises amb una reserva del 100% garantida. Per tant, és poc probable que Balança vegi la inflació per sobreoferta.

Lliura és un bon intent perquè el món avanci cap a un sistema de divises super-sobirà. Tot i els obstacles que tenim per davant, espero veure més criptomonedes com Libra per portar-nos sorpreses i esperances.

Seguiu OKEx a:

https://www.facebook.com/okexofficial/

https://www.linkedin.com/company/okex/

https://www.reddit.com/r/OKEx/

https://www.instagram.com/okex_exchange